Страхование жизни в настоящее время является драйвером роста на всех развивающихся рынках и страны СНГ не являются исключением. На прошедшей 9-10 апреля 2019 года ежегодной XIII международной конференции «Страхование в Центральной Азии» Анастасия Литвинова, директор страховой аналитической группы "Фичт Рейтингз СНГ Лтд" представила видение рейтингового агентства относительно состояния и перспектив отраслей страхования жизни в странах СНГ, где «Фичт Рейтингз» имеет рейтинги (Казахстан, Азербайджан, Белоруссия, Россия и Узбекистан).

Основные факторы развития отрасли страхования жизни в СНГ

Страхование жизни, это один из наименее развитых сегментов финансовых секторов в большинстве развивающихся стран, в том числе в регионе СНГ. И, конечно, страхование жизни, как сегмент, который потенциально претендует на привлечение сбережений физических лиц, существенно отстает от банковского сектора.

Колоссальный разрыв есть не только в объеме привлеченных активов, но и в качестве продуктjd, в IT системах, в проникновении, в потенциальном объеме клиентской базы. Но, такое отставание не является чем-то предопределенным.

Пожалуй, страхование жизни, это один из тех сегментов финансового рынка, который более всех остальных нуждается в периоде длительной макроэкономической стабильности для своего развития. Потому что именно формирование доверия людей к устойчивости долгосрочных инвестиций способствует и тому, чтобы люди делали выбор в пользу продуктов долгосрочного страхования жизни, классического страхования жизни, а не в пользу более краткосрочных инструментов в банковском секторе.

Также, помимо длительной макроэкономической стабильности важнейшими факторами развития страхования жизни, особенно на развивающихся рынках, является качество регулирования, которое тоже способствует формированию доверия и, конечно, располагаемый доход. Это базовый фактор, чтобы людям было что откладывать и что сберегать.

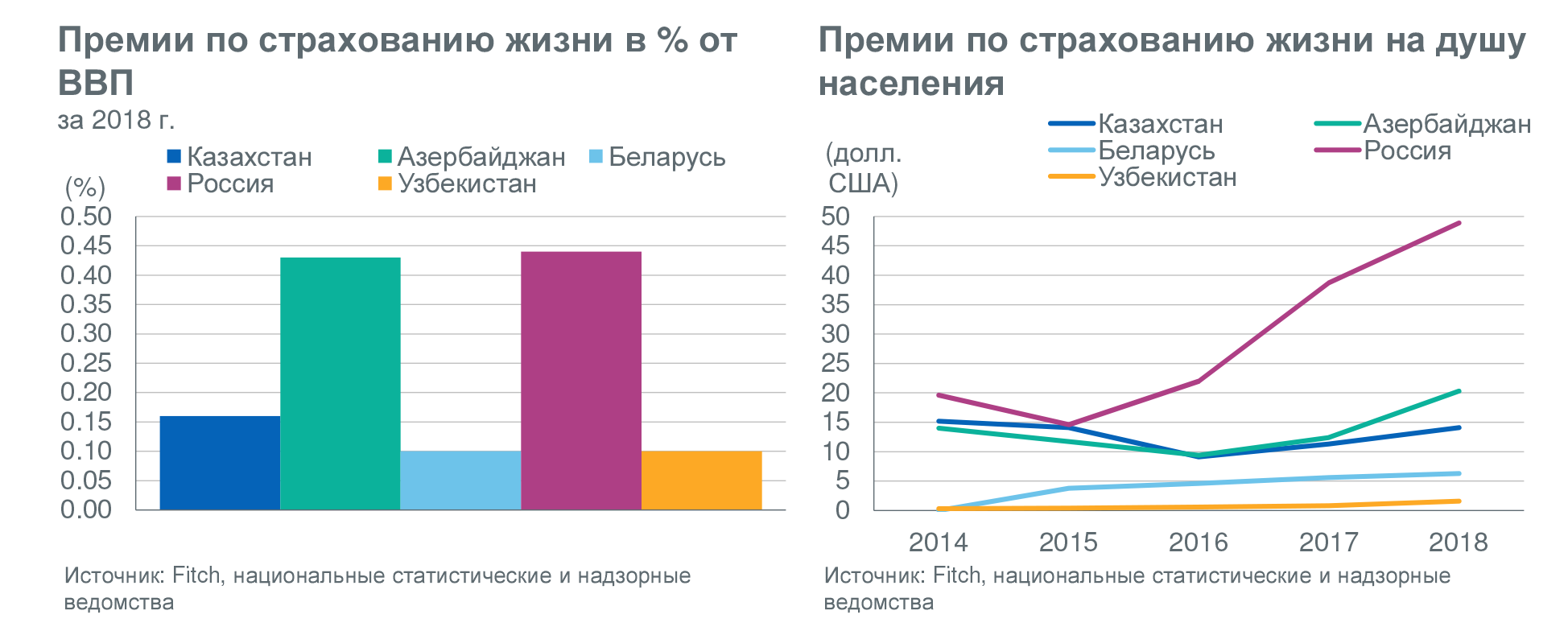

На диаграмме представлено сравнение показателей отрасли страхования жизни пяти стран СНГ.

Формально наибольших успехов в части доли страховых премий в ВВП добились Азербайджан и Россия.

При этом динамика расходов на душу населения на страхование жизни демонстрирует несколько другую картину. Резкий рост этого показателя в России связан с гибридными продуктами страхования жизни, которые локально называются «Инвестиционное страхование жизни», но, с точки зрения международной терминологии, правильный термин - «Гибридное страхование жизни». И интересно, что самый низкий показатель в Узбекистане, хотя население в стране одно из самых значительных - 30 миллионов человек. Но такой низкий показатель связан с уровнем располагаемого дохода и, что характерно, с большим процентом сельского населения, поскольку этот фактор тоже влияет на то, как люди приобретают страхование жизни.

Основные факторы роста страхования жизни СНГ

Если рассмотреть продукты, которые формируют основу сегмента страхования жизни в странах СНГ и входят в текущий обзор, то можно сказать, что наиболее диверсифицированную линейку сейчас имеет Казахстан и, прежде всего, за счет пенсионных аннуитетов, хотя развитие сектора в плане пенсионных аннуитетов тоже происходит не без сложностей. В части пенсионных аннуитетов есть проблемы, связанные с высокими аквизиционными расходами, проблемами расторжения, досрочных переходов клиентов из одной компании в другую. Продукты по страхованию банковских заемщиков, которые были первоначальным катализатором роста в России, в Казахстане также связаны с очень высокими комиссионными расходами, которые выплачиваются банкам, и небольшим результатом андерайтинга, который остается в распоряжении страховых компаний.

Развитие страхования жизни в Узбекистане и Азербайджане в основном связано с тем, что законодательство предоставляет налоговые льготы. Причем условия предоставления налоговых льгот таковы, что фактически страхование жизни используется в виде краткосрочной программы работодателями в качестве части компенсационных пакетов. И, можно сказать, что это очень концентрированное развитие. Его дальнейший рост подвержен угрозе изменения законодательства. То есть, если эти налоговые льготы будут отменены, то сегмент страхования жизни в этих двух странах потенциально рискует сократиться до очень низкого уровня.

В Белоруссии страхование жизни развивается за счет классических накопительных продуктов и, пожалуй, здесь доля классических накопительных продуктов наиболее высокая из всех пяти представленных стран. Особенность страхования жизни в Белоруссии связана с тем, что население, прежде всего, озабочено тем, чтобы сохранить инвестиции, поскольку имеется опыт и гиперинфляции, и значительной девальвации национальной валюты. И в представлении людей сохранение инвестиций связано в основном с валютной номинацией контрактов по страхованию жизни, с одной стороны. С другой стороны, мы видим стремление государства дедолоризировать экономику.

Соответственно, если все-таки изменения, связанные с тем, чтобы запретить валютную составляющую договора страхования жизни будут приняты, то развитие страхования жизни в Белоруссии, скорее всего, не будет блокировано, но в значительной степени будет ослаблено невозможностью людей сохранять сбережения в валюте.

В России бурный рост связан с гибридными продуктами. Упоминалось то, что снижение ставок по депозитам было катализатором роста страхования жизни. Однако, снижение ставок по депозитам было не таким значительным, чтобы вызвать такой бурный рост рынка.

На самом деле, на рынок России со своими предложениями пришли иностранные банки, которые предложили российским банкам пакетный продукт, в рамках которого физические лица через продукты страхования жизни получали доступ к структурированным нотам, привязанным к западным облигациям, акциям, к драгоценным металлам, к инвестиционным корзинам по отраслям и так далее. Этот продукт формировался для тех физических лиц, которых не устраивала консервативная стратегия вкладов в банковские депозиты и, которые хотели таким образом получить, фактически, доступ к брокерскому обслуживанию по своему выбору.

Чтобы продукт считался страховым, в него была добавлена небольшая страховая составляющая по риску смерти или риску инвалидности. Наиболее частый вариант таких договоров - это договоры с единовременным взносом на 5-7 лет, которые более 90% объема продаются через банковский канал крупными игроками, в числе которых Сбербанк, Альфабанк, в прошлом РосГосСтрах. Сейчас ситуация немного меняется по игрокам.

Когда страхователи приобретали эти гибридные продукты, они не всегда имели полное понимание того, что именно они приобретали, а приобретали они эти продукты в банке. Также страхователи не имели полного понимания того, что на эти продукты не распространяется гарантирование вкладов, которое распространяется на вклады физических лиц в банковской системе, что невозможно досрочно изъять взнос, а, выкупные суммы по таким продуктам были очень невыгодными, то есть практически невозможно снять вклад до конца срока действия договора. Сам расчёт инвестиционного дохода, то есть, гарантированная доходность была нулевая, а переменный доход довольно сложно рассчитывался и люди, которые покупали, тоже не всегда понимали формулу.

С апреля 2019 года Центральный Банк Российской Федерации ввел ужесточение продаж гибридных продуктов через банковский канал. Теперь страхователи должны подписывать документ о том, что они проинформированы об основных условиях договора инвестиционного страхования жизни. Мы полагаем, что это произведет негативный эффект на страхование жизни в России и объемы сократятся.

Соответственно, страховым компаниям придется думать о том, как удержать тех клиентов, у которых полисы будут заканчиваться в следующие пять лет. Это огромный объем. И, как предложить клиентам какие-то альтернативные интересные продукты, чтобы этот портфель вложений остался в управлении страхового сектора.

Риски для развития страхования жизни в странах СНГ

Если говорить о рисках страхования жизни, то это, во-первых - недиверсифицированный канал продаж, а в России это еще и огромная зависимость от банковского сектора в страховании заемщиков и в гибридных продуктах. В меньшей степени это характерно для Белоруссии и Казахстана. Но в Казахстане есть зависимость, связанная с агентами, с их аппетитом к комиссионному вознаграждению.

Второй риск, это то, что по-прежнему страхователи считают страховой сектор более слабым элементом национальной финансовой системы, и часто делают выбор в пользу банковского сектора.

Следующий риск, который в первую очередь актуален для Азербайджана и Узбекистана, это возможная отмена налоговой льготы, которая потенциально может снизить объем премий до минимальных значений. При этом тот уровень проникновения в виде доли премий к ВВП, который, например, мы видели в Азербайджане, может снизиться существенно.

Еще риск связан с тем, что страхователи хотят видеть высокий уровень доходности, а по долгосрочным классическим продуктам страхования жизни это не представляется правильной стратегией. Страховые компании не могут предложить доходность на 20 лет, сравнимую с той доходностью, которую банки дают по годовым банковским депозитам. Это отталкивает какую-то массу потенциальных клиентов.

Причиной является отсутствие во всех странах СНГ инвестиционных инструментов, которые подходили бы по кредитному качеству и по сроку, а по дюрации соответствовали бы страховым резервам. Эта проблема особенно актуальна в Казахстане, потому что таких продуктов, которые требуют длинных инструментов в таком объеме в других странах нет.

И еще один риск – это риск, связанный с непрозрачностью продуктов для страхователей, который реализовался в России. Соответственно, есть опасения, в том числе и у регулятора, что разочарование в продукте, прежде всего в гибридном страховании, может негативно повлиять на формирование доверия страхователей к сегменту страхования жизни в будущем.

Подготовлено порталом Allinsurance.kz