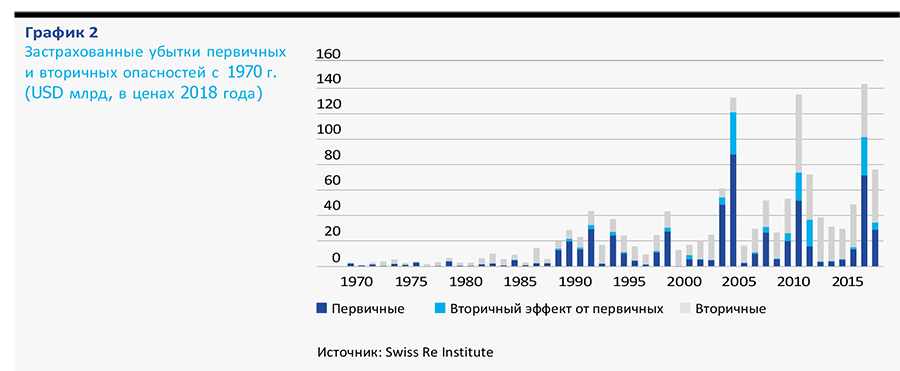

Тенденция потерь от катастроф за последние два года является тревожным сигналом для страховой отрасли, что подтверждается растущими убытками, вызванными так называемыми «вторичными» опасностями (независимыми событиями малого или среднего размера или вторичными последствиями первичной опасности). Застрахованные убытки от стихийных бедствий в 2018 году составили $76 млрд, что является четвертым по величине общим показателем за один год, согласно последнему отчету SIGMA от Swiss Re Institute, и более 60% потерь были вызваны вторичными рисками.

Застрахованные убытки от стихийных бедствий в 2017 и 2018 годах в совокупности составили $219 млрд, что является самым высоким показателем за двухлетний период. В 2017 году, когда совокупные требования по страхованию от стихийных бедствий были самыми высокими за один год, более половины приходилось на вторичные риски. Потери от вторичных опасностей растут из-за урбанизации, увеличения концентрации активов в районах, подверженных воздействию экстремальных погодных условий и изменениям климата.

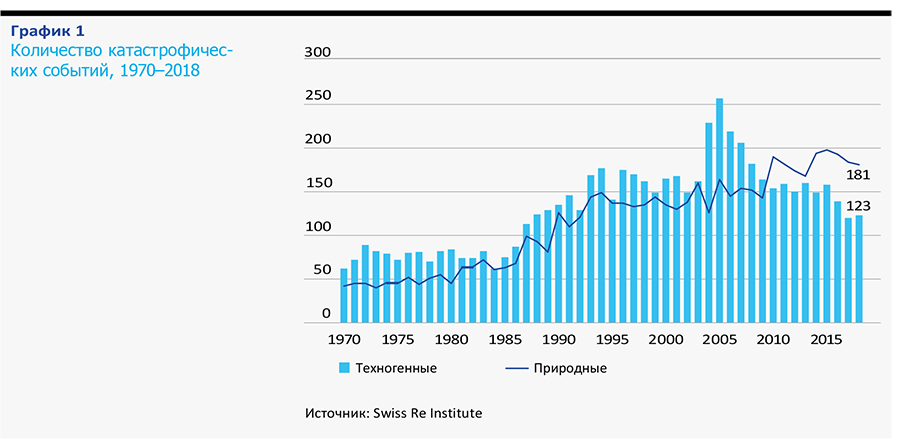

Общие глобальные экономические потери от природных и техногенных катастроф в 2018 году составили $165 млрд. В результате катастроф в прошлом году 13 500 человек погибли или пропали без вести. Страховая отрасль покрыла $85 млрд глобальных экономических потерь, что является четвертым по величине совокупным объемом выплат в отрасли за год и превышает прошлогодний средний годовой показатель в $71 млрд. Из страховых убытков прошлого года $76 млрд были вызваны природными катастрофами, что также является четвертым по величине за всю историю наблюдений.

Риски, связанные с вторичными опасностями, как правило, недооцениваются, поскольку их влияние маскируется потерями, вызванными первичными событиями, как это было в 2017 году с ураганами Харви, Ирма и Мария. Однако растущий потенциал вторичных потерь становится все более очевидным. «Большие потери от вторичных рисков происходят более регулярно», - говорит Эдуард Шмид, директор по андеррайтингу группы Swiss Re. «Это тенденция, с которой должна научиться оперировать страховая индустрия, чтобы мы могли продолжать устойчиво поддерживать бизнес катастроф».

Что такое вторичные опасности?

Отраслевая практика заключалась в том, чтобы рассматривать вторичные опасности как два типа событий:

(1) независимые события, с высокой частотой (то есть более частые, чем первичные события, такие как землетрясения и ураганы), с тяжестью потерь от низкой до средней (относительно потерь в результате основных опасностей); и

(2) события, которые происходят как вторичные последствия первичных опасностей (например, цунами после землетрясения). Таблица 1 предоставляет более подробную информацию о вторичных опасностях по отношению к основным опасностям.

Таблица 1. Определение первичных и вторичных опасностей

|

Первичные опасности |

Экстремальные опасности с прогнозируемыми для страховой отрасли убытками. Традиционно хорошо известные и наблюдаемые риски, которые находятся в разработке на пере/страховом рынке. |

Примеры: тропические циклоны, землетрясения, зимние штормы в Европе. |

|

Вторичные опасности |

Независимые вторичные опасности. Часто не моделированные и слабо наблюдаемые страховой отраслью. |

Типичные примеры: наводнения из-за разливов рек, проливной дождь, дождь с грозой, оползни, зимний шторм за пределами Европы, снежный и ледяной шторм, засуха и лесные пожары, как следствие. |

|

Вторичный эффект от первичных опасностей: не всегда хорошо охвачены в моделях первичных опасностей, даже не в части пропорции от потенциальной тяжести убытков. |

Типичные примеры: осадки, вызванные ураганом, штормовые нагоны, цунами, разжижение почвы и пожары после землетрясения. |

Самым крупным страховым случаем в 2018 году стал пожар Camp в Калифорнии (убытки $12 млрд). Другие значительные вторичные события в прошлом году включали в себя шторм с градом в Сиднее в декабре и наводнение в виде вторичного эффекта в штате Каролина в США после урагана Флоренция в сентябре.

Потери от вторичных опасностей увеличиваются из-за быстрого развития районов, подверженных суровой погоде и более теплым температурам, и мы ожидаем, что эта тенденция сохранится. Хотя прогноз вероятности возникновения более экстремальных первичных катастроф, таких как ураганы из-за изменения климата, остается неопределенным, более экстремальные погодные условия и более частое возникновение вторичных опасностей уже стали реальностью во многих местах по всему миру. «Риски вторичных потерь будут ускоряться из-за продолжающейся урбанизации, в том числе в районах, подверженных наводнениям, например, вдоль береговой линии и в поймах рек, развития в районах, подверженных риску пожаров, таких как территории дикой природы между городами, а также из-за последствий долгосрочного изменения климата», - говорит Эдуард Шмид.

Общая тенденция убытков показывает, что совокупные страховые убытки за 2017 и 2018 годы составили $219 млрд, что является самым высоким показателем за двухлетний период, причем более половины из этих убытков приходится на вторичные риски (см. Рисунок 2). В 2018 году не было событий, связанных с мега-убытками. Из прошлогодних потерь 62% были вызваны вторичными рисками. Потенциал вторичных опасностей дополнительно подтверждается опытом пиковых потерь в 2017 году, когда ураганы «Харви», «Ирма» и «Мария» по общей сумме страховых убытков за год продемонстрировали самый высокий уровень за всю историю. Даже с этими мега-потерями более половины ежегодных потерь были вызваны (менее тщательно отслеживаемыми) вторичными рисками.

Ликвидация пробела в страховой защите

Совокупный глобальный разрыв в покрытии от стихийных бедствий в 2017 и 2018 годах составил $280 млрд, причем более половины этой суммы возникли в результате вторичных рисков. Объяснение недостаточного страхования включают в себя недостаточную осведомленность потребителей о рисках, плохое понимание имеющегося покрытия по катастрофическим рискам и нерешительность со стороны отрасли, чтобы обеспечить покрытие там, где оценка риска является неопределенной. Оценка вторичных рисков может быть затруднена, учитывая их уникальные особенности. Например, вторичные опасности часто сильно локализованы, но эта ситуация постоянно изменяется, учитывая новые тенденции в землепользовании и более частые экстремальные погодные условия.

«Существующий пробел в страховой защите - это возможность для страховщиков повысить глобальную устойчивость», - говорит Жером Жан Хегели, главный экономист Swiss Re Group. «Чтобы сделать андеррайтинговый результат от катастрофического бизнеса положительным, необходимо смотреть на пиковые убытки, а также смотреть в будущее на вторичные риски. Используя новейшие технологии, страховщики могут больше сосредоточиться на разработке надлежащим образом адапритьванных к конкретным регионам моделей для оценки риска, связанного с вторичными рисками и разработки более широкого ассортимента продуктов и целевой дистрибуции для покрытия катастроф».

Перестраховщики могут также повысить социально-экономическую устойчивость за счет своей инвестиционной деятельности, в частности, благодаря возможности инвестировать больше средств в проекты устойчивой инфраструктуры. Есть много примеров защиты от стихийных бедствий, которые были направлены на усиление устойчивости в рамках восстановительных работ после катастрофического события. При более благоприятной инвестиционной и нормативной среде страховщики могут играть гораздо более эффективную превентивную роль. По оценкам Swiss Re Institute, глобальные перестраховочные активы составляют около 30 трлн долларов США. Даже небольшая часть этого капитала может открыть значительный объем капитала для развертывания в долгосрочных инфраструктурных проектах по повышению устойчивости.

Основные выводы исследования:

Глобальные страховые убытки от стихийных бедствий в 2018 году составили $76 миллиардов, что является четвертым по величине значением за историю наблюдений sigma

Более 60% потерь были вызваны так называемыми «вторичными» опасностями, событиями малого и среднего размера или вторичными последствиями первичной опасности

Совокупные страховые убытки от стихийных бедствий на 2017–2018 годы составили $219 млрд, самые высокие за последние два года

Swiss Re Institute ожидает, что потери от вторичных опасностей возрастут из-за роста активов в районах, подверженных более экстремальным погодным условиям

Страховщики должны уделять больше внимания первичным и вторичным опасностям, чтобы иметь возможность устойчиво поддерживать бизнес катастроф и строить глобальную устойчивость.

Подготовлено порталом Allinsurance.kz