Отчет Allianz Global Corporate & Specialty "Обзор глобальных претензий 2018 года" посвящен глобальным изменениям в требованиях по корпоративному страхованию за период с 1 июля 2013 года по 1 июля 2018 года и показывает основные причины потерь и другие тенденции в ряде секторов бизнеса, регионах и странах.

Выводы, подробно изложенные в этом отчете, основаны на анализе 471 326 корпоративных страховых претензий из 206 стран и регионов. Все суммы претензий представлены в евро (€). Общая сумма проанализированных претензий составляет 58,1 млрд евро (66,5 млрд долларов США).

Важно отметить, что все приведенные данные по претензиям составляют 100% от общего убытка, поскольку набор данных включает не только долю Allianz Global Corporate & Specialty, но также и долю других страховых компаний, связанных с конкретным риском (т.е. представлена полная произведенная оплата убытка).

Хотя проанализированные потери не являются репрезентативными для отрасли в целом, а также отражают склонность к риску, они дают четкое представление об основных рисках, которые доминируют в корпоративном страховании.

ОБЗОР

В наше время компании должны ориентироваться во все более сложном ландшафте рисков. Помимо борьбы с угрозами, создаваемых множеством природных и техногенных опасностей, компаниям также приходится сталкиваться с требованиями жесткой нормативно-правовой среды и возникающими рисками, связанными с нашей растущей зависимостью от технологий. Все эти факторы могут в совокупности повлиять на успешное выполнение операций, и страховщики должны сыграть жизненно важную роль в обеспечении минимизации любых сбоев после потерь.

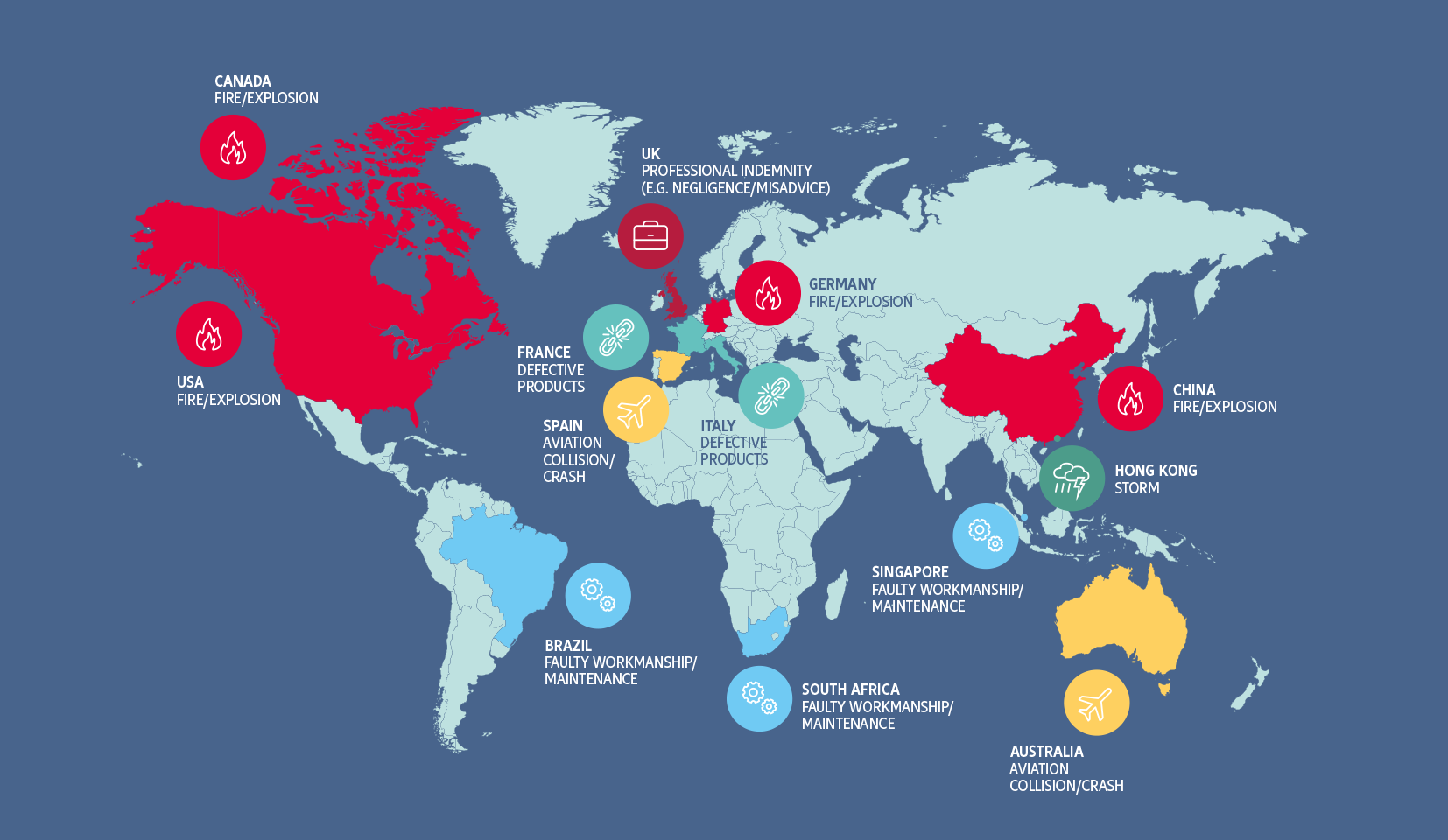

ОСНОВНЫЕ ПРИЧИНЫ ПОТЕРЬ ПО ВСЕМ ВИДАМ ПРЕТЕНЗИЙ (2013-2018 годы)

1. Пожар / взрыв 24%

2. Авиационное столкновение / крушение 14%

3. Неисправность при изготовлении / обслуживании 8%

4. Штормы, ураганы 7%

5. Дефектные продукты 6%

6. Поврежденные товары или грузы (включая обработку / хранение) 5%

7. Отказ оборудования (включая отказ двигателя) 5%

8. Урон от воды 3%

9. Морские суда затопление / столкновение 2%

10. Профессиональное возмещение (например, халатность / неправильная консультация) 2%

Источник: Allianz Global Corporate & Specialty. «Прочие» причины убытков составляют 24% от стоимости всех требований.

В этом отчете рассматриваются глобальные изменения в требованиях по корпоративному страхованию, выделяются основные причины потерь и другие тенденции. В нем также анализируется ряд отраслевых тенденций, которые будут влиять на ландшафт требований в будущем.

ТОП-10 ПРИЧИН ПОТЕРЬ

В отчете подчеркиваются все более высокие значения риска в корпоративных страховых претензиях. AGCS определила основные причины убытков и новые тенденции из более чем 470 000 требований страховой отрасли в более чем 200 странах и территориях, с которыми она была вовлечена в период между 2013 и 2018 гг. Их приблизительная стоимость составляет 58,1 млрд. Евро (66,5 млрд. Долларов США).

Анализ показывает, что более 75% финансовых потерь связаны с 10 причинами потерь, при этом самой дорогостоящей из выявленных причин является пожар / взрыв, на которую приходится почти четверть (24%) стоимости всех претензий. За последние пять лет инциденты с пожарами и взрывами привели к страховым убыткам на сумму свыше 14 млрд евро и более чем 9500 претензий и являются причиной более половины (11) из 20 крупнейших проанализированных случаев техногенных катастроф. Даже средняя претензия по такому инциденту составляет почти 1,5 млн евро. Авиационные столкновения / авиационные происшествия (14%) занимают второе место в мире по величине потерь и стоимости претензий. Убытки, связанные с некачественным изготовлением / обслуживанием (8%) занимают третье место.

ГЛОБАЛЬНЫЕ ТЕНДЕНЦИИ ПРЕТЕНЗИЙ

Благодаря недавней рекордной активности в США и во всем мире, ураганы - единственная природная катастрофа, которая фигурирует в первой десятке причин потерь. Анализ претензий показывает, что подавляющее большинство потерь вызвано техническими или человеческими факторами. В общей сложности события, не связанные с опасными природными явлениями, составляют 87% от общей стоимости всех претензий и 95% претензий по количеству.

Платежи по претензиям сильно различаются по масштабу, что отражает разнообразный характер ландшафта рисков. На значительные убытки по корпоративному страхованию (> 100 млн евро), такие как, например, пожары, авиакатастрофы или происшествия с перевозками, приходится менее 1% претензий по количеству, но треть от общей стоимости всех проанализированных потерь, что составляет 18.9 млрд евро.

И, наоборот, около 90% убытков стоимостью в 50 000 евро или ниже составляют всего 4% от общей стоимости. Претензии, связанные с поврежденными товарами, которые могут быть вызваны рядом различных причин, включая проблемы с хранением, обработкой, погрузкой и разгрузкой, или когда они находятся в пути, представляют собой наиболее частые убытки для страховщиков, составляя 11% от всех претензий по количеству во всем мире. Однако такие претензии по стоимости составляют только 5% от всех убытков.

Анализ претензий также подчеркивает растущую актуальность прерывания бизнеса (BI), и, как следствие, потерь в страховании имущества. Эта тенденция усиливается из-за все более взаимосвязанной и глобализированной бизнес-среды. Почти все крупные претензии по страхованию имущества в настоящее время включают BI, как основной элемент, на который обычно приходится большая часть убытков.

Ранее соотношение было ближе к 50:50. Средняя сумма претензий по страхованию имущества с учетом перерывов в бизнесе в настоящее время составляет более 3 млн евро. Это примерно на 39% больше, чем соответствующая средняя прямая потеря в виде материального ущерба (2,2 млн евро), в этом случае соотношение убытков от BI и материального ущерба составляет 58:42.

ОТРАСЛЕВЫЕ ПЕРСПЕКТИВЫ И ТЕНДЕНЦИИ ПОТЕРЬ

РИСКИ АВИАЦИИ

Высокие значения риска в авиационной отрасли подчеркиваются тем фактом, что она является основной движущей силой корпоративных страховых требований, на которые приходится 22% всех потерь. Неудивительно, что столкновение / авария является основной причиной потерь, на которые приходится более половины стоимости всех претензий в области авиации (59%), за которыми следуют инциденты с дефектами изготовления / технического обслуживания (10%) и поломка оборудования (включая отказ двигателя) (6%).

Увеличение затрат на ремонт из-за применения композитных материалов и более сложных двигателей с более высокой стоимостью; рост претензий из-за более загруженных аэропортов; риски, связанные с растущей зависимостью сектора от автоматизации; нехватка пилотов; проблемы кибербезопасности; и более широкое использование беспилотных летательных аппаратов - это лишь некоторые из факторов, которые будут определять будущие требования в авиационной отрасли.

РИСКИ ЭНЕРГЕТИКИ

Претензии по страхованию в энергетической отрасли нечасты по сравнению с другими анализируемыми секторами. Тем не менее, потери являются дорогостоящими. На сектор приходится менее 1% требований по количеству, но 17% всех потерь по стоимости. Средняя значительная потеря в секторе составляет около 13,8 млн евро.

Инциденты с пожарами являются основной причиной потерь, составляющих почти половину стоимости всех претензий (46%). Несмотря на то, что природные катастрофы представляют собой одну из самых серьезных угроз в секторе, на техногенные инциденты приходится четыре из пяти основных причин потерь. Кроме того, растущий потенциал потерь, связанных с киберпространством, и влияние изменяющейся цены на нефть, в том числе перспектива более крупных претензий BI к производителям, занимают мысли как компаний, так и страховщиков.

ФИНАНСОВЫЕ РИСКИ

Количество уведомлений о претензиях в финансовом секторе продолжают расти во всем мире, в то время как претензии становятся все более крупными, более сложными и международными, что отражает усиление регуляторной деятельности и инициацию судебных разбирательств во многих юрисдикциях.

Возмещения по профессиональным убыткам, таким, как халатность, неправильное применение или несоблюдение законов и нормативных актов, являются основной причиной претензий по стоимости (61%).

Однако, потери, связанные с киберрисками в страховании финансовых линий начинают появляться с ростом числа уведомлений, и это уже факт. Нарушения защиты данных являются одной из наиболее частых причин уведомлений о претензиях по киберинцедентам.

СТРАХОВАНИЕ ОТВЕТСТВЕННОСТИ

Претензии по общей ответственности в более развитых экономиках снижаются вследствие повышения безопасности и качества продукции, однако тяжесть претензий продолжает расти во всем мире. Потенциал для все более крупных требований по ответственности обусловлен многими факторами, включая возрастающую сложность, интернационализацию требований и растущие судебные издержки.

Около трети крупных претензий по корпоративной ответственности, связанных с судебным разбирательством в рамках страхования имущества, в среднем составляют менее 1% претензий. В совокупности дефектные изделия и дефекты изготовления / технического обслуживания составляют почти 60% стоимости всех претензий по ответственности. Убытки от отзыва продукции являются основной причиной общего количества бракованной продукции, а также увеличиваются в размерах.

Возрастут претензии, вытекающие из-за растущей зависимости от технологий, вопросов занятости и дискриминации, а также в будущем, как ожидается, проблем ответственности, связанных с окружающей средой и изменением климата.

МОРСКОЕ СТРАХОВАНИЕ

Частота крупных претензий по корпусу судов остается низкой, но природные катастрофы и пожары привели к значительным потерям, как по корпусу судов и грузам в последние годы. Претензии в отношении износа, такие как поломка оборудования, хотя и стабильные по частоте, становятся все более существенными для страховщиков. Неудивительно, что затопление / столкновение судов является основной причиной потерь, составляя 16% от стоимости всех требований морского страхования.

Инциденты в морском страховании включают не только потерю судов, они также включают столкновения с объектами в гавани, в том числе с другими судами. Между тем, более крупные суда и концентрация грузовых рисков создают потенциал для еще боле значительных потерь, в то время как переход к большей автоматизации судоходства и автоматизированной обработке грузов означает, что потери, связанные с киберрисками, станут все более характерной чертой морских претензий в будущем.

ИМУЩЕСТВО И ПРОИЗВОДСТВО

Изменения в страховании корпоративных рисков и спросе на более широкий охват для поддержки воздействия инновационных технологий стимулируют тенденцию к увеличению нестабильности в отношении имущественных претензий. Очевидна тенденция к укрупнению претензий с покрытием рисков цепочки поставок и киберрисков. Анализ требований AGCS показывает увеличение размера крупных потерь, отражая огромные изменения в том, какое количество секторов в настоящее время подключены.

Глобализация и развитие интегрированных цепочек поставок приводят к гораздо более высокой концентрации рисков и соответственно страховой стоимости, как с точки зрения активов, так и с точки зрения рисков BI. Инциденты с пожарами составляют более половины стоимости всех убытков по страхованию имущества (51%). Одной из областей, где имущественные претензии продемонстрировали растущую нестабильность, были природные катастрофы.

В частности, высоко убыточные события в Азии становятся все более актуальными, поскольку предприятия вкладывают средства в регионы, которые подвержены значительному риску ураганов, наводнений и землетрясений, а страховщики следуют за своими клиентами на эти рынки.

ОСНОВНЫЕ ПРИЧИНЫ УБЫТКОВ ПО ВСЕМУ МИРУ

Подготовлено порталом Allinsurance.kz