4.6. Управление соотношением цена-качество страхового продукта

В предыдущем пункте рассмотрены различные проблемы, связанные с изменением цены страхового продукта при его постоянном качестве. Однако такая ситуация применительно к финансовым услугам, и, в частности, к страхованию, встречается довольно редко. Как правило, компания изменяет одновременно и качество своего продукта, и его цену. Соответственно, меняются потребительская оценка и качества, и цены. Рассмотрим эту сторону страхового продукта на примере такой составляющей его качества, как полнота страхового покрытия, выражающаяся в оговорках, франшизах, а также в соотношении страховой суммы в реальной ценностью страхуемого имущества.

Условия страхования, как правило, включают в себя различные ограничения и оговорки, определяющие условия и размер выплаты и, соответственно, стоимость продукта. Классическими примерами таких ограничений являются условная или безусловная франшиза, сокращение перечня страхуемых рисков, а также ограничение выплат по ним. Часто это делается в скрытой форме, например, в примечаниях и приложениях к полису. Полис может также предполагать достаточно низкий уровень сервиса — узкий перечень дополнительных услуг. За счет таких ухищрений удается снизить стоимость услуги и сделать компанию более конкурентоспособной применительно к той части клиентуры, которая более чувствительна к цене продукта, а не его качеству. С другой стороны, если страховое событие наступает, клиент обнаруживает, что его полис не покрывает всех рисков или не полностью компенсирует размер ущерба. Однако, если речь идет о достаточно редких происшествиях, таких как, например, пожар дома, страхователь так и останется в неведении относительно того, что его обманули. Этим путем страховщикам удается сохранить высокий уровень потребительской оценки соотношения «цена-качество» своей услуги.

Приведем в качестве примера программу льготного страхования жилья в Москве. Низкая стоимость полиса, предлагаемая потребителям в рамках этой программы, определяется, во-первых, дотациями из московского бюджета и, во-вторых, заниженными страховыми суммами, которые не покрывают реальных затрат на восстановление жилья. Тем не менее, 64% страхователей назвали именно низкий страховой взнос основным фактором привлекательности программы[1]. А среди тех, кто получил компенсацию, полностью удовлетворены ее размером только 23,5% страхователей, причем среди тех, кто получил выплату в размере 80% или менее от размера ущерба, нет ни одного полностью удовлетворенного клиента. С одной стороны, это свидетельствует о неспособности большинства российского населения трезво оценивать условия страхования. А, с другой стороны, здесь мы видим пример того, как российские страховщики успешно используют эту особенность клиентуры.

Ряд страховщиков предлагает своим клиентам дорогие полисы, стоимость которых определяется широким покрытием (например, снятием агрегатного лимита ответственности по страховым событиям, происходящим за время действия договора страхования). Здесь на лицо обратное явление: страхователь на этапе приобретения полиса вынужден платить больше за дополнительные качества продукта, которые не всегда им востребованы и понятны. Соответственно, соотношение «цена-качество» по таким продуктам рассматривается потребителем как неблагоприятное. Поэтому такие продукты продаются хуже, хотя их качество выше, чем в среднем по рынку.

Если мы будем рассматривать только честное поведение страховщика, то и здесь франшизы, оговорки и прочие исключения могут помочь компании сделать свой продукт более дешевым и следовательно, более конкурентоспособным. Дело здесь в более низкой чувствительности большинства страхователей ко многим составляющим качества, чем к цене услуги. Страхователи, как правило, не столь остро реагируют на различные особые условия, как на величину премии, которую им предстоит выплатить. Негативное изменение потребительской оценки соотношения «цена-качество» от введения некоторых ограничений в условия выплат перевешивается позитивной оценкой снижения премии. Вероятное снижение выплаты значит для страхователя гораздо меньше, чем адекватное снижение премии, которую необходимо выплатить уже сейчас. Поэтому продукт со страховой франшизой и, соответственно, сниженной ценой, будет продаваться лучше, чем страховой полис без франшизы. Для страховщика это тем более важно, что введение условной франшизы на Х рублей, как правило, означает снижение возмещения в гораздо большем объеме, так как по большинству видов страхования число мелких выплат значительно превосходит количество крупных ущербов.

Точно так же продукт с низким уровнем сервиса будет более привлекательным, чем полис, предполагающий большое количество дополнительных услуг, так как чувствительность к этой составляющей качества продукта ниже, чем к его цене. Однако здесь нельзя перегибать палку: франшиза, ограничение рисков и введение дополнительных условий выплат не должны ставить под сомнение тот факт, что компания полностью выполнит свои обязательства перед клиентом, т.е. потенциальное снижение выплаты не должно быть значимым в восприятии страхователя. Надо учитывать и то, что для состоятельной клиентуры уровень сервиса имеет большее значение, чем в целом по рынку. Поэтому часть потребителей будет выбирать более дорогой полис без франшиз и с полным покрытием.

При планировании стоимостных свойств страхового продукта необходимо учитывать, что снижение цены в связи с введением франшизы и различных оговорок не может быть бесконечным. Помимо нетто-составляющей страхового тарифа в нем есть постоянная компонента — расходы на ведение дела самой компании. Поэтому на определенном этапе снижения цены — по мере увеличения доли расходов на ведение дела в тарифе — эффективность увеличения франшизы начинает падать. Кроме того, с определенного уровня франшизы у страхователя возникает сомнение в том, что продукт обеспечивает ему нужный уровень защиты и соответствующего психологического комфорта.

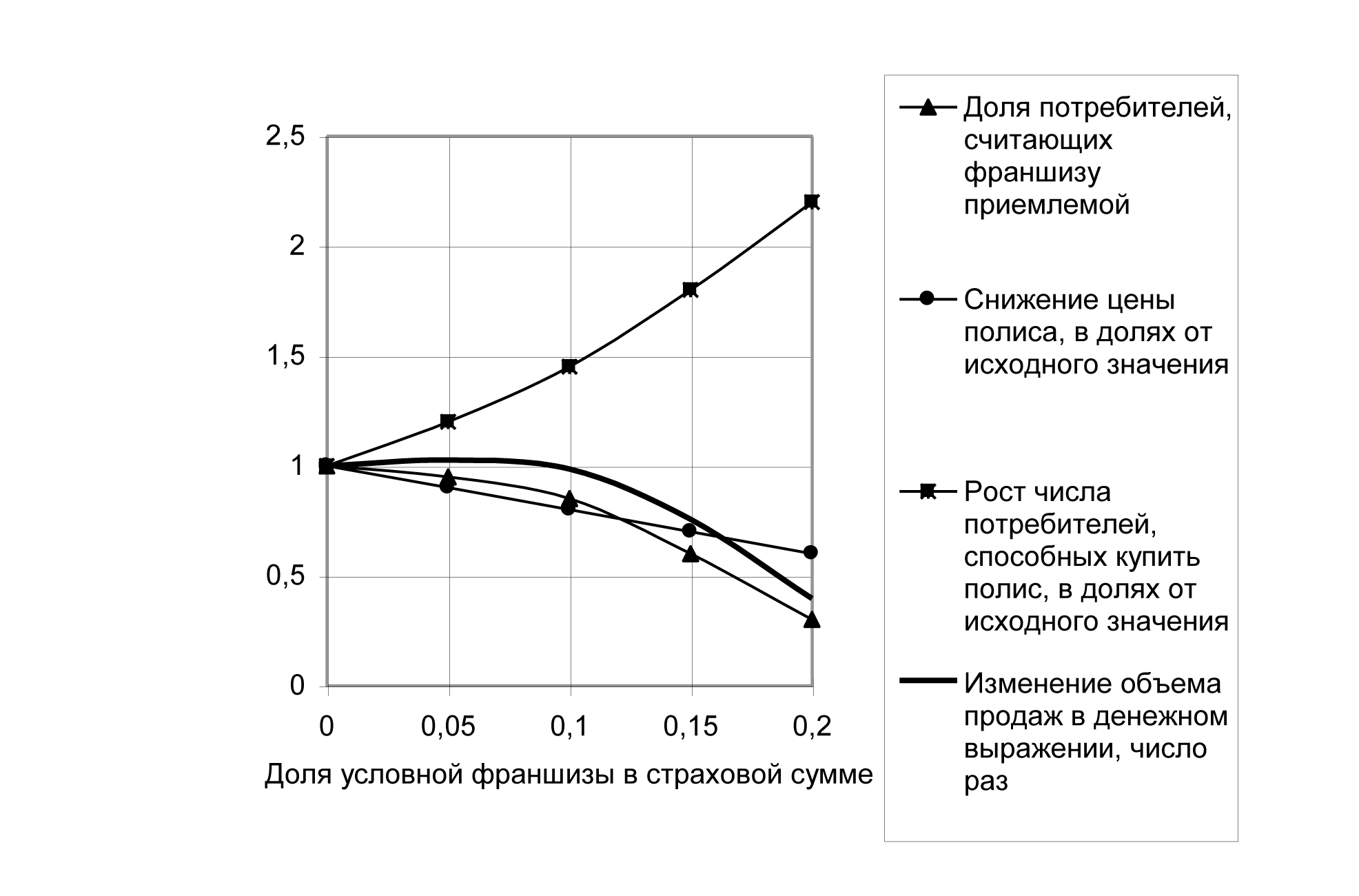

Влияние условной франшизы как составляющей качества на объем продаж и доход страховщика можно проиллюстрировать следующим примерным графиком.

Рис. 4.6.1. Зависимость объема продаж страховой продукции (в долях от исходного значения) от косвенных ценовых факторов (на примере условной франшизы).

Из рисунка видно, что по мере роста удельного веса франшизы в страховой сумме снижается стоимость полиса, а вместе с этим увеличивается доля лиц, оценивающих премию как приемлемую и готовых приобрести страховой продукт. Вместе с тем, происходит увеличение доли потребителей, отказывающихся от покупки полиса из-за того, что их не устраивает большая франшиза, заложенная в него (мы рассматриваем случай честного страховщика, не «закапывающего» франшизу вглубь условий договора) – оценивающих качество как неудовлетворительное. Отказ от выплат по незначительным убыткам рассматривается ими как недостаток качества полиса, не обеспечивающий им необходимый уровень защищенности. Для компании негативным фактором является снижение цены полиса, что приводит с падению доходности операций. А в сумме все это дает снижение объема продаж в денежном выражении, хотя количественно продажи растут. Суммарная премия, имеющая тенденцию к росту до уровня франшизы в 5%, начинает падать и приходит к стартовому уровню при франшизе в 8-10%. Все это дает основания предполагать, что в данном примере размер франшизы, наиболее приемлемый как для потребителей, так и для компании, находится в пределах 4-5% от страховой суммы. Он практически не вызывает отторжения у страхователей, в то же время такая франшиза позволяет достаточно заметно снизить стоимость полиса, повысить его привлекательность и увеличить объем продаж.

К составляющим качества также относится широта страхового покрытия. Снижения стоимости полиса можно добиться не только за счет введения франшизы, но и путем ограничения перечня страхуемых рисков, а также занижения страховых сумм (так называемое «недострахование»). К этим явлениям, как и к франшизе, страхователь, как правило, менее чувствителен, чем к стоимости страхового продукта. Однако здесь бывают исключения. Рассмотрим далее поведение потребителей по мере снижения стоимости полиса страхования жилых помещений в сочетании с сокращением страховой суммы (недострахованием).

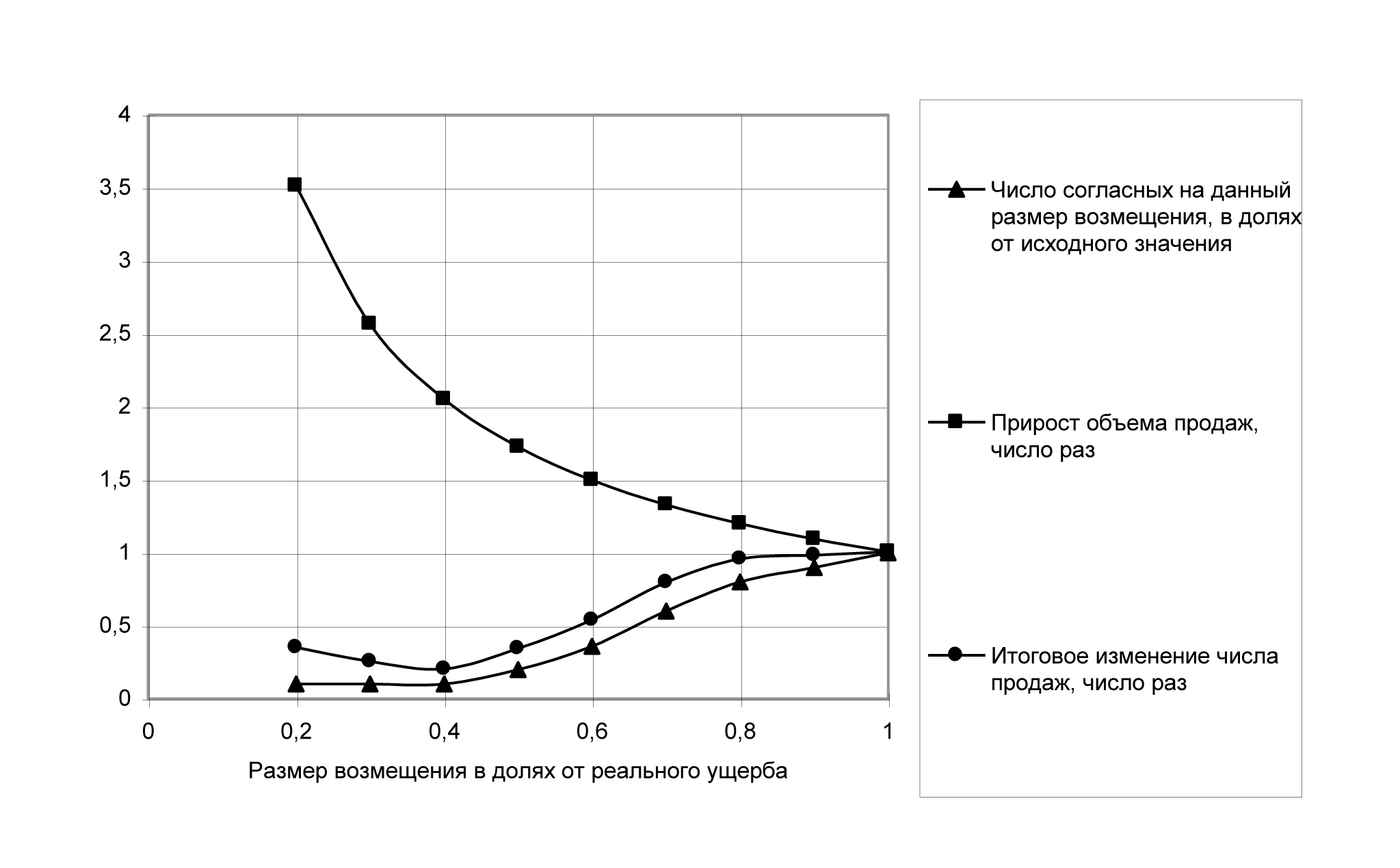

Рис. 4.6.2. Влияние снижения выплат на итоговый объем продаж применительно к страхованию недвижимости физических лиц

Из рисунка видно, что по мере снижения доли выплаты в реальном размере ущерба происходит достаточно быстрый отток страхователей из-за того, ччто они оценивают качество продукта как неудовлетворительное. Он не перекрывается ростом объема продаж, вызванным снижением цены и, соответственно, ее более благоприятной оценкой со стороны потребителей. Это показывает, что в ряде случаев имеются составляющие качества, чувствительность к которым превосходит оценку стоимости страхового продукта.

Для того, чтобы определить приемлемость уровня цен на «предстартовом» этапе запуска страхового продукта, он может быть протестирован на определенном сегменте страхового рынка. Кроме того, для оценки привлекательности принятого сочетания свойств и уровня цены может быть использована статистика по количеству продаж по тем компаниям, которые предлагают клиентам похожую продукцию.

[1] Аналитический отчет по итогам социологического исследования отношения жителей г. Москвы к льготному страхованию жилья. Социологический факультет МГУ им. М.В. Ломоносова. 1999 г.

Меню

Allinsurance.kz

Казахстанский портал о страховании

Allinsurance.kz

Казахстанский портал о страховании

18

Чт, сен

Генеральный директор по перестрахованию имущества и ответственности Swiss Re Урс Берчи в своем недавнем выступлении сравнил непредсказуемый характер современного ландшафта рисков с американскими горками. «Те из нас, кто занимается управлением рисками, тоже испытывают взлеты, падения и неожиданные повороты, — отметил Берчи, — но мне с этим аттракционом справиться проще».

Генеральный директор по перестрахованию имущества и ответственности Swiss Re Урс Берчи в своем недавнем выступлении сравнил непредсказуемый характер современного ландшафта рисков с американскими горками. «Те из нас, кто занимается управлением рисками, тоже испытывают взлеты, падения и неожиданные повороты, — отметил Берчи, — но мне с этим аттракционом справиться проще». На предконференционном брифинге в Монте-Карло перед Rendez-Vous de Septembre 2025 генеральный директор EMEA и Global Capital Solutions в Guy Carpenter Лоран Руссо поделился взглядом на текущее состояние мирового рынка перестрахования.

На предконференционном брифинге в Монте-Карло перед Rendez-Vous de Septembre 2025 генеральный директор EMEA и Global Capital Solutions в Guy Carpenter Лоран Руссо поделился взглядом на текущее состояние мирового рынка перестрахования.