3.3. Маркетинговая структура рынка страхования предприятий

Перейдем к маркетинговой структуре страхового рынка предприятий. Основными критериями диагностики страховых потребностей для него, как указывалось в гл. 2, являются размер и платежеспособность. В качестве показателя платежеспособности можно использовать форму собственности: как правило, юридические лица с иностранным участием располагают большими средствами на страхование, чем российские государственные предприятия. Хотя, впрочем, более высокие расходы на страхование среди предприятий с иностранным участием могут быть следствием требований иностранных партнеров, для которых оно является необходимой составляющей производственного процесса.

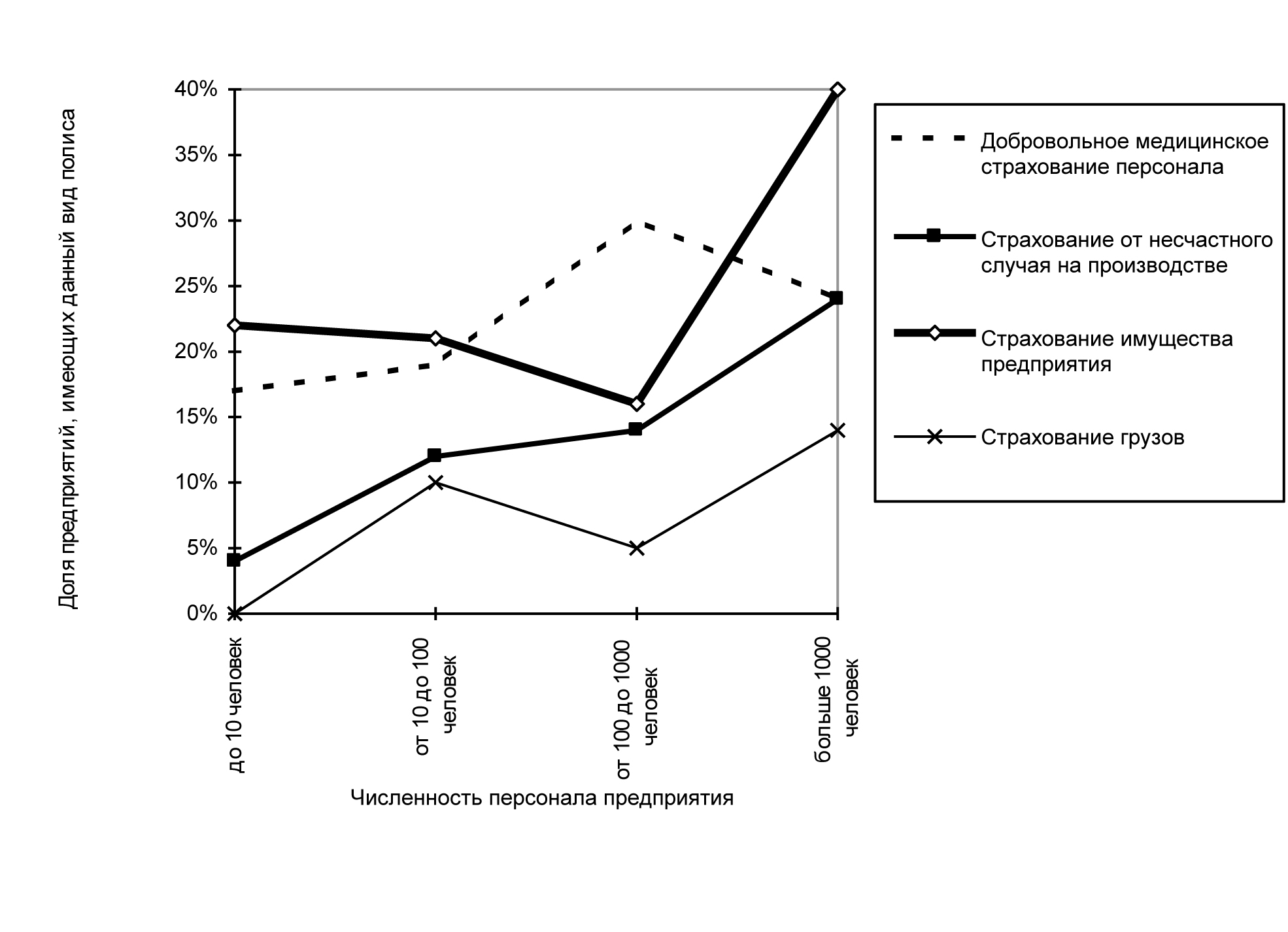

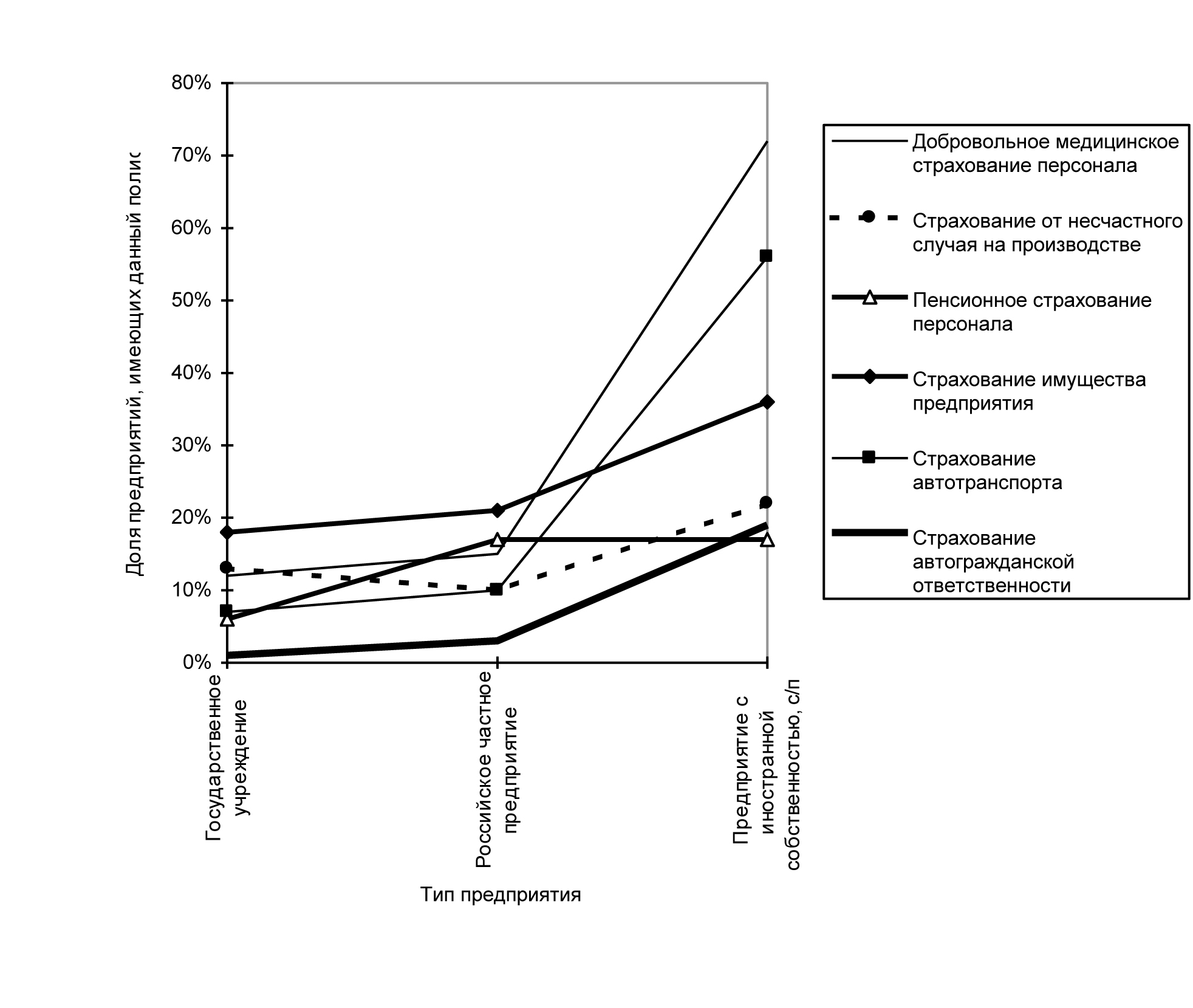

Далее приводится серия графиков, показывающих распространенность различных видов страхования предприятий в зависимости от их размера, а также от формы собственности фирмы.

Рис. 3.3.1. Распространенность различных видов страхования в зависимости от размера предприятия

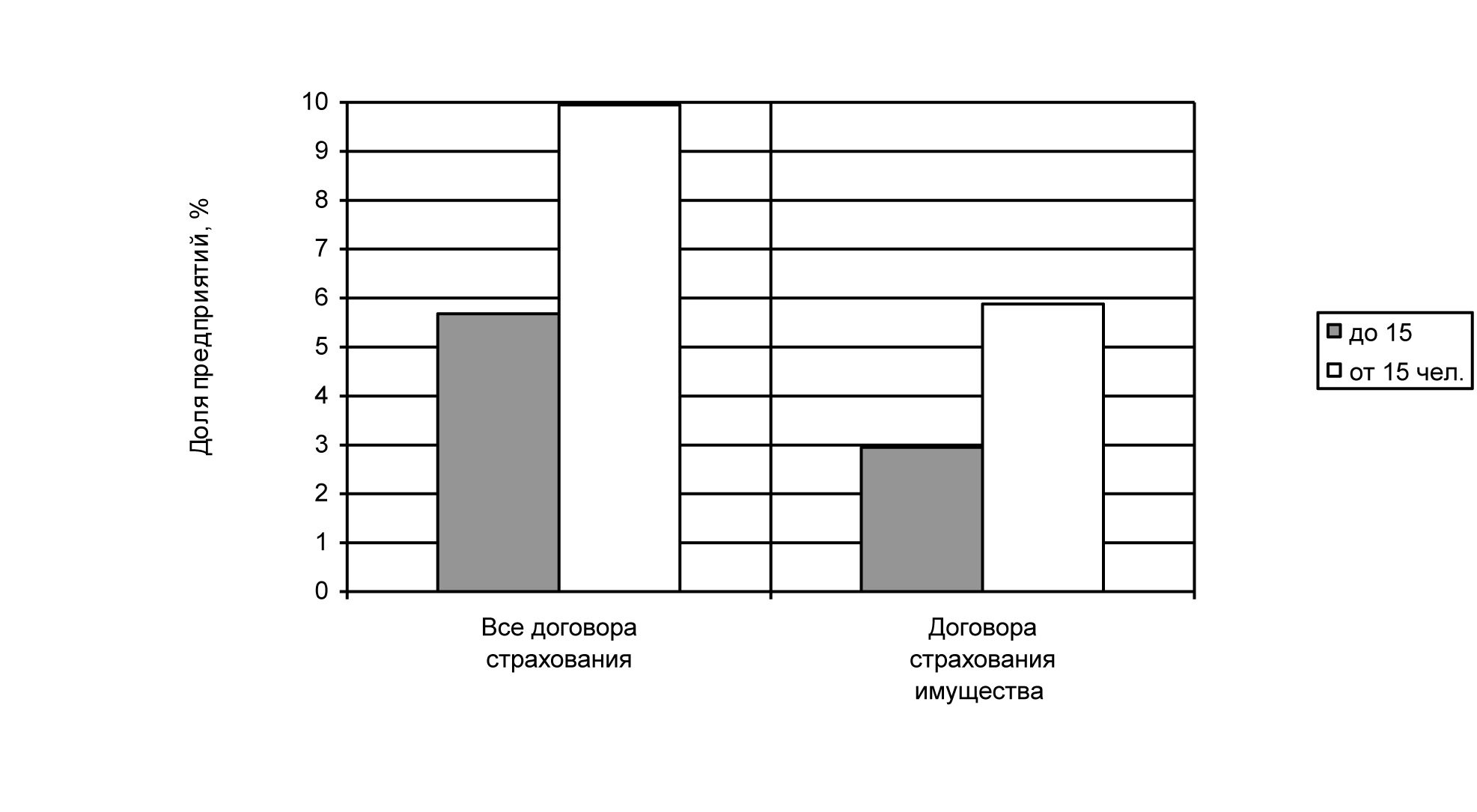

Такую же зависимость можно построить на основании данных относительно распространенности страхования на малых предприятиях. Выше отмечалось, что чем больше предприятие, тем в меньшей степени оно воспринимается как продолжение личной собственности предпринимателя. И тем выше склонность к страхованию имущественных интересов фирмы.

Заключали ли Вы договор страхования за последние 2-3 года?

Рис. 3.3.2. Зависимость распространенности страхования малых предприятий от их размера (численности персонала)

Рис. 3.3.3. Зависимость распространения страхования от типа предприятия

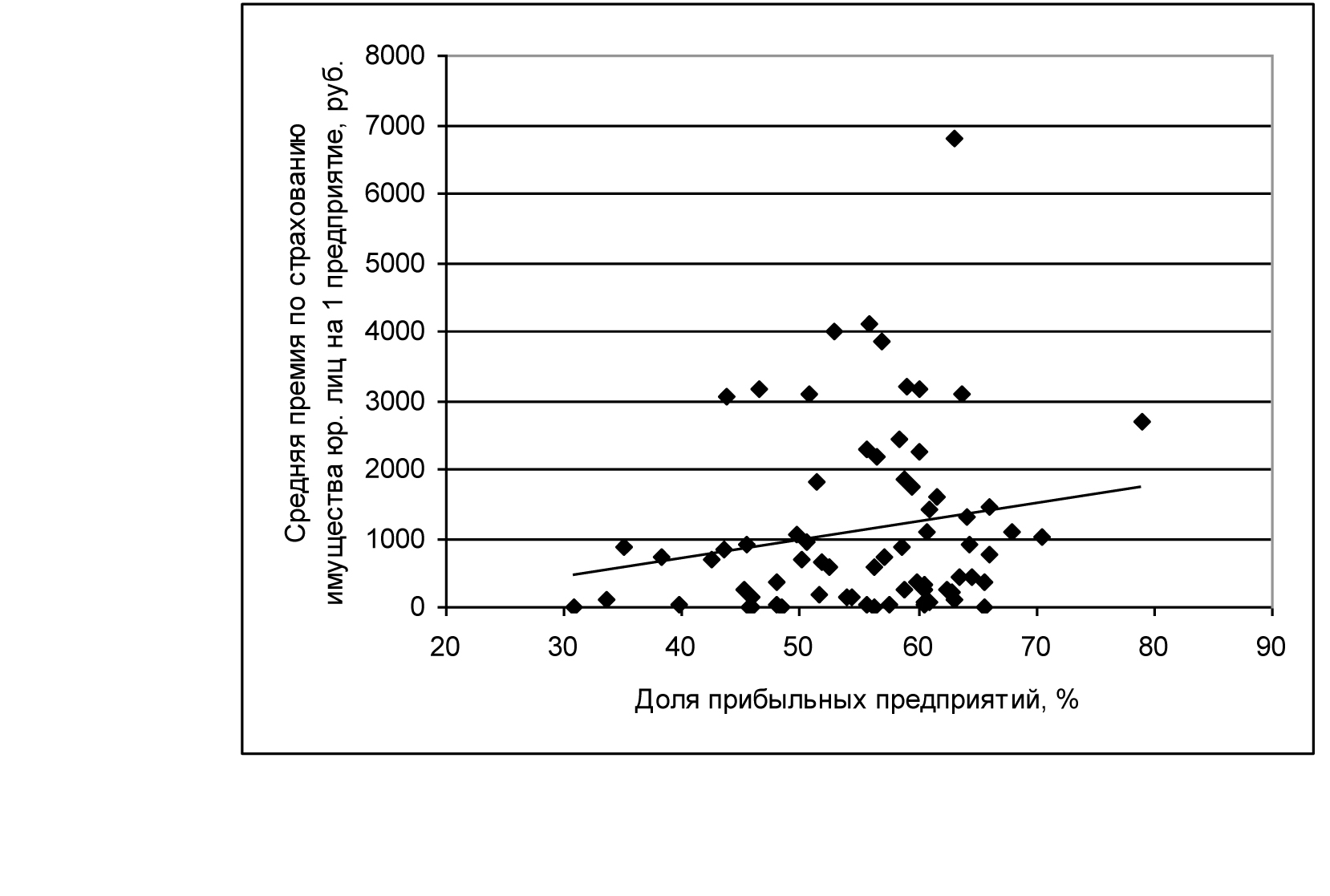

Зависимость распространения страхования от уровня доходности предприятий можно проиллюстрировать региональной статистикой. На следующем рисунке приведена зависимость средней премии по страхованию имущества юридических лиц на 1 предприятие в зависимости от доли платежеспособных предприятий в регионе.

Рис. 3.3.4. Средняя премия по страхованию имущества на 1 предприятие в зависимости от доли платежеспособных юридических лиц по российским регионам в 1999 г.

Как видно из рисунка, имеется явная зависимость, увязывающая средний размер средств, расходуемых на страхование, с финансовым состоянием предприятий региона.

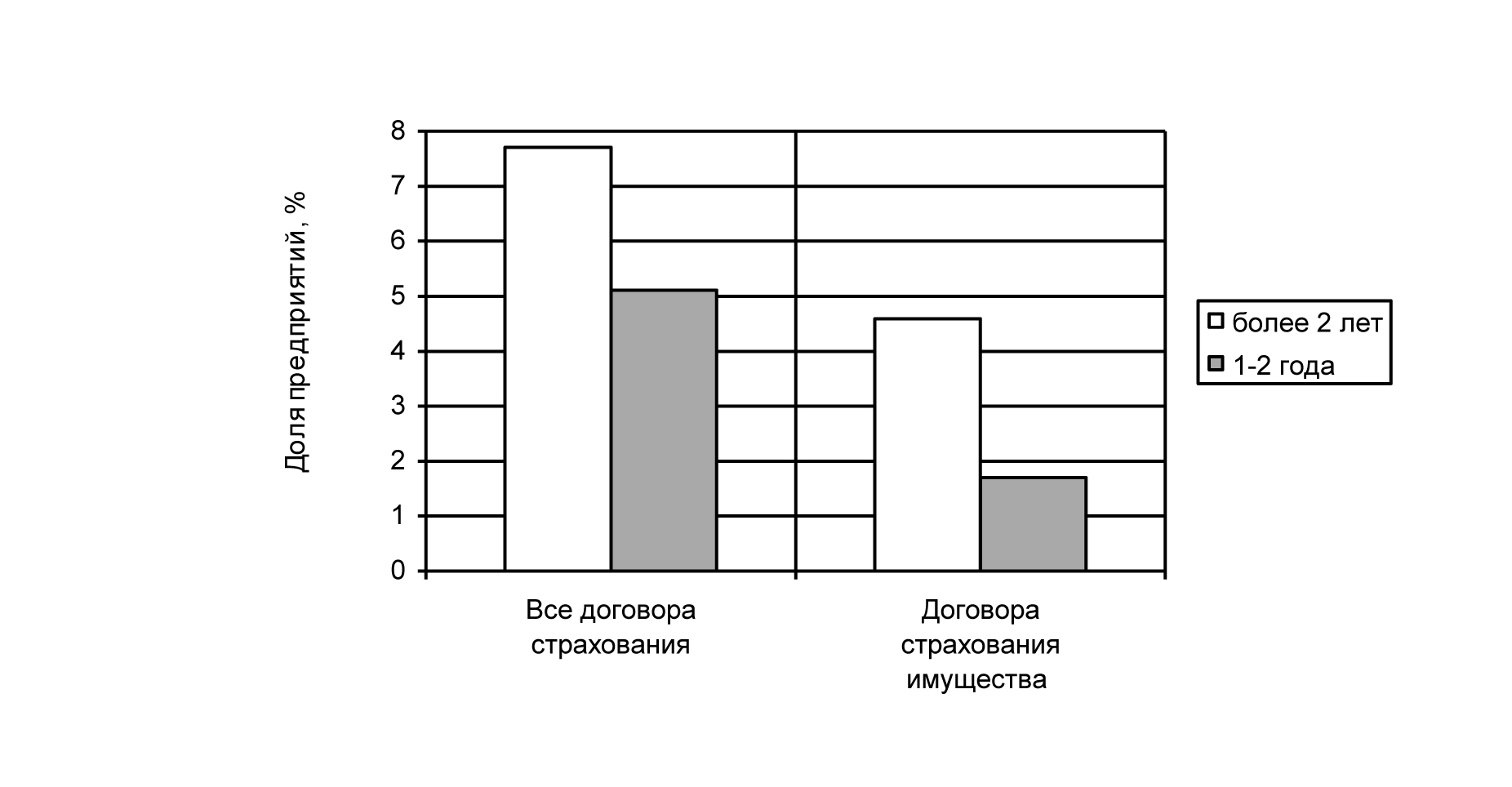

Выше отмечалось, что применительно к малому бизнесу одним из ограничений распространения страхования является его высокая текучесть. Малые предприятия, если они убыточны, быстро распадаются. Те же фирмы, которые долго существуют на рынке, во-первых, как правило, платежеспособны, а, во-вторых, располагают накопленным имуществом, которое нуждается в страховании. Поэтому чем старше предприятие, тем больше вероятность приобретения страховой защиты. Вот как это выглядит на практике.

Заключали ли Вы договор страхования за последнее время?

Рис. 3.3.5. Зависимость распространенности страхования малых предприятий от их возраста

Здесь мы рассмотрели зависимости, при помощи которых можно увязать склонность населения и предприятий к страхованию с рядом объективных параметров, прежде всего — платежеспособностью. Однако остался еще один очень важный фактор, обеспечивающий интерес к страхованию — чувствительность к риску среди населения и предпринимателей. Среди мотивов отказа от страхования не последнее место занимают такие причины, как “не задумывался” и “не вижу смысла в страховании”. Их можно с определенным приближением интерпретировать как нечувствительность к риску, на которую, таким образом, приходится около 30% отказов от страхования. Чувствительность к опасности можно пробудить искусственно — именно на это направлены “страшилки”, которые так любят рассказывать страховщики своим клиентам. С другой стороны, она может пробудиться сама. Если, например, автолюбитель ежедневно пользуется своей машиной, он неизбежно сталкивается на дороге с многочисленными авариями. Следствием этого является появление желания застраховаться. И именно эти люди являются основой активной клиентуры страховых компаний — они самостоятельно обращаются к страховщику и приобретают полис (если, разумеется, у них достаточно средств). Это подтверждается результатами опроса клиентов, приобретающих автострахование. Согласно этому опросу, только 2% активных страхователей используют свою машину реже, чем раз в неделю, 78% ездят ежедневно, а 94% пользуются машиной и зимой. 63% активных страхователей путешествуют на своих машинах по России, 11% сами ездят в дальнее зарубежье. 40% автомашин активных страхователей — это иномарки, тогда как в Москве и области иномарок примерно 21%. Таким образом, активные страхователи — это автовладельцы, сочетающие частое пользование автотранспортом (чувствительность к риску) и достаточные финансовые возможности.

Из приведенных выше данных можно сделать один вывод, который может быть полезным при ориентации на рынке: для того, чтобы найти потенциального страхователя, необходимо обнаружить зоны повышенной чувствительности к риску или сегменты рынка, обладающие достаточной платежеспособностью. А лучше, если оба эти фактора встретятся вместе. Тогда проблем со сбытом у страховой компании не будет. Простой пример: рынок страхования грузов. Вообще говоря, средний российский грузоотправитель не склонен к страхованию и если компания решит подойти к вопросу страхования грузов на каком либо территориальном рынке “в лоб”, т.е. массово охватить всех потенциальных клиентов, результат будет не слишком хорош. Вполне возможно, на определенном этапе руководство компании решит, что реального спроса недостаточно для обеспечения нужной прибыльности операций. Маркетинговая акция будет закрыта, а потраченные средства — списаны в убыток. Если же подойти к рынку страхования грузов с позиций размера предприятия, его платежеспособности и чувствительности к страхованию, то ситуация будет совсем иная. Из всех возможных грузоотправителей будут отобраны две группы:

· владельцы опасных и дорогих грузов;

· богатые и крупные грузоотправители.

К первым относятся, например, химические и радиационно опасные производства, импортеры бытовой техники, ко вторым — например, нефтегазовые компании, перевозящие оборудование на нефтепромыслы. Особо следует выделить крупные платежеспособные предприятия, перевозящие дорогой или опасный груз. Это, например, может быть фабрика, занимающаяся огранкой алмазов или банк, перевозящий ценности, импортер чая или кофе. Таким образом, при планировании выхода на рынок из общего числа потенциальных страхователей выделяется несколько достаточно узких приоритетных групп клиентов, работа с которыми, как показывает опыт, дает возможность сформировать устойчивый портфель при ограниченных инвестициях. Та же самая процедура применительно к рынку автострахования физических лиц дает возможность выделить приоритетный рынок, состоящий из владельцев новых относительно дорогих автомобилей (иномарок и новых машин российского производства), постоянно использующихся ими.

Более подробно вопросы чувствительности потребителей к риску и методы их использования мы рассмотрим в следующей главе.

Меню

Allinsurance.kz

Казахстанский портал о страховании

Allinsurance.kz

Казахстанский портал о страховании

17

Ср, сен

Генеральный директор по перестрахованию имущества и ответственности Swiss Re Урс Берчи в своем недавнем выступлении сравнил непредсказуемый характер современного ландшафта рисков с американскими горками. «Те из нас, кто занимается управлением рисками, тоже испытывают взлеты, падения и неожиданные повороты, — отметил Берчи, — но мне с этим аттракционом справиться проще».

Генеральный директор по перестрахованию имущества и ответственности Swiss Re Урс Берчи в своем недавнем выступлении сравнил непредсказуемый характер современного ландшафта рисков с американскими горками. «Те из нас, кто занимается управлением рисками, тоже испытывают взлеты, падения и неожиданные повороты, — отметил Берчи, — но мне с этим аттракционом справиться проще». На предконференционном брифинге в Монте-Карло перед Rendez-Vous de Septembre 2025 генеральный директор EMEA и Global Capital Solutions в Guy Carpenter Лоран Руссо поделился взглядом на текущее состояние мирового рынка перестрахования.

На предконференционном брифинге в Монте-Карло перед Rendez-Vous de Septembre 2025 генеральный директор EMEA и Global Capital Solutions в Guy Carpenter Лоран Руссо поделился взглядом на текущее состояние мирового рынка перестрахования.