2.3. «Страховая бедность» как фактор сегментации рынка. Обоснование порога «страховой бедности»

Вообще существует достаточно мало людей, которые не купят страховку ни при каких обстоятельствах. Для прочих потребителей принятие решения о страховании определяется оценкой соотношения «цена-качество» страхового продукта. Если потребительская оценка свойств страховой услуги выше, чем оценка ее стоимости, клиент, скорее всего, приобретет полис. Подробному рассмотрению того, что такое качество страхования, а также его потребительской оценке, посвящена четвертая глава. Здесь мы более подробно рассмотрим чувствительность потребителя к цене продукта.

Зависимость между потребительской оценкой премии, которая определяет склонность к страхованию, и доходами клиента не линейна. На ней имеется точка перегиба, которую можно назвать уровнем «страховой бедности». Это порог среднедушевого месячного дохода в семье, преодоление которого позволяет отвлекать средства на страхование. Соответственно, семьи, имеющие средний доход ниже этого уровня, как правило, оценивают соотношение премии и риска как невыгодное и поэтому не способны выплачивать страховую премию. Появление данной точки перегиба вызвано тем, что страхование не занимает первых мест в списке человеческих потребностей. Поэтому в первую очередь удовлетворяются первоочередные нужды, а затем уже, если доход позволяет, человек приобретает страхование. Одна из основных причин низкого развития страхования в нашей стране состоит в том, что дохода как раз и не хватает.

Различные исследования дают разные оценки порога страховой бедности — от 50 до 250 долларов среднедушевого месячного дохода в семье[1]. По сути, предел страховой бедности представляет собой стоимость минимальной потребительской корзины, необходимых для удовлетворения первоочередных, критических нужд. Представляется, что и нижний, и верхний пределы «страховой бедности» обоснованы, только для разных категорий потребителей. Нижняя оценка относится к традиционной клиентуре Госстраха — относительно бедному населению преимущественно старшего возраста, проживающему в сельской местности, малых и средних городах. Более высокие оценки относятся к верхней части среднего класса, представленному сотрудниками коммерческих фирм, руководителями и менеджментом государственных предприятий. Места концентрации среднего класса — крупные города.

Разница между нижним и верхним пределами страховой бедности объясняется, скорее всего, различием потребительских стандартов в провинции и в мегаполисах, где жизнь намного дороже, чем на селе или в малых городах. К тому же в сельской местности, мелких и средних городах велика доля натурального хозяйства (огороды, содержание скота) в реальных доходах. Поэтому уровень страховой бедности в крупных городах выше, чем на селе — для удовлетворения первоочередных нужд в мегаполисах требуется намного больше средств. Соответственно, возможности отвлекать средства на страхование, которое не входит в перечень критических потребностей, появляются начиная с более высокого уровня доходов.

Верхняя часть среднего класса в наибольшей степени доступна для коммерческих страховых компаний, как правило не располагающих широкой сетью представительств в сельской местности. В связи с этим мы будем в дальнейшем использовать оценку «страховой бедности» в $200. Проведем далее обоснование этой цифры.

Связь уровня благосостояния и наличия предметов страхования, а также возможности изыскать средства на выплату премии, можно продемонстрировать с использованием данных по структуре потребления, присущей среднему классу[2] (данные по состоянию на весну 1999 года). Вот как выглядит распределение имущества по группам среднего класса в зависимости от их благосостояния.

Таблица 2.3.1.

Недвижимость, находящаяся в собственности представителей

различных слоев среднего класса (СК), в %

Недвижимость

верхний слой СК

средний слой СК

нижний слой СК

бедные

Квартира, дом

86,5

75,4

64,1

60,8

Дача

51,0

42,2

33,3

25,5

Садовый участок без дома или земельный участок (у фермеров)

17,7

24,4

20,7

25,0

Гараж

59,4

45,0

26,8

28,1

Ничего из перечисленного не имеют

4,2

11,5

19,2

22,2

При анализе таблицы надо иметь ввиду, что уровень бедности населения в этом исследовании принят на уровне 1500 руб. среднедушевого дохода в семье в месяц ($60), нижний слой СК имеет доходы от 1500 до 3000 руб. ($60-120), средний слой — 3-5 тыс. руб. ($120-200), верхний слой — более 5000 руб. (более $200) в ценах на март 1999 года — дату проведения исследования.

Таблица 2.3.2.

Наличие и время приобретения домашнего имущества

в семьях среднего класса (СК), в%

Вид имущества

Купили за последний год

За последние 2-7 лет

Более 7 лет назад

верхний слой СК

средний слой СК

верхний слой СК

средний слой СК

верхний слой СК

средний слой СК

Холодильник

32,8

13,2

62,0

57,2

40,0

57,5

Стиральная машина

27,6

16,9

51,1

57,4

47,3

46,7

Посудомоечная машина

20,7

3,4

10,9

5,3

3,6

1,1

Телевизор цветной

41,4

28,7

59,8

69,0

36,4

27,8

Мебельный гарнитур

15,5

18,0

52,2

44,9

54,5

57,0

Автомобиль

37,9

31,0

40,2

38,6

27,3

19,3

Видеокамера

24,1

12,4

37,0

24,8

5,5

3,0

Музыкальный центр

10,3

16,6

57,6

43,1

21,8

13,1

Видеомагнитофон

6,9

16,1

82,6

70,1

14,5

12,9

Персональный компьютер

37,9

23,9

30,4

23,8

1,8

2,1

Мотоцикл, мотороллер

1,7

2,3

0,0

1,4

18,2

4,4

Среднее число холодильников составляет на одну семью1,34 у верхнего слоя и 1,28 у среднего слоя СК; цветных телевизоров — 1,38 и 1,26; автомобилей — 1,05 и 0,89 (в верхнем и среднем слое СК примерно по 30% имели не менее двух автомобилей в семье, причем и в том, и в другом слое треть купила автомобиль в последний год). Таким образом, судя по данным исследования, в семьях представителей среднего и верхнего слоев среднего класса идет довольно интенсивный процесс приращения и обновления имущества, который активно продолжался в последнее время.

Известно, что для значительного большинства российского населения страхование находится в конце списка статей расходов: есть свободные деньги — есть страхование, нет денег — нет страхования. Если человек вынужден экономить на еде и одежде, то он, скорее всего, не станет клиентом страховой компании (при условии, что его никто или ничто к этому не принуждает). В связи с этим важнейшим фактором, определяющим готовность страховать собственное имущество, жизнь и здоровье, является наличие свободных средств. Для того, чтобы определить порог уровня дохода, обеспечивающий наличие денег на страхование, можно обратиться к данным того же исследования относительно уровня потребления для представителей среднего класса.

Таблица 2.3.3.

На чем экономят представители различных слоев среднего класса, в %

Статьи экономии

Верхний слой СК

Средний слой СК

Нижний слой СК

Бедные

Продукты питания

4,2

8,5

22,2

48,7

Покупка одежды и обуви

13,5

26,6

52,2

74,0

Остро необходимые предметы домашнего обихода

3,1

11,3

24,9

37,7

Бытовые услуги (химчистка, парикмахерская и т.п.)

5,2

20,9

34,3

40,9

Посещение кино, театра, другие развлечения

11,5

22,6

35,1

46,8

Прием и посещение гостей

3,1

9,1

22,0

26,6

Отдых, возможность поехать куда-то в отпуск

15,6

42,8

60,6

64,9

Лечение, восстановление здоровья

5,2

11,7

18,2

22,1

Ни на чем особенно не экономят

67,7

31,9

10,0

3,9

Как видно, начиная со среднедушевых месячных доходов в $200 население в значительном своем большинстве ни на чем не экономит, что подразумевает наличие средств на страхование. Поэтому данный уровень и принят в качестве уровня «страховой бедности».

Из оценки уровня «страховой бедности» можно сделать следующий вывод: если учесть достаточно низкий уровень жизни российского населения, большая часть жителей страны отсекается от страхования. С другой стороны, чем выше благосостояние населения того или иного региона, тем больше доля людей, пересекающих этот порог и тем, соответственно, больше доля потенциальных страхователей.

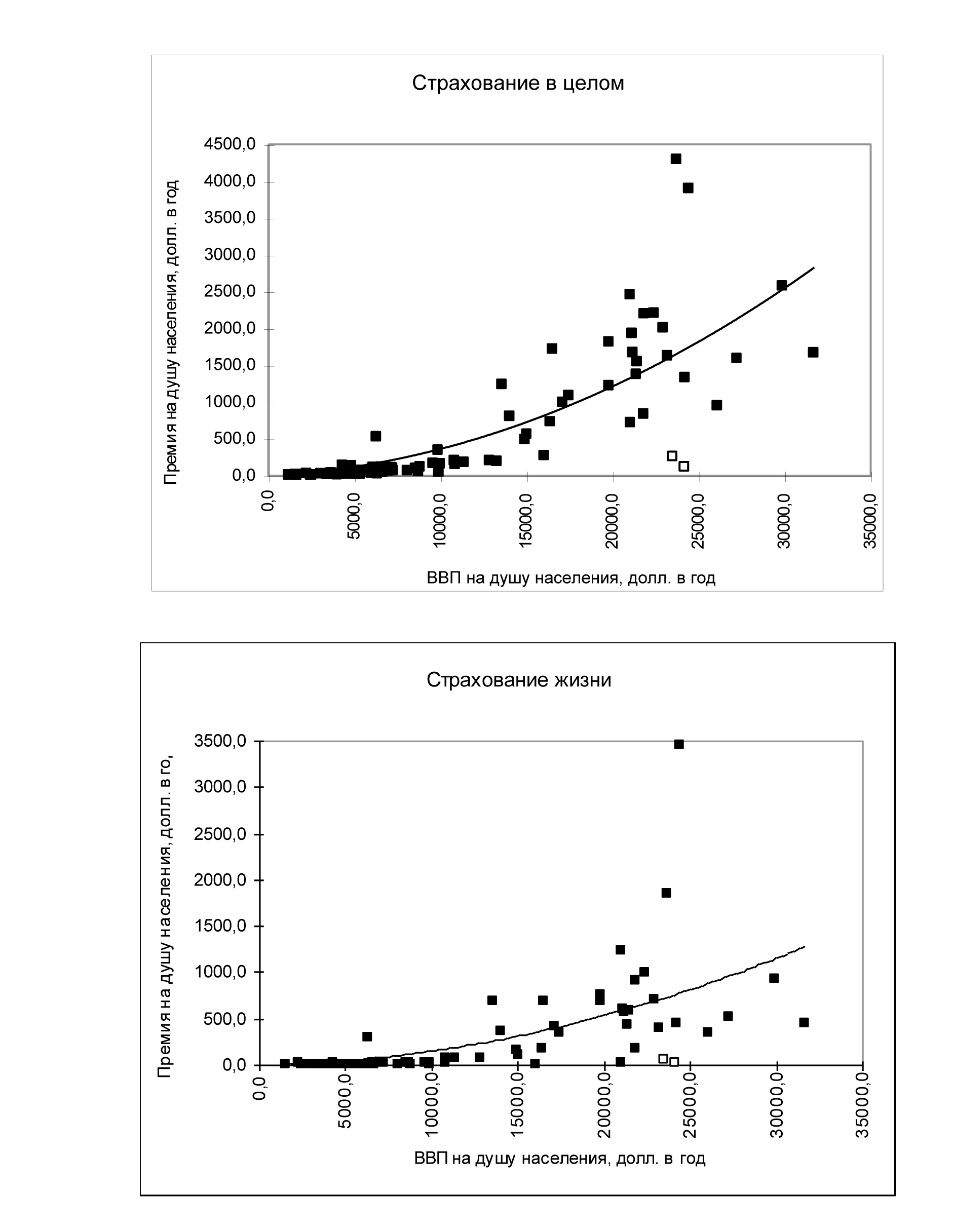

Порог «страховой бедности» существует и в экономически развитых странах. Поэтому чем выше благосостояние населения, тем выше доля страхования в ВВП. Проиллюстрируем это следующим графиком, основанным на данных статистики по 84 странам мира за 1997 г.

Рис. 2.3.1. Зависимость распространенности страхования по государствам мира от уровня жизни в этих странах

Учитывая, что не менее половины ВВП составляет конечное потребление домашних хозяйств, можно установить, что порог «страховой бедности» по миру в целом составляет примерно $500 среднедушевого месячного дохода. В 1999 г. в России среднедушевой месячный доход составлял около $64. Таким образом, дальнейшая судьба российского страхования неразрывно связана, прежде всего, с общей экономической ситуацией в стране: чем скорее начнется экономическое развитие и рост благосостояния населения, тем быстрее будет расти российский страховой рынок. И, соответственно, наоборот: никакие усилия страховщиков не приведут к заметному росту рынка при отсутствии платежеспособного спроса, напрямую связанного с благополучием экономики. Исключение здесь составляют только различные виды вмененного страхования — прежде всего, обязательное страхование автогражданской ответственности.

Разброс расходов на страхование в зоне высокого ВВП на душу населения связан, как представляется, с налоговым режимом, включением страхования жизни в обязательные социальные программы, а также социокультурными факторами — прежде всего, наличием соответствующей традиции. Приведенный выше график является хорошей иллюстрацией к вопросу о влиянии социокультурных, психографических факторов на развитие страхования: две незатемненных точки на рис. 2.3.1 относятся к Кувейту и Объединенным Арабским Эмиратам. Как видно, высокий уровень жизни и развитие экономики не всегда означают наступление страхового бума. Для этого необходимо сочетание благосостояния и экономического мышления, наличие привычки к страхованию. Если в обществе отдается приоритет взаимопомощи в родственном коллективе, система страхования не найдет там применения даже при высоком уровне доходов. Она наиболее эффективна в развитом гражданском обществе, основанном на принципах экономической свободы. Необходима также диверсифицированная структура экономики: добывающие отрасли, хотя и производят большой объем продукции в стоимостном выражении, не дают таких широких возможностей для развития страхования, как обрабатывающая промышленность и сфера услуг.

Вообще «страховая бедность» является условным понятием. Существуют достаточно широкие социальные группы с доходами ниже «страховой бедности», которые, тем не менее, покупают страховые полисы. Понимая собственную уязвимость, они ищут способы обеспечить необходимую защиту от различных опасностей. Проблема в том, что эти категории потребителей покупают дешевые полисы в силу неспособности выплачивать существенную премию, что делает их менее привлекательной аудиторией для страховых компаний. После пересечения страхователем порога «страховой бедности» размер премии на один договор начинает расти. Поэтому страховщикам, желающим обеспечить высокую эффективность деятельности, следует больше ориентироваться на страхователей с доходом выше этого уровня.

Для более полного понимания потребительского поведения совместно с уровнем «страховой бедности» надо учитывать чувствительность потребителей к риску, которая в значительной мере определяет место страхования в иерархии потребностей. Клиентами страховщиков становятся, как правило, относительно состоятельные люди, способные без особых затруднений выплатить страховую премию, но недостаточно богатые для того, чтобы восстановить утерянное имущество за счет текущих доходов и накоплений. Для страхования требуется, чтобы стоимость имущества существенно превосходила уровень доходов потребителя. Поэтому «новым русским» менее свойственна высокая оценка риска и интерес к страхованию в этой прослойке ниже, чем среди представителей среднего класса, хотя они и более платежеспособны. И это вполне естественно: доходы и накопления очень богатого человека достаточны для того, чтобы без особого напряжения купить себе новую машину или отремонтировать дом. Склонность к страхованию растет прямо пропорционально отношению стоимости имущества к доходу потребителя. Этим, в частности, объясняется распространенность страхования домов в сельской местности — высокая оценка опасности в сочетании с низким доходом приводитк к обращению в страховую компанию.

Тот факт, что на страхование чаще всего поступает имущество, представляющее для клиента особый интерес, можно проиллюстрировать следующим образом. Согласно исследованию, доля иномарок или новых отечественных автомобилей (т.е. той части парка, которая представляет для клиентов наибольшую ценность) среди застрахованных машин гораздо выше, чем их доля в общей численности российского автотранспорта. Так, в Москве доля иномарок на начало 1999 г. составляла 19% всего парка легковых автомашин, а среди застрахованных автомобилей их было около 40%.

[1] См., например, Браверман А.А. Маркетинг в российской экономике переходного периода: методология и практика. — М.: ОАО «Издательство «Экономика»», ТОО «КоМаркт Лтд.», 1997. — 639 с.

[2] ЕСТЬ ЛИ В РОССИИ СРЕДНИЙ КЛАСС?Аналитический доклад / РОССИЙСКИЙ НЕЗАВИСИМЫЙ ИНСТИТУТ СОЦИАЛЬНЫХ И НАЦИОНАЛЬНЫХ ПРОБЛЕМ. Москва, 1999 г.

Меню

Allinsurance.kz

Казахстанский портал о страховании

Allinsurance.kz

Казахстанский портал о страховании

18

Чт, сен

Генеральный директор по перестрахованию имущества и ответственности Swiss Re Урс Берчи в своем недавнем выступлении сравнил непредсказуемый характер современного ландшафта рисков с американскими горками. «Те из нас, кто занимается управлением рисками, тоже испытывают взлеты, падения и неожиданные повороты, — отметил Берчи, — но мне с этим аттракционом справиться проще».

Генеральный директор по перестрахованию имущества и ответственности Swiss Re Урс Берчи в своем недавнем выступлении сравнил непредсказуемый характер современного ландшафта рисков с американскими горками. «Те из нас, кто занимается управлением рисками, тоже испытывают взлеты, падения и неожиданные повороты, — отметил Берчи, — но мне с этим аттракционом справиться проще». На предконференционном брифинге в Монте-Карло перед Rendez-Vous de Septembre 2025 генеральный директор EMEA и Global Capital Solutions в Guy Carpenter Лоран Руссо поделился взглядом на текущее состояние мирового рынка перестрахования.

На предконференционном брифинге в Монте-Карло перед Rendez-Vous de Septembre 2025 генеральный директор EMEA и Global Capital Solutions в Guy Carpenter Лоран Руссо поделился взглядом на текущее состояние мирового рынка перестрахования.