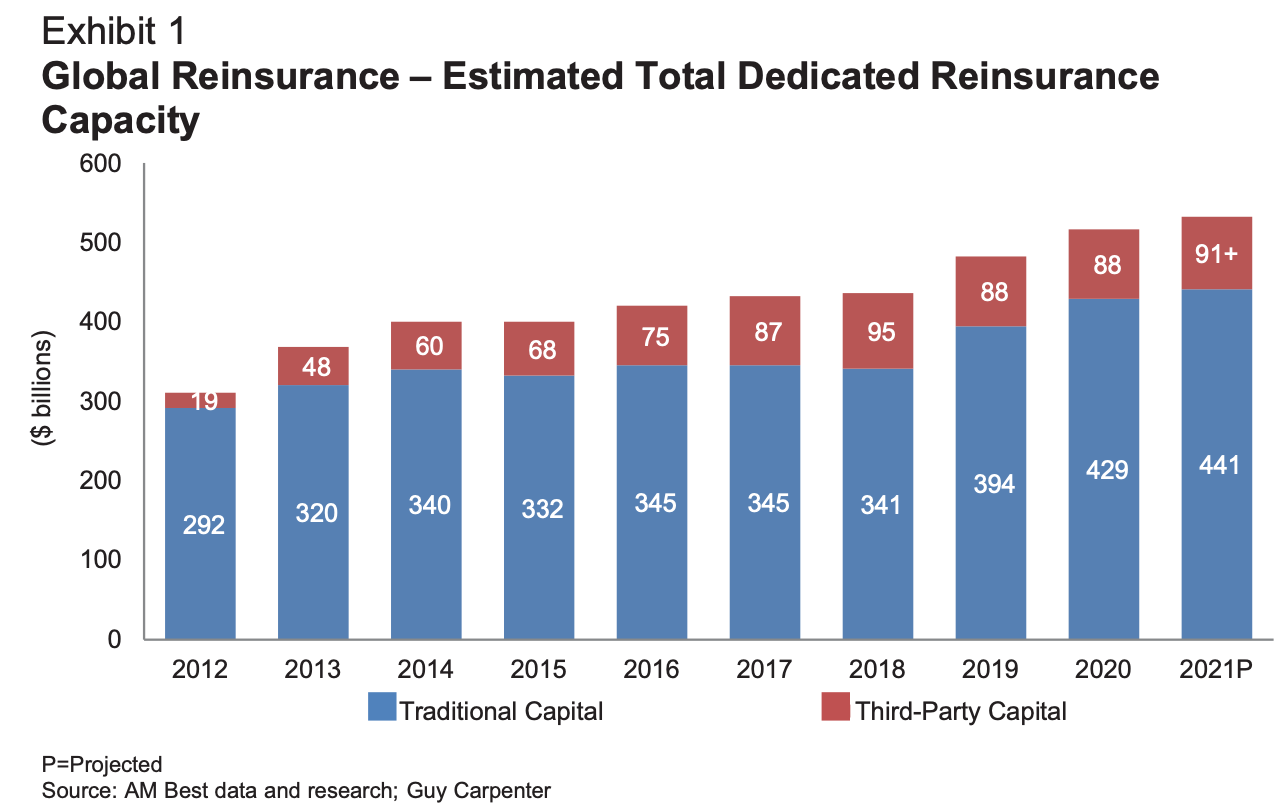

Новая оценка AM Best по выделенным глобальным перестраховочным емкостям составляет около $532 млрд в 2021 году, что на 3% больше, чем на конец 2020 года, когда это показатель составил $517 млрд.

Эта оценка учитывает увеличение емкости традиционного перестрахования на $2 млрд, которое рейтинговое агентство оценивает в $441 млрд, и увеличение альтернативного капитала на $3 млрд, которое составляет более $91 млрд.

По данным AM Best, показатель капитала на конец 2020 года был на $35 млрд, или на 7% выше показателя на конец 2019 года в $482 млрд.

Рейтинговое агентство полностью объяснило увеличение между 2019 и 2020 годами ростом традиционного перестраховочного капитала, который вырос с $394 млрд на конец 2019 года до $429 млрд к концу прошлого года.

Аналитики отметили, что начало пандемии COVID-19 привело к значительной волатильности в сегменте перестрахования в первой половине 2020 года, в основном из-за колебаний на фондовом рынке и консервативной первоначальной понесенной, но не заявленной маржи (IBNR) для убытков от COVID.

Однако по мере продвижения 2020 года и реализации странами программ стимулирования и оказания помощи в экономической сфере фондовые рынки восстановились, а процентные ставки снизились.

Это было особенно заметно для 10 ведущих перестраховщиков, у которых рыночная стоимость ценных бумаг с фиксированным доходом увеличилась на 9%. Это увеличение и другие факторы привели к увеличению доступного капитала примерно на 12% для 10 крупнейших компаний.

Но хотя приток нового капитала в сегмент перестрахования получил широкое освещение в прессе, AM Best сообщает, что общее влияние этих новых предприятий было относительно сдержанным, учитывая задержку, необходимую для развертывания капитала, а также относительно более привлекательные возможности на стороне первичного страхования.

Общий рост выделенных перестраховочных емкостей также заслуживает внимания с учетом операционных результатов по отрасли, затронутых убытками, хотя во многих случаях результат во многом был обусловлен показателями инвестиционного рынка.

«Повышенный риск и связанный с ним необходимый капитал для традиционных перестраховщиков продолжает повышать уровень использования капитала», - заявил AM Best. «Хотя крупнейшие перестраховщики продолжают находить способы увеличения общей капитальной базы с помощью стратегий диверсификации и доступа к дешевому долговому финансированию, ужесточение рыночных условий по-прежнему вызывает давление на общие уровни капитализации с поправкой на риск».

«Это согласуется с мнением AM Best о том, что данный сегмент находится на ранней стадии жесткого рыночного цикла», - продолжило рейтинговое агентство. «По мере того, как условия ценообразования продолжают улучшаться, а результаты андеррайтинга становятся более благоприятными, мы ожидаем, что требуемая нагрузка на капитал уменьшится, а уровни использования капитала начнут падать».

Оценка AM Best доступного капитала в 2021 году включает 3% -ное увеличение традиционного перестраховочного капитала до $441 млрд, главным образом за счет ожидаемого улучшения основных показателей деятельности многих компаний в 2020 году, которое, как ожидается, продолжится в 2021 году.

Это результат продолжающегося повышения ставок как по первичному страхованию, так и по перестрахованию с прошлого года.

Хотя такое изменение цен является прямой реакцией на продолжающуюся повышенную катастрофическую активность, в сочетании с неблагоприятными тенденциями потерь, чистый эффект является благоприятным и с более стабильными результатами андеррайтинга, тенденция, которую AM Best ожидает, сохранится, по крайней мере, в течение следующих двух месяцев до конца года.

Подготовлено порталом Allinsurance.kz