Агенты являются основным каналом продаж для казахстанских страховщиков, об этом свидетельствует довольно высокая и стабильно растущая доля расходов по агентскому вознаграждению.

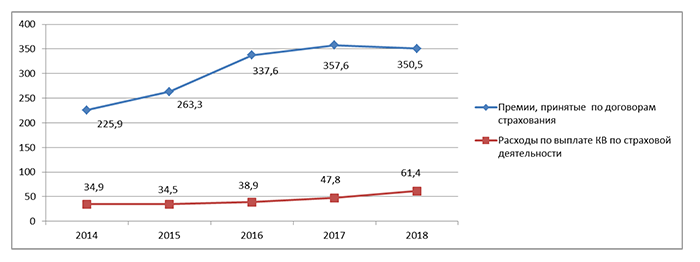

Объем страховых премий по договорам страхования в 2014 – 2018 годах после четырех лет роста в среднем на 10 % ежегодно, за последний год снизился на 2%. В соответствии с консолидированной финансовой отчетностью по страховому рынку (по отраслям общее страхование и страхование жизни) объем премий по страхованию в 2014 – 2017 годах вырос с 225,9 млрд тенге до 357,6 млрд тенге, а за период 2017-2018 год снизился до 350,5 млрд тенге.

Динамика доходов и расходов на комиссионное вознаграждение по страховой деятельности в РК 2014-2018 гг., в млрд тенге

Самыми значительными отдельными статьями расходов страховщиков, связанных со страховой деятельностью, как видно из отчетности, являются расходы на страховые выплаты, расходы на заработную плату и командировочные расходы (далее- ЗП), а также расходы на выплату комиссионного вознаграждения по страховой деятельности (далее - КВ). То, что касается расходов на страховые выплаты, то это и есть основная деятельность страховщика по исполнению своих обязательство по договорам страхования, а вот две остальные статьи расходов (ЗП + КВ) входят в так называемые расходы на ведение дела страховщиком.

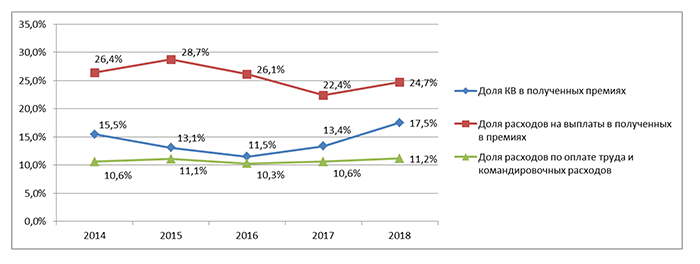

Возвращаясь к данным консолидированной отчетности, можно увидеть, что средняя доля расходов на страховые выплаты за пять лет в среднем составила 25,7% (изменения от 24,7% до 28,7 %), средняя доля расходов на ЗП была равна 10,7 % (изменения от 10,3% до 11,2%), а доля расходов по выплате КВ в среднем за пять лет составила 14,2% (изменения от 11,5% до 17,5 %).

Динамика доли расходов в доходах по страховой деятельности в РК 2014-2018 гг.

То есть в некоторые годы доля расходов (ЗП + КВ) была немного меньше, а в некоторые годы значительно превышала долю расходов по страховым выплатам. Причем, если при росте доходов от страховых премий в 2014-2016 годах доля расходов (ЗП + КВ) снижались (основном за счет КВ), то при снижении доходов от страховых премий в период 2018 года, доля расходов на КВ в период 2016- 2018 годов выроста с 11,5% до 17,5% при средней доле расходов на ЗП около 10,7%.

В абсолютном выражении расходы по КВ за последние пять лет выросли значительно, в 1,8 раза с 34,9 млрд тенге в 2014 году до 61,4 млрд тенге в 2018 году. Причем, если в 2018 году доходы от страховых премий упали на 2%, то расходы по КВ выросли на 22%.

Несмотря на введенный запрет с августа 2018 года на участие агентов и выплату КВ при заключении: договоров пенсионного аннуитета, аннуитета ОСРНС, договоров страхования в рамках госзакупок, договоров по обязательному страхованию с юридическими лицами, с компаниями с государственным (полным или частичным) участием и отмену ограничения размера агентского вознаграждения по ОС ГПО ВТС, расходы по КВ не только сохранили, но и нарастили темп прироста до 23% с показателя 20% в первом полугодии 2018 года.

Из всего сказанного следует вывод – агенты «дороговато» обходятся страховому рынку, учитывая низкий уровень и, не всегда, высокое качество агентских продаж. Есть мнение, что не все заявленные расходы по комиссионному вознаграждению получают именно агенты, но пусть это останется открытым вопросом. Более остро стоит вопрос, а сможет ли страховой рынок прожить без агентов?

По мнению KERIMBAYEV ONLINE ![]() , при сокращении количества страховых агентов, существует риск сокращения количества страхователей. К примеру, если при наличии 12 тыс. агентов из 4 миллионов зарегистрированных авто застраховано всего 3 миллиона, то что будет когда не станет агентов? По его мнению, все 4 миллионов автовладельцев не побегут покупать полисы онлайн.

, при сокращении количества страховых агентов, существует риск сокращения количества страхователей. К примеру, если при наличии 12 тыс. агентов из 4 миллионов зарегистрированных авто застраховано всего 3 миллиона, то что будет когда не станет агентов? По его мнению, все 4 миллионов автовладельцев не побегут покупать полисы онлайн.

Та же ситуация наблюдалась в обязательном страховании ответственности работодателя, говорит эксперт, когда в 2012 году этот класс страхования был передан в компании по страхованию жизни, у которых не было более или менее серьезных агентских сетей. Тогда агентские продажи взяли на себя сети компаний общего страхования. В итоге, на сегодняшний день из 480 тыс. действующих юридических лиц свою ответственность застраховало лишь 65 тыс., а еще есть 1 млн ИП, но охватить этот сегмент некому.

По данным S&P Global агентские продажи в некоторых Европейских странах – это один из самых активных каналов продвижения страховых продуктов, вне зависимости от развития технической инфраструктуры и уровня жизни в стране. К примеру, агентский канал продаж обеспечивает объем собранных страховых премий: во Франции – 34%, в Италии – 80,5%, в Турции – 67,9%, Германии - 58,5%. Приведенный пример еще раз подчеркивает значимость агента при продаже страхового продукта, даже несмотря на развитие технологий.

Подготовлено порталом Allinsurance.kz