Для большинства розничных страхователей в Казахстане добровольное страхование автокаско – это скорее вынужденная мера, чем осознанный выбор.

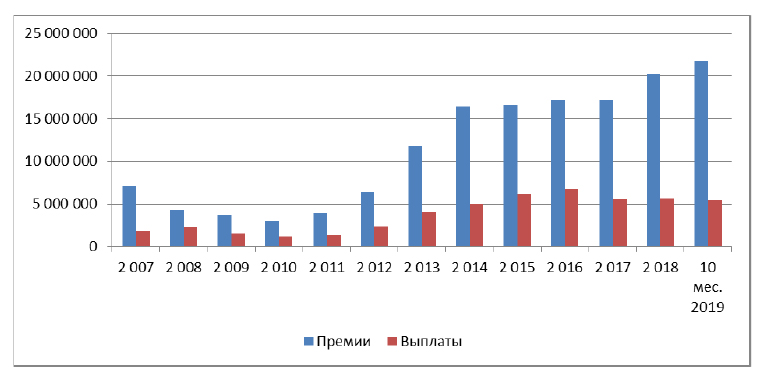

Итоги страховой статистики за 10 месяцев текущего года, опубликованные Национальным банком РК свидетельствуют о небывалом росте премий добровольного автокаско, которое за последний год выросло на 31,4% до 21,8 млрд тенге. Растет и доля автокаско в портфеле страховщиков. По состоянию на 1 ноября 2019 года портфель автокаско составляет около 8,3 % сборов компаний общего страхования.

Возможно, такой рост связан с «неожиданным прозрением» страхователей относительно пользы и выгоды такого продукта, как автокаско. Или страховщики, наконец-то, сделали такой продукт, который как магнитом притягивает всех автовладельцев, предоставляя невиданные доселе выгоды и преимущества. Два предположения - и оба они далеки от реального положения дел. Как всегда, все дело не в защите интересов страхователя, а в реализации заинтересованности отдельных страховщиков и посредников.

Немного истории

История автокаско в Казахстане тесно связана, как ни странно, со взлетами и падениям розничного кредитования банковского сектора.

Первые заметные сборы по автокаско появились в 2004 году после активизации банками кредитования населения на покупку автотранспорта. Уже к началу финансового кризиса, когда в 2007 году, когда во всем мире наблюдался повсеместный спад, казахстанский банковский сектор с небольшим опозданием, начал реагировать на кризис, снижая объемы розничного кредитования и в том числе на приобретение авто. Следом за банками начали «сдуваться» и объемы автокаско.

Страховщики перестали бороться за «благосклонность банков» и постарались сохранить ту клиентскую базу, которую им удалось наработать в золотые времена кредитного бума. Можно с уверенностью сказать, что период спада и незначительного роста с 2008 до 2012 годов и были годами настоящего автокаско в Казахстане, когда клиент выбирал страховщика и продукт, а также «голосовал ногами», если его что-либо не устраивало.

Динамика премий и выплат по автокаско 2007-2019 годы, в тыс. тенге

Источник: данные НБРК

С 2012 года казахстанские страховщики изобрели новый маркетинговый ход – подарочное автокаско, которое бесплатно прилагалось к полису обязательного страхования ГПО ВТС и покрывало незначительные расходы автовладельца (в среднем до 100 тыс. тенге) в случае ДТП. Таким образом, страховщики попытались вернуть страхователей к покупке добровольно автокаско, но это не сработало, поскольку автовладельцы в полной мере не оценили предложения страховщиков.

Настоящий «ренессанс» автокаско начался с активизацией банковского кредитования и запуска государственных программ льготного автокредитования на покупку автотранспорта отечественной сборки. Каждый пик роста (2013-2014) связан как раз с запуском и пролонгацией таких программ или с ростом потребительского кредитования банками (2017-2018).

У кого деньги, тот и рулит

Так что в отношении взрывного роста объема сборов премий по автокаско никаких «чудес» и роста страховой культуры граждан не наблюдается и в помине, только жесткий расчет банков в части управления рисками заемщиков в виде вменения покупки добровольного автокаско при кредитовании на цели покупки автомобиля. Причем добровольность в выборе страховщика и продукта, как правило, не поощряется, поскольку хозяином положения в части «дать или не дать» кредит является банк, ну и, соответственно, какую добровольную страховку автокаско «принять или не принять» в виде обязательного условия при заключении кредитного договора, опять же, решает банк.

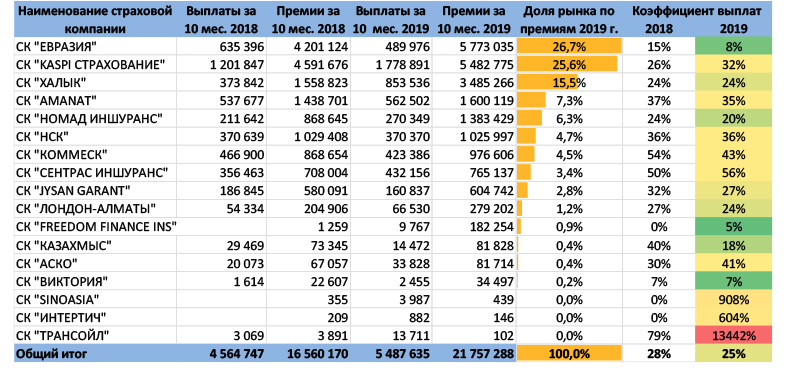

Динамика премий и выплат по автокаско за 10 месяцев 2018-2019 года, в тыс. тенге

Источник:данные НБРК, расчеты телеграм канал KERIMBAYEV

Совсем не трудно получить подтверждение вышесказанному, обратив внимание на распределение объема собранных премий по автокаско между компаниями общего страхования в ТОП-3 рэнкинга по сборам премий, каждая из которых прямо или косвенно аффилирована с банком, который проявляет значительную активность на рынке автокредитования. ТОП-3 компаний общего страхования на 1 ноября 2019 года обеспечивает 67,8% премиальных сборов по автокаско, хотя еще год назад доля этих же компаний из ТОП-3 составляла 45,8%.

Примечательно, что ТОП-3 компаний выплачивает только 56,9% всех выплат по автокаско и коэффициент выплат (доля выплат в собранных премиях) у ТОП-3 составляет 21,2%, хотя у остальных компаний на рынке в среднем этот показатель равен 33,7%. Одним словом, собираем - больше, платим - меньше.

Особенность «банковского автокаско» заключается еще и в том, что выгодоприобретателем по такому страховому продукту является банк. Кроме того, такие продукты имеют довольно высокий уровень безусловной франшизы, которая «отсекает» мелкие убытки. То есть, если заемщик серьезно повреждает авто, то выплату получает банк и закрывает кредит, а вот мелкие повреждения – это все за счет автовладельца. Поскольку тотальных повреждений не так уж и много, обладатели банковского автокаско просто не успевают ощутить выгоду от такого страхового продукта, воспринимая его как «необходимое зло», за которое еще и приходится платить приличные деньги – 3-4% от суммы кредита.

Бульон от яиц

Можно подумать, что банковское автокаско, если уж не для всего рынка, а хотя бы для нескольких компаний стало «золотой жилой». Но не все так просто. Стоимость «входного билета» для банка на рынок дешевых кредитных ресурсов, допуск в дилерские центры для прямых контактов с заемщиками – не дешевое удовольствие. А за счет каких средств можно покрыть часть или даже большую часть расходов? Конечно же, за счет аффилированной страховой компании! Так что заработанные сверхдоходы по банковскому автокаско страховщики видят только в части, поскольку приходится «делиться» за организацию бизнеса.

Кроме банков, есть у страховщиков и еще одна «головная боль» в автокаско - это взаимоотношения с официальными дилерами, которые готовы «подметать пол» перед клиентом, который решил отремонтировать свое авто в авторизованном сервисе за наличные и содрать «последнюю шкуру» со страховщика, который вынужден обратиться в авторизованный сервис для ремонта застрахованного авто на гарантии. Поэтому для страховщиков, которые «не заигрывают с банками», рост убыточности в автокаско становится довольно ощутимой проблемой.

Пойдемте искать клад

Как в таком случае зарабатывать страховщикам на автокаско? Варианта всего два: поднимать стоимость страхового продукта или «хитрить» на выплатах. Чтобы удержаться на рынке – оба средства идут в ход, но страхователь может начать «голосовать ногами», что подтверждают страховые агенты, которые утверждают, что продавать автовладельцам продукты автокаско стало заметно сложнее.

Кроме того, способность заемщиков бесконечно кредитоваться – не резиновая, учитывая также намерения регулятора финансового рынка ограничить кредитную нагрузку на население. Не за горами, как можно предположить, стагнация роста банковского автокредитования и, соответственно, банкоавтострахования.

На сегодняшний день не более 10% автотранспортных средств покрыто добровольным автокаско и, в большей части, – это автотранспорт юридических лиц. В части физических лиц, основной застрахованный контингент – это заемщики банков, у которых наблюдается относительно стойкое отвращение к автокаско в том его виде, в котором его навязывает банк.

Так может стоит подумать, как разграничить интересы банка по защите от рисков неплатежей со стороны заемщика через страхование займа, а заемщику-автовладельцу предоставить возможность полноценного использования страхования автокаско для того, чтобы понять и почувствовать все выгоды и преимущества от такого страхового продукта? Иначе, как только автокредитный бум пойдет на спад, нам стоит ожидать и очередного провала автокаско.

Подготовлено порталом Allinsurance.kz