Финансовая отчетность для того и придумана, чтобы предоставлять заинтересованным сторонам информацию о состоянии бизнеса. К сожалению, общая статистика, публикуемая регулятором, может дать «неподготовленному» пользователю финансовой информации неверное представление о том, есть ли проблемы у страховой компании или даже у целой отрасли.

По понятиям…

Уже на протяжении двух последних лет (2018-2019 годы) страховщики говорят о росте убыточности в обязательном страховании ОГПО ВТС, но верят им с трудом, поскольку данные публикуемые НБРК, регулятором страхового рынка, свидетельствуют о довольно комфортном уровне выплат по сравнению с объемом собранных страховых премий.

Для того, чтобы понимать о чем идет речь, нужно сначала определить основные понятия, используемые для определения убыточности, а это:

Коэффициент выплат (КВ) – доля выплат в собранных страховых премиях, которую можно рассчитать на основе публикуемых НБРК данных о собранных страховых премиях и произведенных страховых выплатах.

Коэффициент прямой убыточности (КУ) – показатель, который можно определить только по развернутой финансовой отчетности в виде отношения: (страховые выплаты + изменение резерва убытков)/заработанные премии.

Чтобы не запутывать читателя сложными формулировками, скажем просто: КВ – это показатель, который характеризует долю наличности от продажи полисов, которая «осела» в кармане страховщика за период с начала года, после того, как он произвел положенные выплаты по претензиям.

А вот КУ – это показатель эффективности страховщика по конкретному виду страхования, который влияет на прибыль и финансовую устойчивость компании. Причем КУ – это только прямые расходы страховщика по конкретному классу страхования, а ведь есть еще расходы периода (аквизиция, комиссия агентам и прочее), что «размазывается» по всем линиям бизнеса и сказать, сколько конкретно расходов периода приходится на конкретный класс страхования практически невозможно, даже по развернутой финансовой отчетности. Но, если доля какого-то класса страхования (особенно розничного) в портфеле страховщика имеет внушительные размеры (50% и более), то можно с уверенностью сказать, что не менее 80% (а то и больше) его общих расходов приходится на этот класс.

Если говорить об ОГПО ВТС, то можно предположить, что к прямому коэффициенту убыточности можно смело добавить еще 35-65%, которая будет соответствовать расходам периода, чтобы иметь представление о комплексной убыточности именно по классу ОГПО ВТС. И тут уже для некоторых страховщиков и по рынку в целом картина представляется в мрачных тонах.

Только цифры, ничего лишнего…

Проводя сравнение значений КВ, рассчитанного по данным статистики НБРК и значений КУ, проведенных телеграм каналом KERIMBAYEV, который предлагает эксклюзивные аналитические данные по страховому рынку, основанные на информации из открытых источников, можно увидеть приличную разницу.

Так значение КВ в 2017 году в среднем по рынку составляло 47,5%, в а 2018 году – 36,3%, то есть сразу падение на 11,2%! Страховщики могут напомнить, что в 2017-2018 году на сайте НБРК данные публиковались на основе разных подходов (с учетом / без учета суммы премий, которая была возвращена по расторгнутым договорам страхования).

KERIMBAYEV, на основе своих экспертных оценок предлагает оценить сумму расторжений в 12%. В этом случае показатель по КВ в 2018 году составит 41,2% и падение КВ за 2018 года составит уже 4,9%. При этом, если учесть, что за 2018 год количество выплат также снизилось на 3 тыс. случаев, то можно решить, что «появился определенный тренд». Но это с одной стороны…

Если посмотреть расчеты KERIMBAYEV по КУ, то в среднем по рынку в 2017 году КУ составлял 48%, а в 2018 году – 50%. То есть тренд в обратную сторону увеличения …

Показатель КУ в целом по рынку и по отдельной компании фактически характеризует «финансовое здоровье» отдельного класса страхования, то есть доходность и рентабельность класса для акционеров, а оно, как можно видеть, совершенно определенно ухудшается последние 2 года.

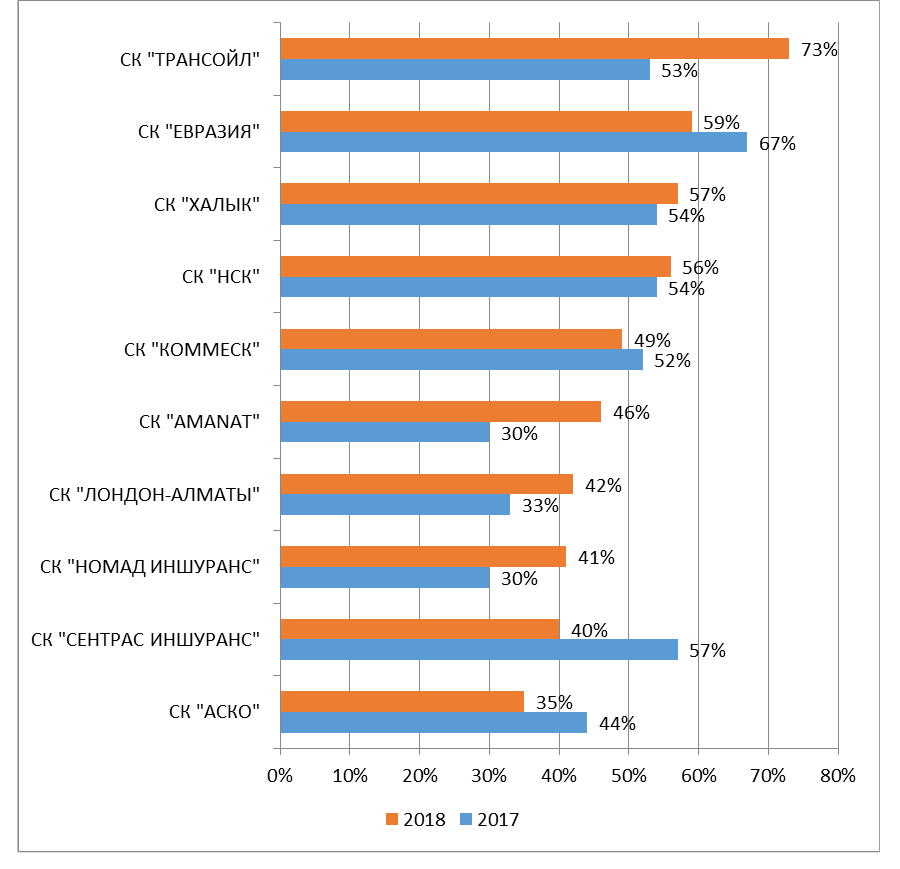

На графике, который представлен по данным, рассчитанным KERIMBAYEV, можно увидеть ТОП-10 страховщиков ОГПО ВТС и их коэффициент убыточности. Как было сказано ранее, этим значениям КУ можно добавить еще 35-65%, которые и покажут, что фактически зарабатывают компании на «автогражданке».

График 1. Коэффициент убыточности ТОП-10 страховщиков ОГПО ВТС 2017-2018 год.

Источник: расчеты телеграм канала KERIMBAYEV ![]() , основанные на данных из открытых источников

, основанные на данных из открытых источников

Теперь для полноты картины предоставим данные о доле ОГПО ВТС в портфелях некоторых страховщиков из списка ТОП-10 в 2018 году: СК «Номад иншуранс» - 43,0%, СК «Сентрас иншуранс» - 38,0%, СК «АСКО» - 87,7%, СК «Трансойл» - 91,5%, СК «Лондон-Алматы» - 35,9%. Именно эти компаний являются наиболее чувствительными к любым трендам в части убыточности в ОГПО ВТС.

Подготовлено порталом Allinsurance.kz