Прошедшее полугодие нынешнего года обозначило тренды ОГПО ВТС, самого массового розничного класса страхования, которые в первые месяцы года только приобретали очертания: рост концентрации продолжается, премии и выплаты растут также, как и средняя стоимость убытка.

Концентрация рынка ОГПО ВТС

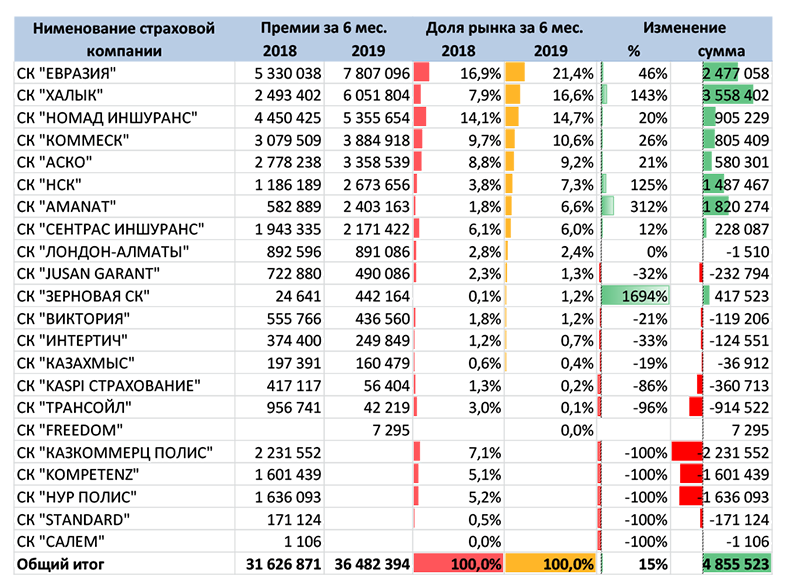

На 1 июля 2019 года страхование по ОГПО ВТС осуществляют 17 компаний общего страхования, а еще год назад их было 22. У двух компаний была отозвана лицензия, одна компания сдала ее добровольно, а еще две объединились с другими компаниями своих материнских банков. Но, процесс снижения количества рыночных игроков не оказал существенного влияния на рост концентрации рынка ОГПО ВТС, которая для ТОП-5 компаний выросла с 57,3 % до 72,5%, а для ТОП-3 компаний выросла с 38,8% до 52,6%. То есть на сегодняшний день три компании собирают более половины страховых премий ОГПО ВТС, а пять компаний держат около ¾ портфеля.

Сборы страховых премий ОГПО ВТС

По сравнению с 1 полугодием прошлого года в аналогичном периоде в ТОП-3 произошли серьезные изменения. Возглавляет ройку лидеров СК «Евразия» с долей рынка 21,4% (16,9% в 2018 году), второе место занимает СК «Халык» с долей 16,6% (7,9 % в 2018 году), которая в прошлом году занимала только 5 позицию и третье место занимает СК «Номад Иншуранс» с долей в 14,7 % (14,1% в 2018 году), которая уже несколько лет подряд прочно обосновалась в ТОП-3, но, по сравнению с прошлым годом, опустилась на одну позицию в рэнкинге.

Динамика сбора премий по ОГПО ВТС за 1 полугодие 2018-2019 год, в тыс. тенге

Источник: данные НБРК, расчеты KERIMBAYEV

В целом, прошедшее полугодие показало рост собранных страховых премий на уровне 15% до 36,5 млрд тенге и теперь можно сказать, что это «чистый рост», поскольку статистика учитывает расторжения договоров в сопоставимых периодах. Этот показатель немного выше среднегодового за последние несколько лет (около 10%), но ведь еще и не конец года, чтобы подводить окончательные итоги и делать какие-либо предположения относительно тенденций, обеспечивших рост.

Половина компаний, имеющих лицензию (9 компаний) показали рост в диапазоне от 12% до 1694% и 8 компаний снизили сборы премий в диапазоне от - 19% до -96%.

Причем нужно отметить, что количество заключенных договоров с начала года выросло всего на 1,7% (до 2 587 267 ед.), также как и количество объектов страхования выросло всего на 2,5% ( до 2 999 768 ед.). При этом средняя страховая премия на один договор страхования с 12,4 тыс. тенге в 1 полугодии 2018 года выросла до 14,1 тыс. тенге в 2019 году, то есть на 12%, что значительно выше темпа роста МРП.

Причина может быть только одна – значительное количество автовладельцев достигло максимального уровня скидки (50%) по системе бонус-малус и теперь для безаварийных водителей стимулы уже исчерпаны. Но, как бы то ни было, купить полис пока обходится дешевле, чем платить штраф за его отсутствие, поэтому автовладельцы, для которых полис теперь будет дорожать, как минимум на уровень инфляции каждый год, станут для страховщиков еще одним источником роста портфеля.

Страховые выплаты по ОГПО ВТС

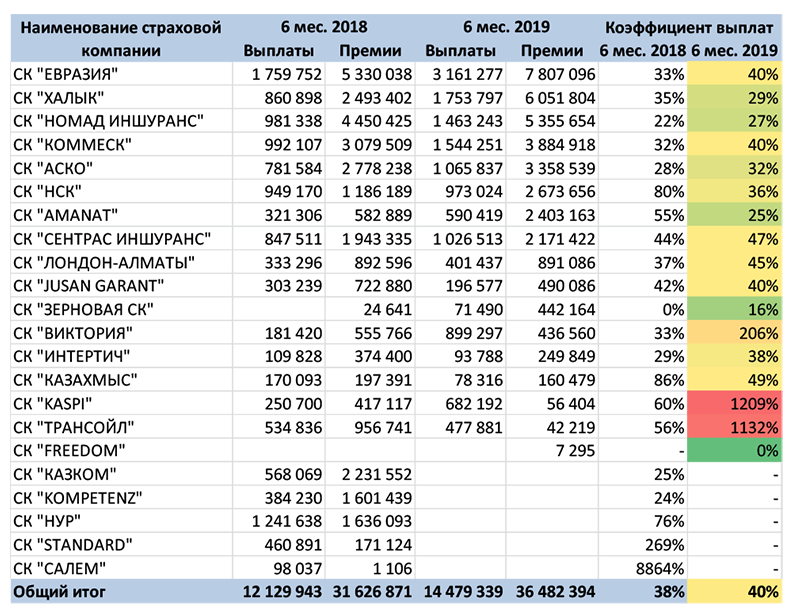

За 1 полугодие 2019 года по сравнению с аналогичным периодом прошлого года страховые выплаты выросли на 38% до 14,5 млрд тенге, при этом также вырос и коэффициент выплат (доля выплат в премиях) до 40% при показателе 38% год назад.

Рост объема выплат обусловлен не только ростом суммы среднего убытка, который вырос с 365 тыс. тенге на 1 страховой случай в 1 полугодии 2018 года до 384 тыс. тенге в нынешнем году (рост на 5%), что вполне объясняется официальным уровнем инфляции, но и, в большей степени, ростом количества урегулированных страховых случаев. Если за 1 полугодие 2018 года страховщики оплатили 33,2 тыс. убытков, то в нынешнем году этот показатель подскочил до 37,7 тыс., то есть почти на 12%.

Динамика страховых выплат и коэффициента выплат по ОГПО ВТС на 1 полугодие 2018-2019 годы, тыс. тенге

Источник: данные НБРК, расчеты KERIMBAYEV

Из 17 игроков рынка 11 игроков увеличили свой коэффициент выплат, снизили - 5 компаний и у одного игрока пока еще нет истории убытков. ТОП-3 компаний выплачивают 44% убытков, тогда как по сбору премий концентрация выше (52,6%), при этом ТОП-5 компаний выплачивает 62,1% убытков, собирая 72,5% премий.

Состав ТОП-3 компаний по выплатам ОГПО ВТС несколько другой, чем по сбору премий. Лидирует по выплатам СК «Евразия» - 21,8 % , далее следует СК «Халык» - 12,1% и третья позиция у СК «Коммеск» - 10,7%.

Аномально высокие коэффициенты выплат у трех компаний: СК «KASPI» - 1209% , СК «Трансойл» - 1132%, СК «Виктория» - 206%. СК «KASPI» сократила сбор премий почти на 85% по сравнению с аналогичным периодом прошлого года, но обязательства по ранее заключенным договорам приходится исполнять. СК «Трансойл» пытается преодолеть последствия приостановления лицензии на 6 месяцев, срок которого закончился в феврале нынешнего года. А СК «Виктория», сократив сбор премий, вынуждена отвечать по принятым от СК «Нурполис» обязательствам по ранее заключенным договорам.

Как показывает практика, присутствие компании в системе ОГПО ВТС – это своего рода «пирамида», которая требует постоянного роста портфеля, иначе выплаты «догоняют» еще и через полтора года после того, как компания начала снижать сбор премий.

Несмотря на значительный рост выплат, ни одна из 13 компаний имеющих не аномальный коэффициент выплат не преодолела «психологический барьер» в 50%. Но это не означает, что некоторые компании имеют комбинированный коэффициент по ОГПО ВТС на приемлемом уровне, поскольку аквизиционные расходы и комиссионное вознаграждение еще никто не отменял.

Подготовлено порталом Allinsurance.kz