По мнению страховщиков, низкий уровень страховой культуры, который зачастую является «сдерживающим фактором» для покупки страхования не в последнюю очередь зависит от платежеспособности населения в регионе. Но, как показывает статистика, фактор платежеспособности не всегда является определяющим.

Согласно данным Комитета по статистике МНЭ РК за 1 квартал 2019 года среди регионов РК по среднемесячной зарплате лидирует Атырауская область - 322,7 тыс. тг на одного работника, на втором месте – Мангистауская область: 287,9 тыс. тг и замыкает тройку лидеров Нур-Султан: 233,5 тыс. тг. Город Алматы с показателем 205,3 тыс. тг располагается на 4 позиции.

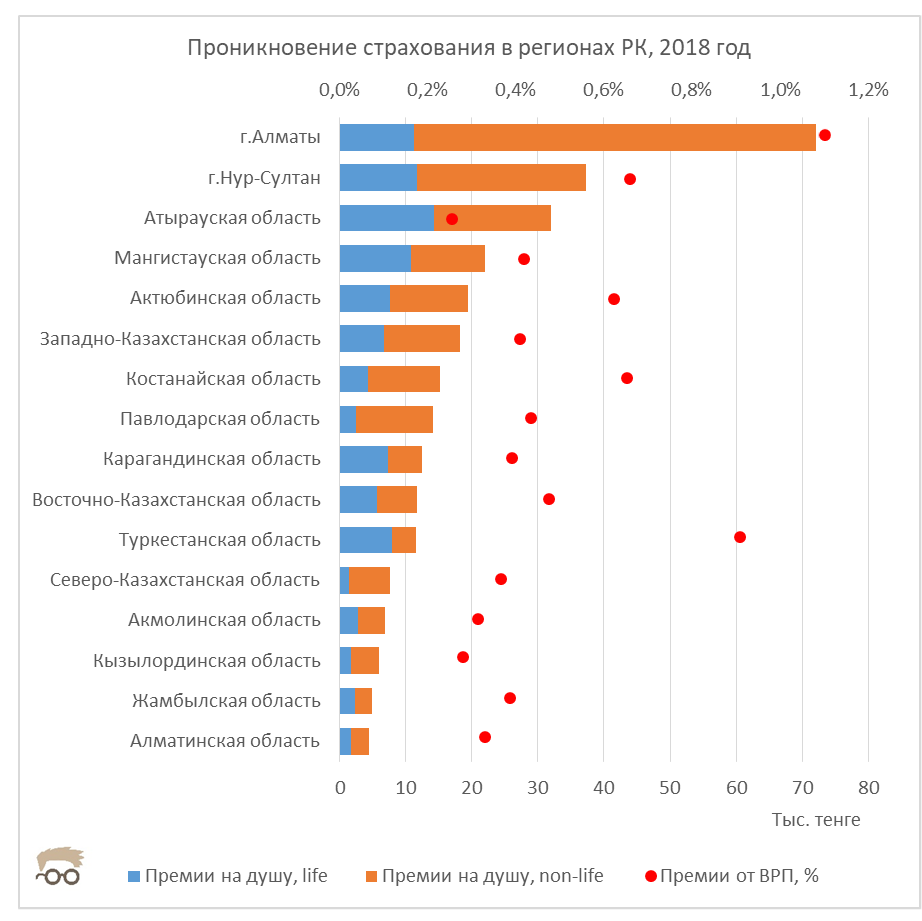

При этом в соответствии с исследованием проникновения страхования по регионам Казахстана, проведенного telegram-каналом KERIMBAYEV наибольший объем премий в расчете на душу населения наблюдается в регионах, которые по уровню средней заработной платы не являются лидерами.

Так город Алматы лидирует как по проникновению страхования (1,1% от ВРП), так и по сборам премий на душу населения, при чем, как в отрасли страхования жизни (11,2 тыс. тг/ чел.), так и по общему страхованию (60,9 тыс. тг/ чел.). Далее следует г. Нур-Султан с долей проникновения около 0,7% от ВРП и расходами по страхованию жизни в размере 11,7 тыс. тг/чел и общему страхованию в размере 25,6 тыс. тг/чел. И уже за этими мегаполисами следуют все остальные «платежеспособные» и не очень регионы.

При этом, к примеру, если Восточно-Казахстанская область со средним уровнем заработной платы в 144,2 тыс. тг/чел по этому показателю уступает г. Алматы на 30%, то в части проникновения страхования (0,5% от ВРП) более, чем в 2 раза, а в расчете объема премий на душу населения (11,7 тыс. тг) ниже г. Алматы в 6 раз.

Поэтому обозначенная страховщиками тенденция немного идет в разрез с основной идеей наличия платежеспособного спроса, как основного фактора проникновения страхования. В большинстве случаев и, как показывает статистика, страхование зависит от уровня представленности и качества финансовых услуг, предлагаемых в регионе.

Судя по представленной статистике, по части страхования жизни наиболее «продвинутыми» являются регионы с высоким уровнем «закредитованности», население которых автоматически включается в программы банкострахования или регионы со значительным количеством крупных работодателей, которые «накручивают» статистику за счет ОСРНС. Также и в отношении общего страхования, лидерами являются регионы с большим объемом производства или финансовых услуг.

Прозрачной картины относительно участия розницы в проникновении страхования и расходов на страхование в пересчете на душу населения, к сожалению нет. Но анализ общей картины может указывать на некоторые проблемы и предпосылки.

Основной вывод, который можно сделать: как мегаполисы, так и регионы на сегодняшний день являются «критически недострахованными» и платежеспособность населения не является определяющим фактором. Несмотря на развитие интернет-технологий и наличие большого количества информации в сети интернет, страхование остается финансовым продуктом, который не покупается, а продается, поэтому те компании, которые возьмут на себя труд «идти в народ», смогут охватить розничный сегмент, который, по сути, является основой устойчивого страхового портфеля. Главное, чтобы страховой продукт был рассчитан на любой кошелек и покрывал реальные риски граждан.

Подготовлено порталом Allinsurance.kz