Качество любого страхования оценивается потребителем не только сервисом при продаже. Основную оценку потребитель «ставит» страховщику именно при урегулировании убытка.

Причем, что касается страховых выплат, то там действует годами проверенное годами правило: один довольный выплатами клиент приведет за собой в компанию 20 своих друзей, также как и один недовольный уведет из компании минимум 100. То есть клиенториентированный сервис начинается с выплат, как это ни странно.

Разнонаправленная динамика показателей выплат

После введения в 2008 году новых подходов в обязательном страховании ГПО автовладельца, один год страховщики и страхователи «приглядывались» друг к другу. А с 2009 года показатели по обновленному классу страхования начали динамично расти, причем не только по премиям. Также динамично росло и количество выплат, прямая убыточность (доля выплат в премиях), средняя стоимость убытка. Такая динамика понятна, поскольку все перечисленные показатели напрямую зависят от проникновения страхования, удорожания стоимости ремонта из-за инфляции и все они росли вместе с показателями рынка ОГПО ВТС.

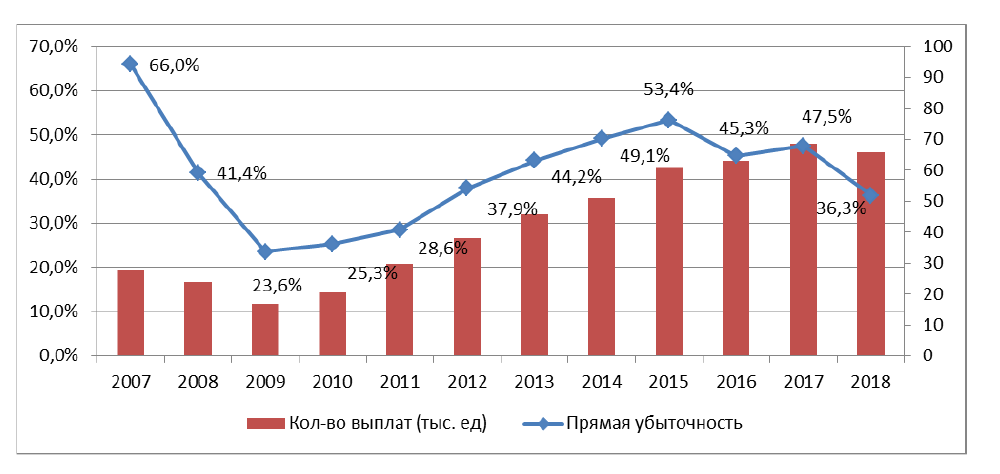

График 1. Динамика количества выплат и прямой убыточности ОГПО ВТС за 2007-2018 годы

Источние: Данные НБРК, расчеты Allinsurance.kz

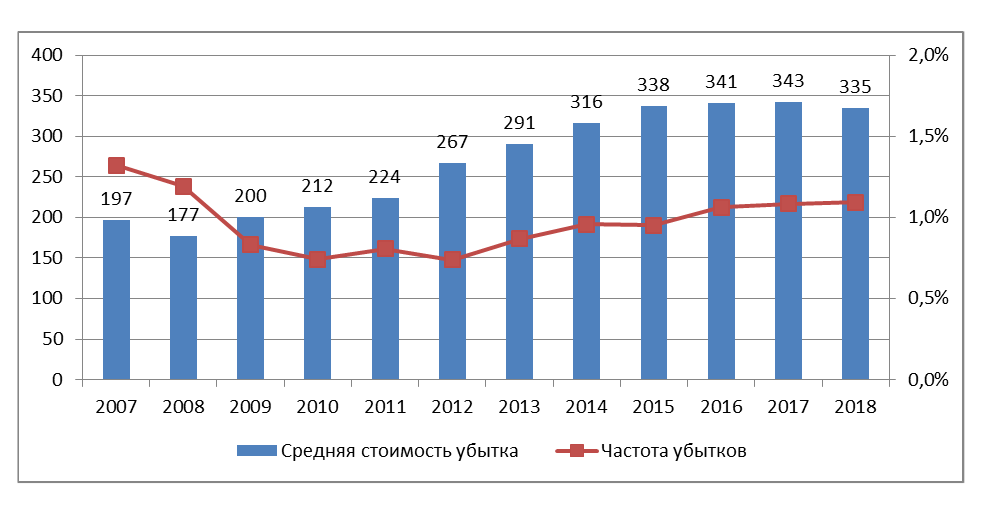

К 2015 году темп прироста замедлился по всем направлениям, кроме, как по сбору премий, которые ежегодно «добавляют» примерно по 10% в объеме. Количество выплат, которое напрямую связано с аварийностью и никак не зависит от страховщиков, выросло к 2015 году до 60 тыс. случаеd в год, а потом колебалось в пределах до 69 тыс. случаев, остановившись на отметке 65,7 тыс. случаев в 2018 году. При этом частота убытков (отношение количества произведенных выплат к количеству заключенных договоров страхования) последние три года составляет всего 1,1 %. То есть только 1% страхователей в итоге обращается за страховой выплатой.

Средняя стоимость убытка, несмотря на инфляцию, с 2015 года как будто «замерзла» в диапазоне 335-341 тыс. тенге в расчете на один страховой случай и в 2018 году составила 335 тыс. тенге.

График 2. Динамика средней стоимости убытка и частоты убытков за 2007-2018 год.

Источние: Данные НБРК, расчеты Allinsurance.kz

Закономерной в такой ситуации выглядит и динамика прямой убыточности (доли выплат в премиях), которая с 2016 года стала отрицательной. Если в 2015 году прямая убыточность составляла 53,4%, то в 2018 году она составляла уже 36,3%.

На фоне сообщений о росте убыточности автострахования во всех странах, ситуация в Казахстане, похоже не хочет подчиняться этой логике и, как всегда, из-за определенных «особенностей».

Тигру в клетку мяса не докладывают?

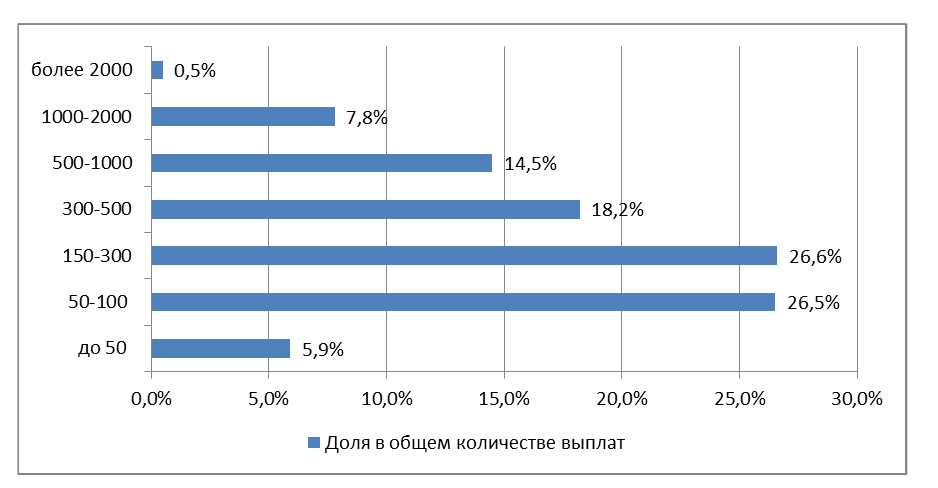

Чтобы увидеть картину «целиком», нам, как всегда не хватает данных. Но, можно полагаться на экспертные оценки, которые основываются на собственной статистике, накопленной страховщиком. Одна из таких экспертных оценок, которая была произведена страховой компанией "Freedom Finance Insurance", показывает распределение убытков ОГПО ВТС по диапазону суммы выплат и его доле в общем количестве выплат на основе данных выплат за последние 4 года, то есть как раз за тот период, когда основные показатели ОГПО ВТС стали показывать «плоскую» динамику.

График 3. Доля в общем количестве убытков и ценовой диапазон убытков ОГПО ВТС в тыс. тенге (на основе среднего за период 2015-2018 годов)

Источник: эксперная оценка СК "Freedom Finance Insurance"

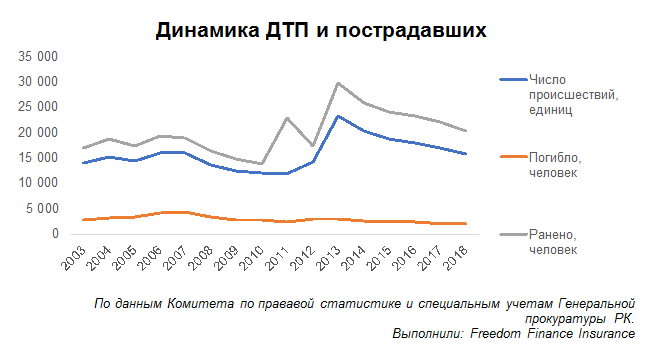

Учитывая, что средний убыток за рассматриваемый период 2015-2018 годов составлял примерно 339,2 тыс. тенге, можно видеть, что более 53,1% оплачиваемых убытков ниже средней суммы страховых выплат. А количество «дорогих» убытков со стоимостью более 1 млн тенге не превышает 8%. Если рассматривать статистику ДТП, которую также представил страховщик, то можно увидеть, что аварийность, то есть количество ДТП также снижается, ровно как и количество пострадавших.

Основываясь на этой экспертной оценке можно сделать вывод, что снижение убыточности и суммы средней выплаты может быть обусловлено невысокой долей «дорогих убытков» и улучшением общей ситуации на дорогах. То есть страховщикам последнее время, можно сказать, «везет», поскольку все инфляционные процессы и снижение проникновения страхования ОГПО ВТС, о котором мы писали ранее, компенсируется реальным снижением количества ДТП и их тяжести.

С другой стороны можно также сделать вывод, что не везет клиентам страховщиков, которые получают страховую выплату за минусом амортизации, которая зависит от срока эксплуатации авто, а, как известно, в Казахстане более 40% авто имею срок эксплуатации более 20 лет.

Нувот, только попытались разобраться в вопросе на основе представленной экспертной оценки, и сразу же «заблудись невдалеке от истины» из-за отсутствия данных, которые, может, и составляют коммерческую тайну для страховщиков, но уж точно не являются тайной страхования.

Вопрос о том, почему страховщики стали платить меньше по-прежнему остается открытым и какую, в итоге, оценку получает на сегодняшний день страховщик, тоже остается загадкой....

Справка: статистика по ДТП и пострадавшим в результате ДТП

По данным Комитета по статистике, в 2018 году в Казахстане произошло 15 771 ДТП, в которых были пострадавшие. В каждой седьмой аварии погибали люди, а всего за это время погибло 2 096 человек. Ранения получили 20 445 человек.

Самый аварийный регион – Алматы. В прошлом году на Южную столицу пришлось 246 аварий на 100 000 человек. На втором месте Жамбыльская область – 113 аварий. На третьем месте Павлодарская область (112 аварий), а следом Алматинская область - 111 ДТП. Самые безопасные регионы – Северо-Казахстанская область (32), Шымкент (38) и Карагандинская область (39).

Всего за последние 10 лет на дорогах страны произошло 164 056 аварий, в которых погибло 25 813 человек и ещё 215 015 было ранено.

Подготовлено порталом Allinsurance.kz