Уже становится традицией для редакции портала Allinsurance.kz ежемесячно мониторить статистику казахстанского страхового рынка ОГПО ВТС после публикации данных Национальным банком РК. Казалось бы, какие изменения можно увидеть за один месяц? Но, неожиданно появляются другие данные, которые могут интересно «окрасить» картину «скучно растущего» рынка автогражданки.

Рэнкинг по премиям и концентрация рынка

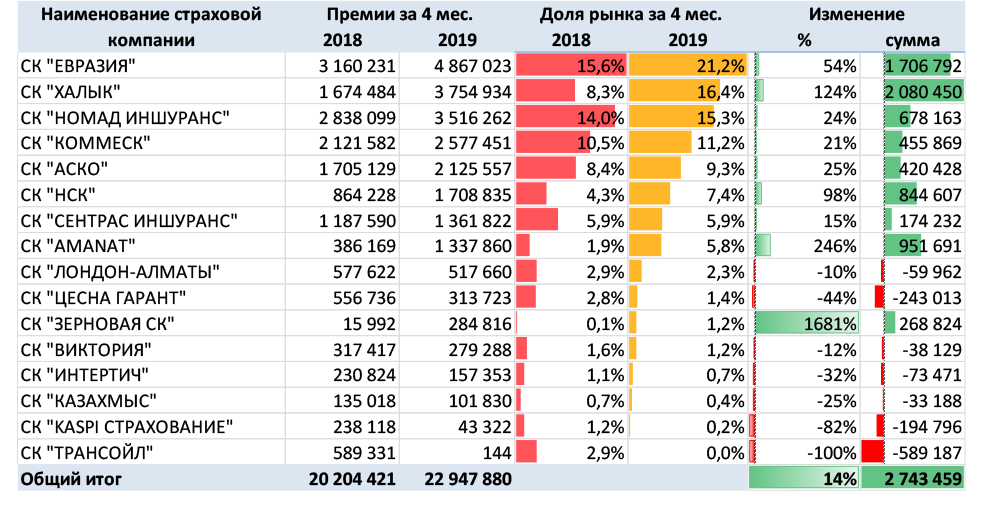

Из 16 страховых компаний, которые на 1 мая 2019 года осуществляют страхование по классу ОГПО ВТС, 7 компаний демонстрируют отрицательную динамику по сравнению с аналогичным периодом прошлого года, несмотря на то, что в целом портфель по ОГПО ВТС вырос на 14% и составляет 22,9 млрд тенге.

Динамика премий ОГПО ВТС за 4 месяца 2018-2019 года, в тыс. тенге

Источник: Данные НБРК, расчеты KERIMBAYEV

По сравнению прошлым годом, рынок по состоянию на 1 мая лишился 5 игроков ОГПО ВТС, а учитывая, что еще 7 в текущем году снизили свои объемы премий на 1,2 млрд тенге по сравнению с прошлогодним портфелем, то 4,8 млрд тенге плавно перераспределились на игроков в верхних строках рэнкинга.

Уверено наращивает объемы портфеля ОГПО ВТС лидер рэнкинга – СК «Евразия», которая добавила 54% к объему сборов 4 месяцев 2018 года и теперь имеет долю рынка в 21,2%.

Значительный рост рыночной доли второго страховщика СК «Халык» (16,4% в 2019 г. и 8,3% в 2018 г.) в рэнкинге премий за 4 месяца 2019 года составляет 124%, что, в большей степени, обусловлено синергией от слияния с СК «Казкомерц полис».

СК «Зерновая страховая компания», учитывая изменение рыночной стратегии этой компании, еще как минимум весь текущий год будет победителем с большим отрывом в номинации «самый впечатляющий рост», что связано с эффектом низкой базы. Но, поздравлять этого страховщика мы будем, где-то, через год-полтора, если он сможет удержать такие же темпы роста.

СК «НСК» показывая рост портфеля на 98% и занимая долю рынка в 7,4%, отыгрывает рыночные позиции, утраченные из-за приостановления лицензии по ОГПО ВТС на 3 месяца в прошлом году (март-май).

А вот СК «Аманат» с динамикой в 264% и ростом доли рынка с 1,9% на 1 мая 2018 года до 5,8% на 1 мая 2019 года просто поражает воображение. Неужели так хорошо продается «Дружба в один клик»? Или, скорее всего, хорошо продается «приграничка», учитывая снижение коэффициента выплат у этого страховщика почти в два раза за последний год.

Только 4 страховщика «ровно шли в гору», показав динамику прироста портфеля премий ОГПО ВТС в диапазоне от 15 до 25%, что немного выше среднего показателя роста по рынку в целом.

А вот рост концентрации доли рынка в ТОП-5 страховых компаний по классу ОГПО ВТС по-прежнему впечатляет: с 56,8% на 1 мая 2018 года этот показатель поднялся до 73,4 на 1 мая 2018 года. Более того, если ТОП-5 на 1 мая 2018 года составлял 56,8%, то на 1 мая 2019 года 52,9% составляет уже ТОП-3. Довольно тревожный сигнал, если учесть опыт наших ближайших соседей, который показан в кейсе ниже.

Рэнкинг по выплатам и средний убыток

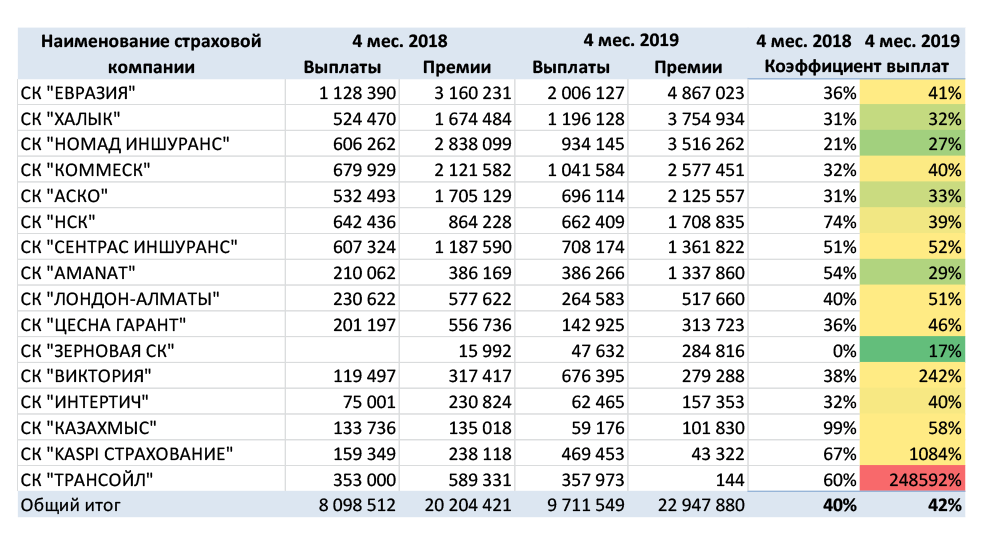

Рост страховых выплат за 4 месяца 2019 года по классу ОГПО ВТС составил 16,6% (до 9,7 млрд тенге) по сравнению с аналогичным показателем предыдущего года. Средний коэффициент выплат (то есть доля выплат в премиях – далее КВ) по рынку вырос на 2 % и составляет 42%.

Динамика страховых выплат за 4 месяца 2018-2019 годы, в тыс. тенге

Источник: Данные НБРК, расчеты KERIMBAYEV

У 7 компаний (почти половина действующих игроков) КВ выше среднего значения по рынку, причем у некоторых компаний значительно, у остальных он ниже. Если высокий КВ вызывает сочувствие у окружающих, то низкий КВ (исключаем аномально низкий КВ для новичков рынка ОГПО ВТС) выглядит подозрительно и может быть обусловлен тремя факторами:

1) селекцией рисков (управляемые агентские продажи);

2) активное участие в приграничном страховании (высокое комиссионное вознаграждение при продажах и убыточность на уровне 5%);

3) регулирование выплат (фактическое занижение).

Каждая страховая компания сама выбирает для себя рыночную стратегию, но учитывая, что если первые два из перечисленных пунктов не наносят вреда репутации рынку в части удовлетворенности пострадавших суммой страховых выплат, то третий способ ведения бизнеса ОГПО ВТС способен нанести не только репутационный но и практический вред всему страховому рынку, принося кратковременную выгоду отдельным страховщикам.

Динамика показателей по страховым выплатам ОГПО ВТС за 4 месяца 2017-2019 годы

Источник: Данные НБРК

Как видно из приведенных данных за последние 3 года (представлены данные за 4 месяца каждого года), количество страховых выплат снижается, сумма страховых выплат имеет разнонаправленную динамику, а вот сумма среднего по рынку страхового убытка растет. Факторы, влияющие на рост средней страховой выплаты, которые знают все – это удорожание стоимости ремонта и запасных частей. А достоверно проанализировать частоту и тяжесть страховых случаев ГПО ВТС, что является очень важным для страховщиков, а также стоимость среднего убытка в разрезе страховых компаний на основе публикуемых НБРК данных для более глубокого понимания рыночных тенденций не представляется возможным. Если, конечно, кто-то из страховщиков добровольно не раскроет о себе данные.

Вот, к примеру, на днях лидер рынка СК «Евразия» отрапортовала о том, что за апрель 2019 года произвела 1800 выплат по ОГПО ВТС, потратив на это 610 млн тенге, и пообещав, что в ближайшие месяцы количество урегулированных выплат может увеличиться до 2000-2300. Рассчитываем сумму средней выплаты по апрелю 2019 года у страховщика – 338,9 тыс. тенге. Теперь нехитрыми вычислениями на основе данных НБРК получаем, что в апреле весь остальной рынок, кроме СК «Евразия» выплатил 2,1 млрд тенге, урегулировав 5632 страховых случая, то есть средняя выплата у остальных участников рынка в апреле составила 373, 0 тыс. тенге, то есть на 9 % выше, чем у лидера рынка.

В заключение хотелось бы еще раз отметить, что, когда у потребителя достаточно данных для более полного понимания стратегий отдельных компаний, а не только доступ к проплаченной рекламе, то выбор страхователя будет более осознанным. Кроме того, для страховщиков также важно иметь качественный "срез рынка" на основе официальных данных, а не "среднюю температуру по больнице", начичие которой не делает рынок более прозрачным.

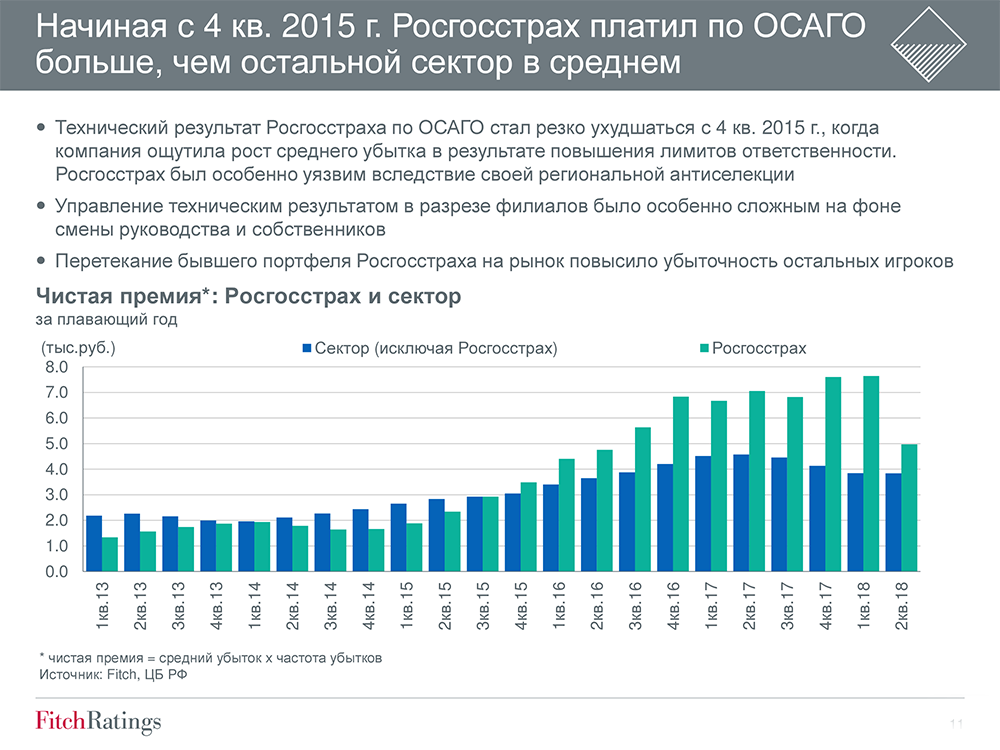

И в завершении обзора рынка ОГПО ВТС по итогам апреля 2019 обещанный бизнес-кейс российского рынка. Не будем комментировать, просто предоставим нашим читателям мнение эксперта в отношении концентрации рынка автогражданки.

Хрестоматийный пример того, как не надо поступать в ОСАГО

При обсуждении ситуации на страховых рынках некоторых стран СНГ в рамках XIII Международной конференции «Страхования в Центральной Азии», которая состоялась в Алматы 9-10 апреля 2019 года, Анастасия Литвинова, директор страховой аналитической группы "Фичт Рейтингз СНГ Лтд" привела, как она выразилась: «прекрасный хрестоматийный пример для изучения студентами в высших учебных заведениях», который показывает очевидные минусы наличия высокой концентрации на рынке ОСАГО, особенно когда рынок «собирается» вокруг одного игрока. Вот два слайда из презентации А. Литвиновой:

Подготовлено порталом Allinsurance.kz