На протяжении 2018 года аналитики Saxo постоянно говорили о том, что инвесторам необходимо защищать активы и избегать компаний в сфере производства полупроводников и автомобильной промышленности из-за обостряющейся торговой войны между Китаем и США. Оценки, особенно по акциям США, составляющим половину мирового индекса акций, достигли таких уровней, где коэффициент «риск/доходность» весьма низок. В это время Федеральная резервная система продолжает нормализировать ставку ФРС, давая понять, что ставки пока далеки от нейтральных. Повышение самой важной ставки дисконтирования окажет влияние на динамику рынка, делая акции роста более уязвимыми и, возможно, создавая условия для возврата к недооценённым акциям.

С точки зрения тактики, акции развивающихся рынков следует покупать вместе с китайскими акциями на рынке с тенденцией на понижение, но фондовый рынок с тенденцией на повышение в целом близок к закату. Наконец, мы рассказываем о том, что делать в условиях сильной хаотичности на финансовых рынках.

Акции США потеряли свою привлекательность

Политика Трампа «Америка прежде всего» и налоговая реформа хорошо сказывались на американских финансовых рынках: в третьем квартале акции США пробили новые максимумы, хотя на остальных мировых рынках акций стабильности не было. Индекс S&P 500 оценивается по коэффициенту «цена/прибыль на акцию», равному 21, и обеспечивает доходность по дивидендам на уровне 1,8%. Согласно оценкам по девяти различным показателям, у индекса S&P 500 стандартное отклонение выше среднего уровня с 1990 года примерно на 0,85, что делает акции США самыми дорогими с 2002 года (за исключением скачка в январе 2018 года).

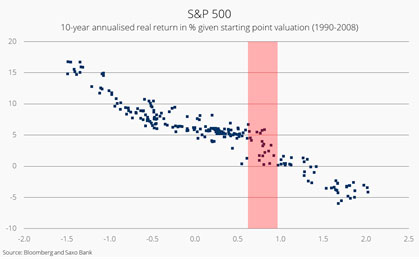

Рисунок 1

10-летняя годовая реальная доходность индекса S&P 500 негативно коррелирует с оценками. На рисунке 1 красная линия показывает диапазон оценок (z-оценка), наблюдаемый в 2018 году по девяти показателям оценки S&P 500. Судя по имеющимся данным, достаточно велика вероятность того, что уровень реальной доходности американских акций составит всего лишь 0-1% в год в течение следующих 10 лет. Если инфляция превысит прогнозы, результаты могут быть значительно хуже.

Ситуация для американских акций ухудшается, но наконец, из-за недавнего повышения ставки ФРС, появились привлекательные альтернативы. К примеру, 15-летние ипотечные облигации торгуются на уровне 4,03%, предлагая более интересное соотношение риска и доходности, чем акции на ближайшие два года. Диапазон снижения для ипотечных облигаций значительно меньше, чем для акций. Если экономика вступит в новую рецессию, цены на акции будут падать, а ипотечные облигации будут держаться. В случае небольшого роста и отсутствия рецессии на обычных рынках в ближайшие два года эти два класса активов, вероятно, обеспечат одинаковую реальную доходность.

Вырастут ли недооценённые акции?

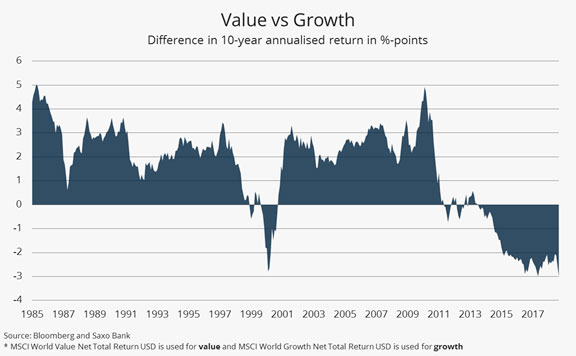

Последние 10 лет стали худшими по соотношению стоимости и роста с 1985 года, что отражает рисунок 2. По сути, весь период после мирового финансового кризиса (МФК) обернулся классической отрицательной корреляцией стоимости и роста. Тем не менее, аналогичный анализ только для акций США показывает другую картину, где рост опережал стоимость на протяжении практически всего периода 1990-х годов. Таким образом, текущее серьёзное изменение премии на стоимость скорее свойственно развитым рынкам.

Рисунок 2

Как объяснить спад недооценённых акций? Помимо пузыря доткомов, который обладал уникальными характеристиками, объективный фактор, который изменился после МФК — это процентные ставки, которые понизили центральные банки в развитых странах. Исторически низкие процентные ставки создают среду, где альтернативы акциям нет, и стремление к доходности или принятию рисков значительно растёт. Вероятно, это способствовало повышению оценок акций роста, формируя премию сверх стоимости с момента окончания МФК. Недооценённые акции также нередко встречаются в сфере материалов, в финансовом и энергетическом секторах, которые переживают период застоя с 2010 года, по крайне мере, в развитых странах.

В нашем обзоре за третий квартал мы утверждали, что технологический сектор уникален ввиду его большого устойчивого роста за счёт производителей программного обеспечения, которые способны поддерживать конкурентные преимущества. Кроме того, технологический сектор характеризуется низким уровнем чистого долга, что обеспечивает самую низкую чувствительность к процентным ставкам среди всех секторов. На первый взгляд, это так, но более подробное изучение показало более высокую чувствительность к процентным ставкам, о чём следует задуматься инвесторам, выбирающим акции технологических компаний.

У акций роста чувствительность к процентным ставкам выше, чем у недооценённых акций, так как акции роста получают более значительную часть текущей стоимости от будущих денежных потоков в терминальной стадии (понятие, описывающее ситуацию через пять лет). Когда ФРС поднимает дисконтную ставку по денежным потокам, текущая стоимость терминальной стоимости акций роста снижается сильнее, чем денежный поток недооценённых акций, которые получают меньшую часть текущей стоимости на терминальной стадии. Другим различием является то, что акции роста имеют более длительный срок погашения, следовательно, более чувствительны к повышению дисконтной ставки. Если процентные ставки стабилизируются, мы ожидаем, что недооценённые акции вернутся на прежние позиции относительно акций роста. На фоне стабилизации процентных ставок акции технологических компаний могут преподнести самый неприятный сюрприз.

Рассматривать ли развивающиеся рынки?

Для акций развивающихся рынков выдался ужасный год: с начала года их стоимость упала на 12% и на 20% относительно максимума января по сравнению с развитыми рынками, которые в совокупности выросли за счёт акций США. Такое ослабление обусловлено сильным долларом США и повышением американских процентных ставок, что привело к росту иностранных финансовых обязательств и ухудшению финансовых условий. Такие страны, как Турция, Аргентина, Россия и Индонезия — пример отрицательного влияния нормализации ставок США на развивающиеся рынки.

В долларовом выражении цены на нефть в этом году существенно выше, но в пересчёте в местную валюту в прошлом году многие развивающиеся страны наблюдали рост цен на энергоресурсы на 50-100%, что давило на потребительские расходы. В итоге торговая война между США и Китаем добавила проблем для развивающихся рынков: из-за повышения американских тарифов на китайские товары настроение у инвесторов в КНР испортилось, и с начала года индекс CSI 300 снизился на 15%. Китайские акции имеют наибольший вес в индексе MSCI Emerging Market и, следовательно, крайне важны для акций развивающихся рынков.

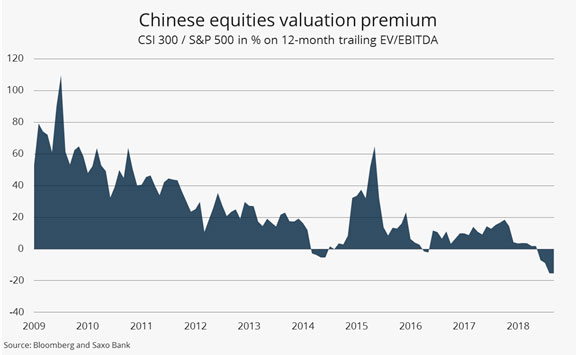

Рисунок 3

Мы ожидаем, что процентные ставки США будут расти на фоне повышения ставки ФРС и цен на энергоресурсы, поэтому на развивающихся рынках ситуация станет ещё сложнее. Но Китай — уникальная страна, обладающая большим количеством финансовых средств для восстановления экономики после недавнего спада. Правительство задействовало значительные денежно-кредитные и налоговые стимулы, и последние данные о кредитах подтверждают, что кредитное стимулирование (второй кредитный дериватив) недавно оказало положительный эффект. Обычно китайский рынок акций реагирует на стимулы позитивно, но торговая война с США усложняет анализ и выводы.

Несмотря на неопределённость, мы считаем, что, с тактической точки зрения, китайские акции остаются вариантом для покупки, особенно при небольшом весе американских акций. После МФК спред стоимости китайских и американских акций снизился от высоких 40-80% до -15%, что вызывает недоумение, так как экономические прогнозы показывают более высокие долгосрочные темпы роста в Китае, чем в США. Рынок, очевидно, обеспокоен китайской моделью и прибавляет заметную надбавку за политический риск на фондовом рынке КНР в условиях эскалации торговой войны с США. Как показано на рисунке 1, начальная точка оценок — важный фактор будущей доходности. Мы убеждены, что в ближайшие годы китайские акции начнут опережать американские.

Дикая случайность

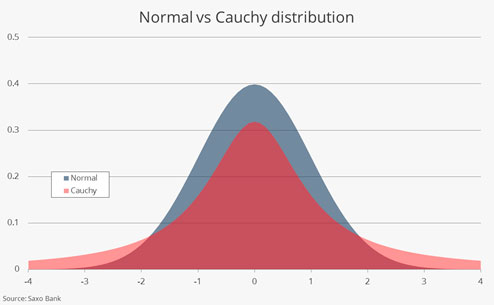

Много лет назад математик Бенуа Мандельброт, родившийся в Польше, утверждал, что на финансовых рынках царит дикая случайность. Это означает, что не стоит ждать стабильного распределения финансовых и экономических изменений. Распределение Коши — пример дикого распределения , которое похоже на нормальное распределение, но имеет очень длинные «хвосты», как показано на рисунке 4. Фактически, у этого распределения нет моментов, кроме моды (медианы).

Рисунок 4

Все разумные решения, которые разделяют последствия для двух участников, действующих по-разному, находятся в «хвостах» распределения результатов. Даже дети рано учатся избегать хвостовых рисков, потому что все несчастные случаи происходят именно там. Функция выживания у детей направлена на уклонение от «хвостов». То же справедливо и для инвесторов. Именно поведение во время спада 2008 года (хвостовой риск) разделило инвесторов на победителей и проигравших (ранее победивших в результате случайного события).

Если финансовые рынки — это действительно распределение Коши, как утверждал Мандельброт, тогда мы не имеем ни малейшего представления о статистических моментах финансовых рынков. Всё даже хуже: так как «хвосты» невероятно большие, они приводят к дикой случайности. Это означает, что вероятность любого беспрецедентного потрясения для финансового инструмента всегда выше, чем думают участники рынка. Рекордное изменение индекса волатильности VIX в феврале этого года шокировало всех, потому что из-за него крах Lehman Brothers показался обычным делом. Ни одна модель не предусматривала такого изменения, многие игроки на бирже разорились, нарушив самый важный закон управления рисками — избегать краха.

Нассим Талеб предложил решение проблемы дикой случайности. Оно называется «стратегия штанги». Говоря простым языком, инвесторы должны размещать около 85% средств, в зависимости от склонности к риску, в краткосрочные государственные облигации, облигации, которые потенциально защитят большую часть их состояния. Оставшиеся 15% следует инвестировать в совершенно неожиданные события, варианты, которые кажутся нецелесообразными,[1] в высокорисковые акции с низкой капитализацией, непубличные пакеты акций, венчурный капитал, то есть во все инструменты с соотношением риска и доходности 1:10. В результате портфель будет состоять из двух частей, которые служат абсолютно разным целям: жёсткое ограничение риска спада и агрессивное инвестирование, максимизирующее неопределённость результата.

Стратегию штанги сложно применять из-за отрицательной стоимости финансирования позиции для большей части месяцев. Но на неё стоит обратить внимание, учитывая, что рынки, вероятно, характеризуются дикой случайностью, и неопределённость в мире растёт на фоне разрастания торговой войны между США и Китаем, кошмара с итальянским бюджетом, потенциально жёсткого Брекзита и роста американских процентных ставок.

Наше мнение

За исключением изменения мнения о производителях программного обеспечения (акции роста) в худшую сторону по причинам, описанным выше, наши взгляды остались неизменны. Делайте ставку на такие нециклические отрасли, как здравоохранение и сегмент товаров массового потребления, и сокращайте вес акций компаний секторов производства полупроводников и автомобилей из-за эскалации торговой войны. Следует придерживаться равного соотношения между акциями и облигациями, смещать баланс в сторону акций развивающихся рынков, избегая акций США (вес которых стоит уменьшить), и увеличивать долю китайских акций, но остерегаясь акций остальных развивающихся рынков. Также инвесторам следует подумать об увеличении доли недооценённых акций (альтернативные стратегии). Долю ценных бумаг, относящихся к экспортоориентированным экономикам с большим положительным сальдо торгового баланса, тоже стоит ограничить.

[1] Например, можно купить убыточные пут-опционы в биржевом индексном фонде, отслеживающем высокодоходные кредитные инструменты, сделав ставку на большое событие ликвидности на первичном рынке актива, перетекающее в значительное дневное изменение в фонде, который отслеживает кредитные инструменты с высокой доходностью.

Подготовлено Wfin.kz по материалам Saxo Bank