Популярность моторного страхования в Казахстане год от года набирает обороты. Предстоящее введение онлайн страхования и приемлемый уровень убыточности обострил конкуренцию в этом сегменте страхования, несмотря на тот факт, что обязательным страхованием покрыт практически весь автопарк страны.

Риски ОС ГПО ВТС заключаются в возможном и, в некоторых регионах, в фактическом росте убыточности этого класса до критической отметки, когда страховщики уже не зарабатывают на страховании, а инвестируют в него доход от других линий бизнеса, либо уходят с рынка «громко хлопнув дверью», как это было в период с 2008 по 2012 год.

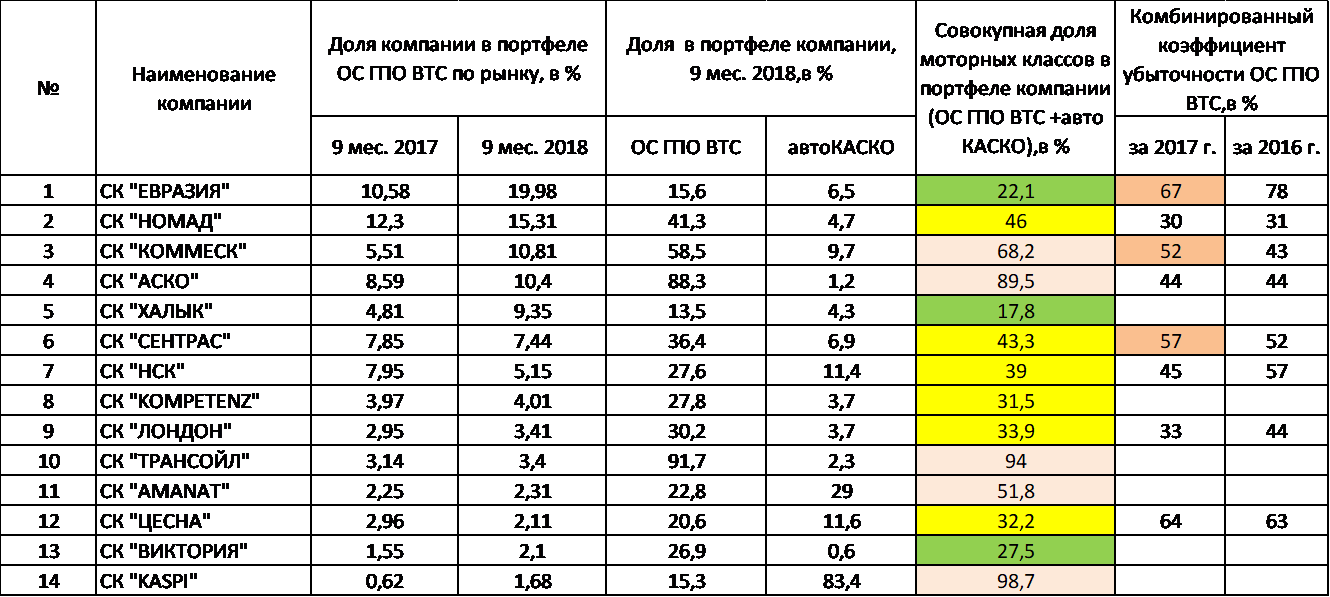

Продолжим рассматривать (см. статью «Казахстанская «автогражданка» за 9 месяцев 2018 года: концентрация рынка растет, выплаты сокращаются») итоги моторных классов страхования (ОС ГПО ВТС и автоКАСКО) по итогам 9 месяцев 2018 года.

Перегруженный портфель

Рассматривая рэнкинг страховщиков по ОС ГПО ВТС+ автоКАСКО (14 компаний), видно, что в 5 компаниях доля моторных классов превышает 50% от совокупного портфеля компании. При этом, две компании, находящиеся в ТОП-5 имеют этот показатель на очень высоком уровне: СК "КОММЕСК"(68,2%), СК "АСКО"(89,5%).

В общей сложности портфели 5-ти компаний из рэнкинга состоят более чем на 50% из премий моторных классов, 6 компаний имеют долю «моторки» от 30% до 49% и 3 самые капитализированные компании имеют долю моторки в диапазоне от 15% до 29%.

Некоторые показатели рынка ОС ГПО ВТС и автоКАСКО за 2018-2016 годы

Риски и убыточность

Наибольший риск для класса ОС ГПО ВТС представляют две компании с высоким показателем доли ОС ГПО ВТС в своем портфеле: СК "АСКО" (89,5%) и СК "ТРАНСОЙЛ" (94%), учитывая, что их собственный капитал не превышает показателя в 1% от совокупного собственного капитала компаний общего страхования. При этом нужно отметить, что СК "АСКО" занимает 4 позицию ТОП-5 с долей 10,4% от рыночного портфеля ОС ГПО ВТС, но ее комбинированный коэффициент убыточности за 2017 г по ОС ГПО ВТС составляет 44%, что значительно ниже, чем у лидера ТОП-5 СК "ЕВРАЗИЯ", для которой этот показатель составляет около 67%.

В целом картина в ТОП-5 по ОС ГПО ВТС вполне объяснима с точки зрения рыночного поведения компаний. Агрессивное наращивание объема портфеля СК "ЕВРАЗИЯ" (рост более 100% за год и доля 19,98%) повлек высокий комбинированный коэффициент убыточности – 67%, хотя годом ранее он составлял 78%. Также почти двукратный рост портфеля СК "КОММЕСК" (с 5,51% до 10,81%) дол рост убыточности до 52% в 2017 году, хотя годом ранее она составляла 43%.

Наиболее стабильная ситуация у лидера прошлогоднего ТОП-5 СК "НОМАД" (доля в портфеле 15,31% за 9 мес. 2018 года), который переместился на вторую позицию, но при этом имеет стабильно низкий комбинированный коэффициент убыточности 30% в 2017 году.

Дисбалансы в портфеле

Учитывая обязательность класса ОС ГПО ВТС и социальную направленность, принято считать, что страховщики не должны зарабатывать на ОС ГПО ВТС, а этот класс должны использовать для кросс-продаж добровольного страхования. Но судя по соотношению объемов портфеля за 9 месяцев 2018 года ОС ГПО ВТС (44 359,5 млн тенге) и автоКАСКО (14 665,3 млн тенге), обязательное страхование так и не стало драйвером для развития добровольного. Хотя несколько компаний, такие как СК "ЦЕСНА" (20,6% - 11,6%), СК "НСК" (27,6% - 11,4%) демонстрируют долю автоКАСКО на уровне около 50% от портфеля ОС ГПО ВТС,а компании СК "AMANAT" (22,8 % - 29%) и СК "KASPI" (15,3% - 83,4%) значительно превысили в своем моторном портфеле долю автоКАСКО по сравнению с обязательным классом.

Это пока промежуточные результаты моторного страхования. Посмотрим, какая картина сложится по итогам 2018 года.

Подготовлено порталом Allinsurance.kz, данные предоставлены KERIMBAEV ONLINE![]()