PC: После опубликования Национальным Банком Республики Казахстан годовых отчётных данных по страховому рынку все СМИ дружным хором констатировали снижение объёмов страхового рынка и как-то сам собой нарисовался ярлык - «Стагнация страхового сектора». И почему-то при этом никто не удосужился копнуть глубже...

На самом же деле рынок общего страхования за 2014 год - качественно вырос!

Страховые премии

|

Таблица 1. Первая десятка компаний по общему страхованию - лидеров по сбору чистых премий в 2014 году |

|

| Источник: Национальный банк Республики Казахстан |

Несмотря на то, что период финансового кризиса 2007 - 2009 годов страховой рынок пережил с минимальными потерями, именно тогда некоторые компании, в полной мере осознав свою «банкозависимость», по сути должны были приобрести «иммунитет» к банкострахованию. Но, видимо, либо короткая память, либо полное и безоговорочное подчинение интересам группы в очередной раз ввергли кэптивные компании в схемы по оптимизации доходов материнских банков от потребительского кредитования.

Если в 2013 году объёмы страхования от прочих финансовых убытков взлетели в 2,5 раза, а премии по страхованию от несчастных случаев (НС), которые в большей степени обеспечены страхованием кредитозаёмщиков, остались на уровне 6,7 % от объёма совокупных страховых премий на фоне стремительного роста объёмов потребительского кредитования, то уже в 2014 году объёмы по этим двум классам страхования начали стремительное снижение. За год эти два класса «потеряли в весе» около 10 % от совокупных премий, собранных рынком. Так вот, если не учитывать объёмы премий самого крупного игрока на рынке - кэптивного банкострахования АО СК «Kaspi страхование», то можно констатировать, что страховой рынок продемонстрировал рост на 15 % - с 159,6 до 183,5 млрд тенге!

В первой десятке лидеров компаний общего страхования (КОС), на которых приходится более 50 % объёма чистых страховых премий в 2014 году (см. таблицу 1), первые четыре позиции занимают кэптивные, или дочерние банковские компании. Кроме АО СК «Цесна-Гарант» портфель компаний-лидеров демонстрирует серьёзную зависимость от бизнеса материнского банка или группы.

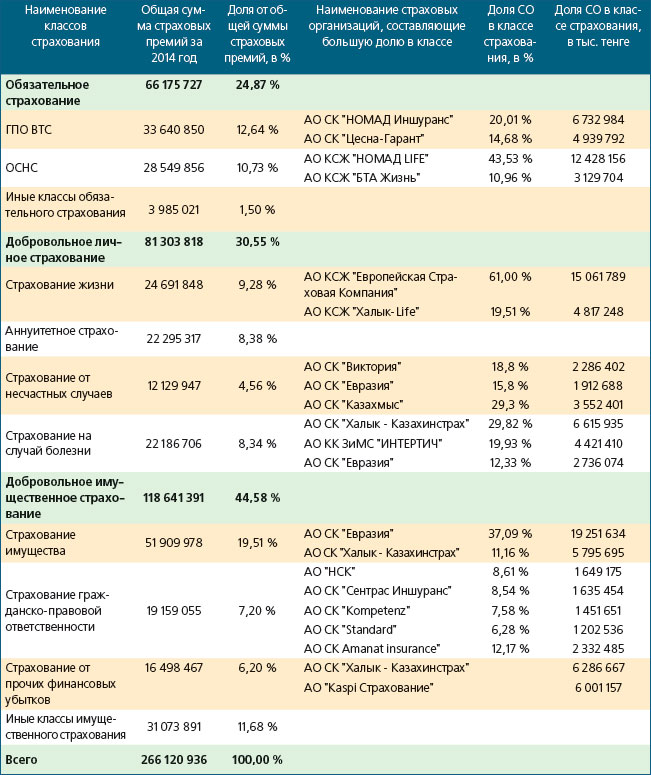

Таблица 2. Страховые компании - лидеры в разрезе классов страхования в 2014 году

Источник: Национальный банк Республики Казахстан

Так, у АО СК «Евразия» доля одного продукта, а именно «Страхование имущества», занимает в портфеле 61,5 % и 57,6 % в 2013 и 2014 году соответственно. У АО СК "Халык - Казахинстрах" - более диверсифицированный портфель, однако и у него бизнес группы составляет существенную долю. В частности, в 2013 году из общего объёма премий в 24 млрд тг медицинское страхование составило 5,4 млрд тг, страхование имущества - 7,6 млрд тг, страхование прочих финансовых убытков - 3,3 млрд тг. В 2014 году медицина - 6,6 млрд тг, имущество - 5,8 млрд тг и прочие финансовые убытки - 6,3 млрд тг при общем объёме премий 26,8 млрд тг.

Аналогичная ситуация и у АО "KaspiСтрахование". Конкретно: в 2013 году страховые премии - 43,6 млрд тг, из них 15,3 млрд тг - страхование от НС, прочие финансовые убытки - 23,7 млрд тг, в 2014 году страховые премии - 14 млрд тг, в том числе прочие финансовые убытки- 6 млрд тг, страхование от НС - 1,9 млрд тг.

Из анализа страхового портфеля тройки лидеров становится очевидна высокая зависимость страховых компаний, входящих в банковские группы от бизнеса самой группы, и от контрактов с крупными юридическими лицами. Такая зависимость является по сути системным риском казахстанской страховой отрасли, поскольку кризисные явления в одной из сфер способны оказать влияние на состояние крупных игроков страхового рынка.

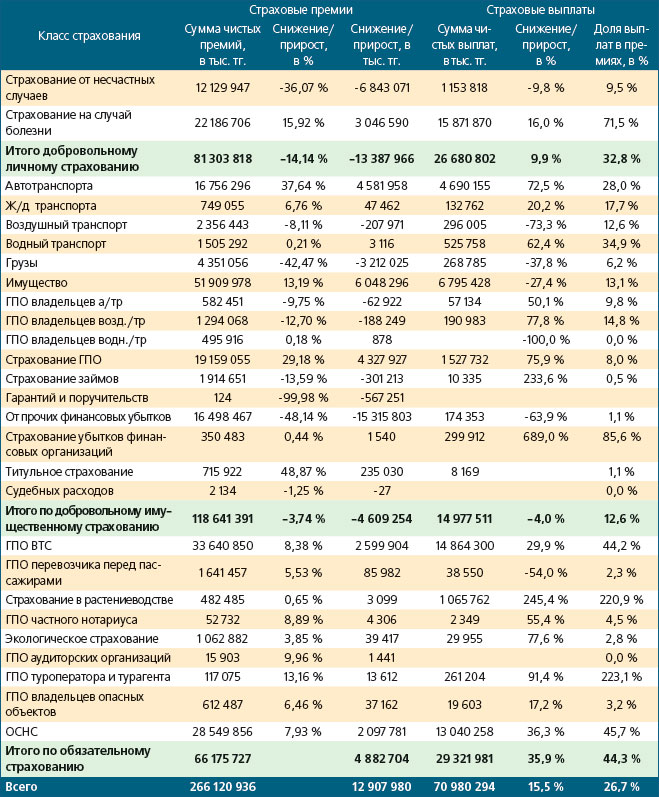

Таблица 3. Снижение/прирост страховых премий и страховых выплат по классам страхования в 2014 году

Источник: Национальный банк Республики Казахстан

Ещё одним подтверждением «системности» текущего падения совокупного объёма страховых премий может служить анализ прироста и падения страховых премий в разрезе классов страхования (см. таблицу 3). Как видно из таблицы, наибольшее падение объёмов отмечается по тем направлениям бизнеса, которые тесно связаны с активностью и деятельностью банковского сектора, в частности - по страхованию от НС заёмщиков (-6,8 млрд тг) и по страхованию от прочих финансовых убытков (-15,3 млрд тг).

Между тем по некоторым направлениям добровольного страхования наблюдается существенный рост объёмов, а именно: по медицинскому страхованию (+ 3 млрд тг), где в числе лидеров роста АО СК "Халык - Казахинстрах" - 6,6 млрд тг (+1,2 млрд тг), АО "КК ЗиМС "ИНТЕРТИЧ" - 4,4 млрд тг (+1,6 млрд тг), и по автострахованию (+4,6 млрд тг), где лидеры роста АО "Kaspi Страхование" - 4,1 млрд тг (+1,7 млрд тг), АО "СК "Евразия" - 3,6 млрд тг (+1,4 млрд тг), АО СК "Цесна-Гарант" - 2,3 млрд тг (+0.3 млрд тг), АО "СК "Коммеск-Омiр" - 1,1 млрд тг (+0,8 млрд тг).

О чём же свидетельствуют эти показатели? Оказывается, что рост премий по этим двум классам страхования связан не столько с удорожанием страховых услуг, сколько с ростом количества договоров страхования! И эта тенденция доказывает несостоятельность прогнозов некоторых экспертов, которые утверждали, что в связи со свёртыванием программ автокредитования и экономией средств работодателями на медицинском обслуживании персонала роста по этим классам страхования ожидать не следует.

По добровольному страхованию имущества прирост премий за прошедший год составил 13,2 % (около 6 млрд тг), и по-прежнему лидером в этом классе является АО "СК "Евразия" (19,2 млрд тг), которая нацелена исключительно на корпоративный сектор. Следом с большим отставанием идут АО СК "Казахмыс" (4,6 млрд тг), АО "СК "Номад Иншуранс" (3,2 млрд тг) и АО «Нефтяная страховая компания» (2,2 млрд тг).

По добровольному страхованию гражданско-правовой ответственности (ДГПО) прирост объёма премий составил 29,2 % и произошла смена основных страховщиков по данному направлению. Так, если в 2013 году основными игроками в этом сегменте были АО СК "Цесна-Гарант" (2,3 млрд тг), АО «Нефтяная страховая компания», АО СК «Kompetenz» (по 1,6 млрд тг) и АО СК «Лондон-Алматы» с АО СК «Amanat insurance» (по 1,5 млрд тг), то в 2014 году основными игроками стали АО СК «Amanat insurance» (2,3 млрд тг), АО «Нефтяная страховая компания» и АО СК «Kompetenz», сохранившие свои позиции (1,5-1,6 млрд тг), к ним присоединились АО СК "Халык - Казахинстрах" (1,6 млрд тг), АО "СК "Cентрас Иншуранс" (1,6 млрд тг), АО СК «Салем» и АО "СК "Standard" (по 1,2-1,3 млрд тг).

По самому массовому виду страхования - обязательному страхованию гражданско-правовой ответственности владельцев транспортных средств (ОГПО ВТС) - сложилась следующая премиальная картина:

- АО СК "Цесна-Гарант" при объёме 4,9 млрд тг (-1,4 млрд тг) уступило лидерство в этом сегменте АО "СК "Номад Иншуранс" - 6,7 млрд тг (+1,1 млрд тг).

- Третье место занимает АО «Нефтяная страховая компания» - 3 млрд тг (+0).

- АО СК "Халык - Казахинстрах" сохранило объёмы на уровне 2013 года - 1,6 млрд тг.

- В пятёрку лидеров ворвалось АО СК «Альянс Полис» - 1,9 млрд тг: прирост премий - более чем в 2 раза!

- Существенный прирост объёмов премий показали также АО СК «АСКО» и АО СК «Amanat insurance» с объёмами 1,7 млрд тг (+0,4 млрд тг) и 1,4 млрд тг (+0,5 млрд тг) соответственно.

Страховые выплаты

Страховые выплаты

Вот что показывает анализ. В 2014 году сумма чистых страховых выплат составила 70, 98 млрд тг и выросла по сравнению с предыдущим годом на 15,5 %, но все-таки оказалась ниже уровня 2012 года (75,7 млрд тг). По всем классам общего страхования средняя доля чистых премий в чистых выплатах в отчётном году составила 26,7 %, причём наблюдается рост этого показателя по сравнению с 2013 годом, но он пока остаётся ниже уровня 2012 года (31,9 %). Эффективность выплат выше среднерыночного уровня демонстрируют несколько классов страхования (см. таблицу 3), в том числе внесшие наибольший вклад в объём страховых выплат.

«Страхование на случай болезни». Доля выплат - 71,5 % (сумма выплаты - 15,87 млрд тг). Такой уровень прямой убыточности сохраняется уже второй год подряд на фоне роста премий на 15,9 % в 2014 году. Сохранение текущей динамики роста объёма премий и удорожания медицинских услуг может сохранить рентабельность этого класса страхования на приемлемом уровне, но в некоторых страховых компаниях убыточность по этому классу уже приближается к 100 %.

Учитывая, что на сегодняшний день страхование на случай болезни осуществляется только в рамках договоров с юридическими лицами в пользу своих работников, некоторые страховщики сознательно допускают низкую рентабельность этого класса страхования, предлагая гражданам договоры добровольного медицинского страхования как «бонус» к другим, более рентабельным договорам страхования корпоративных интересов бизнеса.

Лидеры этого класса страхования по премиям и выплатам АО СК "Халык - Казахинстрах" с долей рынка 29,8 % и АО "КК ЗиМС "ИНТЕРТИЧ" с долей 19,9 % имеют прямую убыточность выше среднерыночной - 74,5 % и 73,5 % соответственно. И только АО "СК "Евразия" с долей рынка 12,3 % завершила этот год с результатом рентабельности 67,8 %!

Активность рынка в этом классе страхования растёт год от год, и, скорее всего, это связано в перспективой введения в Республике Казахстан обязательного медицинского страхования (ОМС). Оценивая наметившиеся перспективы ОМС, страховщики хотят провести «разведку боем», но такой интерес есть не у всех. В прошедшем году только 20 компаний из 34 осуществляли страхование по ДМС, и что примечательно: в списке участников только одна компания по страхованию жизни - АО КСЖ "Халык-Life" с долей рынка 0,5 %.

В целом классы добровольного личного страхования демонстрируют прирост страховых выплат на уровне 9,9 %, и средний показатель доли чистых выплат в чистых премиях составляет 32,8.

«Страхование автотранспорта». Доля выплат - 28,0 % (сумма выплат - 4,7 млрд тг). Примечателен факт значительного роста премий по этому классу за прошедший год - 72,5 % и незначительного прироста выплат - на 5,7 %. Основные лидеры по премиям - АО "СК "Евразия"(21,6 %) и АО "Kaspi Страхование" (24,3 %) имеют прямую убыточность ниже среднерыночного уровня - 24,0 % и 24,8 % соответственно. Основной продукт в портфеле этих компаний - залоговое КАСКО, которое является обязательным для кредитозаёмщиков. Компании, которые традиционно занимались на рынке развитием классического КАСКО, значительно утратили свои позиции по доле премий (максимально до 5 % у отдельных компаний), и прямая убыточность превышает 40 %. В будущем стоит ожидать роста убыточности в связи с удорожанием запасных частей и стоимости ремонтных работ, поскольку уже сейчас рост тарифов ограничен покупательной способностью населения.

«Страхование автотранспорта». Доля выплат - 28,0 % (сумма выплат - 4,7 млрд тг). Примечателен факт значительного роста премий по этому классу за прошедший год - 72,5 % и незначительного прироста выплат - на 5,7 %. Основные лидеры по премиям - АО "СК "Евразия"(21,6 %) и АО "Kaspi Страхование" (24,3 %) имеют прямую убыточность ниже среднерыночного уровня - 24,0 % и 24,8 % соответственно. Основной продукт в портфеле этих компаний - залоговое КАСКО, которое является обязательным для кредитозаёмщиков. Компании, которые традиционно занимались на рынке развитием классического КАСКО, значительно утратили свои позиции по доле премий (максимально до 5 % у отдельных компаний), и прямая убыточность превышает 40 %. В будущем стоит ожидать роста убыточности в связи с удорожанием запасных частей и стоимости ремонтных работ, поскольку уже сейчас рост тарифов ограничен покупательной способностью населения.

Добровольное страхование имущества. Продемонстрировало снижение объёма выплат на -27,4 % (до 6,8 млрд тг) при росте премий на 13,2 % в 2014 году. Доля выплат в премиях продолжает падение показателей уже третий год подряд, с 2012 года этот показатель сократился в два раза - до 13,1 % в 2014 году. Доля договоров с физическими лицами в страховом портфеле ничтожно мала и она также обеспечена в основном кредитозаёмщиками, а отсутствие крупных убытков в корпоративном секторе пока делает этот класс высокорентабельным.

Следует отметить тенденцию падения выплат по добровольному имущественному страхованию на протяжении последних двух лет - на 8,4 % в 2013 году и на 4,0 % - в 2014 году, но доля выплат в премиях сохраняется на уровне 12,6 %.

По обязательным классам страхования сохраняется тенденция опережающего роста прямой убыточности по сравнению с ростом премий. Так, по классу ОС ГПО владельцев транспортных средств рост премий в отчётном году составил - 8,38 %, а выплаты выросли почти на 30 % , при этом прямая убыточность сложилась на уровне 44,2 %. Сохранение темпов роста прямой убыточности в сочетании с высокими аквизиционными расходами по этому классу в ближайшие 2-3 года может привести к росту убыточности до критического уровня.

Два класса обязательного страхования показали убыточность более 200 % - это страхование в растениеводстве - 220,9 % и ГПО туроператора и турагента - 223,1 %.

В целом классы обязательного страхования показали динамику роста выплат на уровне 35,9 %, и средняя по этим классам доля выплат в премиях составила 44,3 %.

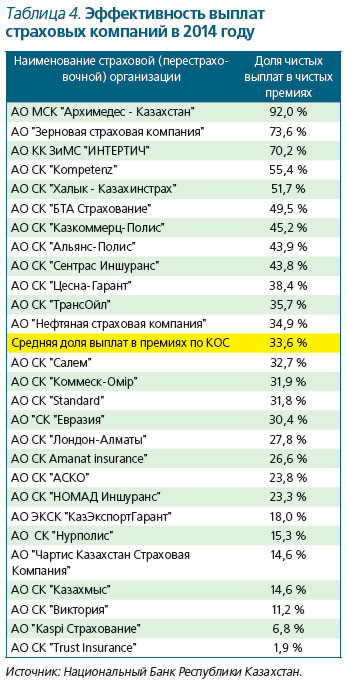

В целом по страховому портфелю компаний общего страхования среднее значение доли чистых страховых выплат в чистых страховых премиях составила 33,6 % и значение этого показателя в разрезе страховых компаний представлено в таблице 4.

Эффективность бизнеса

Подведём итоги. Рентабельность сектора в среднем выросла с 8,6 % до 13,4 % в 2014 году. Половину всей прибыли КОС обеспечило АО СК «Kaspi Страхование» ввиду снижения объёмов страховых премий и амортизации резервов. Только 4 компании КОС из 27 имеют показатель эффективности выше среднего по рынку. Тем не менее рынку КОС (без учёта показателей АО "Kaspi Страхование") удалось повысить прибыль с 8 млрд тг в 2013 году до 16-17 млрд тг в 2014 году, то есть практически в 2 раза! Как говорится: что и требовалось доказать.

Источник: Журнал «Рынок Страхования»