Сегодня происходит широкая дезинфляция цен, и аналитики Swiss Re Institute ожидают, что рост страховых ставок замедлится в ближайшие годы. Это поможет сократить разрыв между ростом личных премий и ростом личных доходов.

Драйверами более высокого роста премий стали высокие рост цен в строительном и автомобильном секторах, а также большие убытки от андеррайтинга, отчасти из-за природных катастроф. Постоянные климатические риски означают, что крайне важно инвестировать в меры по адаптации и смягчению последствий, чтобы способствовать будущей доступности страхования.

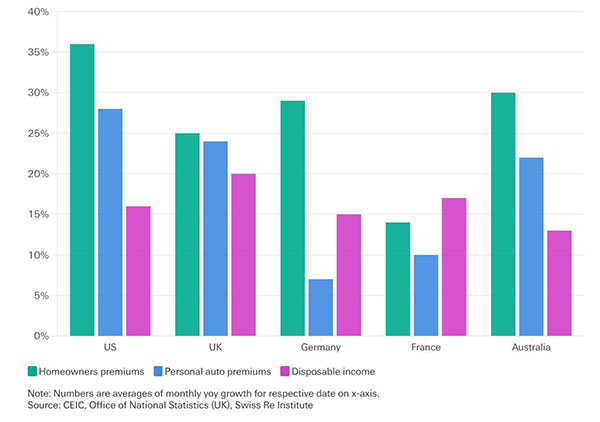

Темпы роста цен замедляются, поскольку инфляция снижается до типичного целевого показателя центральных банков в 2%. Тем не менее, наследием постпандемического всплеска инфляции является то, что уровень цен на многие товары и услуги, включая страхование, теперь намного выше. Следствием этого стало то, что на многих основных рынках, которые отслеживает Swiss Re Institute, премии по личным видам страхования росли быстрее, чем располагаемые доходы. Например, средний рост премий по личному имуществу и автострахованию в США, Великобритании и Австралии опережал рост располагаемых доходов на 11 процентных пунктов (п. п.) в 2020-2023 годах. В Германии рост премий по имуществу превысил прирост доходов на 14 п. п., хотя премии по автострахованию росли более умеренно.

Тем не менее, поскольку общая инфляция сейчас снижается, Swiss Re Institute ожидает, что инфляция претензий также снизится, что должно помочь стабилизировать страховые ставки. В долгосрочной перспективе страхование имущества станет более устойчивым с большими инвестициями в адаптацию к климатическим рискам и смягчение их последствий. Это может помочь предотвратить большие убытки в первую очередь и, таким образом, снизить стоимость предоставления страхования.

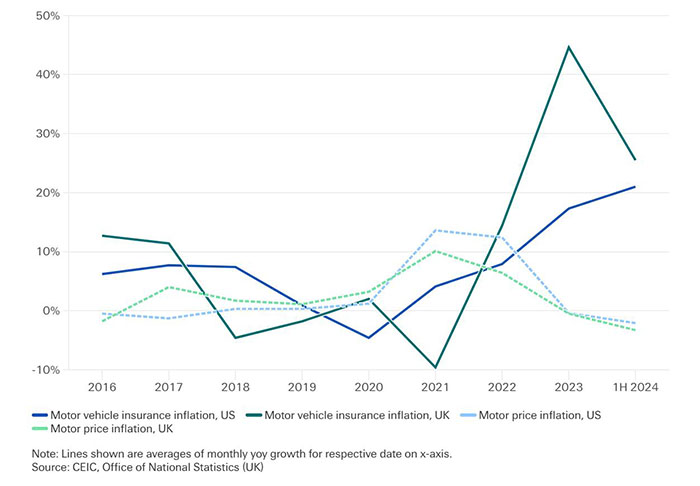

Рисунок 1. Инфляция страхования автотранспортных средств в сравнении с инфляцией цен на автомобили

Стоимость страхования выросла с отставанием от цен в других секторах (см. Рисунок 1) из-за переоценки ставок страховых премий после значительных убытков от андеррайтинга. Последнее стало результатом переноса инфляционного давления, особенно в строительном и автомобильном секторах, на расходы по претензиям, а также серьезных стихийных бедствий, повлекших убытки, за последние три года.

Страховщики имущества и ответственности за последние годы понесли значительные убытки от андеррайтинга. В США, на фоне нескольких крупных ураганов, комбинированный коэффициент сегмента страхования жилья в среднем составил 105% с 2021 по 2023 год. Между тем, комбинированный коэффициент в сегменте личного автострахования рос в течение двух лет подряд до 112% в 2022 году, самого высокого показателя с 2000 года. В Великобритании комбинированный коэффициент для автогражданской ответственности вырос до более чем 110% в 2023 году с 92,4% в 2021 году. В Германии валовой комбинированный коэффициент для автогражданства вырос до 110% в 2023 году со 101% в 2022 году. В ответ на большие убытки страховщики повысили ставки премий (а некоторые указали, что определенные климатические риски в определенных регионах стали слишком дорогими для страхования).

Рисунок 2. Рост премий по личному страхованию, кроме страхования жизни, в сравнении с ростом располагаемого дохода, 2020–2023 гг.

В среднем аналитики Swiss Re Institute оцениваютм, что расходы на страхование на основных рынках составляют около 2% располагаемого дохода домохозяйств, и анализ показывает, что эта доля незначительно увеличилась за последний год. Однако домохозяйства с низким доходом и сообщества, проживающие в районах, более подверженных климатическим рискам, вероятно, пострадают непропорционально больше. Например, Флорида сильно подвержена серьезным рискам штормов, и ставки премий по страхованию жилья выросли на 68% с мая 2021 года по май 2023 года по сравнению со средним ростом по стране на 35%. Также в США появились признаки того, что более высокие ставки привели к увеличению поиска более дешевых полисов, при этом некоторые потребители указали, что они могут отменить страхование своего дома или автомобиля (20% для автомобилей; 16% для домовладельцев).

Глобальные цепочки поставок восстановились после вызванных пандемией сбоев, что привело к инфляции затрат на замену жилья и падению цен на транспортные средства. Swiss Re Institute ожидает, что инфляция PPI в строительстве на основных рынках вернется к средним показателям до пандемии к 2025-26 гг. Кроме того, инфляция CPI в автомобильном секторе значительно снизилась, даже став отрицательной (т. е. дефляцией) в США и Великобритании. Это должно помочь стабилизировать рост ставок премий в ближайшей перспективе. В целом, функционирование страхового рынка требует, чтобы ставки премий были соизмеримы с риском, что требует надежной перспективной оценки рисков и дисциплины андеррайтинга. И, поскольку потери, связанные с климатом, являются постоянной угрозой, действия по смягчению последствий и адаптации, например, обеспечение соблюдения строительных норм и строительство защитных барьеров от наводнений, имеют решающее значение для предотвращения крупных потерь в первую очередь. Эти меры позволят устойчиво сократить расходы на предоставление страхования, помогая сохранить премии приемлемыми и доступными.

Авторы: Джон Чжу, главный экономист Азиатско - Тихоокеанского региона, Шуян Ву , экономист Swiss Re Institute, Махеш Х. Путтайя, руководитель отдела анализа рынка страхования Swiss Re Institute

Перевод с англ. подготовлен порталом Allinsurance.kz