Более 4,2 млрд рублей в прошлом году помог вернуть потребителям финомбудсмен. Столько им недоплатили страховщики и накрутили МФО. На какие уловки идут организации, чтобы не расставаться с деньгами?

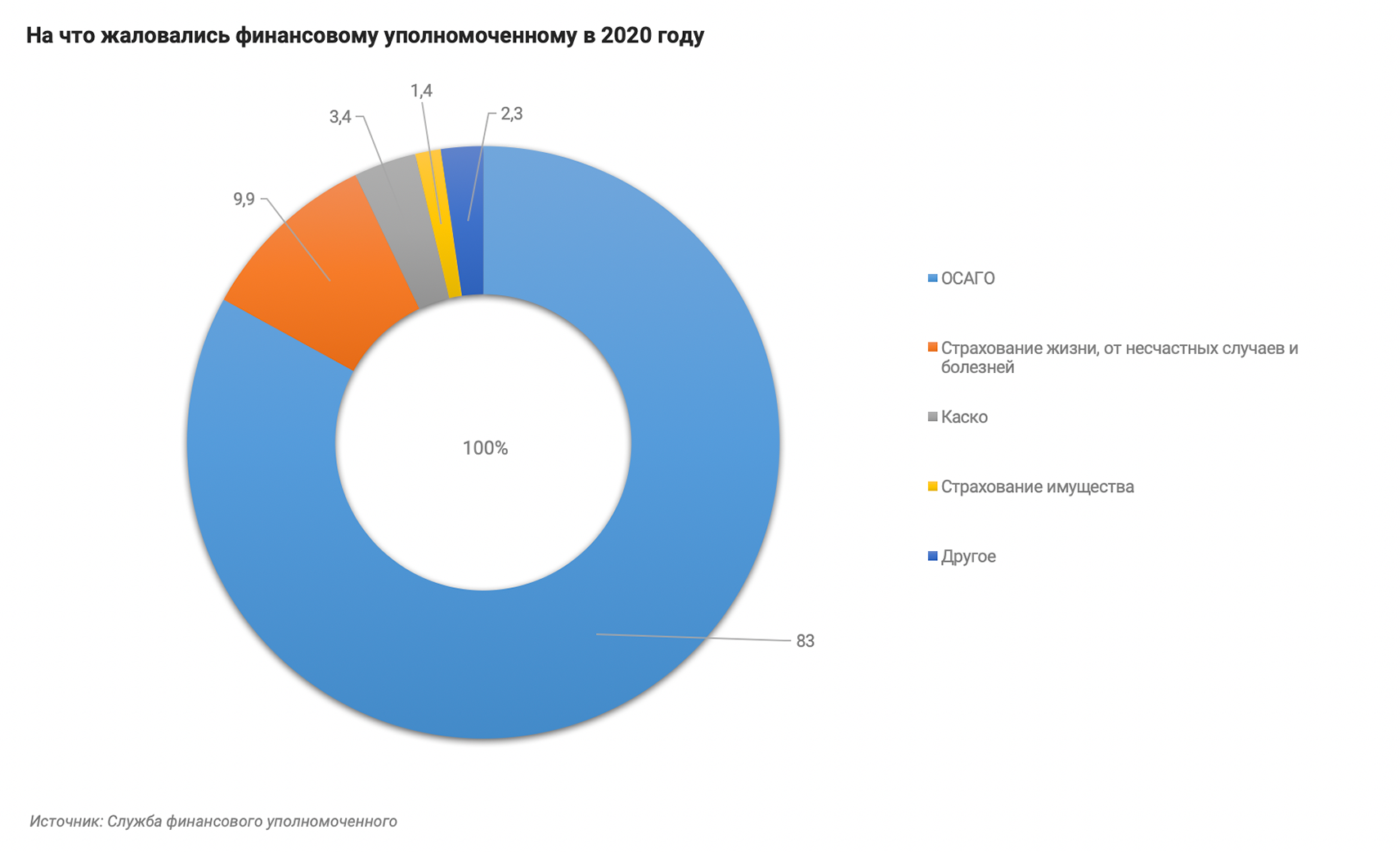

В начале нынешней недели Служба финансового уполномоченного обнародовала отчет за прошлый год. Жалобы на страховщиков — бесспорный лидер по количеству обращений. На страховые споры пришлось 185,5 тыс. из почти 187,4 тыс.

Именно с рассмотрения споров на рынке страхования, а если быть еще более точным, то с ОСАГО, в середине 2019 года начал работу институт финуполномоченного. В прошлом году право обращаться к финомбудсмену получили и клиенты микрофинансовых организаций (МФО), а с начала нынешнего года — кредитных организаций, ломбардов, негосударственных пенсионных фондов и кредитных потребительских кооперативов.

Далеко не всегда обращение к финомбудсмену гарантирует удовлетворение требований. В прошлом году, по словам главного финуполномоченного Юрия Воронина, положительные решения были приняты только в 37,2% случаев, в 14% спор прекращался потому, что стороны договорились в процессе. «На претензионной стадии финансовые организации предпочитают удовлетворить самые очевидные споры с клиентами, не доводя их до нашего рассмотрения, чтобы не уплачивать платежи, которые положены за проигранное дело», — объясняет он.

На ОСАГО стали жаловаться меньше

Главная боль страхователей — это ОСАГО, где на каждые 12 страховых случаев в прошлом году пришлось одно обращение потребителя в Службу финуполномоченного. Всего на автострахование пришлось 87,7% (162,6 тыс.) обращений от общего количества по страховой тематике — это 163 тыс. запросов. В I квартале нынешнего года страховые споры по-прежнему лидируют (92% от общего количества обращений), и в топе снова ОСАГО (70%). Финуполномоченный в сферах страхования, микрофинансирования, кредитной кооперации и деятельности кредитных организаций Светлана Никитина объясняет это тем, что ОСАГО — обязательный и, соответственно, самый распространенный вид страхования. И проблемы, с которыми сталкиваются автовладельцы, вполне классические: чаще всего они не согласны с размером страховой выплаты, жалуются на отказ в ней или нарушение сроков выплаты возмещения.

Есть и положительный тренд — жалоб на ОСАГО становится меньше: за три месяца число их сократилось на 27,7% по сравнению с аналогичным периодом 2020 года, сообщила Никитина на круглом столе «Страховой рынок России в условиях вызовов времени». «Списывать на пандемию факт снижения обращений мы не склонны, — говорит она. — Скорее всего, это связано с изменениями на рынке ОСАГО за последние годы, которые начали давать положительный эффект. Кроме того, мы надеемся, что на снижение обращений влияет механизм досудебного урегулирования (до обращения к нам страхователь обязан обратиться к страховщику, где и снимается большое количество споров)».

Как правильно поменять страховку к кредиту

На втором месте по числу обращений, которые рассматривал финомбудсмен, — страхование жизни и от несчастных случаев и болезней. «В первом квартале 2021 года заметно больше нарушений стало именно в добровольных видах, а в лидеры поднимается страхование жизни и здоровья», — говорит Никитина.

В этой сфере, в отличие от ОСАГО, у страховых компаний гораздо больше возможностей сэкономить за счет страхователей. Несколько лет назад самым ярким примером неприемлемой практики в страховании жизни и здоровья был невозврат части премии при досрочном погашении кредита. Например, заемщик возвращает деньги банку на полгода раньше, а страховая сумма по полису к кредиту обнуляется, хотя оставшиеся полгода страховкой он не пользуется. Осенью прошлого года вступил в силу закон, который обязывает страховые компании возвращать часть неиспользованной премии пропорционально сроку действия договора, если кредит выплачен досрочно. Теперь невозвратов финуполномоченный практически не наблюдает, зато появился новый тренд — возвращать премию в минимальном объеме. То есть вроде бы страховщик и закон не нарушил, но и потратился не сильно.

Руководитель службы обеспечения деятельности финуполномоченного Ольга Крайнова приводит еще один пример экономии за счет потребителя. Если страхователь с кредитным договором соберется выйти из договора коллективного страхования клиентов банка (например, нашел более выгодные условия у другого страховщика), то внесенную им плату за подключение к такому колдоговору ему не вернут. А она зачастую составляет 80—90% страховой премии.

Если страховка к кредиту не коллективная, а индивидуальная, то, чтобы воспользоваться периодом охлаждения, лучше обращаться напрямую к страховщику. «Потребитель, как правило, обращается за расторжением страхового договора туда, где он оформил страховку, то есть в банк, — рассказывает Крайнова. — Банк отправляет в страховую компанию, а время идет, и момент оказывается упущенным. Мы пытаемся выработать единую методологию к рассмотрению такого рода споров, потому что фактически потребитель не виноват, что упустил период охлаждения, обратившись к продавцу услуги».

Неприемлемая «жизнь»

К популярным неприемлемым практикам в страховании жизни и здоровья Светлана Никитина относит, например, абсолютное исключение из страховых случаев, если в крови у страхователя обнаружен алкоголь. Причем вне зависимости от причинно-следственной связи. «Если человека сбила машина, когда он шел по регулируемому пешеходному переходу, а в крови у него обнаружилось 0,5 промилле, то страховая выплата ему уже не положена. Это несправедливые условия», — считает она.

Главная уловка в «ковидных» страховках: страховым случаем теперь считается исключительно госпитализация, хотя в первоначальных версиях полисов был факт диагностирования заболевания. «Но тут вопрос цены полиса и ожиданий от него, — продолжает Никитина. — Страхователь может переболеть легко, а если в договоре стоит страховой случай госпитализация, то выплата ему не положена. Хотя и неприемлемой практикой это назвать нельзя, потому что человек сознательно выбрал более дешевый вариант полиса и, соответственно, покрытие у него минимальное. Условия страхования прописаны в договоре, а если потребитель его не читал, то вины страховой компании нет».

Не назвать нарушением и полисы, в которых страховым случаем считается смерть по причине несчастного случая, а не по любым причинам. С такой страховкой умирать от болезни совершенно не выгодно, потому что выплату наследники получить не смогут. «Оптимальный вариант, чтобы в договоре к страховым случаям относились и смерть по любой причине, включая болезни, и смерть в результате несчастного случая, — продолжает финомбудсмен. — Но опять-таки это вопрос цены договора и внимательного прочтения его потребителем».

Очень тонкая грань и с диагностированием болезни. Зачастую СК абсолютно справедливо просит у страхователя медицинские документы, чтобы выяснить, когда ему диагностировали заболевание. Если это произошло до начала срока страхования и страхователь о нем не сообщил, то оснований для выплаты нет.

ВЗР без эвакуации?

Случаются и совершенно несправедливые истории. Светлана Никитина приводит пример, как страховщик отказал в оплате перевозки тяжело травмированного страхователя на вертолете. «У него был полис страхования жизни и здоровья за пределами места жительства (ВЗР), — рассказывает она. — Мужчина отправился в горы, получил травму, и местными властями было принято решение о его эвакуации на вертолете. Исходя из тяжелого состояния больного и транспортной недоступности района другого варианта просто не было. Но СК отказалась оплатить расходы на вертолет. Мы проанализировали документы и посчитали решение неправильным, страховщик с этим согласился».

Еще один любопытный пример, когда в полисе ВЗР из территории действия был исключен аэропорт, хотя именно там у багажа самый высокий риск оказаться потерянным.

Неприемлемые практики популярны и при страховании телефонов. Например, в правилах страхования одной из компаний было прописано, что в первый же день страховая сумма уменьшается на 50% и продолжает сокращаться в последующий период. То есть, если происходит страховой случай, потребитель получит от страховщика 10—15 тыс. рублей возмещения. Копейки, учитывая стоимость айфона — 50—60 тыс. рублей. «Финуполномоченный не имеет права судить по убеждениям, и мы вынуждены соглашаться с условиями, прописанными в правилах СК. Но такие условия, которые уменьшают выплату или исключают ее вообще, — неприемлемая практика, и она не способствует увеличению проникновения и повышению авторитета страхования», — считает Никитина.

Но обращений на долю таких неприемлемых практик приходится немного. На третьем месте в рейтинге популярных обращений в Службу финуполномоченного находится каско (3,2% от общего количества за 2020 год). Далее следуют страхование имущества (1,7%), финансовых рисков (0,7%), ДСАГО (0,3%), страхования выезжающих за рубеж (0,2%), ответственности юрлиц (0,2%), ДМС (0,2%), туроператоров (0,1%), добровольного страхования гражданской ответственности (менее 0,1%).

В сфере микрофинансирования основные жалобы потребителей связаны с непомерно высокими процентами. «Наиболее характерные уловки — переплата процентов по микрозаймам и превышение его полной стоимости, — говорит Ольга Крайнова. — Иногда возникают проблемы, что потребитель вроде бы внес ежемесячный платеж или покрыл весь остаток долга, а спустя время оказывается, что МФО посчитала платеж не полностью внесенным, потому что вычла из него какую-то сумму на оплату других услуг, например плату за ведение счета».

Кстати

Финуполномоченный рассматривает жалобы потребителей на финансовые организации, если размер требований о взыскании не превышает 500 тыс. рублей (№ 123-ФЗ). Исключение — только споры из-за нарушения страховщиком порядка выплаты страхового возмещения, установленного № 40-ФЗ «Об обязательном страховании гражданской ответственности владельцев транспортных средств». Их рассматривают независимо от размера требований потребителя. Срок рассмотрения — 15 рабочих дней, еще десять дней могут быть добавлены, если необходимо проведение экспертизы.

Решение уполномоченного подлежит обязательному исполнению финансовой организацией. Если она добровольно не исполнила вступившее в силу решение, омбудсмен на основании заявления потребителя выдает удостоверение, являющееся исполнительным документом.

Если финорганизация не согласна с решением финуполномоченного, то вправе в течение десяти рабочих дней после дня вступления документа в силу обжаловать его в суде. В суд может отправиться и несогласный с решением потребитель, а также заявить требования непосредственно к финансовой организации.

Рассматривает обращения потребителей финуполномоченный бесплатно. А для представителей потребителей, которым уступлено право требования к финансовой организации, услуга платная, размер платы определяет совет Службы финуполномоченного.

Автор: Ольга КОТЕНЕВА

Источник: Banki.ru