Бизнес-сообщество Казахстана обеспокоено постоянно возрастающим уровнем мошенничества. Возможно ли его остановить? Какие технологии уместно использовать в борьбе с ним? И насколько мощный экономический эффект можно получить, если внедрить аналитические инструменты в бизнес-процессы страховых компаний. Эти вопросы мы задали эксперту компании SAS, руководителю направления бизнес-решений для страхового сектора SAS Россия/СНГ, Эдуарду Саргсяну.

Махинации со страховкой – головная боль в большинстве стран мира. И один из самых популярных способов заработка преступников. По оценкам экспертов, 30-40% страховых выплат в мире проходят по мошенническим операциям. На рынке Казахстана эта цифра составляет 18%. И с каждым годом она только увеличивается. В большей степени это касается обязательных видов автострахования.

У активного роста преступлений в Казахстане есть две предпосылки:

1. Усиление мер безопасности в России в последнее время. Именно по этой причине людям, живущим в пограничных зонах и зарабатывающим только мошенничеством, приходится перебираться в Казахстан.

2. Финансовый кризис и падение доходов населения, которые вызвала пандемия COVID-19.

Пандемия – катализатор мошенничества?

Проанализируем, приведет ли вспышка короновируса к глубокой экономической рецессии, сравнимой с предыдущими мировыми кризисами?

Множество аналитиков и финансовых институтов Европы прогнозируют начало восстановления экономики после COVID-19 с конца 2021 года. Таким образом, нас ждет 2 года экономического кризиса.

Опыт предыдущих лет демонстрирует нам корреляцию падения ВВП с ростом уровня мошенничества. По самым скромным оценкам экономистов, текущей кризис может привести к падению мирового ВВП на 7.4%. Есть более пессимистические прогнозы, например, Управление по бюджетной ответственности Великобритании предсказывает снижение мирового ВВП на 35%.

Опираясь на эти прогнозы и исторические показатели, можем предсказывать рост мошенничества как минимум на 30.3%. Это приблизительные оценки, однако они показывают, что существенный рост мошенничества вполне возможен из-за экономического спада.

Статистика Центра изучения проблем мошенничества при Портсмутском университете

Рецессия 1980: 3 % падение ВВП, 5.6% рост уровня мошенничества

Рецессия 1990: 1.7% падение ВВП, 9.9% рост уровня мошенничества

Рецессия 2008: 2.1% падение ВВП, 7.3% рост уровня мошенничества

В ситуации, когда доходы населения падают, а долги по кредитам растут, появляется вероятность, что человек начнет искать источник «легких» денег. В числе таких источников, как правило, страховые компании. Это неудивительно, ведь на первый взгляд кажется, что подстроить несчастный случай, например, в автостраховании легко. Так ли это? Рассмотрим некоторые схемы преступников и разберемся.

Виды мошенничества в автостраховании

Классические автоюристы, которые «помогают» своим клиентам получить максимальные выплаты по страховым случаям. Они превосходно знают законы и зачастую имеют связи с автокомиссарами, сотрудниками правоохранительных органов, «независимыми» экспертами и даже с судьями.

Другим известным видом мошенничества является инсценировка ДТП, где используются подвесы. Мошенники устанавливают сломанную деталь на автомобиль, так называемый подвес, и заявляют о ДТП, которого не было.

В последние годы эксперты наблюдают рост не инсценированных ДТП: мошенники сговариваются и действительно бьют свои машины. Но все равно остаются в плюсе, т.к. зная все нюансы законов, процессы в страховых компаниях, имея своих «независимых» экспертов – сотрудников правоохранительных органов, – успешно обманывают и получают деньги от страховых компаний. Последние в свою очередь платят не только за ущерб, но также пени за неустойки, моральный ущерб, а еще несут расходы за судебные разбирательства и расследования.

Поджоги и угоны ТС также достаточно популярный вид мошенничества. Особенно эти схемы актуальны в приграничных с РФ регионах. Машину, застрахованную в Казахстане, могут просто «угнать» на территории РФ или же наоборот. Расследовать такие случаи крайне сложно. По этой причине ряд страховщиков, не имеющих современного инструментария для оценки риска мошенничества и технологий для проведения расследований, не работают в приграничных регионах, теряя потенциальный доход.

Не стоит также забывать и про ОПГ, для членов которых основной или даже единственный заработок – страховое мошенничество. В этом случае автомобиль покупается в качестве инвестиции. После нескольких успешных ДТП и выигранных дел машину благополучно разбивают так, что она уже не подлежит восстановлению, и получают деньги еще и за это.

Как видим, мошенники не просто действуют продуманно и профессионально, они зачастую обладают нужными и полезными связями в органах. А это уже не мелкое мошенничество ради легких денег, а серьезная спланированная угроза, которую практически невозможно выявить. Ситуация усугубляется еще и тем, что между страховщиками Казахстана пока не установлено тесное взаимодействие и нередки случаи, когда один и тот же страховой случай компенсируют несколько компаний.

В Европе давно нашли способ успешной борьбы с этой проблемой. Секрет эффективной политики в отношении страхового мошенничества – действовать сообща всем заинтересованным сторонам. На государственном уровне создаются страховые консорциумы и бюро расследований (в Велиобритании, Польше, Италии, Турции), а также меняется законодательство. И сами страховщики также держат руку на пульсе. Важной составляющей этой борьбы является усовершенствование внутренних процессов компании и использование передовых методов выявления и борьбы с мошенничеством. Именно поэтому страховые компании по всему миру постоянно инвестируют в модернизацию своих антифрод-систем. Что это такое и почему они так эффективны?

Как аналитика помогает в борьбе с мошенниками?

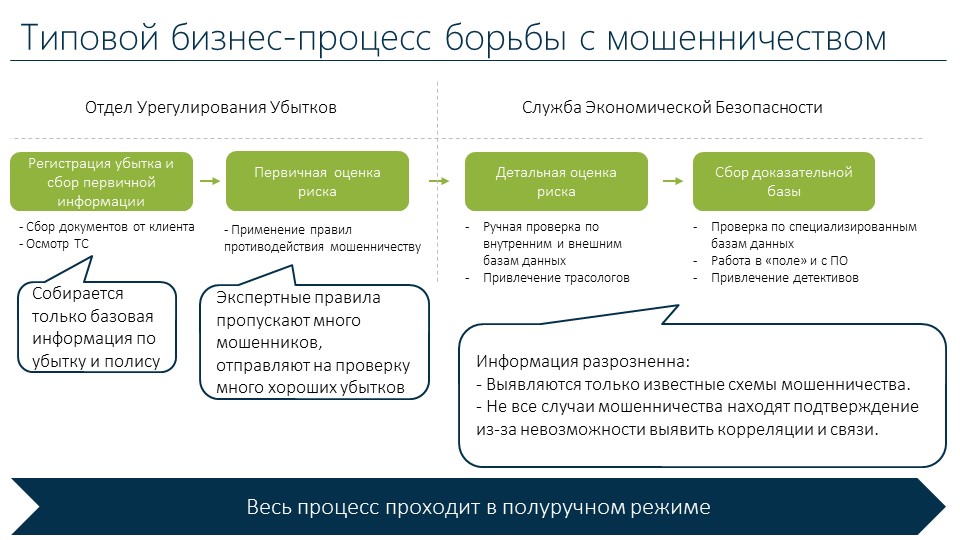

Чтобы ответить на этот вопрос, сравним два варианта процесса урегулирования убытков – стандартный (характерен для большинства страховых компаний) и с использованием аналитических инструментов.

На первом этапе в информационных системах страховых компаний (СК) регистрируется убыток, собирается первичная информация и различные подтверждающие документы, а также проводится осмотр транспортного средства (ТС). Второй этап – оценка риска мошенничества. Зачастую это набор экспертных правил, в соответствии с которыми специалисты анализируют информацию по убытку, страховому полису, а также по субъектам и ТС.

После применения экспертных правил, в случае если есть подозрения, убыток отправляется в службу экономической безопасности, где эксперты проводят внутреннее расследование, привлекают независимых экспертов, трасологов, детективов. Проводится проверка по внутренним и внешним данным и принимается решение об инициации судебного процесса.

В вышеописанном процессе есть ряд существенных недостатков, которые не позволяют эффективно выявлять мошенников и проводить детальные расследования.

1. Экспертные правила выявляют мало мошенников и отправляют на проверку много благонадежных клиентов.

Ни для кого не секрет, что список экспертных правил, которые используют СК для выявления мошенников, мало отличаются друг от друга. Более того, для человека незнакомого со страхованием, не составит особого труда узнать принципы, по которым ранжируются убытки по признаку мошенничества. А если завести знакомство с экспертом из урегулирования, можно досконально изучить весь процесс.

По этой причине экспертные правила выявляют лишь малую часть мошеннических убытков и отправляют на проверку много добросовестных клиентов. Классический пример такой грубой ранжировки: если машина дорогая и убыток больше определенной суммы, отправить на расследование в СЭБ.

Такого рода ранжировка вызывает много ложных срабатываний. И наша задача – снизить их количество. При этом важно выявить как можно больше мошенников. С этой задачей отлично справляются модели машинного обучения. Машинное обучение широко используется в таких процессах страхования как: андеррайтинг, тарификация, клиентская аналитика и борьба с мошенничеством.

Как же работает машинное обучение? Анализируя историческую информацию по убыткам, математическая модель выявляет скрытые закономерности и статистические зависимости в данных, определенная комбинация которых свидетельствуют о высокой или низкой вероятности мошенничества. Выявленные с помощью моделей машинного обучения закономерности намного точнее, чем экспертные правила. На рисунке 3 схематично изображена основная разница между экспертными правилами и методом машинного обучения.

Ведущие страховые компании мира используют так называемый гибридный подход – комбинацию машинного обучения и экспертных правил. Такой подход позволяет сделать автоматический процесс выявления мошенничества еще точнее и существенно снизить уровень ложных срабатываний.

Рис. 1. Схема демонстрирует гибкость методов МО

2. Для анализа используется только базовая информация по убытку и полису.

Очевидно, чем большей информацией мы обладаем, тем детальней наш анализ и точнее наши выводы. Это справедливо и для процесса борьбы с мошенничеством в урегулировании. Какие же дополнительные данные может использовать СК, чтобы в автоматическом режиме точнее идентифицировать мошенников?

a) Во-первых, это внутренняя история страхования всех субъектов и ТС, фигурирующих в убытке. Такая информация позволяет нам понять, например, замечены ли участники и ТС из анализируемого убытка в других убытках. Что это были за убытки, проводилось ли по ним расследование?

b) Во-вторых, информация из внешних систем: страховое бюро, бюро кредитных историй и т.д. Характерным маркером оппортунистического мошенничества является наличие у страхователя кредитной задолженности. Это финансовое давление создает самооправдание и толкает человека на мошеннические действия.

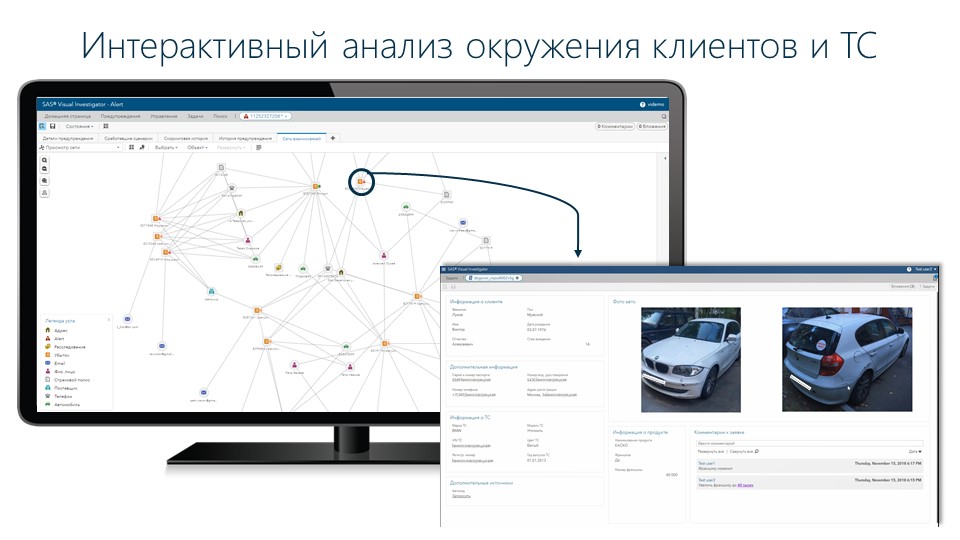

c) В-третьих, информация об окружении субъектов и ТС, чтобы в автоматическом режиме выявлять сложные мошеннические схемы. Для этого используется математический аппарат по анализу графов, который позволяет выявлять связи между участниками ДТП, связи с известными мошенниками, а также рассчитывать различные бизнес-показатели окружения/сообщества, в которое входит убыток. Например: наличие в окружении клиента/ТС людей с отказом в страховании по подозрению в мошенничестве или отношение количества ТС к количеству людей в окружении.

Эти показатели можно использовать как в моделях машинного обучения, так и в экспертных правилах. Пример правила: если отношение количества ТС к количеству людей в окружении больше трех, то отправить на ручной анализ в СЭБ.

3. Информация для проведения расследований разрознена.

В борьбе с мошенничеством в области урегулирования убытков решающую роль играет эксперт, проводящий расследование и собирающий доказательную базу для отказа в выплате и обращения в суд. Таким образом, какой бы идеальной ни была система автоматического выявления мошенничества, если эксперты не обладают продвинутым инструментарием для проведения расследований и анализа мошеннических схем, невозможно будет достичь максимального результата.

Каждый, кто хоть раз занимался расследованием мошеннических схем, имел дело с ватманом, куда тщательно выносятся все связи и факты, найденные в различных внутренних и внешних системах. Это процесс невероятно трудоемкий и занимает большое количество времени. Более того, высок риск ошибки, т.е. эксперт просто может не увидеть закономерности, которые есть в различных системах.

Именно это и есть основная проблема – расследование проводится в различных системах, информация разрознена, а чтобы ее сопоставить, необходимо тратить большое количество времени.

Поэтому эксперты, проводя расследования, выявляют только известные схемы мошенничества. Также из-за отсутствия продвинутого инструментария не все случаи мошенничества находят подтверждение, т.к. невозможно выявлять корреляции и связи.

Чтобы решить данную проблему, необходим единый интерфейс для расследований, который позволяет проводить визуальный анализ взаимосвязей по всем данным, к которым имеет доступ страховая компания. Такая система позволяет сократить время идентификации комплексных мошеннических схем и проводить расследования от нескольких дней до нескольких часов.

4. Процесс принятия решений и сбора данных для анализа происходит в полуручном режиме.

Нередки случаи, когда сотрудники отдела урегулирования убытков, имея список red-флагов, проходятся по ним и отмечают те, по которым сработало правило в ручном режиме. Такой подход чреват ошибками, а также потенциальным сговором сотрудников и злоумышленников. Также, как было отмечено выше, процесс сбора данных и фактуры для расследований тоже происходит в ручном режиме. Это трудоемкий подход с высоким риском ошибки по вине человека.

Чтобы решить эту проблему, необходимо автоматизировать сбор данных и процесс принятия решений по убыткам.

Экономический эффект от внедрения современных антифрод-инструментов

Страховые компании по всему миру постоянно вкладывают деньги в модернизацию своих антифрод-систем, а любая инвестиция подразумевает получение экономической выгоды.

Давайте разберемся, как оптимизация процессов урегулирования влияет на доходность и репутацию страховой компании.

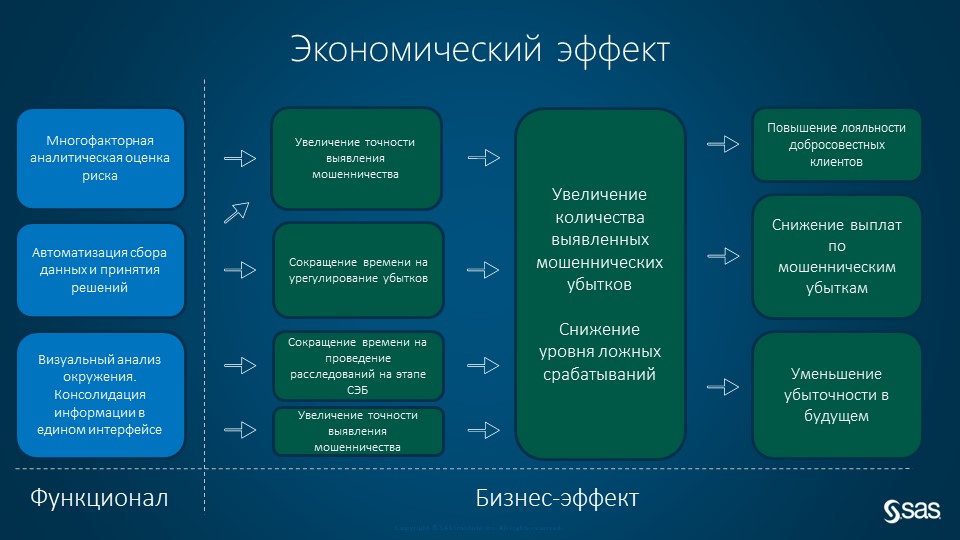

Мы уже поговорили о том, какие аналитические стратегии помогут компенсировать серьезные недостатки стандартного процесса урегулирования убытков:

1. Многофакторная аналитическая оценка риска мошенничества.

2. Автоматизация сбора данных и принятия решений.

3. Визуальный анализ окружения. Консолидация информации в едином интерфейсе расследований.

Первые две стратегии повысят точность выявления мошенничества и сократят время на урегулирование убытков. Третья – сэкономит время при проведении расследований и увеличит их эффективность. Таким образом, СК выявит больше мошеннических убытков и снизит уровень ложных срабатываний.

Основной результат, который можно измерить в денежном эквиваленте, – это снижение потерь от выплат мошенникам, т. е. сэкономленные средства, которые ранее просто уходили из компании.

И это еще не все. Есть факторы, которые косвенно влияют на повышение доходности:

1. Сокращение времени урегулирования убытков и снижение уровня ложных срабатываний позволяет повысить лояльность добросовестных клиентов, а это в свою очередь повышает вероятность будущих пролонгаций.

2. Повышение качества предстраховой проверки позволит в принципе снизить количество случаев, когда за урегулированием убытка обращаются мошенники. К сожалению, бывает, когда налицо явное мошенничество, но нет шансов выиграть в суде по тем или иным причинам. Это не повод бездействовать. В таких случаях эксперты могут провести расследования и обогатить базу знаний о новых мошенниках, их профиле и новых схемах. Эту информацию можно использовать в процессе преддоговорной проверки, чтобы впредь не страховать лиц с похожим профилем. Наладив такой обмен знаниями о мошенниках между двумя ключевыми бизнес-процессами СК, можно сократить убыточность в будущем.

Резюме

Как мы видим, у страховых компаний сейчас много вызовов. Во-первых, мошенники, которые идут в ногу со временем, постоянно ищут новые лазейки и возможности для обмана. Во-вторых, сам рынок – максимально конкурентное место со множеством игроков. В-третьих, последствия пандемии – период вероятной рецессии, спада платежеспособности клиентов и, как следствие, – роста мошенничества.

В таких условиях единственное правильное решение – внедрять передовые технологии. Компании, использующие мощные аналитические инструменты, становятся лидерами рынка, неуязвимыми для любых махинаций, способными предложить клиентам совершенно новый и уникальный продукт или же максимально удобный способ обслуживания. В то время, как конкуренты морально устаревают, теряют клиентскую базу и становятся легкой добычей мошенников.

Подготовлено порталом Allinsurance.kz