Банковское страхование является все более важным каналом распространения широкого спектра страховых продуктов во многих странах Европы.

Конечно, гуманитарная трагедия, вызванная пандемией COVID-19, изменила почти все аспекты жизни и бизнеса, и банковское страхование не является исключением. Ограничения, принятые для сдерживания распространения пандемии привели к тому, что банки сократили часы работы и закрыли филиалы во многих европейских странах, причем некоторые из них видят клиентов только по предварительной записи.

По мере перехода клиентов на цифровые и удаленные каналы обслуживания в контакт-центрах наблюдался огромный всплеск объема входящих вызовов, который достиг максимума в апреле, причем почти в три раза было превышено среднее время ожидания ответа для клиентов по сравнению с декабрем 2019 года. Эти эффекты были более выражены в таких странах, как Италия и Испания, где отмечались высокие показатели инфицирования и, следовательно, более серьезные случаи локализации.

Влияние на банковское страхование было незамедлительным, поэтому будут по-прежнему пересматриваться дальнейшие действия страховщиков и банков. В этой статье McKinsey расскажет о влиянии COVID-19 на траекторию роста банковского страхования, ускоренном влиянии клиентских предпочтений на цифровые каналы и потенциальных откликах для банков-страховщиков при переходе к следующей норме для бизнеса.

Банковское страхование в Европе: до COVID-19 и сейчас

Рост сбора страховых премий в банковском страховании в Европе за последнее десятилетие опережал рост премий по другим каналам продажи страхования. Согласно анализу McKinsey, в период между 2012 и 2019 годами собранные премии за продукты страхования жизни росли на 3,6 % в год в банковском страховании (против 3,1 % в других каналах). В то же время премии по продуктам общего страхования, росли еще более быстрыми темпами - 5,3 % в год (по сравнению с 2,0 % по другим каналам). Есть еще много возможностей для роста, а именно в продуктах общего страхования, поскольку канал банковского страхования поставляет только 9 % премий.

Опрос Finalta, компании McKinsey, проведенный до пандемии COVID-19, показал, что 75 % продаж общего страхования в виде банковских страховок были распределены через филиалы, что подготовило почву для воздействия COVID-19 первого порядка на банковское страхование. Согласно интервью с европейскими руководителями страховых компаний, закрытие предприятий и меры предосторожности при блокировке привели к падению продаж новых банковских услуг на 20-50%, в зависимости от продукта и географического положения, во время блокировки по сравнению с тем же периодом предыдущего года.

И это сказалось больше, чем закрытые филиалы, которые вызвали первичное падение продаж банковского страхования: сокращение нового кредитного андеррайтинга затронуло страховые линии, связанные с кредитами, в результате более низкого спроса со стороны клиентов, а также снижения банковских услуг и аппетита к риску из-за неопределенности. Продажи продуктов по страхованию жизни, на которые приходится львиная доля новых премий банковского страхования в Европе, упали, причем продажи также упали по страхованию имущества и страхованию от несчастных случаев (P & C), причем как моторные, так и немоторные.

Хорошая новость заключается в том, что банковское страхование доказало свою устойчивость в сборе премий по действующим договорам и постоянных продлений, при этом европейские банкиры в первую очередь полагаются на прямой дебет для этой деятельности. Портфель продуктов в виде действующих договоров страхования жизни также оказался устойчивым по сравнению с другими сберегательными продуктами, без значительного увеличения провалов, несмотря на некоторое беспокойство клиентов, связанное с волатильностью фондового рынка.

Ускорение в предпочтениях клиентов для цифровых и удаленных опций

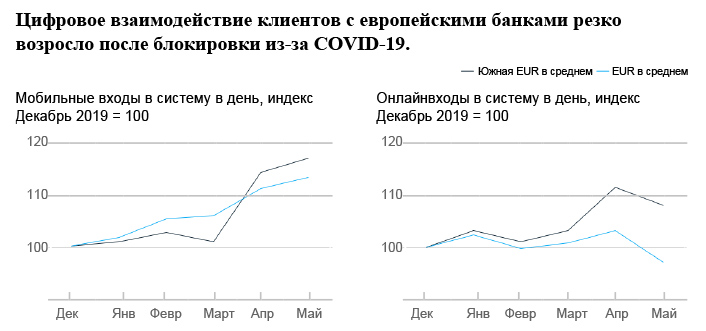

Еще до появления COVID-19 потребительские предпочтения в отношении удаленных и цифровых возможностей росли, но очевидно, что пандемия и связанные с ней блокировки ускорили эти тенденции. В период с декабря 2019 года по май 2020 года данные опроса Finalta показывают, что взаимодействие с мобильными клиентами в банках Южной Европы росло быстрее, чем в период до COVID-19, из-за резкого скачка в период с марта по май. Однако в целом европейские банки имели сопоставимые темпы роста, аналогичные предыдущим годам. Онлайн-активность достигла своего пика в апреле, а в мае снизилась.

Исследования поведения клиентов показывают, что этот скачок в предпочтении цифровых сервисов далек от временного. Опрос McKinsey, проведенный в мае 2020 года, показал, что до 14 % европейских клиентов считают, что они будут увеличивать использование онлайн- и мобильного банкинга, даже несмотря на то, что связанные с пандемией блокировки и дистанцирование уменьшатся. Те же самые респонденты ожидают, что будут посещать совои отделения банка для проведения транзакций реже. В ответ некоторые банки предприняли усилия по ускорению внедрения цифровых инструментов и каналов для обслуживания своих клиентов.

Страховщики также сталкиваются с ожиданиями клиентов о большем и лучшем распространении цифрового и удаленного канала. В опросе McKinsey, проведенном в апреле 2020 года среди 125 руководителей страховых компаний в Европе, 57 % респондентов выразили ожидание в отношении ландшафта дистрибуции после COVID-19, характеризуемого «ускорением оцифровки и значительным сдвигом в структуре каналов». Банковское страхование может почувствовать этот сдвиг быстрее, чем более традиционные страховщики, тем более что не только клиенты, но и сами банки могут требовать от своих страховых партнеров более совершенных и интегрированных цифровых возможностей, чем в прошлом.

Банковское страхование в следующем нормальном состоянии

Чтобы двигаться вперед, банковским страховщикам необходимо обеспечить соответствие меняющимся потребностям клиентов (например, повышенная потребность в защите) и приоритетами банков-партнеров (например, пересмотренный аппетит к кредитованию в текущем контексте). В то же время они должны активно воздействовать на последствия для продаж нового бизнеса в сфере страхования, а именно на необходимость ускорения оцифровки и предложения удаленного обслуживания.

В то время как готовность к решению этого перехода различна, банковские страховщики будут более востребованными, если они переключат свое внимание с комплексных продаж на самостоятельные усилия, то есть предоставят нужный страховой продукт нужному клиенту, не привязанному к продажам банковских продуктов. Благодаря их доступу к информации о клиентах банков и множеству точек соприкосновения с клиентами, банковское страхование имеет преимущество в достижении этой цели и обслуживании сегментов клиентов банка по всем направлениям страхования.

Банковское страхование выиграет от синхронизации с проблемами клиентов и ускорения усилий в бизнес-направлениях, для которых будет повышена осведомленность о рисках. Например, решения в области здравоохранения и страхование от несчастных случаев остаются особенно важными для благополучия и образа жизни клиентов, и срочное страхование жизни или похорон также может иметь отношение к решению этой возросшей потребности в защите.

В других продуктах страхования жизни банкиры будут стремиться защитить свой действующий портфель от нестабильных рынков посредством интенсивного общения с клиентами (через менеджеров по отношениям, а также по другим каналам), а также наращивать усилия по привлечению состоятельных клиентов, которые могут сохранить больше возможностей для экономии в кризисной среда. Существует также возможность дальнейшего расширения предложения по страхованию жизни путем обеспечения более полного набора потребностей, например, путем участия в смежных экосистемах здравоохранения и выхода на пенсию.

Со своей стороны, такие сегменты, как малые и средние предприятия, которые сталкиваются с неблагоприятными экономическими условиями, в текущий момент могут быть более заинтересованы, чем раньше, в удовлетворении новых или обновленных потребностей в страховании. Это может включать, например, нарастающие риски сбоев, учитывая повышенное внимание к защите от риска разрыва цепочки создания стоимости, и киберрисков, учитывая более широкое использование моделей удаленной работы.

Пять стратегических ответов для банковских страховщиков

Ясно, что цифровая и дистанционная поддержка будет иметь важное значение для создания высокопроизводительной банковской страховки в следующем нормальном состоянии, и что банковским страховым компаниям необходимо увеличить свои амбиции в этой области. Пять стратегических возможностей будут представлять ядро высокопроизводительной банковской страховки в следующем нормальном сотоянии.

Передовая аналитика на основе цифрового маркетинга и генерации лидов. Наиболее эффективный путь к максимизации автономных продаж - это использование расширенной аналитики для определения нужных клиентов с нужными потребностями в текущий момент времени. Фактором, способствующим этой трансформации, будет разработка подхода, основанного на данных, с использованием детализированных банковских данных, включая транзакции, использование каналов покупки и другое поведение клиентов.

Есть три основных шага для банковских страховщиков, чтобы обеспечить эффективный, масштабируемый цифровой маркетинг и генерацию лидов.

- Во-первых, они могут дополнять модели предрасположенности флагами определенных триггеров клиента, таких как обновления продукта или события в жизни, извлекаемые из соответствующих цифровых каналов как внутри, так и вне собственных СМИ банков и страховщиков. Например, банки уже могут идентифицировать существующих клиентов, выполняя поиски, связанные со страхованием, или просматривая определенные категории, такие как подержанные автомобили или недвижимость, а затем нацеливают этих клиентов на собственные и платные носители.

- Затем банковские страховщики могут персонализировать торговые предложения, предлагая упрощенный способ подписки на продукт, основываясь на том, что они знают о клиенте.

- Наконец, банковские страховщики могут чередовать лиды через комбинацию автоматизированных и человеческих каналов (включая цифровые, филиалы и контактные центры), чтобы максимизировать восприимчивость клиента, включая петлю обратной связи между сообщениями.

Например, один банковский страховщик в Центральной и Восточной Европе использовал события, такие как информация, собранная в переводах или карточных транзакциях, для разработки целевой кампании, основанной на том факте, что 55 % ее продаж обусловлено проактивными сообщениями.

Бесшовные цифровые путешествия клиентов и процессы. Учитывая изменяющиеся предпочтения клиентов в отношении взаимодействия со своими банками и поставщиками страховых услуг, банковские страховщики должны разработать комплексное многоканальное обслуживание клиентов, которое включает в себя лучшее из личных и цифровых сенсорных типов контактов.

Цифровой контракт может предлагать бланки заявлений, предварительно заполненные банком и соответствующими внешними данными, с возможностью электронной подписи через веб-приложения и мобильные приложения с использованием поведенческих толчков. Расширенные возможности удаленного обслуживания скоро станут настольными приложениями, включая платформы, обеспечивающие управление цифровыми заявками и самообслуживанием. А двухсторонняя архитектура на основе интерфейса цифрового прикладного программирования (API) между страховщиком и банком может помочь обеспечить бесперебойное обслуживание клиентов на цифровых каналах.

Например, банк в Южной Европе банк запустил безбумажный продукт страхования жизни, привязанный к договорам потребительского кредитования, с упрощенным и динамичным вопросником о состоянии здоровья.

Консультативная модель с цифровым включением. Банковским страховщикам необходимо будет предоставить сотрудникам, в частности менеджерам по работе с клиентами и контакт-центрам, цифровые инструменты и возможности для институционализации нового, более высокого стандарта оценки потребностей для всестороннего обслуживания клиентов. Технологические возможности страхового консультирования (особенно для сберегательных продуктов) и зонтичные решения (которые включают в себя несколько типов покрытия) могут открыть новые модели продаж продуктов банковского страхования.

Это позволит связать страховые потребности клиентов напрямую с персонализированными предложениями по продажам.

В более сложных продуктах, таких как страхование жизни, которые по-прежнему остаются самым крупным источником прибыли, эти решения могут облегчить поиск предложений, которые более полно удовлетворяют потребности клиентов, исследуя жизненные цели и устойчивость к риску.

Например, банк в Южной Европе достиг более чем 50%-го увеличения автономных продаж немоторного страхования с помощью цифрового кошелька P & C, то есть обзора страховых договоров клеинта. Интерфейс также предлагает клиентам анализ их текущего и оптимального покрытия по четко указанным ключевым областям потребностей (например, семья, здоровье, активы).

Комплексный и более ориентированный на клиента продукт. Продукты банковского страхования должны меняться для удовлетворения новых потребностей с точки зрения охвата и временных интервалов защиты. С этой целью банковские страховщики могут разрабатывать страховые решения с цифровыми технологиями с более модульной структурой.

Разрабатывая продукты в виде модулей, которые можно объединить в единый контракт, продукты могли бы стать более понятными для клиентов и проще для страховщиков в части автоматизации их работы. Клиенты могут также извлечь выгоду из предложения продуктов с упрощенными процессами андеррайтинга, например, когда страховщик предлагает многолетние полисы P & C или предварительно утвержденные котировки для существующих клиентов банка.

Кроме того, банковские страховщики могут также рассмотреть возможность расширения своего предложения путем разработки параметрических страховых покрытий, включая продукты с географической привязкой или событиями, а также страховые покрытия, связанные с Интернетом вещей.

Например, банк в Западной Европе начал предлагать страхование по телефону с активацией нового устройства или предлагать страхование путешествий, когда замечал схемы поездок.

Модернизированная модель сотрудничества между страховщиком и банком. По мере того, как мы вступаем в следующий нормальный режим, банковским страховщикам необходимо будет пересмотреть свою модель сотрудничества с банками, поместив цифровые возможности в центр внимания совместных групп банков и страховщиков. Это необходимо для быстрого реагирования на развивающуюся среду. Модернизированная модель сотрудничества станет ключевым фактором, позволяющим совместно мобилизовать ресурсы и воспользоваться преимуществами более высокой степени свободы, которой пользуются во время блокировки, для корректировки организационных установок и рабочих моделей.

Например, в рамках нового партнерства между европейским банком и европейским страховщиком оба партнера договорились создать совместной «производство» для развития продуктов и клиентского опыта, которое призвано обеспечить более тесное сотрудничество и плавный процесс интеграции.

Изучив эти пять возможностей, банковские страховщики захотят начать с определения приоритетов инициатив, которые могут максимизировать потенциал уже существующих решений, например, расширенной аналитики, ориентированной на генерацию потенциальных клиентов, при одновременном усилении или создании нового цифрового клиентского опыта для дальнейшего расширения деловых возможностей с помощью высокого потенциала. Впоследствии они могут инвестировать в переосмысление модели доставки и создание новых решений, полностью адаптированных к цифровому контексту.

Крайне важно развивать совместное стремление в сфере банковского страхования, сделать банковское страхование приоритетом и согласовать ключевые действия (например, инициативы, направления деятельности, сочетание каналов) и экономические амбиции, которые необходимо реализовать для достижения следующего нормального уровня. Важным фактором будет исходная позиция каждого учреждения - признание того, что банки и страховщики могут находиться на разных стадиях и должны объединяться по интересам, выходящим за рамки банковского страхования.

Срочность перемен также дает возможность для ускорения - и банковскией страховщики, которые используют эту возможность, будут позиционироваться как лидеры на пути перемен, к которым многие банки уже обращались. Для этого необходимо найти правильный баланс между проведением структурных изменений и началом получения преимуществ, которые основываются на исходной позиции.

Авторы: Бруно Динис, партнер в лиссабонском офисе McKinsey, Руи Невес, старший партнер в лиссабонском офисе McKinsey; Флориан Фукс, консультант в офисе McKinsey в Гонконге; Франческо Пассера, ассоциированный партнер в миланском офисе McKinsey.

Перевод с англ. подготовлен порталом Allinsurance.kz