Не секрет, что многие российские страховщики проводят предпродажную подготовку и заботятся о капитализации бизнеса. В настоящей статье проанализировано влияние системы продаж страховщика и ее элементов на стоимость страховой компании. Подробно рассмотрен и обоснован новый подход к понятию «система продаж» в отношении страховых услуг.

В настоящее время, говоря о системе продаж, страховщики в первую очередь имеют в виду каналы продаж страховой компании, такие, как агентская сеть, прямые продажи, брокеры, банки, автодилеры, call-центры и т. д. Причем многие не видят принципиальной разницы между агентским каналом продаж и, допустим, автодилерами или банками, а также между прямыми продажами и, скажем, продажами через call-центр. С банком или автодилером заключаются агентские соглашения, и они действуют как агенты страховой компании; собственный call-центр воспринимается как часть прямых продаж. Между тем различия в технологии продаж, в страховых продуктах, в организации взаимоотношений с клиентом, в принципах андеррайтинга, в методиках ценообразования и т. д. существенны и требуют особого внимания и проработки.

Таким образом, если обобщить современный взгляд на систему продаж, можно сказать, что в настоящее время она определяется только как сеть каналов, через которые осуществляется купля-продажа страховых продуктов.

У подобного взгляда есть много существенных недостатков, к которым прежде всего можно отнести:

- § разрыв между стратегией страховой компании и ее реализацией;

- § низкую эффективность реализации продуктовой стратегии;

- § невозможность полностью удовлетворить интересы клиентов;

- § упущенные продажи;

- § невозможность качественного анализа эффективности продаж и маркетинговых исследований;

- § потерю акционерной стоимости компании.

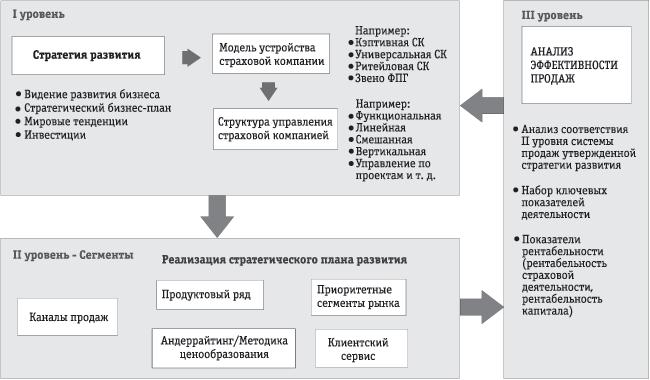

Мы отходим от общепринятого в настоящее время определения системы продаж страховых услуг только как каналов, через которые происходит продажа страховых продуктов, и предлагаем новый подход к понятию «система продаж». Суть подхода заключается в рассмотрении системы продаж как неразрывной взаимосвязи трех уровней системы продаж (см. рисунок):

1) стратегия развития, модели и структуры управления страховой компании;

2) элементы, обеспечивающие достижение стратегических и бизнес-целей страховой компании (каналы продаж, продуктовый ряд, приоритетные сегменты рынка, андеррайтинг/методика ценообразования, клиентский сервис);

3) непрерывный мониторинг результатов функционирования второго уровня системы продаж, данные которого являются базовыми для принятия управленческих решений.

Данный подход к рассмотрению понятия «система продаж», на наш взгляд, в большей степени отражает ее роль в развитии страховой компании, тем более что сегодня на первый план снова выходят не возможности обслуживания страховой компанией интересов аффилиированных лиц, а возможности страховой компании быть рентабельной и приносить прибыль за счет непосредственно страховой деятельности. Решающее влияние на способность страховой компании достигать требуемых акционерами целей и выходить на нужный уровень рентабельности оказывает организация продаж основного товара страховой компании - страховой услуги.

Кроме того, сам страховой бизнес и страховые компании становятся товаром на рынке, представляющим интерес как для прямых, так и для портфельных инвесторов. И поскольку серьезной проблемой для инвестора при выборе объекта инвестирования становится оценка рыночной стоимости страховой компании, мы постарались проанализировать, каким образом система продаж страховой компании отражает стоимость страховщика и каким образом она может влиять на повышение стоимости страховой компании.

Для определения влияния элементов системы продаж на стоимость страховой компании остановимся более подробно на том, каким образом можно оценить стоимость страховщика.

На основании анализа материалов по оценке стоимости страхового бизнеса мы заключили, что можно выделить три основные методики оценки стоимости страховой компании:

1) рыночный и сравнительный подходы к оценке стоимости страхового бизнеса.

Оценка осуществляется на основании рыночной стоимости акций (что пока мало применимо в российской практике), а также на основании сравнения с предыдущими сделками на рынке. При применении сравнительного подхода обычно ориентируются на сборы страховой компании. В общемировой практике для примерной оценки стоимости страховщика берут показатель соотношения стоимости страховой компании и сборов, который составляет в среднем 0,8;

2) бухгалтерский подход.

Подход основан на оценке активов и обязательств страховой компании;

3) прогнозный подход.

Подход основывается на ожидаемых показателях доходов и расходов страховой компании, дисконтированных на дату оценки.

На практике данные методики редко применяются по отдельности - их комбинируют в зависимости от ситуации и цели покупки. Как правило, классический подход к определению стоимости страховой компании состоит в определении значений стоимости бизнеса, полученных посредством применения разных методик с их последующим согласованием.

На наш взгляд, влияние системы продаж на стоимость страхового бизнеса нужно рассматривать с двух ключевых позиций.

1. С одной стороны, система продаж может влиять на стоимость страховой компании как эффективный механизм повышения объема продаж, а следовательно, она имеет непосредственное влияние на стоимость страхового бизнеса. Сравнительный и прогнозный подходы играют в данном сопоставлении ключевую роль.

Одним из ключевых показателей стоимости страховой компании являются сборы страховых премий. Именно сборы, умноженные на поправочный коэффициент, дают представление о том, сколько должна стоить страховая компания. В среднем, по мировой практике, стоимость страховой компании определяется как сборы, умноженные на коэффициент 0,8-1. Однако данный среднемировой уровень не всегда применим для сделок купли-продажи страховых активов в России. С учетом того, что в России ежегодный прирост премий на рынке страхования иного, чем страхование жизни, значительно опережает европейский, на наш взгляд, сравнительный подход в настоящее время должен применяться для предварительного определения минимально возможной цены продажи страховой компании. Для определения же реальной цены необходимо использовать прогнозный подход с основным показателем - дисконтированными на настоящий момент будущими поступлениями страховой компании. Если посмотреть, например, на покупку «РОСНО» страховой группой «Allianz», то, если принять во внимание оценку «РОСНО» по последней сделке и сборы «РОСНО» за 2006 год, соотношение оказывается близким к двум.

Как мы видим, основная оценка сделки происходит на основании сравнительного подхода, когда речь идет о текущих сборах страховых премий, и прогнозного подхода, когда говорится о планируемом увеличении поступлений страховых премий. Следовательно, если применять метод дисконтированного денежного потока, то можно также говорить об увеличении стоимости страховой компании в настоящий момент. Так или иначе основным элементом оценки стоимости выступает объем страховых поступлений (фактический или планируемый), то есть можно сказать, что основной потенциал оценки стоимости страховой компании заключается в эффективном функционировании системы продаж страховщика в комплексном ее понимании.

2. С другой стороны, отдельные элементы системы продаж могут увеличивать ее стоимость. В данном случае мы говорим в основном об элементах второго уровня системы продаж.

Нередко российские страховщики, планирующие экспансию в регионы, а также иностранные страховые компании, планирующие выйти на розничный рынок, приобретают российских страховщиков исключительно из-за развитой сети каналов продаж, большого числа отделений, хорошо отстроенной инфраструктуры. В данном случае их не интересует эффективность бизнеса компании, им не особо важны прибыль и существующие бизнес-процессы, так как методика ведения бизнеса и основные бизнес-процессы будут реорганизованы в соответствии с принятыми в головной компании стандартами. Один из основных факторов при определении цены в данном случае - материальные активы (взносы участников, активы, принимаемые в покрытие страховых резервов, недвижимость и т. д.), а также существующие обязательства страховщика. Очевидно, что в данном случае важную роль играет бухгалтерский подход к определению стоимости страховой компании. Существенную величину стоимости активов составляет именно такой элемент системы продаж, как каналы продаж.

Если говорить про продуктовый ряд как элемент второго уровня системы продаж, то здесь в настоящее время инвесторов интересует прежде всего наличие лицензий. Очень часто покупают небольшие, близкие к нулю по показателям страховые компании, но с удовлетворяющим инвестора набором лицензий. Затем самостоятельно на базе данной компании инвесторы начинают строить бизнес совсем под другим брендом. Обычно подход к определению цены таких компаний также достаточно прозрачен - стоимость лицензий и затрат по их получению, а также стоимость материальных активов. Стоимость увеличивается, если компания присутствует на рынке длительное время, имеет право оказывать услуги по обязательным видам страхования, а также если страховая компания имеет сформированный набор страховых продуктов. Данные факты увеличивают стоимость компании до двойной. Надо отметить, что данный принцип покупки компаний финансовой отрасли характерен не только для страхования.

Кроме того, зачастую инвесторов интересует и непосредственно специализация страховой компании на отдельных продуктах и отдельных сегментах с целью выхода на эти сегменты рынка. Показательным примером является приобретение ОСАО «Ингосстрах» более 70 % акций ОАО «Чрезвычайная страховая компания», специализирующейся на обязательном государственном страховании военнослужащих.

При рассмотрении вопроса о влиянии клиентских сегментов страховой компании на ее стоимость просматривается однозначная тенденция. Компания, которая обслуживает только (или в основном) юридические лица, стоит дешевле, чем та, которая активно занимается розничным бизнесом. В данном случае мы можем основывать наше утверждение на использовании метода дисконтированного денежного потока. Потенциал роста розничного рынка в настоящее время исчисляется разами, корпоративного же - процентами. Основной рынок уже практически поделен между страховщиками. Следовательно, в целях прогнозирования мы можем предположить гораздо больший показатель поступлений именно для компаний, активно работающих с розничными клиентами. Как было сказано выше, при применении прогнозного подхода во внимание принимаются также и возможные риски. Очевидно, что риски работы с корпоративными клиентами выше, чем с розничными, если принимать во внимание возможный уход корпоративных клиентов из компании в связи со сменой владельца. Как известно, в России сотрудничество крупных страхователей - юридических лиц и страховых компаний зачастую обусловлено не качеством предоставляемых страховых услуг, а деловыми связями и политическими факторами.

Следующим важным элементом второго уровня системы продаж, влияющим на стоимость страховой компании, является клиентский сервис. В рамках данного элемента мы прежде всего рассматриваем влияние клиентоориентированного подхода на улучшение ключевых показателей деятельности страховой компании, а также на наличие CRM-системы (информационной системы по управлению взаимоотношениями с клиентами) как актива страховой компании.

Внедрение клиентоориентированного подхода к ведению страхового бизнеса позволяет повысить степень удовлетворенности клиентов и процент их удержания, повысить перекрестные продажи страховых продуктов и увеличить число продуктов на одного страхователя, что в конечном итоге увеличивает объем продаж. При применении прогнозного метода мы, базируясь на данных утверждениях, можем повысить потенциальные страховые сборы страховщика до 15-20 % (показатель основывается на лучших мировых практиках). Внедрение же информационного обеспечения, поддерживающего клиентоориентированный подход, СRM-системы - увеличивает стоимость активов страховой компании, а следовательно, и стоимость компании. Исключительно программное обеспечение способно увеличить стоимость страховой компании от нескольких сот тысяч до нескольких миллионов долларов.

Что же касается первого и третьего уровней системы продаж, то их элементы являются несомненно важными, но не всегда имеющими решающее значение при определении стоимости страховой компании. В зависимости от цели покупки такие факторы, как четко выстроенная организационная структура, отлаженные бизнес-процессы, эффективная система контроля и анализа продаж, могут являться как увеличивающими стоимость, так и абсолютно ничего не значащими, если мы, к примеру, берем покупку российской страховой компании иностранным страховщиком, который с большой долей вероятности все перестроит под себя и для которого важными являются каналы продаж, клиенты, продуктовый ряд и т. д.

В заключение мы хотели бы выделить основные составляющие стоимости страховой компании с точки зрения системы продаж, к которым относятся сбор страховых премий (стоимость страховой компании приблизительно 0,8 от страховых сборов), материальные и нематериальные активы (стоимость сети продаж, лицензий на осуществление страховой деятельности по определенным видам страхования, лицензий на программное обеспечение, в частности CRM), клиентские сегменты и продуктовый ряд страховой компании (существенный портфель договоров с физическими лицами, а также наличие сформированного продуктового ряда и специализация на отдельных видах страхования повышают стоимость компании), клиентоориентированная модель построения бизнеса.

Проведенный нами анализ подтверждает основополагающую роль системы продаж при определении стоимости страховой компании, а также то, что правильная организация системы продаж является одним из основных факторов повышения стоимости страховой компании.