Дистрибуция – это основной фокус в InsurTech

На сегодняшний день основным направлением деятельности по внедрению InsurTech является модернизация процессов продаж для улучшения вовлечения и удовлетворения ожиданий полисодержателей. В период с 2014 по 2016 год около трети всех инвестиций в стартапы InsurTech были в области продаж (см. рис. 4). Это подтверждаёт результаты недавнего опроса «Willis Towers Watson», в котором 94 % крупных страховых компаний ожидают, что продажи будут областью, где дигитализация будет иметь наибольшее влияние в течение следующих пяти лет.

InsurTech также оказывает влияние на процесс исследования рынка и покупки страхования предприятиями малого и среднего бизнеса (МСБ). Владельцы МСБ, которые покупают свою личную страховку в Интернете, скорее всего, будут искать в Интернете страховое покрытие и для своего бизнеса. Обслуживая этот рынок, некоторые стартапы InsurTech предлагают дружественные потребителю цифровые брокерские платформы для МСБ с ценовым сопоставлением и другими вариантами обслуживания (см. «Типы цифровых дистрибьюторов для страхования малого бизнеса»). Другие считают, что расширение возможностей традиционных брокеров посредством цифровой связи является более эффективным способом модернизации страховых продаж. Например, стартап

«Indio» предоставляет брокерам доступ к платформе коммерческого рынка с централизованными функциями котировки и цифровыми инструментами для непосредственного взаимодействия с клиентами.

Искусственный интеллект (AI) и продвинутая аналитика – ключевые приложения ещё одной основной развивающейся темы деятельности InsurTech с использованием AI, которые представляют собой сложные алгоритмы и количественные методы, дающие представление о том, что традиционные актуарные подходы вряд ли обнаружат. Эти технологии также способствуют ускорению принятия новых методов анализа (например, с использованием новых инструментов, разработанных на платформах с открытым исходным кодом, таких как H20.ai), которые становятся коммерческими. Со временем пользователям, возможно, не нужно будет обладать передовыми академическими знаниями и они смогут использовать алгоритмы из существующих наборов инструментов и библиотек с минимальной настройкой.

AI и интеллектуальная аналитика развёртываются как в клиентских, так и в бэк-офисных операциях. До сих пор многие проекты были сосредоточены на продажах. Другими областями применения являются разработка алгоритмов для автоматической обработки данных заявителей, таких как персональная история болезни и записи о вождении автомобиля. Со временем это может значительно ускорить процесс андеррайтинга, особенно для более сложных линий, таких как страхование жизни. Интеграция когнитивных вычислительных систем с алгоритмами распознавания голоса и чтения текста в конечном итоге позволит извлечь значимую информацию из всех источников данных, включая неструктурированные медицинские отчёты. Страховой стартап «Р & С» уже предлагает продукты, которые используют технологию «плати - как ездишь».

В управлении претензиями стартапы используют расширенную аналитику и машинное обучение для создания систем раннего предупреждения и собирают практическую информацию, с помощью которой предотвращают несчастные случаи, а также упрощают и ускоряют обработку претензий. Примеры включают использование AI для обнаружения и проверки аварийных точек, оценки затрат на ремонт и выявления возможных мошеннических действий.

Другой ключевой технологией, привлекающей стартапы, является Интернет вещей (IoT). Несколько фирм разработали устройства с поддержкой IoT для отображения и передачи информации. Примеры включают в себя интеллектуальные домашние решения, устройства телематики, беспилотные летательные аппараты для повышения эффективностистрахования и медицинские устройства для потребителей и домашнего использования. Рынок IoT представлен сотнями стартапов. В результате стартапы создают платформы для интеграции устройств, подключенных к IoT (например, «Human API», «Neura»), чтобы сделать их использование более удобным и безопасным.

Типы цифровых дистрибьюторов для страхования малого бизнеса

Среди InsurTechs, сосредоточенных на продажах страхования для малого бизнеса, существует по крайней мере три уровня (см. рисунок5). Первый - базовый, где агрегаторы собирают информацию о потенциальных клиентах в Интернете или по телефону и передают их прямому каналу продаж страховщика, агенту или страховому брокеру. Второй уровень сложности осуществляется онлайн-поисковыми системами, которые концентрируют более подробную информацию, позволяют клиентам видеть предложения от нескольких операторов и перенаправляют клиентов на веб-сайты страховщиков для покупки полиса. Ограничением онлайн-поисковых систем является то, что цены, в конечном счёте предлагаемые страховщиками после проверки данных, могут быть выше ориентировочных котировок, первоначально полученных от поисковой системы. Это может произойти, когда клиенты вводят неполную или неверную информацию, которая впоследствии нуждается в исправлении.

Самый сложный уровень - это онлайн-бро- керы (например, «Embroker», «CoverHound»), которые используют технологию проверки данных для получения мгновенных котировок, что позволяет клиентам полностью завершить процесс покупки страхования онлайн. Эти платформы предлагают дополнительные услуги (например, помогают МСБ загружать и сравнивать параметры полисов, создавать сертификаты поставщиков и отслеживание активов), которые могут генерировать лояльность клиентов. В то же время для цифровых брокерских компаний, стремящихся получить рыночную привлекательность, они могут предлагать значительные скидки онлайн-покупателям. Один из опросов показал, что более трети клиентов МСБ ожидали экономии затрат до 20 %, до того как они воспользуются услугами агентов, а 15 % ожидают экономии более 20 %. Кроме того, цифровые продажи в значительной степени зависят от платного поискового маркетинга, который также поглощает прибыль брокеров.

На рынке доминируют американские стартапы в области страхования «не-жизни»

Географически более 65 % сделок InsurTech (инвестиции и партнёрские отношения) находились в стартапах со штаб-квартирой в Северной и Южной Америке (в основном в США, см. рисунок 7). Инвестиционный ландшафт на ранней стадии более определён, и возможностей, как правило, больше в США. Также в США инвесторы могут чувствовать себя более комфортно с моделью венчурного капитала с высоким риском, чем в других странах, хотя страховые инвесторы/партнеры были привлечены со всего мира.

Что касается предлагаемого покрытия, то стартапы нацелены на имущественное страхование физических лиц и малого бизнеса, особенно на автомобили, дома и здоровье. В некоторых случаях регулирование может быть драйвером деятельности InsurTech. Например, в Законе США о приемлемом уходе было предложено увеличить число цифровых медицинских стартапов. На рынок страхования жизни оказался сложнее проникнуть, что можно объяснить относительно высокими требованиями к капиталу и жёстким регулированием, трудностями в доступе к важнейшим данным о здоровье клиентов и стоимостью создания бренда.

Стартапы в коммерческом страховании

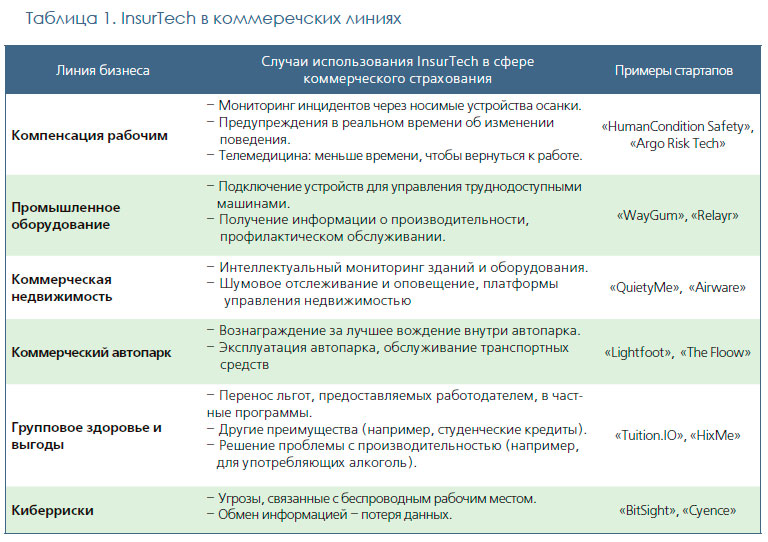

В коммерческих линиях активность InsurTech была меньше, чем в личном страховании. Вероятно, это отражает дополнительные сложности андеррайтинга и более неоднородную клиентскую базу сектора коммерческого страхования. Традиционные брокеры продолжают доминировать в продажах коммерческого страхования, но фирмы InsurTech разрабатывают ряд других приложений, прежде всего в направлении систем раннего предупреждения, предотвращении потерь и оценке рисков. Инновационные решения, основанные на технологиях, развертываются в различных коммерческих линиях страхования, таких как компенсация работникам и страхование имущества в промышленности (см. таблицу 1).

Меню

Allinsurance.kz

Казахстанский портал о страховании

Allinsurance.kz

Казахстанский портал о страховании

16

Вт, сен