Проблема недострахования имущества уже стала глобальной, и рост недострахования продолжается

ο Недострахование имущества от глобальных природных катастроф постоянно росло последние 10 лет, и 70 % экономических потерь на сумму 1,3 триллиона долларов США не были застрахованы.

ο Самый большой объём недострахования имущества от природных катастроф отмечается в США, Китае и Японии.

ο На развивающихся рынках 80 - 100 % убытков являются незастрахованными.

ο В сочетании с другими «общими имущественными рисками» глобальный объём недострахования или ожидаемых убытков составляет USD 221 млрд.

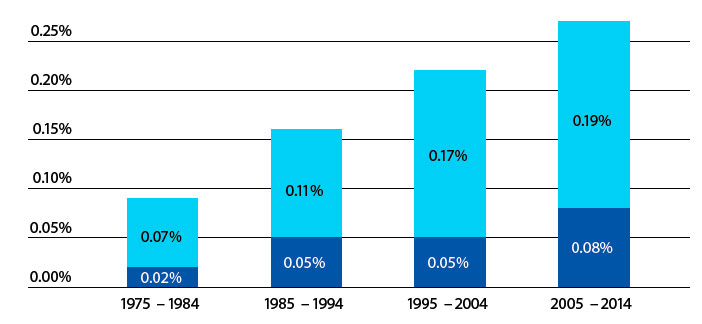

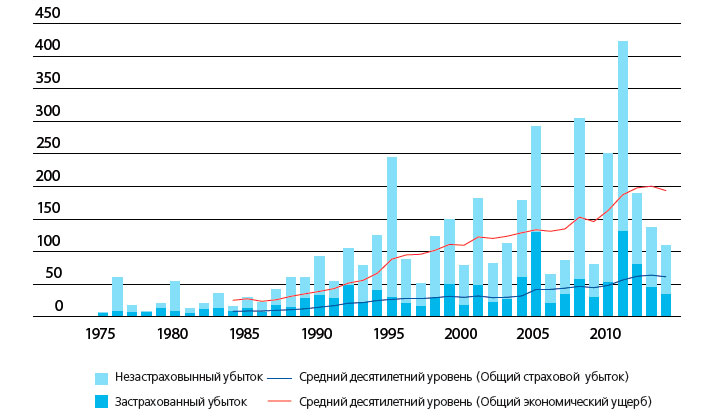

ο Работа по сокращению недострахования имущества потребует скоординированных усилий и инновационного мышления от страховщиков, правительств и других заинтересованных сторон.Недострахование имущественных рисков - это глобальная проблема, говорится в исследовании «Сигма», тема которой - «Недострахование имущественных рисков: сокращение разрыва». Большая часть недострахования от глобальных природных катастроф - это риск, который неуклонно повышался в течение последних 40 лет. За последние 10 лет убытки от повреждения имущества в результате стихийных бедствий нарастающим итогом составили $ 1,8 трлн и только около 30 % этих потерь были застрахованы. Иными словами, разрыв по непокрытым страхованием и застрахованным убыткам составил $ 1,3 трлн. Исследование «Сигма» также показывает значительное недострахование имущества в части рисков, не связанных со стихийными бедствиями, в том числе во многих быстроразвивающихся странах,где недострахование сравнимо с размером их экономик. Несмотря на быстрый рост платёжеспособности среднего класса, рост покупательной способности в отношении страхования всё ещё отстаёт.Разрыв в недостраховании имущества от риска природных катастроф постоянно нарастал за прошедшие 40 лет даже при том, что объёмы выплат страхового возмещения значительно увеличились за это время. С экономическим развитием и продолжающейся урбанизацией, особенно в развивающихся регионах, угроза глобальных рисков предопределяет необходимость покупки страховки.

Моделирование глобального разрыва в защите от природных катастроф

Дополняя исторические данные, глобальный потенциал потерь оценивается с использованием модели трёх основных природных опасностей (землетрясения, наводнения, бури). Маловероятные события, такие как крупные землетрясения или ураганы, могут не учитываться в недавних исторических данных и поэтому моделирование убытков обеспечивает более объективное представление. Например, Флорида не испытывала сильного урагана уже 10 лет, но, тем не менее, существует очень высокий риск имущественного ущерба от ураганов.

В результате моделирования с учётом среднегодовых катастрофических убытков установлен текущий годовой разрыв по недострахованию в сумме 153 млрд долларов США. На долю США, Китая и Японии приходится более половины существующего дефицита, что в совокупности для этих стран - 81 млрд долларов США. На развивающихся рынках в среднем 80 - 100 % экономических потерь не застрахованы, а значит, убытки от опасных природных явлений могут значительно истощить ресурсы более мелких и более уязвимых экономик.

График 2. Глобальные застрахованные и незастрахованные убытки от природных катастроф, в % от ВВП

Источник: Экономические исследования и консалтинг по катастрофическим рискам «Swiss Re».

«Наиболее недострахованными в мире являются три экономики - говорит Курт Карл, главный экономист компании «Swiss Re». - Недострахование по риску землетрясений составляет наибольшую долю в США и Японии. В обоих странах есть районы с высокой концентрацией риска землетрясений и значительным объёмом недострахования, несмотря на относительно высокую частоту землетрясений». В Китае главными угрозами являются наводнения в крупных промышленных зонах с высокой плотностью населения и стоимостью недвижимости.

Недострахование против других имущественных рисков

Недвижимость подвержена и другим рискам, не только природным катастрофам. Эти «общие риски для недвижимости» включают пожар, повреждение водой, кражу со взломом и т. д. Многие страны имеют серьёзный уровень недострахования по этим видам риска по сравнению с другими странами, имеющими сходный уровень развития экономики. Используя пример стран с высоким уровнем страхового проникновения по общим имущественным рискам, как бенчмарк, исследование обнаруживает дополнительный существенный объём недострахования в сумме 68 млрд долларов США. Среди стран со значительным уровнем недострахования немало и быстрорастущих экономик. Пока быстрорастущий средний класс накапливал капиталы, расходы на страхование не становились приоритетом. Увеличение стоимости активов без одновременного повышения страховой защиты может привести к ещё большему недо- страхованию.

Расчёт недострахования общих имущественных рисков является консервативным, так как принимается допущение, что в странах с высоким уровнем проникновения страхования фактически недострахование отсутствует, что на самом деле далеко от реальности. Кроме того, существуют ещё много недавно появившихся рисков в отношении имущества, которые не застрахованы, такие как кибер-риски и риски перерыва в бизнесе.

График 2. Ущерб имуществу от природных катастроф, в млрд USD

Источник: Экономические исследования и консалтинг по катастрофическим рискам «Swiss Re».

Добавление общих имущественных рисков к уже смоделированным рискам от природных катастроф позволяет сделать вывод, что глобальное недострахование имущества составляет 221 млрд долларов США в год. Фактически это уровень ожидаемых претензий, которые могли бы быть профинансированы за счёт привлечения широкого круга заинтересованных лиц, а не быть причиной финансовых трудностей отдельных семей,корпораций и государственных учреждений.

Решение проблемы недострахования

Существуют различные причины недострахования, включая такие факторы, как восприятие риска, страховая грамотность, поддержка государства в случае стихийных бедствий, отсутствие доверия к страховщикам, а также ограниченная доступность и отсутствие ограничительных условий для ведения бизнеса. Ещё одним фактором является занижение стоимости активов из-за недостатка информации и осведомленности. Некоторые риски, такие как серьёзные природные катастрофы, терроризм, кибер-атаки или прерывание бизнес-процессов, могут бросить вызов индустрии страхования.

Задачей страховой отрасли является ориентация на потребности тех, кто полностью не застрахован или недостаточно застрахован. Борьба с недострахованием потребует от страховой отрасли дополнительных данных и аналитических инструментов, позволяющих отслеживать меняющийся ландшафт новых рисков и угроз, причём не только стихийных бедствий, но также и опасностей, которые трудно поддаются количественной оценке, таких как терроризм,кибер-риски и риски цепочки поставок. Кроме того, потребуются инновации в страховых продуктах, бизнес-процессах и каналах дистрибуции для того, чтобы охватить имеющуюся массу незастрахованных потребителей.

Страховщики не могут действовать в одиночку. Необходимо создание благоприятных условий в части регулирования, расширения информационного взаимодействия по рискам, особенно таким, как терроризм или риски наводнений, государственного участия для расширения страхового покрытия. Успешное решение вопросов страхования имущества требует скоординированных усилий и инновационного мышления как в государственном, так и частном секторах.

Исследования компании «Swiss Re»

Источник: Журнал «Рынок Страхования»

Меню

Allinsurance.kz

Казахстанский портал о страховании

Allinsurance.kz

Казахстанский портал о страховании

18

Чт, сен