По данным S&P Global Ratings, рост рынка киберстрахования в большей степени обусловлен корректировкой ставок, чем увеличением объема или размера контрактов.

Аналитик агентства Мануэль Адам сказал, что несмотря на то, что это самый быстрорастущий сектор, динамика рынка отражает растущую нерешительность (пере)страховщиков в отношении крупных киберрисков (и снижение аппетита некоторых поставщиков к риску) из-за более частых серьезных кибератак и более высокого системного риска.

Адам сказал, что необходимость постоянной переоценки меняющихся подверженностей киберрискам является проблемой, которая, вероятно, будет означать, что динамические условия контракта окажутся устойчивой характеристикой рынка киберстрахования.

Это, в свою очередь, повышает потребность в ясности полиса с точными формулировками, что будет иметь ключевое значение для устойчивого страхования от киберугроз.

Он добавил: «Мы считаем, что чрезмерно агрессивная экспансия на рынок киберстрахования без эффективного контроля рисков может нанести ущерб подверженности страховых компаний риску, их положению капитала и их доходам».

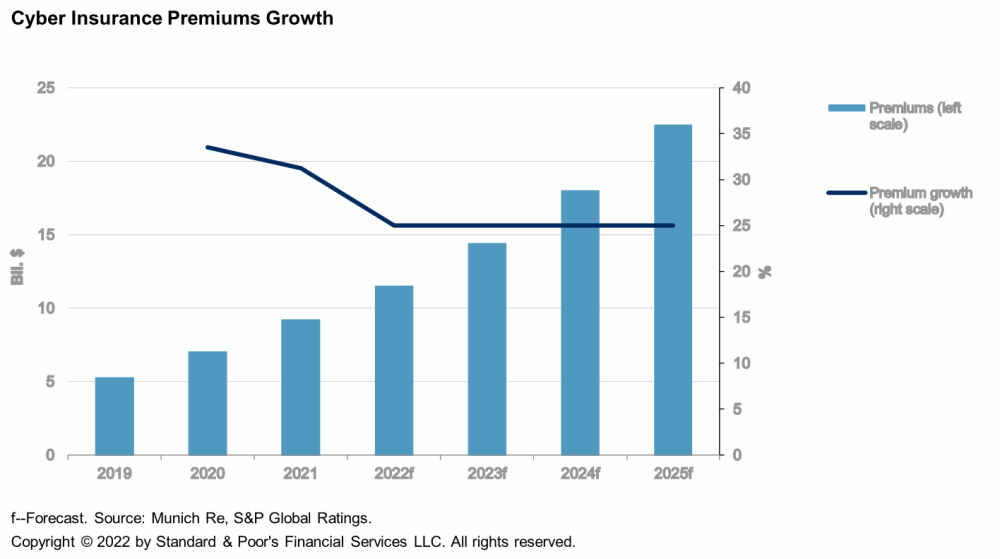

По данным Munich Re, в 2021 году сборы по киберстрахованию превысили $9 млрд. По данным S&P Global Ratings, эта цифра, вероятно, будет увеличиваться в среднем на 25% в год до примерно $22,5 млрд к 2025 году.

S&P Global Ratings заявило, что рост может показаться признаком растущего рынка киберстрахования, но рост ставок объясняет большую часть увеличения общих премий за последние два года, а не увеличение количества или размера страховых договоров.

Усовершенствования в моделировании рисков будут необходимы, если дальнейший рост должен отражать увеличение емкости рынка, обусловленное большей готовностью (пере)страховщика к риску, а не еще более высокие ставки, подкрепленные несоответствием спроса и предложения из-за нежелания брать на себя новый риск.

Четкие полиcs с четкими формулировками являются ключом к устойчивому развитию рынка киберстрахования, о чем свидетельствуют опасения по поводу договорного режима в отношении кибервойны после российско-украинского конфликта.

Дисциплинированное и целенаправленное расширение киберстрахования, отвечающее потребностям страхователей, могло бы поддержать кредитоспособность эмитентов, улучшить их репутацию и сделать успешных (пере)страховщиков лучше подготовленными к следующей возможности роста.

Значительное увеличение премий за последние два года (см. диаграмму) отчасти связано со все более осторожным подходом к страхованию киберрисков со стороны страховщиков, стремящихся защитить маржу и оставаться в пределах своих рисков. Это также привело к жалобам на то, что киберстрахование стало недоступным, особенно для малых и средних предприятий. Это, в свою очередь, привело к тому, что некоторые компании и государственные учреждения стали избегать или отказываться от киберпокрытия — курс действий, который предлагает первоначальную экономию средств, но который, по мнению аналитиков агентства, также может затруднить восстановление после кибератаки и, следовательно, потенциально иметь последствия для кредитоспособности эмитента.

Подготовлено порталом Allinsurance.kz