В последние годы значительно возрос диапазон рисков, с которыми сталкиваются директора и должностные лица (D & O), а также сценарии, связанные с соответствующими требованиями.

Эксперты Allianz Global Corporate & Specialty (AGCS), находящиеся в центре внимания корпоративного управления, отражают текущее состояние страхового рынка D & O, а также указывают на пять мегатенденций, которые влияют на риск-менеджеров, D & O и их брокеров.

D&O «ПЛОХИЕ НОВОСТИ» ИЗ ЗАЛА СУДА

AGCS продолжает видеть больше претензий к D&O, причиной которых становятся «плохие новости», не обязательно связанные с финансовыми отчетами. Сценарии включают проблемы с продуктами, техногенные катастрофы, экологические катастрофы, коррупцию и кибератаки. Эти типы «событийных судебных разбирательств» часто приводят к значительным убыткам для акционеров после того, как плохие новости вызывают падение цены акций или регуляторное расследование.

Истцы стремятся связать «событие» с предыдущими заявлениями компании или совета директоров, когда они заверяли акционеров и регуляторов в отсутствии известных проблем. Из топ-100 американских убытков по мошенничеству с ценными бумагами 59% являются «событийными». Вероятность того, что публичная компания будет привлечена к ответственности в рамках группового иска по ценным бумагам, в какой-то момент возросла с 3,5% в 2014 году до 8,5% в первой половине 2018 года.

Одним из наиболее распространенных видов таких событий являются связанные с киберрисками претензии, охватываемые страхованием D&O. AGCS наблюдал ряд убытков по событиям, связанным с ценными бумагами, деривативами и регуляторными расследованиями и штрафами, в том числе по общему регулированию защиты данных ЕС (GDPR), в прошлом году, и ожидает ускорения роста таких претензий в 2020 году. Компании и советы директоров все чаще будут нести ответственность за нарушения данных и проблемы сетевой безопасности, которые приводят к потере личной информации или значительному ухудшению работы и репутации компании.

Компании, подверженные серьезным кибернарушениями или нарушениями безопасности, все чаще становятся мишенью акционеров в связанных судебных процессах, когда утверждается, что они не принимают своевременных защитных мер для компании и ее клиентов. Такие нарушения все чаще приводят к судебным разбирательствам по групповым искам в отношении ценных бумаг в США со стороны акционеров, утверждающих, что они не раскрывают подверженность компании потенциальным нарушениям.

Дело Marriott является недавним примером кибернарушений, которые повлекли претензии по D&O - один иск на сумму $ 12,5 млрд, среди нескольких других претензий, констатирует, что «цифровое заражение» компании, незамеченное руководством, привело к тому, что персональные данные клиентов были скомпрометированы в течение более четырех лет.

ESG (ИЗМЕНЕНИЕ КЛИМАТА) В ЦЕНТРЕ ВНИМАНИЯ СОВЕТОВ ДИРЕКТОРОВ

Репутация является основным беспокойством компаний. Согласно опросу клиентов Allianz Risk Barometer 2019 и экспертов Allianz, «потеря репутации или стоимости бренда» занимает девятое место в общем рейтинге бизнес-рисков. Экологические, социальные и управленческие недостатки (ESG) часто приводят к падению стоимости бренда. «Температура компании» в социальных сетях - это фактор, рассматриваемый андеррайтерами D&O для оценки репутационных рисков.

Инвесторы, регулирующие органы, правительства и общественность все чаще ожидают, что компании и их советы директоров должным образом сосредоточат свое внимание на вопросах ESG. Например, изменение климата является одним из вопросов, поднимающихся на вершину рэнкингов рисков советов директоров.

Нераскрытие рисков изменения климата может привести к судебным разбирательствам в ближайшие годы. На сегодняшний день дела об изменении климата были возбуждены по меньшей мере в 28 странах мира, причем три четверти из них были поданы в США. В США также растет число случаев, когда утверждается, что компании не смогли скорректировать свою деловую практику в соответствии с меняющимися климатическими условиями.

Эксплуатация человека в цепочке поставок является еще одним разрушителем и иллюстрирует, как этические темы могут вызвать претензии D&O. Такие темы также могут быть в центре внимания активистов-инвесторов, число кампаний которых в США выросло почти на 6% в годовом исчислении в 2018 году до 268.

Соответствующая корпоративная культура - это сильный защитный рискмеханизм. Многие исследования показывают, что гибкость подходов в управлении помогает снизить и предвидеть риск. Например, корпоративные скандалы, с которыми сталкивались Equifax, Wells Fargo, The Weinstein Company, Uber, Volkswagen и Wynn Resorts, имеют общее в том, что во время их неудач совет директоров каждой компании не имел гибкости и не мог или не хотел полностью понимать масштабы своих нефинансовых проблем в области ESG рисков и возможностей.

Регулирующие органы стремятся расследовать и наказывать отдельных должностных лиц, а не организацию, заставляя директоров проводить более тщательный личный контроль, чтобы гарантировать, что они сделали все возможное для предотвращения таких случаев.

РОСТ СЛУЧАЕВ, СВЯЗАННЫХ С ЦЕННЫМИ БУМАГАМИ

Групповые иски по ценным бумагам, наиболее распространенные в США и Австралии, растут во всем мире по мере развития правовой среды. AGCS наблюдает растущую восприимчивость правительств к коллективному возмещению ущерба и коллективным искам.

Важно отметить, что ЕС предложил ввести в действие модель коллективного возмещения, позволяющую осуществлять коллективные иски по всему ЕС, в то время как ряд его государств, таких как Германия, Нидерланды и Соединенное Королевство, установили процедуры коллективного возмещения. Канада также является местом активного проведения коллективных исков, а Саудовская Аравия недавно ввела режим коллективных исков, включая специальный трибунал по спорам о ценных бумагах. Темпы подачи исков в США в 2019 году были лишь незначительно медленнее рекордных максимумов 2017 и 2018 годов, когда было подано более 400 исков, что почти вдвое превышает среднее число за предыдущие два десятилетия и является самым высоким с момента разрыва пузыря доткомов в 2001 году. В первой половине 2019 года было подано 198 новых федеральных исков о мошенничестве с ценными бумагами.

Эта возросшая активность оказывает влияние как на внутренние, так и на иностранные компании США, которые имеют ценные бумаги, котирующиеся непосредственно в США или косвенно через американские депозитарные расписки (АДР), хотя даже ценные бумаги с самым низким уровнем риска АДР уровня 1, требующие самого низкого уровня соответствия американскому законодательству, становятся все более подверженными групповым искам по ценным бумагам. Инвесторы, регуляторы и СМИ требуют от компаний более быстрого раскрытия информации, что создает нагрузку на точность и подотчетность.

Компании и директора также стремятся делиться информацией быстрее через социальные сети. Активность акционеров также возросла. По данным Cornerstone Research, примерно 82% сделок по слиянию публичных компаний стоимостью более $ 100 млн привели к судебным разбирательствам со стороны акционеров целевой компании, угрожая, что совет директоров целевой компании нарушит свои обязанности, занижая цену компании, если слияние будет успешным.

ЭКОНОМИЧЕСКИЕ И ПОЛИТИЧЕСКИЕ ОБЛАКА СГУЩАЮТСЯ

Поскольку большинство экспертов, включая экономистов Allianz, прогнозируют замедление экономического роста, AGCS ожидает увидеть рост неплатежеспособности, что приведет к претензиям D&O.

Неплатежеспособность бизнеса выросла в 2018 году более чем на 10% в годовом исчислении из-за резкого всплеска более чем на 60% в Китае, по данным Euler Hermes. Это более высокое число банкротств было вызвано постоянным высоким уровнем неплатежеспособности крупного бизнеса – 247 на общую сумму более € 100 млрд ($111,5 млрд) в обороте между первым и третьим кварталами 2018 года.

В 2019 году неудачи в бизнесе будут расти третий год подряд более чем на 6% в годовом исчислении, причем две из трех стран будут иметь более высокие показатели неплатежеспособности, чем в 2018 году. Политические проблемы, в том числе выборы, Brexit и торговые войны, могут создать необходимость планирования рисков для советов директоров, включая пересмотр валютной стратегии, планирование слияний и поглощений (M&A) и решения о цепочке поставок/источниках поставок на основе тарифов. Плохое принятие решений также может привести к претензиям со стороны заинтересованных сторон.

ФИНАНСИРОВАНИЕ СУДЕБНЫХ РАСХОДОВ, КАК ГЛОБАЛЬНЫЙ ИНВЕСТИЦИОННЫЙ КЛАСС

Все эти мега-тенденции еще больше подпитываются судебным финансированием, которое теперь становится глобальным инвестиционным классом, привлекая инвесторов, пострадавших от лет низких процентных ставок, ищущих более высокую доходность. Исследование 2016 года показало, что средняя доходность инвестиций (ROI) составляет около 36% в год.

Финансирование судебных разбирательств снижает многие барьеры для входа в систему для лиц, желающих получить компенсацию, Хотя существует много споров вокруг модели вознаграждения этого бизнеса. В последнее время многие из крупнейших судебных спонсоров созданы в Европе.

Хотя на долю США приходится примерно 40% рынка, за которыми следуют Австралия и Великобритания, открываются и другие области, такие как недавние разрешения на финансирование судебных разбирательств по арбитражным делам в Сингапуре и Гонконге.

Следующие горячие точки, как ожидается, будут Индия и части Ближнего Востока. По оценкам экспертов, объем финансирования судебных разбирательств в мире вырос примерно до $10 млрд и-до половины от этого показателя на американском рынке, хотя некоторые ставят цифру гораздо выше в диапазоне от $50 млрд до $100 млрд, основываясь на счетах крупнейших юридических фирм.

КОЛЛЕКТИВНЫЕ ДЕЙСТВИЯ И ФИНАНСИРОВАНИЕ СУДЕБНЫХ РАЗБИРАТЕЛЬСТВ

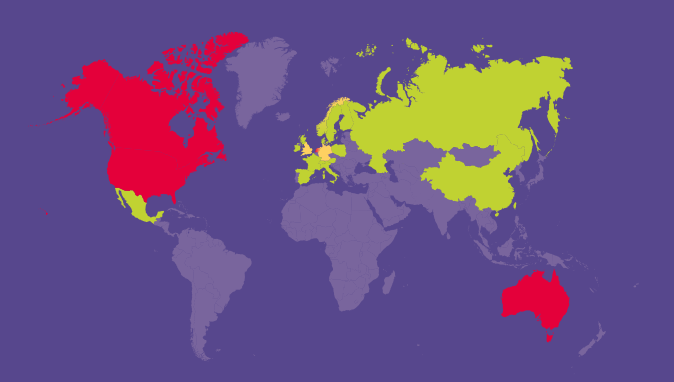

Акции групп инвесторов в отношении ценных бумаг находятся на подъеме по всему миру. В то время как в таких странах, как США, Канада и Австралия, наблюдается самая высокая активность и наиболее развитые механизмы коллективных действий по ценным бумагам, в целом такие механизмы развиваются и укрепляются во всем мире, причем Нидерланды, Германия и Англия и Уэльс демонстрируют заметное развитие и возросшую активность в последние годы.

Карта представляет риск того, что компания будет иметь иск группы инвесторов ценных бумаг, поданный против нее в определенной юрисдикции. Принимая во внимание доступность и распространенность финансирования расходов для судебных разбирательств с третьей стороной, это можно рассматривать как сильный фактор увеличения активности групп инвесторов по всему миру.

Красный цвет – риск максимальный, желтый цвет - риск средний, салатовый цвет - риск минимальный.

Источник: Clyde & Co, AGCS

ПЕРСПЕКТИВЫ РАЗВИТИЯ РЫНКА СТРАХОВАНИЯ D&O

Хотя ежегодно на страхование D&O собирается около $ 15 млрд. премий, в последние годы прибыльность сектора была поставлена под сомнение из-за ряда факторов, включая усиление конкуренции, рост числа судебных исков и рост частоты и серьезности претензий.

Коэффициент потерь по страхованию D&O, по оценкам различных третьих сторон, превышает 100% на многочисленных рынках, включая Великобританию, США и Германию, начиная с 2017 года из-за таких факторов, как событийные судебные разбирательства, коллективные судебные процессы, нормативные расследования, загрязнение окружающей среды, более высокие расходы на защиту и общий культурный сдвиг даже в странах сильного гражданского права. Эти факторы также влияют на рост количества претензий D&O как против физических лиц, так и против компании в отношении ценных бумаг. За последние пять лет количество претензий, исследованных AGCS, увеличилось в два раза.

Возросшая активность по претензиям в сочетании с многолетним притоком нового капитала и мягкими ценами на рынке D&O привела к некоторому сокращению емкости. Увеличение числа, размера и объема претензий (в сочетании с более старыми претензиями, возникшими значительно позже) также подрывает способность мелких страховщиков конкурировать на рынке. Например, AGCS видел много претензий, уведомления о которых были получены между 2012 и 2015 годами только за последние 12 месяцев, которые развиваются до такой степени, что страховщик может сделать либо реалистичную оценку резерва, либо платеж.

Таким образом, налицо двойное воздействие более серьезных, чем ожидалось, претензий предыдущего года и более высокой частоты уведомлений в последние годы. Что касается тяжести претензий, данные рынка свидетельствуют о том, что совокупная сумма предполагаемых потерь инвесторов, лежащих в основе претензий по групповым искам по ценным бумагам США, поданных в прошлом году, была кратной любому предшествующему году. AGCS в целом получила больше новых претензий, а также значительно более высокую частоту претензий в верхних диапазонах тяжести.

Несмотря на растущую частоту претензий и тяжесть, отрасль работала под постоянным и углубляющимся мягким рынком в течение более десяти лет, прежде чем увидеть некоторое недавнее укрепление цен. Рыночные отчеты показывают, что страховая отрасль D&O недорезервировала убытки в пределах от $3 млрд до $5 млрд в последние годы, что составляет значительную часть заработанных премий, поскольку коэффициенты потерь являются одними из самых высоких со времен финансового кризиса.

Опубликованные данные свидетельствуют о том, что рост рыночной цены D&O стал умеренно положительным в 2018 году впервые с 2003 года. Согласно отчетам, рыночное ценообразование в конце 2018 года все еще была на 20-25% ниже даже уровней 2010 года и на такую же долю от уровня предыдущего рыночного максимума в начале 2000-х годов. Тем не менее, предполагается, что импульс ценового тренда еще больше ускорился в 2019 году. По данным Aon, ставки D&O на миллион лимита покрытия выросли на 17,1% во втором квартале 2019 года по сравнению с тем же периодом в 2018 году, при этом общее изменение цен на первичные полисы возобновилось с тем же лимитом и франшизой и выросло почти на 7%.

Первичные полисы, возобновляющиеся с тем же лимитом, были на уровне 93,5% во втором квартале 2019 года, но только 70,6% возобновились с той же франшизой и 66% с тем же лимитом и франшизой, что предполагает ужесточение условий. Тем не менее, более 92% первичных полисов продлеваются с одним и тем же страховщиком. Страховщики сталкиваются с большим количеством судебных издержек, поскольку адвокатская деятельность истцов требует больше обработки претензий, а также больше расчетов и претензий. Другая проблема заключается в том, что судебный процесс, управляемый событиями, приводит к проблемам агрегирования, когда событие может инициировать несколько полисов. Например, одно событие может вызвать как D&O, так и авиационные, экологические, строительные риски, отзыв продукции или киберпретензии.

С точки зрения приобретения страхования AGCS видит, что клиенты, которые не могут приобрести те же лимиты по истечении срока действия полиса, также хотят приобрести дополнительные лимиты только на стороне A, а также использовать кэптивные или альтернативные решения по передаче риска (ART) для части страхования D&O (сторона C). Более высокие удержания, совместное страхование и кэптивное использование указывают на четкую тенденцию роста количества клиентов, рассматривающих возможность покрытия большего риска в текущих условиях.

Подготовлено порталом Allinsurance.kz