2.2. Цель и детальность моделей

В целом модель риска можно определить как целенаправленное и адекватное изменение реальности. По результатам эмпирического исследования существует множество целей использования моделей рисков. Следовательно, ключевым вопросом является цель применения моделей рисков, основная идея которой отражена на следующем примере.

Цель моделирования рисков в области воздушного транспорта

Представьте, что можно сделать модель самолета. Для большинства самолетов модели уже существуют, например, в масштабе 1:1 000, то есть 1 миллиметр масштаба модели равен 1 метру в реальности. Такая модель была построена для того, чтобы воссоздать образ и облик реального самолета, несмотря на то, что его габариты далеки от реальных и он не летает. Здесь цель ясна, как очевидно и изменение реальности.

Другой общеизвестной моделью является бумажный самолет. Обычно такая модель абсолютно далека от реальности, но такой самолет может скользить по воздуху. Эта модель сконструирована совершенно не так, как предыдущая, без учета материала и цвета самолета.

Разные цели не подходят разным моделям рисков

От цели модели зависит, какие свойства и особенности должна учитывать в себе модель, а какие аспекты реальности могут быть проигнорированы. Естественно, существует огромная разница между моделями в зависимости от того, что должно быть смоделировано и насколько модель должна быть реалистичной.

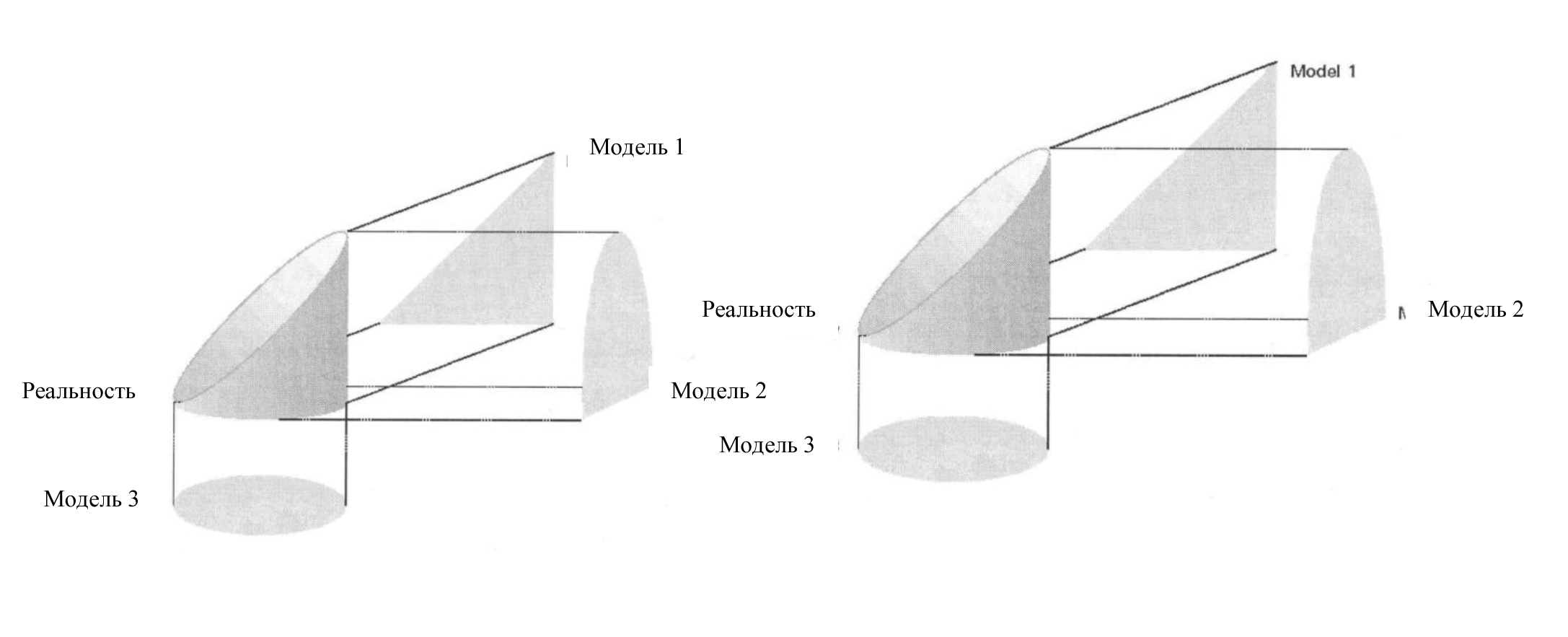

На рисунке 2 показана визуализация: в зависимости от цели (в данном случае она показана как перспектива) изменяется суть соответствующей модели (показанной как проекция); более того, было бы эффективнее использовать несколько моделей одновременно для охвата сразу нескольких аспектов реальности.

Для того, чтобы подчеркнуть важность цели моделирования в контексте моделей рисков, существует один вопрос: какие стороны рисков необходимо смоделировать. Достаточно ли смоделировать риск только в контексте страхования, то есть для того, чтобы оптимизировать структурные компоненты деловой активности или перестраховочной деятельности? Следует ли брать в расчет инвестиционную деятельность для того, чтобы понять характер риска какой-либо конкретной операции? Вопрос масштаба или характера моделируемого риска рассматривается в разделе 3.2.2. В любом случае на рисунке 2 показано, что для охвата нескольких аспектов реальности можно разработать несколько моделей.

Три метода детализации моделей

Цель моделирования включает в себя не только определение масштабов, но так же и детальность модели риска: три следующих метода углубления иллюстрируют, насколько необходимо сузить (намеренно) реальность в некоторых случаях.

§ Во-первых, это концентрация на методе предельного углубления вобласти страхования: необходимо определиться, должна ли модель учитывать страхование жизни и имущества, долгосрочное и краткосрочное страхование, а также определенные виды продуктов. Следует также решить, должна ли модель отражать специфические условия страхования по типам продуктов?

§ Во-вторых, это метод обобщения в области инвестирования: необходимо определиться, какие классы активов нужно моделировать, следует ли учитывать облигации с фиксированным доходом, какие элементы должны быть определены для одной и нескольких структур долевого участия в капитале. Следует также решить, должна ли модель учитывать инфляцию при расчете долевого участия, влияют ли на инфляцию ВВП или другие переменные, а также определить, существуют ли какие-либо общие рычаги управления этими переменными.

§ В-третьих, если модель также включает в себя опцию управления основными рисками, необходимо определиться, какой уровень глубины, то есть детализации, необходимо задать.

§ К примеру, возьмем перестрахование как часть системы управления рисками. Следует ли моделировать структуры добровольного и обязательного (договорного) страхования? Должны ли быть учтены непропорциональные и пропорциональные структуры? Возможно ли провести эксцедентные договоры по всем отраслям? Возможно ли применить ограничения по событиям или определить общие ежегодные условия?

Другой пример - инвестирование. Необходимо определиться, следует ли моделировать финансовые инструменты и что следует брать за основу - биржи, долевое участие или валюту, - нужно решить, моделировать ли эти «экзотические» опции или нет.

Некоторые реальные примеры в индустрии страхования

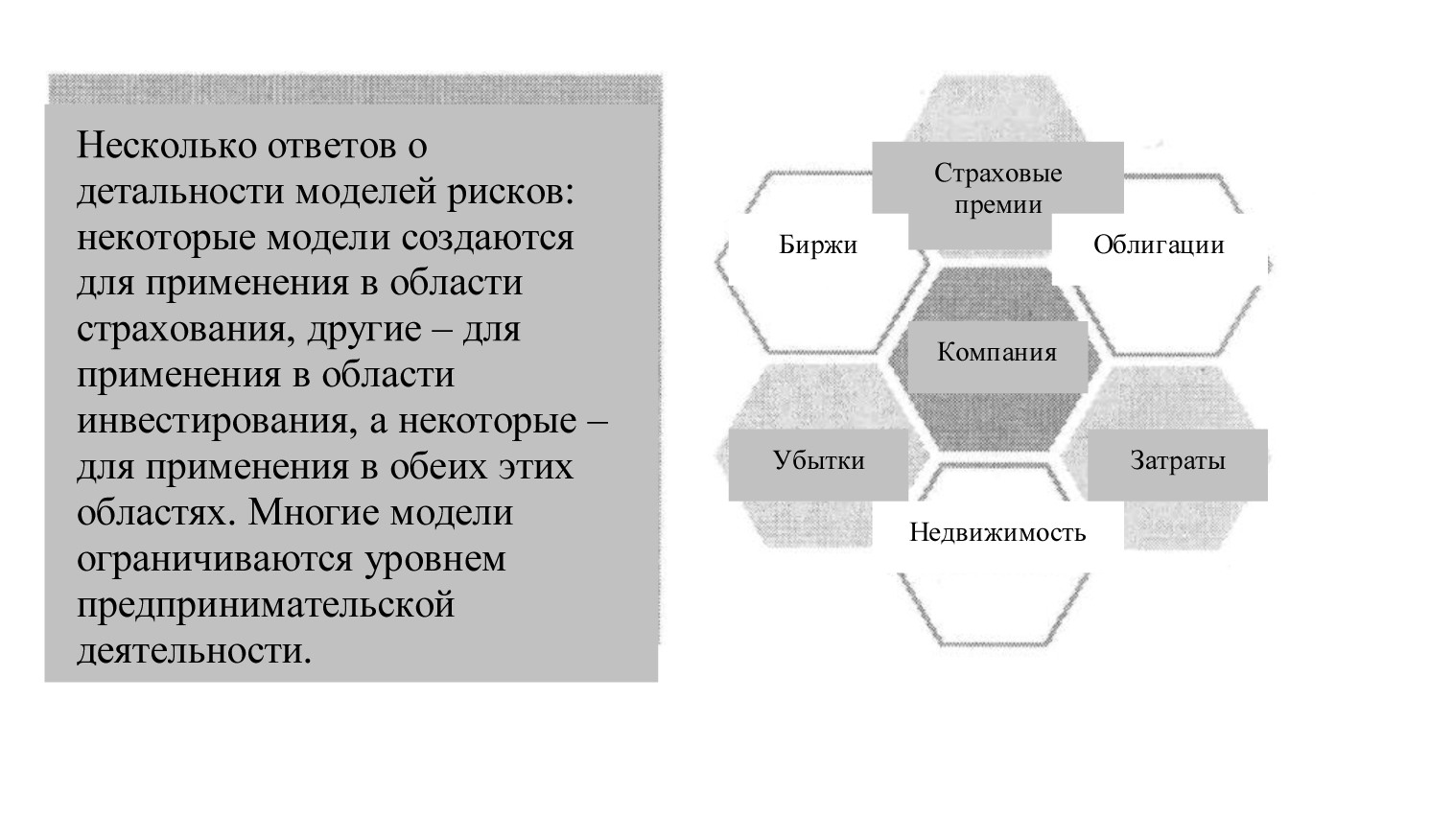

Несколько ответов о детальности моделей рисков: некоторые модели создаются для применения в области страхования, другие - для применения в области инвестирования, а некоторые - для применения в обеих этих областях.

§ Большинство моделей рисков ограничиваются только аспектами страхования на уровне угрозы возникновения рисков или охватывают страхование отраслевых сегментов деловой активности. Эти элементы, обычно называемые "узлами", "основами" или "факторами риска", требуют ввода таких данных, как страховые премии, выплаты и резервы для застрахованных убытков или исков, а также расходов.

С точки зрения инвестиционной деятельности большинство моделей дают возможность распределения активов по нестандартным классам активов. Уровень детальности в инвестиционной модели в основном обусловлен сложной структурой страховых обязательств. Простым примером является модель, с помощью которой можно определить возможное состояние бирж и построить кривую состояния облигаций, а также возможно провести оценку финансовых инструментов и потоки их наличности. Несколько моделей не ограничиваются этим и включают в себя опцию генерирования экономического климата для определения уровня экономики и получения информации о переменных рынка ценных бумаг.

Детальность и цель моделей

Обычно детальность взаимосвязана с вопросом о том, в каких целях будет применяться модель:

§ стратегически, навысоком уровне, или

§ для оценки рабочих процессов сегментов смоделированной деловой активности, или

§ для рабочей оценки определенных действий.

Но в основном вопрос детальности относится к вопросу надлежащего изменения реальности с определенной целью. Если модель используется, например, для оптимизации капитала, вложенного в перестраховочную деятельность, тогда необходима высокая степень детализации перестраховочных операций, а такие «экзотические» опции, как опции хеджирования специальной цены, или рыночные риски во внимание могут не приниматься.

Меню

Allinsurance.kz

Казахстанский портал о страховании

Allinsurance.kz

Казахстанский портал о страховании

19

Вт, авг