Более 40% информации о клиентах страховые компании, согласно исследованиям консалтинговой компании Bain, получают в цифровой форме.

Большинство страхователей готовы предоставлять страховщикам персональную информацию при условии, что она повлияет на тариф. В Германии доля таких клиентов в возрасте 24-35 лет превышает 80%.

Диджитализация сегодня проникла во многие сферы, начиная от шопинга и путешествий, заканчивая образованием, страховыми и банковскими услугами.

Однако страхование – одна из менее развитых цифровых сфер. Страховая индустрия долго использовала устаревшие IT-технологии и только сейчас готова к преобразованию, говорится в отчете KPMG «The Pulse of Fintech» (pdf, 2,2МБ).

Но потребительские предпочтения со временем трансформируются, и страховые компании ищут новые точки роста.

Драйверами для роста технологичности страхования станут «умные медицинские технологии», телематика, новые сервисы оформления и оплаты полисов.

В автокаско растет спрос на продукты с франшизами, КАСКО 50/50, а также телематика или «умное» страхование, которое позволяет аккуратным автолюбителям экономить на страховании, а страховщикам – лучше управлять рисками.

Сегодня около 30% компаний в области автострахования в США используют телематические системы (дистанционное отслеживание перемещений) для того, чтобы контролировать стиль вождения своих клиентов, а к 2020 году их доля вырастет до 70%, говорится в исследовании компании Strategy Meets Action.

Телематика перекочевала страхование из транспортно-логистической отрасли. C помощью спецоборудования страховщик отслеживает манеру вождения водителя, фактический пробег машины и другие моменты, на основании которых устанавливается стоимость полиса.

В Европе и США такой подход называют «страхование на основе фактического использования» (usage-based insurance, UBI), и там он активно развивается. Лидеры по продажам телематики – Италия и США. В Германии доля таких продуктов пока остается небольшой.

Телематика в автостраховании – это не только как средство для управления рисками страховщика и снижения стоимости полиса для водителя, но и инструмент для удобства взаимодействия.

Например, при покупке полиса не нужен физический осмотр: в США и Великобритании страховщики проверяют машину онлайн, получают сведения из баз данных и выясняют наличие страховых случаев, данные по техосмотрам. В личном кабинете происходит урегулирование страхового случая и туда же перечисляется страховая выплата.

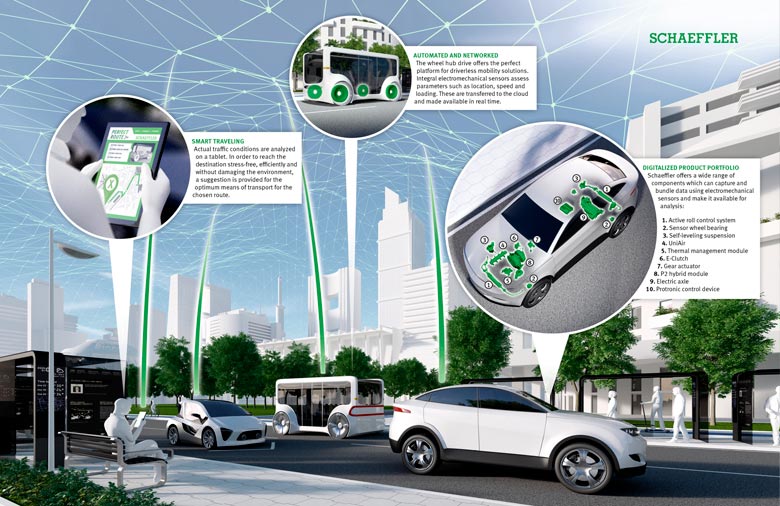

При развитии автономных автомобилей телематика и основанное на ней «умное страхование» будут универсальным решением для автовладельца.

Вследствие старта эксплуатации беспилотных авто сократится количество ДТП, считают эксперты, так как 90% ДТП сегодня происходит по вине водителей. Частота страховых событий снизится, поскольку автомобили будут роботизированными и вероятность неверных решений водителя будет существенно снижена, считают в Deloitte.

Ожидается, что к 2020 году самоуправляемые автомобили будут выпускать, кроме интернет-гигантов Google, Amazon и Apple, а и практически все крупнейшие автоконцерны – Daimler, Nissan, Volkswagen, Tesla, Ford, Toyota и др. При этом прогнозируется существенное снижение стоимости страхования таких автомобилей, и это один из значимых вызовов для страховщиков в будущем десятилетии.

К 2020 г. на каждом автомобиле будет, в среднем, установлено 1,7 «умной» системы, наиболее популярны они будут в Северной Америке и Европе, говорится в исследовании Swiss Re и Here. Сначала они появятся в автомобилях класса премиум, а затем и в массовых.

Также страховщикам будет нужна информация о том, кто в момент аварии управлял автомобилем: ее владелец или она сама. Сейчас более 90% аварий в Великобритании происходит из-за ошибки водителя.

В ближайшие 20-30 лет, по словам экспертов, страховщики переключатся со страхования личной ответственности на страхование качества и безопасности продукта.

«Умные» технологии применимы не только в автостраховании, но и в страховании недвижимости («умный» дом) и страховании здоровья («умное» ДМС, использование гаджетов для дистанционной оценки состояния здоровья).

Так, компания Discovery с помощью комплекса сервисов и программы лояльности буквально встроилась в жизнь своих клиентов. Люди, которые активно занимаются спортом, не курят и не употребляют алкоголь, правильно питаются, получают более низкую стоимость медстрахования.

Многие страховщики начали отслеживать данные с фитнес-браслетов и других умных устройств, которые помогают контролировать состояние здоровья и образ жизни клиентов. Так, американская страховая компания John Hancock предлагает бесплатные фитнес-трэкеры от Fitbit или Apple, если клиент достигает определенных спортивных целей.

Еще один тренд – разработка комплексных персональных систем управления рисками, которые позволяют включать и отключать страхование по запросу или заданным условиям. Скажем, выезжая в горы, клиент активирует полис через мобильное приложение, а действие КАСКО и ДМС на этот период замораживается.

Диджитализация в страховании позволит существенно сократить расходы и стоимость программ страхования, усовершенствует персонализацию клиентов, а также даст удобное управление опциями и набором продуктов онлайн.

Источник: Фориншурер