В декабре 2022 года была утверждена Концепция развития транспортно-логистического потенциала Казахстана до 2030 года, в которой выделены ключевые направления для удовлетворения растущего спроса на логистические услуги в стране. Одним из важных аспектов документа является прогнозируемый рост рынка электронной коммерции, который создаст дополнительную потребность в мультимодальных перевозках и современных логистических решениях, включая складскую инфраструктуру.

Согласно Концепции, в ближайшие пять лет Казахстану потребуется около 2 млн квадратных метров складских помещений класса A международного уровня. Однако, по мнению экспертов по складской недвижимости в Центральной Азии, выступавших на Central Asia Warehouse Summit в октябре 2024 года, общий спрос на логистические мощности в Казахстане в настоящее время составляет 2–2,8 млн кв. м, тогда как объем рынка складской недвижимости достигает лишь 1,4 млн кв. м. Из этого числа только 578 тыс. кв.м. приходится на склады класса A, что недостаточно для удовлетворения текущих потребностей. Для решения этой проблемы государственный и частный секторы предпринимают активные шаги, включая строительство бондовых складов и комплексных складских объектов. Тем не менее, темпы развития инфраструктуры остаются недостаточными, что подчеркивает необходимость ускорения процесса строительства и модернизации складских мощностей для обеспечения эффективного функционирования логистической отрасли и удовлетворения растущего спроса на складские услуги в будущем.

Стремительное развитие электронной коммерции

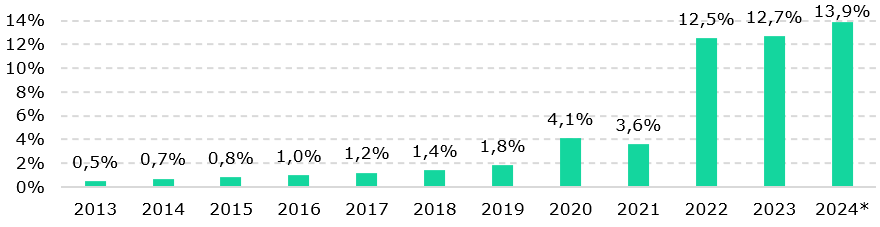

Стремительное развитие электронной коммерции в Казахстане оказывает значительное влияние на рынок розничной торговли и экономику в целом. Как уже было отмечено, дальнейший рост электронных продаж неизбежен и будет способствовать увеличению потребления, доходов отечественных предпринимателей и обеспечению занятости для значительной части населения. На Рисунке 1 можно увидеть, что доля электронной торговли в общем объёме розничных продаж неуклонно растёт. За последние 10 лет, по данным Бюро национальной статистики, этот показатель увеличился с 0,7% в 2014 году до 12,7% в 2023 году. Оборот розничной торговли через платформы электронной коммерции (маркетплейс) составил Т1 767,6 млрд (72,4%) в 2023 году. В 2022 году доля электронной коммерции значительно выросла, увеличившись почти на 9 процентных пунктов по сравнению с 2021 годом. По предварительным данным заместителя председателя правления Halyk Finservice, в текущем году доля электронной торговли может достичь 13,8–14%. Это связано с развитием не только местных маркетплейсов, но и внешней и международной торговли. По данным «Казпочты», за 10 месяцев 2024 года объём посылок из Китая в Казахстан вырос на 67% по сравнению с аналогичным периодом прошлого года, увеличившись с 2,7 млн до 4,5 млн посылок.

Рис. 1. Доля электронной торговли в общем объеме розничной торговли

Источник: БНС

Как развитие электронной коммерции влияет на складскую отрасль?

Эксперты складской и розничной торговли в Центральной Азии считают, что дефицит доступных складских помещений является серьезным барьером для развития электронной коммерции. С увеличением объемов онлайн-заказов и товаров, хранящихся на складе для быстрой доставки, спрос на современные складские помещения возрастает. Удаленность городов друг от друга и приоритет экспресс-заказов требуют наличия товарных запасов в каждом крупном городе. Это, в свою очередь, увеличивает потребность в складских помещениях. Однако, если складов будет не хватать, это приведет к «замораживанию» дополнительных товарных запасов.

Тем не менее, практически нет свободных площадей для аренды: доля вакантных помещений составляет всего 1,6%. Согласно данным IBC Real Estate, обеспеченность качественными складскими площадями на душу населения выглядит следующим образом: в России — 0,32 кв. м на человека, в Казахстане — 0,07 кв. м, а в Китае — 0,8 кв. м на человека. Эти данные показывают, что Казахстан заметно отстает от России и Китая по объему складских площадей на душу населения, что свидетельствует о потенциале для дальнейшего роста рынка складской недвижимости в стране. В США и ЕС этот показатель составляет 4 кв.м. По данным NF GROUP (быв. Knight Frank) за 2024 год, в Казахстане имеется более 1,4 млн кв.м. складских помещений . В Алматы и Астане заполняемость современных складов составляет около 95-99%, что свидетельствует о дефиците качественных складских объектов. Это в конечном итоге привело к повышению процентных ставок.

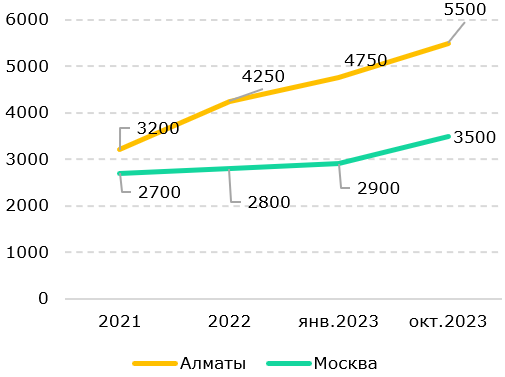

На Рисунке 2 можно заметить, что за последние два года арендные ставки на складские помещения в Казахстане значительно выросли. Рост арендных ставок на склады в Алматы (68% в 2022 году и 44% в 2023 году) коррелирует с увеличением доли электронной коммерции в эти годы (9% в 2022 году и 0,2% в 2023 году). Рост арендных ставок значительно превысил уровни и в России. Например, на Рисунке 3 видно, что арендные ставки в Алматы значительно выше, чем в Москве, особенно в последние месяцы 2023 года. Это может быть связано с дефицитом складских помещений в Алматы. Если в 2022 году разница в ценах составляла Т1 450, то в январе 2023 года она возросла до Т1 850, а в октябре 2023 года разница достигла Т2 000.

Рис. 2. Динамика средневзвешенных ставок

Источник: Colliers.kz

Рис. 3. Рост арендной ставки на складские на складские помещение в Алматы помещения, тенге за кв.м

Источник:Kursiv.media

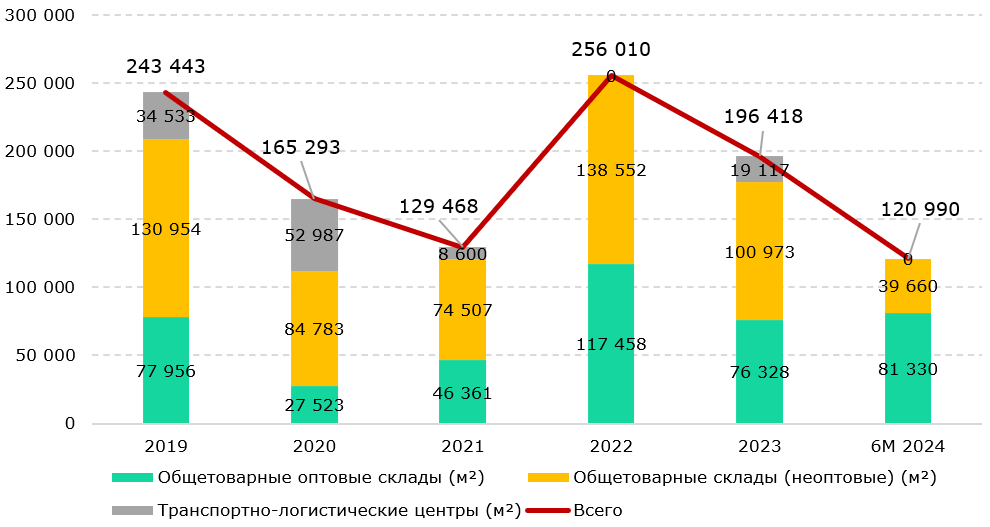

Однако ввод в эксплуатацию складских помещений остаётся недостаточным. С 2021 года объём ввода складских помещений значительно увеличился, достигнув пика в 2022 году — 256 тыс. кв.м., после чего в 2023 году начал сокращаться. В первой половине 2024 года площадь введённых складских помещений составила всего 121 тыс. кв.м. Это крайне мало, поскольку для удовлетворения текущего спроса необходимо как минимум 2 млн кв. м. складских площадей.

Можно отметить, что объём ввода складских помещений коррелирует с ростом доли электронной торговли в общем объёме розничной торговли. Несмотря на то, что с 2023 года этот показатель увеличился на 9%, объём складских помещений снизился с 256 тыс. кв.м. до 196 тыс. кв.м.

Рис. 4. Ввод в эксплуатацию складских помещений

Источник: БНС

Что происходит на рынке?

В 2023 году прямые инвестиции в складскую инфраструктуру составили более $250 млн, что на 20% выше по сравнению с предыдущим годом. Прогнозируется, что к 2025 году этот показатель может вырасти до $400 млн, учитывая планы по строительству новых логистических центров и модернизации существующих складов.

В 1-м квартале 2024 года в Казахстане на этапе строительства находилось 230 тыс. кв.м. складских площадей в качественных объектах, которые планируется ввести в эксплуатацию в краткосрочной перспективе. Среди крупнейших проектов — логистический терминал «Кедентранссервис», первая очередь логистического парка для компании Ozon, Kusto Logistics, складской комплекс Damu Logistics Almaty, склад компании Wildberries и многие другие. Для развития электронной торговли до конца года в Казахстане должны быть построены бондовые склады в Астане, Алматы и Шымкенте, а также до конца марта государственными органами планируется начать создание контейнерного хаба в Актау и полноценного логистического центра электронной торговли в порту Курык. Эти задачи были поставлены премьер-министром в ходе заседания правительства.

Автор: Нурлан Канжанов, Аналитический центр HalykFinance

Источник: Аналитический центр HalykFinance