Несмотря на длительный период блокировки и строгие ограничения, казахстанские страховщики за 1 полугодие 2020 года сумели поддержать рост объема страховых премий на уровне 10%.

Непростые времена, когда большинство рынков сообщают либо о снижении сборов премий, либо о незначительном росте, казахстанские страховщики удержали положительную динамику роста сборов премий на уровне 10% до 280,5 млрд тг. Это почти в 2 раза меньше, чем рост в первом полугодии прошлого года (21%, до 254,9 млрд тг), но учитывая ситуацию, можно сказать, что казахстанские страховщики постарались.

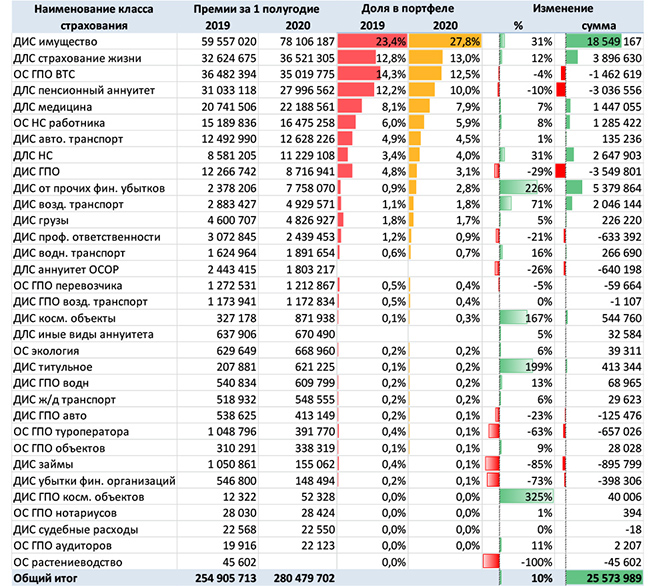

Динамика сборов страховых премий в 1 полугодии 2019-202 года (в тыс. тенге)

Источник: данные НБРК, расчеты телеграм канал KERIMBAYEV ONLINE

Если год назад основным локомотивом роста была отрасль страхования жизни, когда только пенсионный аннуитет прибавил 224% (21,5 млрд тг), то в нынешнем году, учитывая ограничения на передвижения, закрытые офисы и снижение деловой активности и личных контактов, основными драйверами роста оказались классы общего страхования, причем, в основном за счет корпоративного портфеля.

Основной вклад в прирост по сектору общего страхования обеспечили классы ДИС имущество – рост на 31% (на 18,5 млрд тг) с долей в совокупном портфеле 27,8%, ДИС от прочих финансовых убытков – рост на 226% (на 5,4 млрд тг) с долей в совокупном портфеле 2,8%, ДИС воздушного транспорта – рост на 71% ( на 2,0 млрд тг) с долей в совокупном портфеле 1,8%, что в совокупности превышает суммовой показатель (около 26 млрд тг) положительного прироста рыночного портфеля за полугодие.

Из классов личного страхования ДЛС страхования жизни обеспечило рост на 12% (на 3,9 млрд тг) с долей в рынке на уровне 13%, ДЛС медицина – рост на 7% (на 1,4 млрд тг) с долей в рынке 7,9% и ДЛС НС – рост на 31% ( на 2,6 млрд тг) с долей в рынке 4 %. При этом пенсионный аннуитет провалился на 10% (на 3,0 млрд тг), потеряв рыночную долю на 2,2 % до 10%.

Если в общем страховании картина получилась довольно неожиданная, то в личном страховании все вполне объяснимо.

Основные каналы продаж личного страхования – это агенты и банки. Агенты были ограничены в возможностях проведения личных встреч с потенциальными клиентами, поэтому просели пенсионные аннуитеты и другие классы личного страхования немного снизили актуальность в период блокировки.

А вот банки, за счет которых и выехали продажи личного страхования, сполна заработали свою маржу. Объемы антикризисного кредитования по сниженным ставкам для поддержания ликвидности малого бизнеса и физических лиц стали неплохой базой для обеспечения небольшого как раньше, но все-таки роста страховых премий по страхованию жизни заемщика и НС, и, соответственно, комиссионного вознаграждения банков за организацию договоров страхования.

Моторное страхование (ОС ГПО ВТС и автоКАСКО), как и на большинстве рынков, либо ушло в минус, либо осталось практически на уровне прошлого года.

Несмотря на то, что ОГПО ВТС стабильно давало прирост не менее, чем на 8-9% на протяжении длительного времени, за 1 полугодие 2020 года показало снижение на 4% до 35,0 млрд тенге. Не спасла ситуацию даже законодательная возможность приобретения полиса онлайн. Все-таки еще велика зависимость казахстанской автогражданки от агентских продаж и смекалки автовладельцев: зачем платить за полис, если ездить все равно нельзя.

Также и автоКАСКО, на фоне 30%-го роста в прошлом году, в нынешнем году за полугодие выросло только на 1 %. Это все благодаря тому, что более 90% премиального портфеля по этому классу обеспечено страхованием залоговых авто, которое пролонгируется автоматически, а также повышенной покупательной способностью на кредитные деньги казахстанцев, которые до начала блокировки скупили в кредит большую часть складских запасов местных автодилеров, правильно угадав тенденцию роста курса доллара и, соответственно, новых авто.

Еще одним закономерным падением объемов сборов страхового рынка можно назвать снижение объемов в обязательном страховании туристов на 63% (до 0,4 млрд тг). Прошлогодняя «переквалификация» этого класса страхования с ответственности туроператоров и турагентов на страхование туристов исключила риски страховщиков в части значительных выплат по банкротствам туроператоров, как в соседних странах. Поэтому снижение сборов по страхованию туристов на текущий момент не самое большое зло, осталось только дождаться восстановление туристического рынка и открытия границ.

Первое полугодие кризисного года, по мнению страховых аналитиков будет самым непростым временем для глобального страхового рынка и уже к концу года прогнозируются положительные сдвиги. Остается только надеяться, что динамика прошедшего периода 2020 года, как минимум, сохранится.

Подготовлено порталом Allinsurance.kz