Сегодня в СНГ работает около 1000 страховых компаний, 300 из которых имеют лицензию на перестраховочную деятельность, в том числе – 16 специализированных перестраховщиков, не занимающихся прямым страхованием. Точно подсчитать, сколько из них принимают риски из-за рубежа (по нашим оценкам, 15-20 %), сложно, однако определённо можно сказать, что это число растёт с каждым годом и всё больше перестраховщиков ищут новых клиентов за пределами своих стран.

Вот, например, как менялась доля входящей перестраховочной премии из-за рубежа в структуре премий российских перестраховщиков (см. график 1).

Видно, что с 2005 года зарубежный портфель вырос в абсолютном выражении почти вдвое, а соответствующая процентная доля – в 5 раз. Вовлеченность российских компаний в международную перестраховочную кооперацию хоть и остаётся в глобальных масштабах очень и очень низкой (вспомним, что объём российского рынка составляет ме-

нее 1 % от мирового), однако локальное значение экспорта уже очень ощутимо и продолжает увеличиваться.

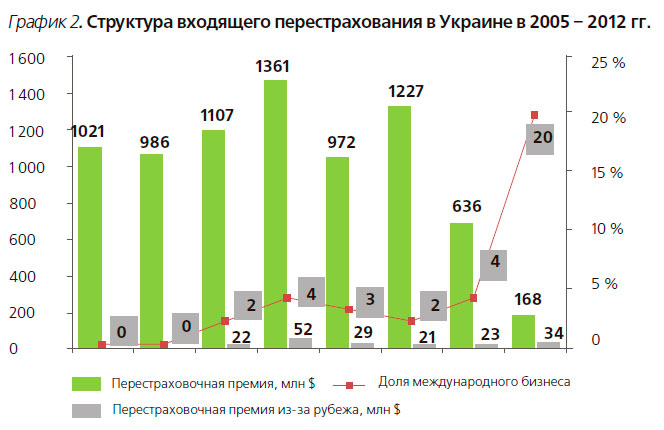

Аналогичным образом обстоят дела и на двух других крупнейших рынках СНГ - украинском и казахстанском (см. график 2 и график 3).

Итак, в России 26 % перестраховочных сборов поступает из-за рубежа, в Украине – 20 %, а в Казахстане – 40 %. Это довольно значительные доли, которые, как мы полагаем, будут увеличиваться в будущем вплоть до показателей крупных международных корпораций, то есть до 50 % и более.

Что заставляет перестраховщиков из СНГ выходить за рамки своих национальных рынков? Разумеется, желание находить новых клиентов, увеличивать сборы и поддерживать темпы роста. Наши национальные рынки ограничены, конкуренция очень высока, в том числе и со стороны несоизмеримо более мощных западных игроков. В то же время и спрос на альтернативные ёмкости на развивающихся рынках по-прежнему высок, а доступ к этому бизнесу– относительно прост в силу постоянно растущей активности сотен международных перестраховочных брокеров. Другое дело, что доступность рисков зачастую обратно пропорциональна их качеству…

Можно упомянуть ещё и такие комплементарные позитивные эффекты от участия в международном перестраховании, как:

— географическая диверсификация портфеля;

— снижение валютных рисков за счёт диверсификации;

— положительное влияние на репутацию и узнаваемость компании;

— обмен знаниями и опытом с зарубежными коллегами;

— положительное влияние на рейтинги и инвестиционную привлекательность;

— повышение стоимости компании.

Разумеется, все эти результаты достигаются при эффективном и осмотрительном ведении дела.

Сегодня в СНГ есть уже 10-15 хорошо капитализированных и достаточно высоко рейтинговых перестраховщиков, квалификация которых позволяет им успешно работать не только на открытых рынках постсоветского пространства, но и на Ближнем Востоке, в Северной Африке, Юго-Восточной Азии, Южной и Центральной Америке и даже, в отдельных случаях, участвовать в рисках из Европы и США.

По нашим оценкам, происхождение зарубежной премии для перестраховщиков в СНГ структурно выглядит следующим образом (см. диаграмму 1).

Исторически сложившиеся политические, деловые и культурные связи обеспечивают обмен рисками в рамках постсоветского пространства, что видно на диаграмме.

Поступления премии из европейских стран большей частью связаны с кэптивными проектами базирующихся в СНГ нефтегазовых и энергетических корпораций. Непосредственно к европейским рискам нашим перестраховщикам доступ практически закрыт в силу строгих рейтинговых ограничений.

Следующие три позиции на диаграмме отражают уже упоминавшийся повышенный спрос на альтернативные ёмкости, существующий в последние годы на развивающих рынках – в Азии, на Ближнем Востоке и в Африке, а также в Южной и Центральной Америке. В этих регионах многие компании из СНГ нашли свою, пусть пока небольшую, нишу и работают очень активно.

В России успешно «пишут» зарубежный бизнес, например «Ингосстрах», «Согаз», «Юнити Ре», Русское перестраховочное общество, в Казахстане – «Евразия», в Украине – «ЛЕММА», в Азербайджане – «АзРе», в Белоруссии – Белорусская национальная перестраховочная организация, в Узбекистане – «Узбекинвест». Разумеется, это далеко не полный список перестраховщиков.

Эти компании уже успели заработать достойную репутацию за рубежом, и, вдохновляясь их примером, многие, не столь крупные и искушенные перестраховщики начинают присматриваться к иностранному бизнесу. К сожалению, новые игроки не всегда хорошо представляют себе, с какими сложностями им придётся столкнуться на этом пути. Иногда это приводит к печальным результатам, бросающим тень на наши домашние рынки в целом.

Основные проблемы, сопряжённые с работой на международном перестраховочном рынке Рейтинговые ограничения и административные барьеры. В мире – сотни перестраховочных компаний. Широта выбора партнёров для передачи рисков очень велика, и одним из основных универсальных критериев такого выбора являются рейтинги четырёх основных международных рейтинговых агентств («Standard&Poor’s»,

«A. M. Best», «Fitch», «Moody’s»).

Не имея международного рейтинга финансовой устойчивости, очень трудно рассчитывать на место в системе международной перестраховочной кооперации.

Часто цеденты имеют внутренние рейтинговые ограничения, применяющиеся при отборе перестраховщиков. Кроме того, страховые регуляторы многих стран устанавливают общие рейтинговые ограничения, как прямые, так и косвенные, –в виде требований дополнительного резервирования.

Такие страны есть и в составе СНГ (например Армения и Казахстан), много их и в дальнем зарубежье (Индия и Саудовская Аравия).

Иными словами, чтобы на глобальном рынке чувствовать себя более или менее комфортно, перестраховщику необходим рейтинг не ниже уровня «B+» от «A. M. Best» или его эквивалента от других агентств.

Кроме рейтинговых, существуют и другие ограничения, устанавливаемые национальными регуляторами. Некоторые страны вовсе закрывают для иностранцев и монополизируют свои внутренние рынки (Белоруссия), некоторые требуют размещать в стране капитал и/или офис (Бразилия), где-то необходимо пройти через сложный и запутанный процесс регистрации (Венесуэла).

Всё это приводит к тому, что при кажущемся огромном количестве иностранных рынков доступными небольшому перестраховщику из СНГ де-факто оказываются совсем не многие.

Языковые сложности

Язык глобального перестрахования – английский. В некоторых случаях пользуются также немецким, испанским и французским, но всё же основная масса документов готовится на английском. Общение за рамками постсоветского пространства также ведётся в основном на английском. А это значит, что перестраховщику, желающему работать на зарубежных рынках, потребуется персонал со знанием иностранных языков. Потребуется не один или два «продавца», а персонал на всех уровнях – и для технического перевода документов, и для андеррайтинга, и для урегулирования убытков, а также, в идеале, и для ведения страхового учёта.

В условиях СНГ не так уж просто таким образом укомплектовать коллектив, во всяком случае это сопряжено с дополнительными расходами.

Различия в стандартных условиях страхования («вордингах»)

Особняком стоит вопрос о самих по себе условиях страхования. Очень часто в зарубежной практике они описываются набором ссылок на обширные своды условий и оговорок, которые порой могут значительно отличаться друг от друга. Андеррайтеры компании должны быть готовы к тому, что придётся потратить время на подробное изучение стандартных зарубежных условий страхования, иначе компания просто не будет понимать, что и от чего страхуется.

Технические аспекты андеррайтинга

Опытный андеррайтер, оценивая риск, предложенный домашним рынком, хорошо представляет себе природные опасности, угрожающие ему, общепринятые технические нормы и правила, обычный уровень технического обслуживания и обеспечения, качество строительства, надёжность оборудования и множество других факторов. Чтобы приблизиться к подобному уровню понимания и оценки риска, полученного из-за рубежа, возможно из страны, где андеррайтер никогда не бывал, нужно проделать немалую работу.

Катастрофическая подверженность

Ещё одна проблема андеррайтинга, которая слабо актуальна в пределах постсоветского пространства, но важна в других регионах планеты, где случаются катастрофические события. Как правило, наши локальные перестраховщики

не располагают специализированными средствами для контроля катастрофической подверженности, но каким-то образом решать эту проблему будет необходимо, поскольку опасность неконтролируемой кумуляции вполне реальна.

Убыточность и антиселекция

Выходя на зарубежный рынок, нужно чётко представлять себе, что ваша итоговая убыточность будет заведомо выше, чем убыточность локальных игроков. По крайней мере – в первые годы. Во-первых, стандартные вычеты из премии, приходящиеся на комиссию цедента и «цепочку» брокеров, доводящую до вас зарубежный риск, будут составлять от 10 до 30 % и более. Во-вторых, новый небольшой малоизвестный перестраховщик, к тому же не имеющий высокого международного рейтинга, не сможет сразу же получить доступ ко всему массиву рисков. Начинать придётся с того, что по тем или иным причинам

не захотели брать глобальные гиганты или то, на что вы можете предложить меньшую, чем они, цену. Лишь с течением времени, заработав определённую репутацию на рынке и подтвердив выплатами качество сервиса, компания имеет шанс добраться до действительно прибыльных пластов бизнеса.

Документооборот

Перестраховочные документы на зарубежных рынках, как правило, намного менее формализованы, чем на постсоветском пространстве, где обязательно то, что называется «договор с печатью». Такой «contractunderseal» обязателен в качестве подтверждения факта перестраховочной сделки в очень малой части стран, и зачастую, чтобы просто получить слип или договор с подписью цедента или брокера, приходится приложить немалые усилия.

Нужно быть готовым также и к тому, что документы будут довольно сильно отличаться от того, какими мы привыкли видеть их на своих домашних рынках, и придётся подробно объяснять эти различия и собственным бухгалтерам, и внешним аудиторам, и отделу валютного контроля банка. Иными словами, выход на международный уровень потребует расширения кругозора всего коллектива.

Урегулирование убытков

На международных рынках существуют сложившаяся практика урегулирования убытков, определённые формы и комплекты документов, которые принимаются перестраховщиками для признания убытка. По своей сути эти документы не отличаются от принятых у нас, однако проверить их достоверность или провести собственное расследование для небольшого удалённого перестраховщика будет очень затруднительно. Платить убытки придётся, опираясь на доверие. Нужно упомянуть, что в большой степени уверенности придаёт участие в договоре узнаваемого, авторитетного лидера, который имеет возможность контролировать ход урегулирования.

Задержки платежей

В силу удалённости цедента и брокеров перестраховочная премия из-за рубежа, как правило, не приходит в срок. Задержки с оплатой на три и более месяцев – это довольно обычная практика.

Расходы на ведение дела

Здесь всё просто: помимо стандартных комиссий цеденту и брокеру платить придётся также за знакомство и налаживание отношений с зарубежными партнёрами, и повышение имиджа, то есть за многочисленные командировки в страны, с которыми компания захочет работать. Сократить расходы можно, лишь посещая не каждую страну отдельно, а лишь крупные региональные конференции и форумы, где собираются все страховщики того или иного региона. Избежать же этих расходов вовсе не удастся. У компании, которую «не знают в лицо», не много шансов получить бизнес.

Валютный контроль

Компании, начинающей международную деятельность, нужно быть готовой к непониманию со стороны отдела валютного контроля банка самой сути перестраховочного бизнеса, содержания и формы иностранных документов. Потребуется немалое терпение и энтузиазм для того, чтобы выстроить с валютным контролем рабочие отношения.

Дефицит персонала

Мы уже говорили о дефиците квалифицированных кадров, обсуждая языковую проблему, однако дефицит связан не только со знанием иностранных языков, но и с необходимостью других качеств: мобильности, готовности к постоянным командировкам, широком профессиональном кругозоре, любознательности, готовности постоянно учиться и следить за множеством различных событий. В перестраховании не так уж много людей, обладающих всеми этими качествами. Их поиск может стать проблемой.

Выводы

В заключение хочется сказать, что при условии грамотного управления и при чётком осознании всех сопутствующих сложностей участие в зарубежном перестраховании может принести перестраховщику разнообразные и обширные результаты – начиная с повышения сборов и поддержания высоких темпов роста и заканчивая увеличением стоимости компании и положительным имиджевым эффектом.

При всём при этом выход на глобальный рынок несёт в себе ряд угроз, игнорирование которых может привести перестраховщика к самым печальным последствиям.

Источник: Журнал «Рынок страхования», № 7-8 (106-107) Июль-август 2013 г.