На сегодняшний день в Казахстане механизм урегулирования убытков по страховке ОГПО ВТС (обязательное страхование гражданско-правовой ответственности владельца автомобиля) не отвечает в полной мере реальным потребностям казахстанцев в вопросах восстановительного ремонта.

По данным Комитета по статистике МНЭ РК объем расходов населения на ремонт и обслуживание автомобилей в 2007 году составил 17 млрд тенге. В 2022 году объем этих расходов составил 168 млрд тенге, увеличившись почти в 10 раз за последние 15 лет. Количество легковых транспортных средств в стране тоже растет, и если в 2007 году их насчитывалось 2,2 млн, то сегодня это 4 млн на начало года и 4,5 млн после легализации иностранных авто. Также, за последние 15 лет курс доллара США к тенге вырос в 4 раза.

В то же время в 2008 году средняя выплата за ущерб в ДТП в рамках ОГПО ВТС составила 180 000 тенге, а сегодня, в 2023 году, она равна всего 550 000 тенге. Несмотря на то, что сейчас суммы премий по ОГПО ВТС станут справедливыми (по регионам), стоит поставить под сомнение саму систему ОГПО ВТС, так как нужно учитывать ряд внешних факторов, считает председатель правления Freedom Insurance Азамат Керимбаев.

В своем выступлении на сессии «Эффективное страхование», в рамках XIV конференции «Страхование в Центральной Азии», которая прошла в Алматы 20-21 сентября Азамат Керимбаев поделился опытом Freedom Insurance в отношении подходов к моделированию рикос в клиентов и управления убыточностью в ОГПО ВТС

Автострахование - самый массовый вид страхования в стране. Сегодня 85% населения охвачено обязательным автострахованием, и 5% имеют КАСКО. На убыточность этого продукта влияет частота страховых случаев, а именно частота убытков (не все ДТП регистрируются дорожно-патрульной службой), тяжесть убытков (средняя выплата и средний чек), заработанная премия и расходы на урегулирование.

Классические методы снижения убыточности, которые применяют почти все страховщики в Казахстане:

- создание системы динамической мотивации агентов (агентские комиссии в регионах отличаются в зависимости от убыточности региона);

- сокращение размеров выплат (починить деталь, а не заменить ее);

- выкуп страховых случаев за меньшую стоимость (урегулирование ДТП и ущерба на месте);

- отказ в выплате (это бывает редко, так как влечет штрафы и санкции от AРРФР);

- создание черных списков страхователей (в него входят автовладельцы, попадающие в ДТП чаще 1 раза в год).

Азамат Керимбаев считает, что одним из современных способов снижения убыточности является машинное обучение (machine learning, ML). «Freedom Insurance активно занимаемся прогнозированием вероятности ДТП, в него входит прогнозирование суммы выплаты. В рамках машинного обучения мы разработали индивидуальные тарифы КАСКО для водителей. В рамках ОГПО ВТС это, к сожалению, сделать невозможно, так как это класс обязательного страхования имеет плоские тарифы. Мы очень надеемся, что в 2024 году в классе ОГПО ВТС появится «коридор», в рамках которого можно будет применять разные тарифы. По КАСКО мы уже применяем тарифы такого вида, сегодня вы можете купить КАСКО за 3000 тенге либо за 16 000 в месяц по подписке, с одинаковым лимитом, в зависимости от вероятности убыточности конкретного человека», - отметил спикер.

Азамат Керимбаев рассказал, на чем базируются тарифы КАСКО во Freedom Insurance:

- Определение суммы выплаты по фотографии. В 2022 году были презентованы лабораторные результаты компании, где удалось определять наличие повреждений по фото. «К сожалению, процесс встал на этапе оценки корреляции размера ущерба к повреждениям. Причина – статистика страховщиков, которая, на наш взгляд, не совсем точно отражает реальную картину восстановительного ремонта. На протяжении лета мы проводили эксперимент, где в рамках ОГПО не платили страховое возмещение деньгами, а ремонтировали машины. В итоге вышло, что фактическая стоимость ремонта, даже с учетом амортизации, в 3 раза выше средних денежных выплат по ОГПО ВТС. Поэтому, когда реальные убытки в 3 раза больше выплат по ОГПО ВТС, про справедливые тарифы говорить будет сложно», - считает эксперт.

- Анализ поведенческих и финансовых параметров водителей. «Нужно брать в расчет не только статистику страховых компаний, а выходить за рамки рынка и изучать клиента с разных сторон. Конечный этап – сегментация клиентов, их нужно делить и причем это происходит не разово, а постоянно, потому что среда обитания клиента меняется, соответственно, меняется и уровень риска», - отметил страховщик.

Метод машинного обучения – это сбор анкетных данных водителя, его автомобиля, истории страхования, кредитной истории. Для него также нужны данные о платежеспособности, о наличии движимого-недвижимого имущества, а также поведенческие паттерны. Они относятся к антифрод-контурам, чтобы клиент не пытался обмануть страховую компанию. «Есть, к примеру, категория таксистов, которые говорят, что эксплуатируют авто только утром и вечером, когда едут на работу и обратно, а по факту мы видим по городским камерам, что машина наезжает в день по 100 км. В этом случае к такому клиенту уже применяется другой тариф», - отметил Керимбаев.

«На старте внедрения скоринга, в 2017 году, наши первые модели определяли частоту страхового случая. Это помогло снизить частоту на 38%, но вместе с этим снизились средние премии. Тяжесть ущерба не изменилась, но количество выплат мы сократили. К этим моделям мы сегодня добавляем модели тяжести ущерба, которые также определяют коэффициент убыточности в зависимости от размера страховой премии и от потенциального убытка. Например, жители южных областей страны очень часто выезжают на опасные трассы, на транспорте в зачастую плохом состоянии, и там часто случаются смертельные ДТП. Поэтому на юге страны средняя тяжесть по ОГПО в 3 раза больше, чем в среднем по Казахстану.

С помощью машинного обучения мы научились сегментировать клиентов как минимум на три категории – низкой, средней и высокой убыточности. Средняя убыточность равна 60%, но по факту таргетируется на 70%. Высокая убыточность - у категории клиентов с убыточностью в 130%. Применение машинного обучения приводит к тому, что продажи страховок сокращаются, потому что мы уходим из мелких населенных пунктов и не предлагаем страховку клиентам», - поделился своим опытом спикер.

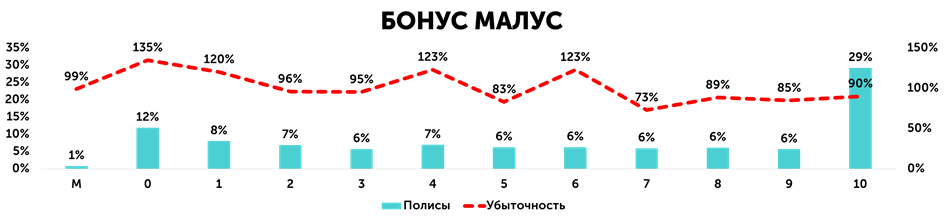

«На примере нашей компании, которая на данный момент занимает примерно половину рынка онлайн-страхования в стране и 10% розничного рынка, у 30% клиентов с высоким классом бонус-малус убыточность все равно составляет 90%. А у молодых водителей с низким стажем вождения, убыточность равна 95-123%. Получается, что сегодняшняя система бонус-малус не умеет распределять убытки так, как мы этого ожидаем.

«Наша система распределения на основе машинного обучения определила 20 категорий клиентов, где доля каждой составляет 5-10%. Так, у самых дисциплинированных клиентов доля убыточности находится в пределах 45-50%, а у самых неаккуратных – 137-170%. Если применять только параметры машинного обучения, то страховые тарифы по ОГПО ВТС должны отличаться в четыре раза для ответственных и не очень клиентов», - считает эксперт.

Страховщик отметил и позитивную сторону ситуации. «Хорошая новость в том, что если мы применим машинное обучение при текущем законодательстве, то для 70% наших клиентов тарифы будут снижены на 40% от стоимости. И лишь для 7% клиентов тарифы нужно будет увеличить в 4 раза – это всего 60 000 тенге», - поделился он.

По словам Азамата Керимбаева, машинное обучение помогло понять, можно ли страховать людей, которые в течение года не будут попадать в ДТП. Оказалось, что это возможно, но такие модели очень тяжело реализуемы. «Одна из моделей – дерево решений, которое перебирает более 1000 комбинаций, а нам нужна высокая скорость принятия решения, не дольше 100 милисекунд. Поэтому мы упрощаем наши модели и применяем более простые их варианты, которые в любом случае хорошо распределяют уровень риска», - подытожил эксперт.

Подготовлено порталом Allinsurance.kz