80% денег страховщик вкладывает в консервативные инструменты, а 20% — в опционы. Разбираемся, что под «капотом» у ИСЖ как понять, действительно ли ваша стратегия оказалась убыточной.

В июне 2017 года Руслан вошел в офис Россельхозбанка в Уфе, чтобы положить на вклад 1,25 млн рублей. «Менеджер меня выслушала и предложила разместить деньги не на депозит, а вложить в полис инвестиционного страхования жизни (ИСЖ) «АльфаСтрахование-Жизнь», объяснив, что вклад принесет мне около 7% годовых, а ИСЖ — не менее 12–14%. Главное условие — в течение трех лет действия договора не снимать деньги, а то не только не заработаю, но и часть суммы потеряю. Я согласился», — рассказал он Банки.ру. Спустя три года страховщик вернул ему начальную сумму, сохранность которой гарантирована, и ни копеечки больше. Мужчина выразил недоумение, почему три года компания пользовалась его деньгами и ничего ему за это не заплатила. Сотрудницы банка развели руками — дескать, это не банковский продукт, а страховой компании, вот к ней и обращайтесь. «Я обратился, но там мне сказали, что выбранная мной стратегия «Стабильный доход» дохода мне не принесла», — продолжает он.

Аналогично ответила страховая компания и на негативный отзыв Руслана в «Народном рейтинге» Банки.ру: «Вы приобрели классическую инвестиционную программу, в основе которой — биржевой индекс. К сожалению, спрогнозировать, как будет развиваться индекс в перспективе, невозможно. На рост индекса могут оказать влияние любые колебания на рынке. Самый актуальный пример — падение фондового рынка во время пандемии COVID-19, что, естественно, также отразилось на наших инвестиционных стратегиях».

Странная стратегия, странные фонды

Приобретенная Русланом инвестиционная стратегия была основана на индексе Credit Suisse, который привязан к пяти глобальным фондам: Merian Global Equity Absolute Return Fund A Eur Hedged Acc (0P00013398), BlackRock Global Funds — Euro Bond Fund, PIMCO GIS Global High Yield Bond Fund, M&G Optimal Income Fund Sterling I Inc, Pioneer US Fundamental Growth.

Мы решили проверить, может ли не искушенный в финансовых вопросах потребитель самостоятельно отследить, как менялся указанный в договоре индекс за последние три года. Найти информацию оказалось непросто. Договор отсылает страхователя к информационному терминалу Bloomberg — платному ресурсу для профессиональных трейдеров. Ничего не дало и использование обычного поисковика. Информация нашлась только на сайте самого страховщика и оказалась неутешительной — стратегия за три года принесла убыток в размере около 20 тыс. рублей. То есть формально страховщик прав: стратегия убыточна, страхователю вернули гарантированную сумму вложений.

Но у личного финансового советника и инвестора Ильи Кривогузова, который помогал нам проверять доходность стратегии, возник вопрос к выбору фондов, в которые инвестировали средства. «Это какие-то странные фонды, за исключением одного — BlackRock Global Funds, — считает он. — У них у всех фантастически высокая комиссия: от 0,84% до 1,63%! Хотя существуют более доходные фонды, прозрачные и понятные, дешевые. Мне сложно понять, на чем зарабатывают такие стратегии».

На этом странности продукта, приобретенного Русланом, не заканчиваются. Но прежде, чем разбираться с ними дальше, коротко о том, как работает ИСЖ.

Матчасть: что такое ИСЖ

Полисы ИСЖ — сложный продукт, в котором есть страховая часть — в среднем это около 80% внесенной страхователем премии (у разных страховых компаний она может отличаться). Эту часть средств страховщик вкладывает в консервативные инструменты, например гособлигации или депозит. Большого заработка они не приносят, но к завершению действия договора вырастают до 100% первоначально вложенных средств. Кроме того, эти средства могут потребоваться на выплату, если в период действия договора у клиента произошел страховой случай — они и размер выплат по ним прописаны в договоре ИСЖ.

А куда же идет вторая, меньшая часть денег? Она призвана заработать инвестиционный доход, для чего ее вкладывают в более рисковые инструменты, например в акции мировых компаний. То есть в выбранную клиентом инвестиционную стратегию, успех которой будет зависеть от котировок бумаг на бирже.

Пример от СК «Росгосстрах Жизнь»: клиент вложил в покупку ИСЖ 100 тыс. рублей. Из них 80 тыс. рублей положили на депозит под 5% на пять лет, а на оставшиеся 20 тыс. рублей купили call-опцион на акции Apple. Опцион давал страховщику право купить эти акции по 135 долларов за штуку в июле 2020 года. Один опцион обошелся страховщику в 10 долларов. По курсу 2015 года он приобрел 35 опционов.

В июле 2020 года акции Apple доросли до 380 долларов, а сам доллар стоил 71 рубль. Каждый опцион принес страховщику 380 – 135 – 10 = 235 долларов, а общая прибыль составила 235 * 35 = 8 225 долларов.

Страховщик выплатил клиенту по ИСЖ 8 225 * 71 = 583 975 рублей от инвестиций. Плюс 100 тыс. рублей с депозита. Итого — 683 975 рублей, вместо вложенных им 100 000 рублей.

Но опцион — крайне рисковый инструмент. Если бы цена Apple не выросла до 135 долларов, он принес бы убытки. Тогда клиент вернул бы только 100 тыс. рублей.

Пример РГС — теоретический. Во-первых, из него не понятно, в каком месте страховщик (и банк, продающий, как правило, страховку) берет свою долю. По информации одного из участников рынка, маржа страховщика составляет 3—6% от взноса клиента. Это разница между вложениями, обеспечивающими гарантированную доходность, и расходами на покупку опционов. Во-вторых, история умалчивает о счастливых клиентах, которые заработали по 500% доходности по своим полисам. И это не случайно. Доход рассчитывается по формуле, в которой заложен ограничитель под кодовым названием «КУ».

Как считается доход по ИСЖ

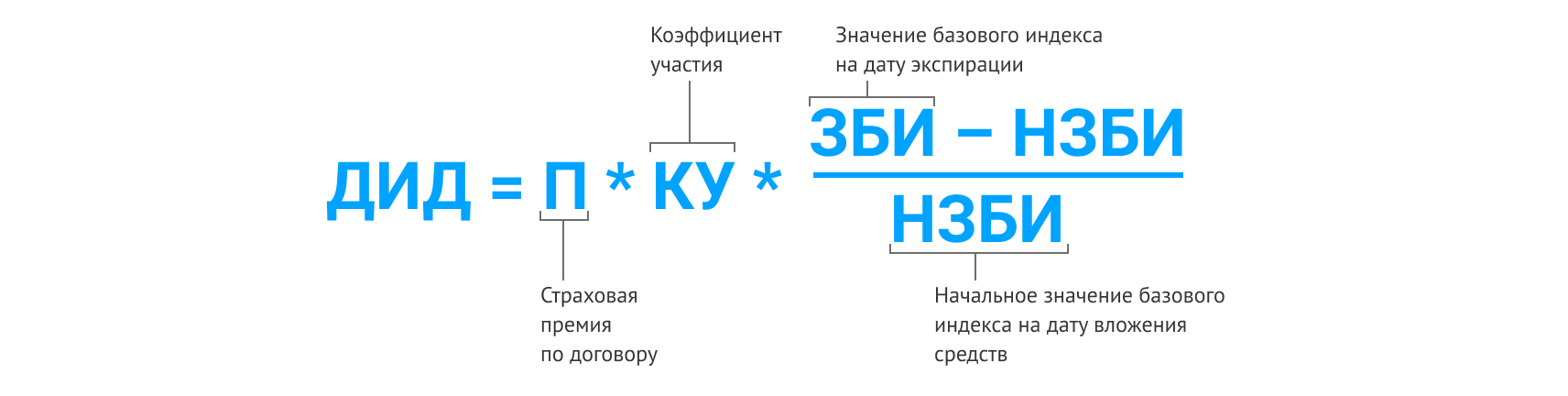

Формула расчета дополнительного инвестиционного дохода (ДИД) у разных страховых компаний может отличаться. В договоре Руслана она выглядит так:

Говоря проще, премия по договору умножается на динамику активов, к которым привязан полис, и на коэффициент участия.

КУ определяет, какую долю от роста индекса получит страхователь. Она может отличаться в разных договорах и у разных страховщиков. В договоре Руслана КУ составляет 70,18%. Это значит, что если бы за три года индекс, на котором была основана выбранная им стратегия полиса, вырос, например, на 35% (с учетом курса рубля, если стратегия привязана к активам в других валютах), то его капитал увеличился бы на 70,18% от этого роста, то есть на 24,6%.

Теперь вернемся к главному вопросу: как проверить, не скрывает ли от нас страховая компания истинное положение дел?

Как проверить страховую

Если деньги инвестируются в акции компаний, то, по словам генерального директора «БКС Страхование жизни» Андрея Дроздова, в договоре ИСЖ указано, ценные бумаги каких компаний входят в состав этой корзины и их стоимость на «входе» в продукт. Зная частоту выплат и даты наблюдения (это даты, в которые страховая компания будет сравнивать текущую стоимость ценных бумаг с теми ценами, которые были на момент заключения договора), можно отследить динамику. «Стоимость ценных бумаг — это открытая информация, ее можно достаточно легко найти и посмотреть на различных финансовых ресурсах, — говорит Дроздов. — Кроме того, для наших клиентов в ближайшее время будет доступна такая опция в личном кабинете на сайте компании».

В современном ИСЖ почти все стратегии представляют собой покупку опциона, отмечает руководитель управления инвестиционного страхования СК «Росгосстрах Жизнь» Борис Борзунов. Важно, какое условие получения дохода указано в инвестиционной декларации. «В инвестиционной декларации, которую клиент получает вместе с договором страхования, указываются тикеры — уникальные идентификаторы инструментов, с помощью которых можно найти информацию в открытом доступе, буквально «загуглив» их. Кроме того, для самостоятельного расчета потребуется формула определения ДИД, которая тоже указывается в инвестиционной декларации», — объясняет он.

На что насчитывается доход?

Из формулы следует любопытная деталь: страховщик начисляет доход на всю сумму полиса. При этом из примера «Росгосстрах Жизни» мы видим, что инвестируется только малая часть. И из договора не будет понятно, какую именно часть страховщик потратит на инвестиции. «Клиенту эта информация не поможет рассчитать доходность по полису, потому что доход в ИСЖ рассчитывается на всю сумму страхового взноса клиента», — обращает внимание Борзунов.

Что позволяет страховщику начислять доход на весь полис, притом что инвестируется лишь часть? Во-первых, тот самый КУ, который может ограничивать участие страхователя в прибыли. А во-вторых, тот самый опцион из примера про акцию Apple. Опцион обладает так называемым эффектом плеча. Обратите внимание, в примере каждые 10 долларов инвестиций принесли 245 долларов прибыли. При этом, если бы акции не выросли до нужного уровня, страховщик бы просто потерял инвестиционную часть и вернул страхователю его деньги. Не очень хороший исход для страхователя, но страховщик выполнил условия договора.

А поскольку точное значение инвестиционной части полиса знает только страховщик, тут вполне может найтись место и для собственной прибыли, а также прибыли продавца полиса.

Финграмотность и терпение

«Оформил пакет инвестиций «Глобальные сети» в Альфа-Банке, — написал в «Народном рейтинге» пользователь под ником Konstantinn12629. — Изучал графики роста акций за несколько лет, была просадка в начале года из-за коронавируса, в дальнейшем должен быть все-таки рост, и я, по крайней мере, на это надеюсь. Я не какой-то там эксперт в инвестициях, обычный офисный служащий, у которого есть свободный актив и есть желание на нем заработать. Поэтому не покупаю акции самостоятельно, чтобы по незнанию не терять деньги. А готовые пакеты со страховкой жизни — это отличный вариант. Получится что-то заработать — отлично. Не получится — заберу свои деньги и, наверное, закончу на этом».

Договоры, заключаемые сейчас, содержат значительно больше информации, чем договоры трех- и пятилетней давности, утверждают страховщики. И негативных отзывов пользователей стало на порядок меньше, что говорит о том, что страховщики становятся более открытыми, а страхователи — более грамотными.

Автор: Ольга КОТЕНЕВА

Источник: Banki.ru