PC: Сектор страхования, как и остальная часть мира, быстро изменяется: клиенты ожидают результатов уже сейчас, технологии отрасли прогрессируют быстрее, чем сама отрасль, в то время, как границы рынка смещаются, как тектонические плиты, что приводит к результатам подрывного шока для промышленности. Последние тенденции в этой отрасли, такие как Insure Tech, анализ данных и технологии blockchain (технологии распределённого хранения достоверных записей), появились с обещанием преобразовать пути взаимодействия коммерческих клиентов со страховыми компаниями.

Insure Tech: Стартап-технология, которая может преобразо- вать коммерческое страхование

Представьте себе мир коммерческого страхования, где клиенты взаимодействуют с брокерами и страховыми компаниями просто, эффективно и быстро с помощью интеллектуальных устройств в качестве основного канала связи. Автоматизированные "роботы-консультанты" предоставляют котировки, занимаются процессом подачи документов и выпускают продления полисов. Смартфоны и дроны улучшают обработку страховых выплат. Связь «от машины – к машине» является ключевой в ежедневной коммерческой деятельности обработки страховых полисов. Авто- матизированный андеррайтинг освобождает андеррайтеров от бумажной волокиты, что позволяет им стать специалистами по обработке данных.

Выглядит ли это слишком надуманным? На самом деле не так уж трудно это себе представить, так как смарт-коммерция уже распространена во многих аспектах нашей повседневной жизни – от личного банковского счёта до медицинского страхования и интернет-магазинов.

Выглядит ли это слишком надуманным? На самом деле не так уж трудно это себе представить, так как смарт-коммерция уже распространена во многих аспектах нашей повседневной жизни – от личного банковского счёта до медицинского страхования и интернет-магазинов.

На протяжении всей истории страхования различные части цепочки создания стоимости – андеррайтинг, управление капиталом, урегулирование претензий – всегда улучшались в части производительности за счёт адаптации к новым технологиям. Insure Tech и его родительская среда – Fin Tech трансформируют страховые и финансовые услуги частично из-за реакции на финансовый кризис 2008 – 2009 годов и снижение процентных ставок, но также и потому, что смарт-коммерция настолько распространена в разных частях мира, что клиент ожидает этого по привычке. Основная часть Fin Tech компаний находится в Азии, особенно в Китае, однако США до сих пор доминируют на пространстве Insure Tech.

Стартап-компании быстро и уверенно реагируют на такие ожидания. Однако большая часть их деятельности сосредоточена в некоммерческом пространстве.

Переход в сторону коммерческого пространства, вероятнее всего, будет в секторе малого и среднего бизнеса (МСБ).

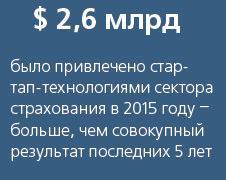

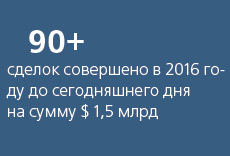

«Инвесторы очень воодушевлены инновационным потенциалом пространства Insure Tech, – говорит Хартмут Май, член совета директоров

«Инвесторы очень воодушевлены инновационным потенциалом пространства Insure Tech, – говорит Хартмут Май, член совета директоров

«Allianz Global Corporate & Specialty», корпоративные линии CUO. – Финансовая отрасль обладает репутацией не слишком новаторской отрасли, поэтому данное направление является большим полем для роста.

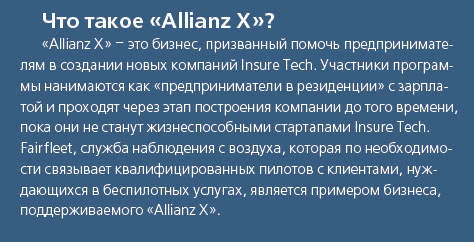

«Allianz» серьёзно принимает новые технологии и стимулирует инвестиции в новые компании Insure Tech, которые улучшают логистику обслуживания клиентов за счёт поддержки таких инициатив, как «Allianz X» (см. вставку ниже).

Инновации не происходят только в закрытом пространстве или в одном департаменте одной страховой компании. Инновации происходят сейчас повсюду в нашей отрасли».

Инновации, как и любое улучшение в бизнесе, должны создать возврат инвестиций, тогда как инновационные страховые решения должны повысить ценность опыта для клиентов и доходов для компании.

Г-н Май описывает инновации как предпринимательскую деятельность: «Идея порождает осознание того, что существует новая или улучшенная возможность получения доходов. Идея растёт и с инвестированием ресурсов и чёткой стратегией по исследованию возможностей и, надеюсь, реализации, будет доведена до конца как механизм усовершенствования в бизнесе. Это, как правило, не де- лается как одиночный подход.

Инновации – это, прежде всего совместные усилия».

«Инвестиции в инновации по- добно «крови, поддерживающей жизнь», необходимы для построения будущего организации», – говорит г-н Май. Как будет показано далее, усовершенствование данных, прогнозная аналитика, концепция «точно-в-срок» (just-intime), гибкая оценка управления рисками и ценообразование – это лишь некоторые из направлений, в которых индустрия меняется с целью выжить и процветать.

Насколько важны Big Data?

Как большие данные и цифровые технологии могут помочь страховщикам более активно лично взаимодействовать с клиентами?

Как большие данные и цифровые технологии могут помочь страховщикам более активно лично взаимодействовать с клиентами?

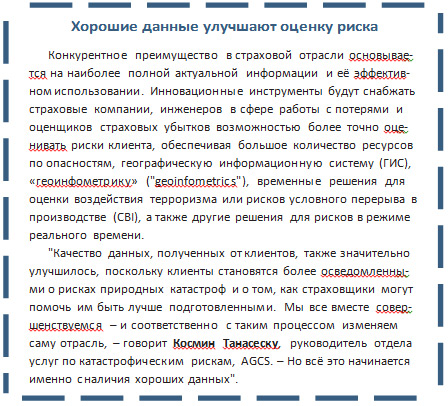

Анализ данных всегда был частью основной деятельности страховой компании. До настоящего времени в центре внимания был анализ внутренних данных, однако в будущем в связи с тем, что данные, полученные в результате нашей цифровой жизнедеятельности, растут в геометрической прогрессии, значимость внешних данных будет значительно превышать внутренние данные.

Непрерывное совершенствование аналитических методов позволяет создавать новые формы оценки риска. Изначально как бизнес-аналитика (оценка данных), так и её подкатегории, интеллектуальный анализ данных (знания, полученные от гигантских банков данных) и прогнозная аналитика (прогнозирование тенденций и поведения на основе гигантских банков данных) будут дополнять существующий анализ рисков, а впоследствии могут заменить его, если докажут свою надёжность в определении взаимоотношений, тенденций и закономерностей, которые скрываются в больших объёмах данных.

Цифровая вселенная

По мнению американской компании «International Business Machines» (IBM), три миллиарда пользователей веб-серфинга с несколькими устройствами в настоящее время производят 2,5 квинтильона байт данных – каждый день.

Около 90 % данных, доступных на сегодняшний день, было сформировано за последние два года.

В 2020 году цифровая вселенная будет включать в себя 44 триллиона гигабайт, что эквивалентно цифре, в пять раз превышающей её размер на сегодняшний день.

В отличие от объёмов данных, генерируемых в цифровом мире, внутренние данные страховщиков регулируются соответствующими положениями; а также не дают возможности «заглянуть» в будущее. Страховые компании, которые знают, как использовать огромное количество внешней информации в сочетании со своими прогноза- ми, будут в состоянии с большей точностью оценить риски и оценить потребности клиентов.

Риск перерыва в производстве

Когда дело доходит до рисков перерыва в производстве и нарушений в цепочке поставок, аналитика данных имеет огромный потенциал. Компания «Allianz Global Corporate & Specialty» (AGCS) в настоящее время работает над приложением, которое сканирует общедоступные данные для идентификации и визуализации компаний, которые имеют связи в цепочке поставок с другими компаниями. Такой подход помогает сделать сложные цепочки поставок прозрачными и выявлять узкие места, где время простоя может иметь решающее значение. Например, таким фактором может быть субпоставщик, базирующийся в регионе, который подвержен риску тайфунов.

Когда дело доходит до рисков перерыва в производстве и нарушений в цепочке поставок, аналитика данных имеет огромный потенциал. Компания «Allianz Global Corporate & Specialty» (AGCS) в настоящее время работает над приложением, которое сканирует общедоступные данные для идентификации и визуализации компаний, которые имеют связи в цепочке поставок с другими компаниями. Такой подход помогает сделать сложные цепочки поставок прозрачными и выявлять узкие места, где время простоя может иметь решающее значение. Например, таким фактором может быть субпоставщик, базирующийся в регионе, который подвержен риску тайфунов.

Если бы этот поставщик пострадал от случая перерыва в производстве, последствия могли бы стать далеко идущими, возможно, оказывая воздействие на отрасль, а также на страховщика. Применение анализа данных помогает определить точки нарушений в цепи поставок.

Тем не менее анализ больших данных требует инвестиций как в человеческие ресурсы, так и в соответствующие системы. Высокая производительность ИТ-платформы, связывающая различные внутренние и внешние модели данных, также является обязательной.

Возможности анализа данных выходят за рамки обычного страхового андеррайтинга. Анализ данных также может быть использован в процессе урегулирования претензий с целью повышения предотвращения мошенничества, установление резервов или системы управления восстановительных процессов. Существует также множество возможностей для применения аналитических данных в области ценообразования, раз- работки продукта или при оптимизации отношений с клиентами и каналами продаж.

Инновационные приложения данных и бизнес-модели на основе данных не только имеют решающее значение для выживания страховщиков в промышленном секторе, они необходимы повсеместно.

Blockchain: Что это такое и будет ли технология трансформиро- вать сектор страхования?

Blockchain – это новый способ надёжно и безопасно хранить и организовывать данные в качестве «умного контракта» (smart contract). Может ли такая технология преобразовать управление данными в секторе страхования?

Источник: Журнал «Рынок Страхования»