Несмотря на то, что Казахстан является флагманом по внедрению передовой зарубежной законодательной практики на территории постсоветского пространства, всё же Европротокол, не будучи запрещённым в рамках действующего казахстанского законодательства, всё- таки не имеет какого-либо массового применения в практике урегулирования убытков по обязательному страхованию гражданско-правовой ответственности владельцев транспортных средств (ОС ГПО ВТС). А наши соседи по СНГ уже начиная с 2009 года опробовали практику Европротокола, причём Россия и Украина используют французскую модель. И вот что из этого получилось.

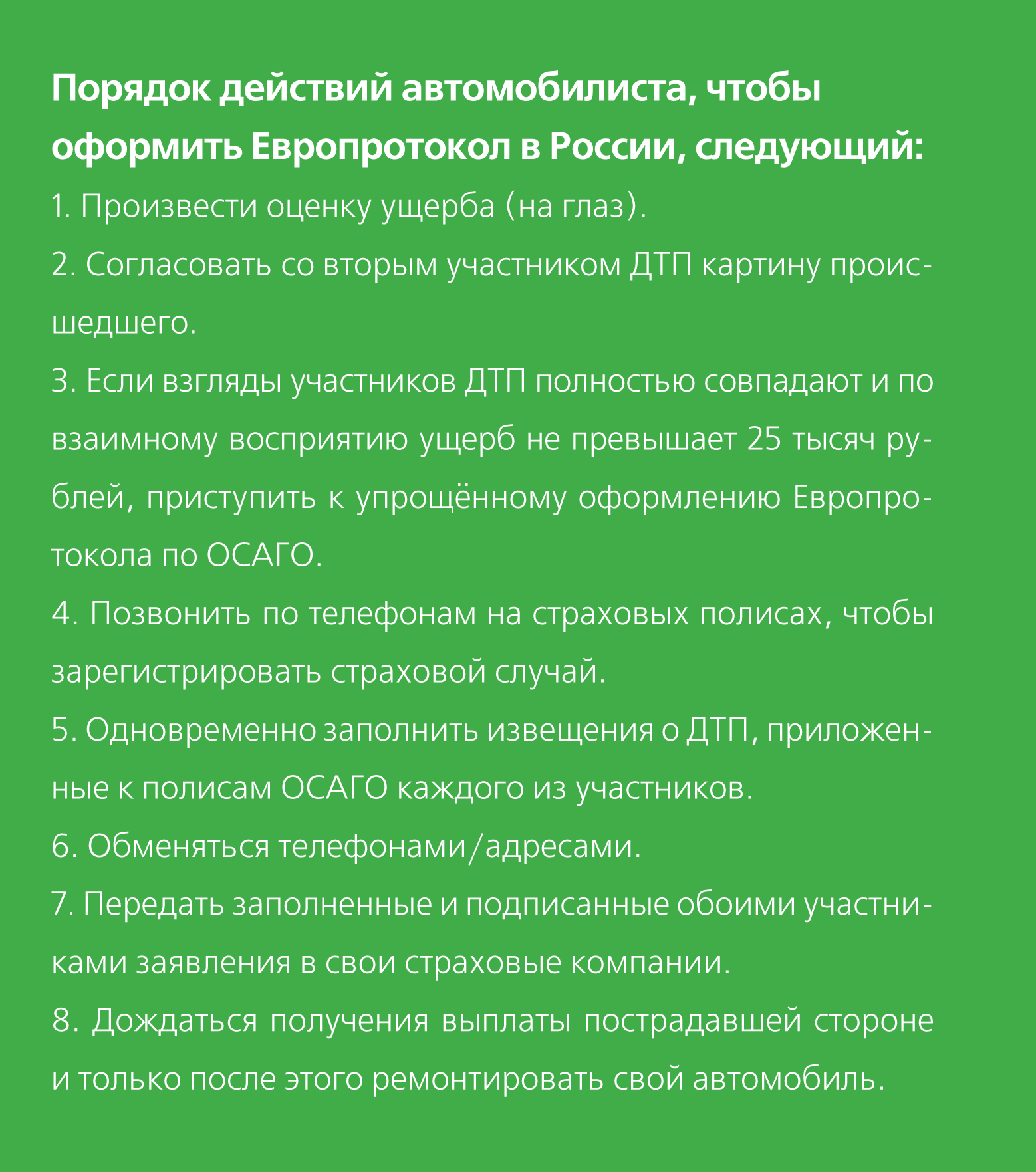

Россия

Введение Европротокола в России дважды откладывалось из-за того, что страховщики не были готовы к его введению. Когда в январе 2009 года стало понятно, что чиновники твердо намерены запустить с 1 марта "упрощёнку" и прямое возмещение ущерба, страховые компании продолжали жаловаться на то, что у них всё ещё не введены в действие единая методика расчета ущерба и клиринговый центр.

В результате к моменту вступления в силу европротокольных поправок к полису обязательного страхования автогражданской ответственности владельцев транспортных средств (ОСАГО) электронная система взаиморасчётов была готова, а методика оценки убытков, необходимая для согласования размера компенсации между страховыми компаниями, - нет. Надо отметить, что единой методики расчёта ущерба в России нет до сих пор, но скорее всего уже в начале следующего года этот документ будет согласован и принят. Чтобы решить проблему мошенничества в рамках Европротокола, в России ввели лимит ответственности страховщика, он составляет 25 тысяч рублей

Поправки в Законе об ОСАГО, вводящие в действие "упрощёнку" и систему прямого урегулирования убытков, вступили в силу 1 марта 2009 года. Но тогда страховщики заявили, что этот закон не имеет обратной силы. То есть его действие не распространяется на всех тех, кто оформил полис обязательного страхования до 1 марта. Сейчас это ограничение отменено. Формально это нововведение должно упростить жизнь автомобилистам, но, к сожалению, у российского Европротокола есть ряд национальных особенностей, которые делают его не таким привлекательным.

Поправки в Законе об ОСАГО, вводящие в действие "упрощёнку" и систему прямого урегулирования убытков, вступили в силу 1 марта 2009 года. Но тогда страховщики заявили, что этот закон не имеет обратной силы. То есть его действие не распространяется на всех тех, кто оформил полис обязательного страхования до 1 марта. Сейчас это ограничение отменено. Формально это нововведение должно упростить жизнь автомобилистам, но, к сожалению, у российского Европротокола есть ряд национальных особенностей, которые делают его не таким привлекательным.

Обязательно перед началом процедуры Европротокола нужно проверить полис ОСАГО второго участника. Если страховка окажется просроченной или виновник не будет в неё вписан - это прямой повод для отказа в выплате.

Извещение о ДТП нужно как можно быстрее передать в центр выплат страховой компании. Требуются паспорт, водительское удостоверение, свидетельство о регистрации, паспорт транспортного средства, права участника аварии и, если клиент не собственник, - генеральная доверенность.

По закону у страховщика есть 5 дней на проведение экспертизы, оценку ущерба. Спустя 5 дней, в течение следующих 30 дней должна быть произведена выплата или же вынесен мотивированный отказ в таковой.

Когда россияне вводили у себя Европротокол, то они пошли по ещё более революционному пути в этой сфере, чем украинские законодатели. Помимо возможности самостоятельного оформления водителями ДТП, законом одновременно предусмотрели введение системы прямого урегулирования страховых случаев. Суть её в том, что клиент страховой компании, который застраховал свою ответственность, при наступлении страхового случая, в котором он стал потерпевшим, заявляет о выплате возмещения не тому страховщику, у которого застрахована ответственность виновника ДТП, а тому, чьим клиентом является он сам.

Эти два новшества, появившиеся одновременно, очень тяжело приживаются в сознании российских автомобилистов. Да и не все страховщики оказались готовы к столь принципиальным изменениям в своей работе. Нельзя не учитывать также, что большое количество автомобилей застраховано по автоКАСКО, условия которого могут не распространяться ни на Европротокол, ни, тем более, на прямое урегулирование. Поэтому опасения автолюбителей, связанные с боязнью запутаться в нюансах взаимоотношений заинтересованных сторон, вполне объяснимы.

Так что, помимо пресловутого менталитета, есть вполне объективные причины, по которым такие новшества приживаются медленнее, чем планировалось. Российская статистика свидетельствует о том, что сейчас примерно 10 % ДТП оформляются с помощью Европротокола.

Несмотря на существующие трудности и нерешённые вопросы, россияне решили пойти вперёд более смелыми шагами. 15 октября 2013 года Минфин предложил расширить эксперимент по увеличенному лимиту выплат по Европротоколу в ОСАГО (до 400 тысяч руб.) на крупнейшие города России.

Законопроект, направленный на упрощение процедуры выплат по ОСАГО и увеличивающий лимиты выплат, в числе прочего предусматривает увеличение в 2 раза (с 25 тысяч до 50 тысяч рублей) лимита выплат по ОСАГО по Европротокол у, а также проведение эксперимента в Москве и Московской области, Санкт-Петербурге и Ленинградской области по введению лимита выплат по Европротоколу на уровне общего лимита выплат по ОСАГО (планируется 400 тысяч рублей) при условии предоставления страховщику фото- или видеоматериалов с фиксацией местоположения транспортных средств.

Минфин предложил установить расширенный лимит выплат по Европротоколу и в других крупных городах с численностью более 500 тысяч человек - в Новосибирске, Екатеринбурге, Нижнем Новгороде, Казани, Самаре, Омске, Челябинске, Ростове-на-Дону, Уфе, Волгограде, Красноярске, Перми и Воронеже.

Предложения - в стадии обсуждения, но российские страховщики без особого энтузиазма смотрят на перспективу таких нововведений. По их мнению, такие «реверансы» перед автовладельцами должны адекватно увеличить тарифы на ОСАГО как минимум в 2 раза.

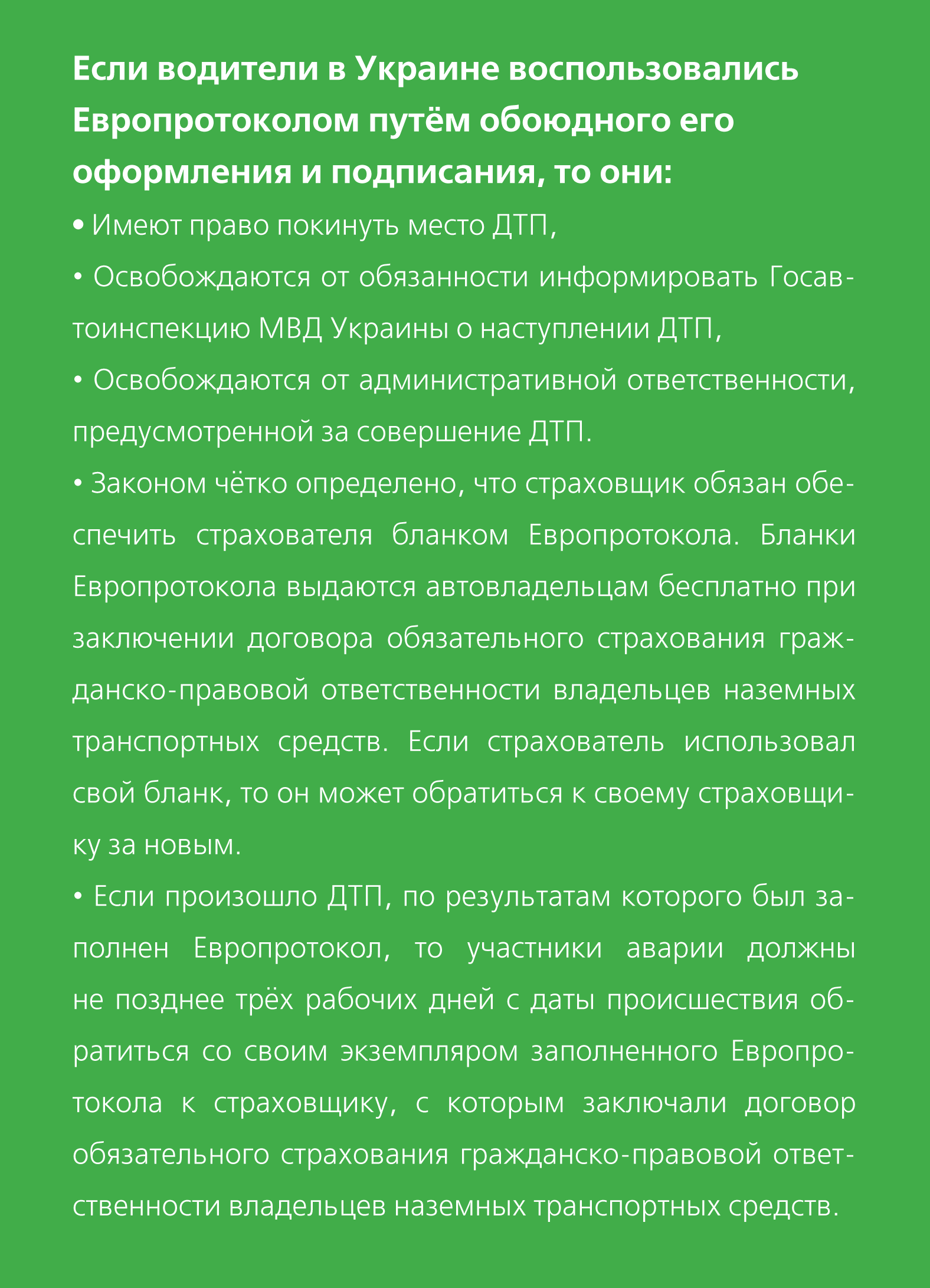

Украина

В Украине новшества в Законе об ОСАГО, связанные с внедрением упрощённой схемы оформления ДТП, вступили в силу 19 сентября 2011 года Европротокол. Применять Европротокол участники аварии могут при следующих условиях:

• непременное наличие полисов ОСАГО,

• в ДТП повреждено только «железо» и отсутствуют травмированные люди,

• участники аварии должны договориться о едином взгляде на причины и обстоятельства аварии.

Если хоть одно из этих условий будет отсутствовать или будут подозрения, что один из участников ДТП находится под воздействием алкогольных, наркотических или лекарственных препаратов или водители просто не смогли договориться об обстоятельствах аварии, а также не могут правильно определить материальный ущерб, то они имеют полное право вызвать представителей ГАИ и оформлять ДТП по привычной процедуре.

Если хоть одно из этих условий будет отсутствовать или будут подозрения, что один из участников ДТП находится под воздействием алкогольных, наркотических или лекарственных препаратов или водители просто не смогли договориться об обстоятельствах аварии, а также не могут правильно определить материальный ущерб, то они имеют полное право вызвать представителей ГАИ и оформлять ДТП по привычной процедуре.

В случае превышения суммы убытка - от 10 тысяч до 50 тысяч гривен - водителям, как и прежде, необходимо будет вызывать на место ДТП сотрудников ГАИ. С 2013 года максимальный размер выплаты по Европротоколу был увеличен до 25 тысяч гривен. Новый лимит для большинства автомобилей позволяет покрыть замену или ремонт бампера, двери, крыла - лидеров по повреждениям в городских «пробочно-парковочных» ДТП.

Решение о выезде представителей ГАИ на место ДТП принимают участники аварии. Если они хотят, чтобы ДТП оформлялось по привычным правилам, то ГАИ не имеет права отказывать им в выезде на место аварии и оформлении соответствующего протокола.

Страховщики же в качестве заявления о ДТП обязаны принимать как заполненный бланк Европротокола, так и заявление, поданное в другой форме и подкреплённое справкой о ДТП из ГАИ. Что касается стоимости бланка Европротокола, то страховщик обязан бесплатно обеспечить страхователя таким бланком. Таким образом, эти бланки будут выдаваться страхователям бесплатно при заключении договора страхования ответственности автовладельца. Если страхователь использует свой бланк, то он в любой момент сможет получить его повторно в офисе своей страховой компании.

С 19 сентября 2011 года, после введения Европротокола, поменялись отношения между страховщиками и страхователями. В частности, отныне обязанности по сбору и оформлению документов, необходимых для выплаты возмещений, осуществляет страховая компания. Кроме того, усовершенствована система урегулирования страховых случаев. В частности, определён исчерпывающий перечень документов, который страховщик имеет право требовать от потерпевшего для принятия решения о выплате возмещения, установлены окончательные сроки для осуществления страховой выплаты: 90 дней - на рассмотрение заявления (при этом на данный срок не влияет, находится ли данное дело под административным урегулированием) и 15 дней - на выплату с момента принятия решения о ней.

Европротокол избавляет от несения административной ответственности. Ведь обычно при ДТП у виновного водителя забирают права, его штрафуют и нужно идти в суд, чтобы вернуть водительское удостоверение. Кроме преимуществ для водителя есть и определённые процедуры, которые необходимо соблюсти для получения страховой выплаты.

Прежде чем заполнять Сообщение о дорожно-транспортном происшествии необходимо при наличии соответствующих технических средств провести фотографирование места происшествия и обоих транспортных средств, причастных к ДТП. Указанные фотографии нужно предоставить страховщику вместе с Уведомлением о дорожно-транспортном происшествии. В украинском законодательстве этот документ определён как «Сообщение о ДТП». Это письменное уведомление - на бланке образца, установленного Моторным (транспортным) страховым бюро Украины (МТСБУ), которое предоставляется Страховщику водителем транспортного средства, причастного к ДТП. В дальнейшем оно становится основанием для выплаты страхового возмещения потерпевшей в ДТП стороне.

Многие автомобилисты Украины не желают облегчать себе жизнь Европротоколом и по привычке вызывают на место ДТП сотрудников ГАИ.

Показатель оформления ДТП по упрощённой схеме в Украине - около 5 % от общего количества уведомлений, поданных участниками происшествий в компанию. Одна из главных причин - недоверие водителей к страховщикам из опасения остаться без выплаты. Малейшие нарушения при заполнении Европротокола могут стать для страховой компании основанием для отказа в выплате возмещения, и потерпевший останется с носом.

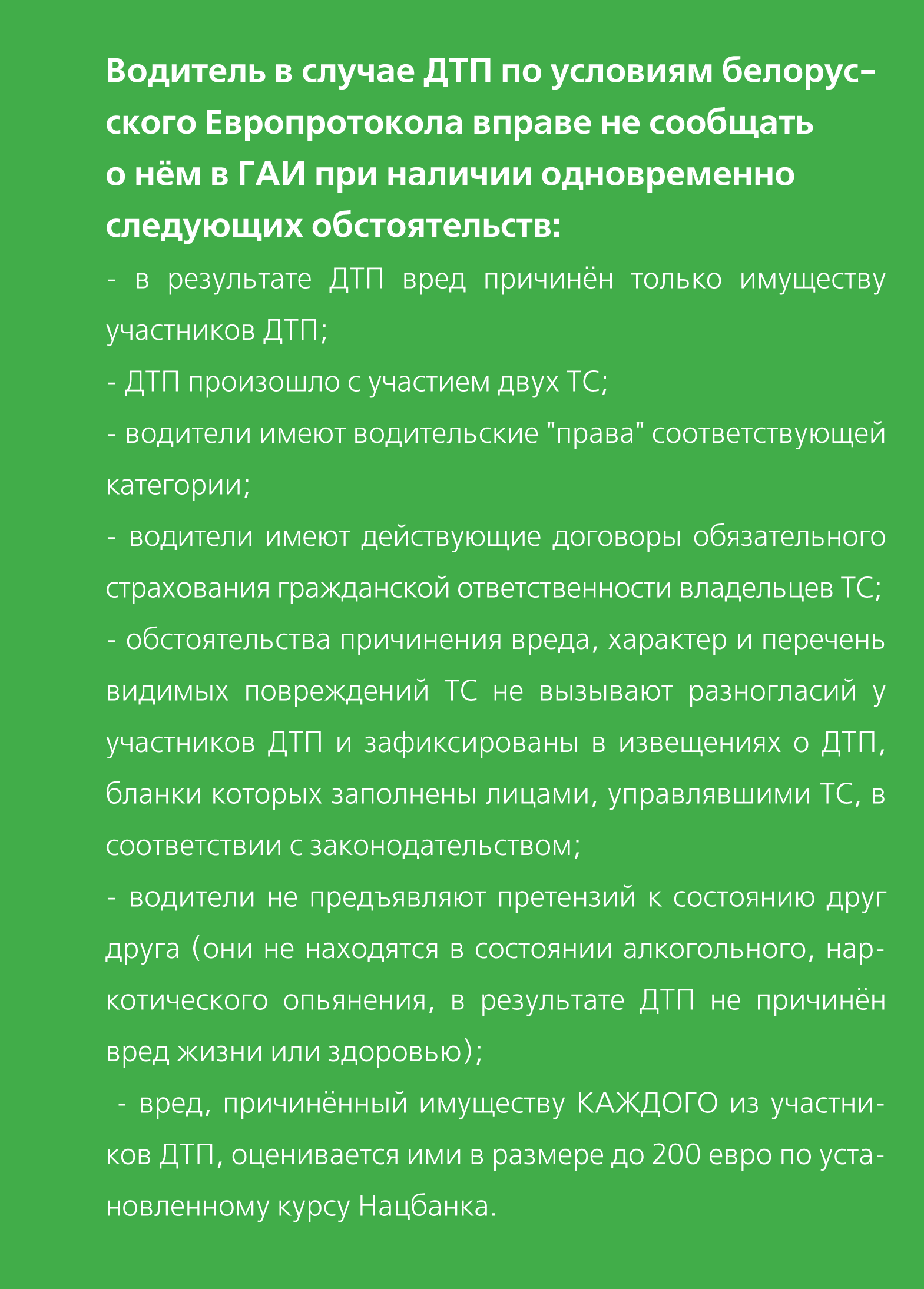

Беларусь

Европротокол внедрён в Беларуси 1 июля 2010 года, и действует он только для договоров обязательного страхования гражданской ответственности владельцев транспортных средств, оформленных после 1 июля 2010 года.

В Беларуси максимальная выплата по данной системе ограничена суммой 200 евро. Основная проблема состоит в том, что участники ДТП, тем более находящиеся в стрессовой ситуации, на глазок не всегда могут определить величину ущерба, полученного транспортным средством (не все разбираются в стоимости запчастей), да и скрытые повреждения авто, устранение которых превысит сумму 200 евро, порой можно увидеть только на СТО. А если участники ДТП разъехались без вызова ГАИ, то суммы возмещения больше 200 евро им не видать. Принимая решение не вызывать ГАИ, водители должны осознавать возможные риски.

В Беларуси максимальная выплата по данной системе ограничена суммой 200 евро. Основная проблема состоит в том, что участники ДТП, тем более находящиеся в стрессовой ситуации, на глазок не всегда могут определить величину ущерба, полученного транспортным средством (не все разбираются в стоимости запчастей), да и скрытые повреждения авто, устранение которых превысит сумму 200 евро, порой можно увидеть только на СТО. А если участники ДТП разъехались без вызова ГАИ, то суммы возмещения больше 200 евро им не видать. Принимая решение не вызывать ГАИ, водители должны осознавать возможные риски.

Несмотря на то, что предел выплаты установлен в размере 200 евро, это не значит, что при любом ДТП потерпевший получит эту сумму. Размер вреда определяется в соответствии с правилами определения ущерба. Это может быть и 10, и 20 евро. Страховая компания может потребовать предъявить для осмотра сразу два автомобиля - виновника и пострадавшего во избежание случаев страхового мошенничества.

В Беларуси, если виновник и потерпевший имеют договоры, заключенные после 1 июля 2010 года, то они также могут обратиться в страховую организацию как виновника, так и потерпевшего. Нередки случаи, когда мошенники одновременно заявляют выплаты по обоим вариантам. Из-за слабой коммуникации между отдельными страховщиками такой вариант зачастую проходит.

Некоторые страховщики считают, что сама схема прямого возмещения убытков для Беларуси не подходит (даже в странах с высокой страховой культурой прямое возмещение убытков прижилось далеко не везде), поскольку основана на глубоком доверии, во-первых, между страхователем и его компанией, во-вторых, между самими страховщиками, хотя ни того ни другого сегодня в Беларуси нет и в помине.

Страховщик имеет право назначить проведение независимой экспертизы участвовавших в ДТП машин в случае установления противоречий, касающихся характера и перечня повреждений этих машин, а также обстоятельств причинения вреда. Это предусмотрено указом № 519 и Инструкцией о порядке проведения данного вида страхования.

Срок, в течение которого бюро производит расчёты с потерпевшими, их наследниками либо по их поручению - с организациями или индивидуальными предпринимателями, оказавшими услуги по ремонту ТС, сокращён с 50 до 20 рабочих дней со дня получения заявления о ДТП; при оформлении документов о ДТП без участия сотрудников ГАИ МВД Республики Беларусь - в течение 5 рабочих дней со дня получения заявления о ДТП. Предусмотрены случаи, при которых указанные сроки могут не соблюдаться.

Пока Европротокол не очень популярен, его используют около 3 % автовладельцев, то есть в трёх из ста наступивших страховых случаях. Причин, по которым у водителей непопулярен упрощённый порядок оформления ДТП, несколько:

- первая - стереотипы: многие по-прежнему не решаются обойтись при оформлении ДТП без ГАИ;

- вторая: автовладельцы опасаются, что ущерб может превышать 200 евро;

- третья: не все знают тонкости и особенности оформления ДТП без вызова ГАИ.

Если автомобилем управлял водитель, которому он не принадлежит, подписать извещение о ДТП без согласия владельца машины невозможно. Водитель должен проинформировать собственника машины об аварии и о заполнении такого извещения.

Извещение составляется двумя участниками аварии, но подпись оставляет только тот, кто признал себя виновным.

Рынки разные - проблемы общие

Введение Европротокола в обозначенных трёх странах проходило по единому классическому механизму и различия в «деталях» не столь велико, исключая лимит страхового покрытия. По статистике украинских страховых компаний, за 2012 год правом оформить ДТП без ГАИ водители воспользовались не больше чем в 5-7 % случаях ДТП. В соседней России, эта система стала действовать раньше, но и там оформляют свои ДТП без участия сотрудников ГАИ не более чем в 10% случаев. В европейских странах, где система Европротокола действует уже около 40 лет, примерно 20 % ДТП оформляются без участия сотрудников дорожной полиции. В чем же основные проблемы невостребованности Европротокола?

По правилам оба участника происшествия должны быть согласны с версией произошедшего, а возмещаемый ущерб от столкновения не должен превышать фиксированной суммы. Любое расхождение в заполненных участниками аварии извещениях о ДТП может дать страховой компании повод отказать в компенсации ущерба пострадавшему. Учитывая повсеместный факт того, что редкий автомобилист признает за собой вину (иногда даже в самом очевидном случае), зачастую приводит к тому, что стороны ДТП редко приходят к согласию по поводу обстоятельств ДТП.

Много вопросов вызывает ограничение по выплате. Автовладельцы, находясь в состоянии стресса сразу после аварии, часто не могут реально оценить ущерб, которые получил их автомобиль в ДТП. Кроме того, уже в ходе ремонта может выясниться, что машина получила скрытые повреждения, требующие ремонта на куда более значительную сумму. В результате, если ущерб от оформленной без участия ГАИ аварии превысит прописанную в Законе об ОСАГО фиксированную сумму, страховая компания имеет полное право отказать в его компенсации. В этом случае может дополнительно пострадать и виновник происшествия, который добросовестно застраховал свою гражданскую ответственность - пострадавший, получив отказ в компенсации от страховой, по закону имеет право потребовать возвращение ущерба с того, кто виноват в ДТП.

Немаловажным является и то, что страховщики опасаются мошенничества и представитель ГАИ, который оформляет ДТП, является неким гарант того, что авария действительно была и что она произошла именно так, как нарисовано в схеме.

Страховщики, предвидя увеличение мошенничества, стараются ужесточать проверку обстоятельств страхового случая. В частности, вправе потребовать для осмотра автомобиль виновника, чтобы сравнить повреждения на обеих машинах. Но ведь не всегда пострадавший обращается в страховую компанию сразу после аварии. В итоге, когда страховщик потребует второе авто, оно уже будет отремонтировано хозяином-виновником ДТП, который, не ожидая выплат, залатал свою машину. Результат - повреждений на транспортном средстве виновного нет, и страховщик ставит под сомнение реальность аварии и отказывает своему клиенту, пострадавшему в выплате.

Некоторые считают, что если максимальную выплату по Европротоколу увеличить, то вырастет и количество мошеннических случаев. Хотя по данным страховщиков, за этот год количество мошеннических случаев уже увеличилось на 17 % и без увеличения сумм выплат.

Страховые компании традиционно ищут юридическую причину не заплатить клиенту и в том числе - по Европротоколу. Ведь в самой процедуре оформления ДТП по Европротоколу есть много оговорок. Допустим, если в документ внесено исправление в процессе заполнения, что весьма вероятно в стрессовой ситуации после ДТП, то исправленному бланку в страховой компании уже не верят. Другой пример - нетипичность аварии. В Европротоколе нужно выбрать одну из нескольких типовых схем ДТП. Но если происшествие не подпадает под существующие типы, то страховая компания может также заняться бюрократией, стараясь отказать в выплате.

Как продвинуть Европротокол?

Несмотря на низкую востребованность Европротокола, Россия , Беларусь и Украина прилагают усилия на законодательном уровне в своих странах для того, чтобы Европротокол получил как можно большее распространение и обрёл популярность у автовладельцев. Активно ведутся разговоры об увеличении максимальной выплаты в рамках Европротокола. Такое решение повысит число автовладельцев, использующих этот инструмент. Однако наверняка это будет воспринято негативно страховыми компаниями из-за потенциального роста страхового мошенничества.

Предпринимаются попытки улучшить Европротокол за счёт применения телематики (информационных услуг, оказываемых посредством коммуникационных сетей), в частности позволяющей регистрировать ДТП. Так, например Российский союз автостраховщиков предлагает ввести условие о том, что автовладельцы могут пользоваться Европротоколом при наличии системы спутниковой навигации ГЛОНАСС в автомобиле. В этом случае значительно упростится процесс урегулирования убытков. Но что ещё более важно, страховщики смогут доверять данным телематики (сейчас они не особо доверяют извещениям о ДТП, составленным в рамках Европротокола). Компании, предоставляющие телематические услуги, то есть спутниковый контроль за машинами, совместно со страховщиками разработали новый продукт. Теперь автомобиль ни на минуту не должен оставаться без контроля. Если он попал в аварию, на пульт поступит соответствующее извещение. Восстановить процесс, сконструировать все факторы, предшествовавшие ДТП, проблем не составит. Приборы позволяют не только помочь водителю в сложной ситуации, они контролируют его поведение на дороге, буквально следят за тем, с какой скоростью он движется, резко ли трогается, как перестраивается. Правда, этот прибор предоставляет всю информацию о характере водителя непосредственно страховщику. А тот на основании этой информации может оценить свои риски при страховании такого водителя.

Приживётся Европротокол или нет, в любом случае прежде всего будет зависеть от самих страховщиков. Только прямая экономическая выгода за счёт сокращения прямых затрат на урегулирование мелких убытков, приемлемый уровень прямой убыточности, снижение уровня страхового мошенничества и, возможно, какие-то маркетинговые преимущества станут реальными стимулами, которые заставят страховщиков стать «добрее» и всячески содействовать развитию Европротокола. В противном случае серьёзных шансов «на жизнь и развитие» у Европротокола не будет.

Журнал "Рынок страхования" , ноябрь-декабрь 2013 г.