S&P Global Ratings оценивает страновые и отраслевые риски сектора общего страхования и страхования жизни в Республике Казахстан как «умеренно высокие». Выводы рейтингового агентства представлены в отчете «Оценка отраслевых и страновых рисков страхового сектора: сектор общего страхования и страхования жизни Республики Казахстан».

|

Оценки компонентов IICRA: Республика Казахстан |

|||

|

Сектор общего страхования |

Сектор страхования жизни |

||

|

Страновой риск |

Высокий |

Страновой риск |

Высокий |

|

Отраслевой риск |

Умеренно низкий |

Отраслевой риск |

Умеренно низкий |

|

Фактор корректировки |

(1) |

Фактор корректировки |

(1) |

|

Оценка IICRA сектора общего страхования Казахстана |

Умеренно высокий риск |

Оценка IICRA сектора страхования жизни Казахстана |

Умеренно высокий риск |

|

IICRA (Insurance Industry And Country Risk Assessment) -- оценка отраслевых и страновых рисков страхового сектора. Мы присваиваем следующие оценки IICRA: "очень низкий риск", "низкий риск", "средний риск", "умеренно высокий риск", "высокий риск", "очень высокий риск". |

|||

|

Основные факторы, определяющие риски страхового сектора Республики Казахстан |

|||

|

Сектор общего страхования |

Сектор страхования жизни |

||

|

Позитивные: |

Негативные: |

Позитивные: |

Негативные: |

|

Стабильные позиции лидеров рынка и сильные операционные показатели. |

Ограниченные возможности роста корпоративного и розничного страхования и все еще невысокий уровень страховой грамотности населения Казахстана. |

Сильные показатели прибыльности, значительно превышающие показатели развитых стран и большинства развивающихся рынков. |

Развивающийся рынок с низким уровнем проникновения страховых услуг и все еще формирующаяся линейка страховых продуктов. |

|

Укрепление нормативно-правовой базы и системы управления и проактивный подход к регулированию. |

Невысокий уровень перестраховочного покрытия катастрофических рисков. |

Укрепление нормативно-правовой базы и системы управления и проактивный подход к регулированию способствуют повышению осведомленности о продуктах страхования жизни и реализации регуляторных инициатив, поддерживающих рост в секторе. |

Риск несоответствия активов и обязательств по срокам погашения из-за все еще ограниченной доступности долгосрочных активов для покрытия долгосрочных резервов по полисам страхования жизни. |

|

Хорошая устойчивость сектора к высокому страновому риску. |

Макроэкономическая волатильность, вызванная текущей геополитической напряженностью и зависимостью Казахстана от экспорта нефти, что оказывает давление на рост выручки в среднесрочной перспективе. |

Хорошая устойчивость сектора к высокому страновому риску. |

Макроэкономическая волатильность, вызванная текущей геополитической напряженностью и зависимостью Казахстана от экспорта нефти, что оказывает давление на рост выручки в среднесрочной перспективе. |

Диаграмма 1.

Обоснование

S&P Global Ratings оценивает страновые и отраслевые риски сектора общего страхования и страхования жизни (Insurance industry and country risk assessment, IICRA) в Республике Казахстан как «умеренно высокие». Наша оценка рисков сектора общего страхования в Казахстане сопоставима с оценками аналогичных секторов в Бразилии, Колумбии, Польше и ЮАР. Оценка страновых и отраслевых рисков сектора страхования жизни в Казахстане сопоставима с оценками секторов страхования жизни в Колумбии, Польше и ЮАР.

Отраслевой риск сектора общего страхования в Казахстане: Умеренно низкий риск

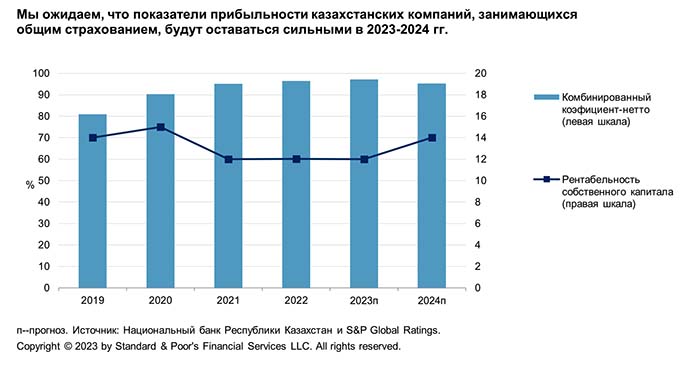

Наша оценка отраслевого риска казахстанского сектора общего страхования отражает текущие и прогнозируемые высокие показатели прибыльности, поддерживаемые результатами страховой и инвестиционной деятельности страховых компаний. По нашим прогнозам, рентабельность собственного капитала (return on equity — ROE) будет составлять около 12-14% в 2023-2024 гг., что немного выше уровня 2022 г. (12%) (см. диаграмму 2). Мы также отмечаем проактивный надзор со стороны регулирующего органа и ограниченную потенциальную волатильность, обусловленную рисками, связанными со страховыми продуктами. Вместе с тем мы отмечаем ограниченные перспективы роста корпоративного и розничного направлений страхования, не связанных с обязательным страхованием, в ближайшие два года в связи со все еще недостаточно высоким уровнем страховой грамотности населения Казахстана.

По нашим прогнозам, комбинированный коэффициент в сегменте общего страхования в Казахстане составит около 97,0% в 2023 г. на фоне высокой инфляции, не компенсируемой ростом ставок по обязательному страхованию гражданско-правовой ответственности владельцев транспортных средств (ОГПО ВТС) и обесцениванием национальной валюты относительно доллара США, и приблизится к 95,0% в 2024 г. Комбинированный коэффициент (убыточности и расходов) казахстанских компаний сектора общего страхования составил 96,2% в 2022 г. (по сравнению с 89,0% в среднем в 2019-2021 гг.). В связи с этим мы прогнозируем давление на коэффициент убыточности (в сторону его повышения) в сегменте автострахования вследствие увеличения стоимости ремонта после девальвации национальной валюты, поскольку значительная часть запасных частей импортируется. По нашим прогнозам, средний коэффициент убыточности может составить 45-46% в ближайшие два года.

Однако в среднесрочной перспективе мы ожидаем, что страховые компании сосредоточатся на оптимизации затрат за счет снижения комиссий и все большего внимания, уделяемого цифровизации. По инициативе правительства с 2024 г. все процедуры по урегулированию убытков по договорам обязательного автострахования должны осуществляться в онлайн-режиме. Кроме того, мы ожидаем, что доля онлайн-продаж будет постепенно расти, особенно на рынке автострахования. В то же время, как мы понимаем, страховые агенты продолжают играть важную роль в качестве посредников, в частности в отдаленных регионах, где не у всех есть доступ в интернет. Мы ожидаем, что в будущем крупные страховые компании будут внедрять новые цифровые продукты быстрее, чем небольшие игроки, и будут получать выгоду от оптимизации затрат. Как следствие, мы полагаем, что коэффициент расходов казахстанских компаний сектора общего страхования останется на уровне около 50-51% в 2023-2024 гг. в сравнении со средним значением за три года — 52% в 2020-2022 гг. Это довольно высокое значение, в частности в сравнении с показателями развитых стран Западной Европы.

Диаграмма 2.

Факторы, оказывающие позитивное влияние на нашу оценку IICRA сектора общего страхования в Казахстане

• Мы оцениваем регулирование, осуществляемое Агентством Республики Казахстан по регулированию и развитию финансового рынка, как эффективное. На наш взгляд, казахстанский регулирующий орган разработал довольно четкую и хорошо функционирующую систему надзора за страховым сектором страны. Мы полагаем, что существующая практика довольно эффективна, надзор является строгим, а требования ужесточаются с каждым годом. Регулятор устанавливает и контролирует ряд показателей, таких как минимальные требования к уставному капиталу, маржа платежеспособности, диверсификация активов и объем высоколиквидных активов в общем инвестиционном портфеле. Проверки большинства индикаторов проводятся ежемесячно. Насколько мы понимаем, регулятор планирует постепенный переход к требованиям Solvency II, предварительно, с 2027 г. Кроме того, он тесно работает с участниками рынка в области внедрения стандартов МСФО 17 в этом году.

• С нашей точки зрения, регулирующий орган тщательно следит за ситуацией в секторе и предпринимает обоснованное вмешательство, приостанавливая или отзывая лицензии у тех страховых компаний, которые нарушили нормативные требования. В связи с недостаточной маржой платежеспособности у нескольких участников рынка в 2022 г. регулятор допустил послабления в отношении требований к расчету капитала платежеспособности для страховщиков. В соответствии с этими послаблениями дефицит платежеспособности, вызванный переоценкой активов, не признавался несоблюдением страховой организацией норматива достаточности маржи платежеспособности в период с 28 февраля по 1 сентября 2022 г. Мы отмечаем, что система регулирования продолжает развиваться, как и стандарты корпоративного управления в казахстанском секторе общего страхования.

• Мы полагаем, что высокие операционные барьеры для новых участников рынка оказывают положительное влияние на сектор общего страхования в Казахстане, свидетельствуя о конкурентных условиях в отрасли. На наш взгляд, страховые компании, принадлежащие финансовым конгломератам, владеют значительной долей рынка, учитывая, что крупные финансовые группы имеют обширные каналы сбыта. Эти финансовые компании также извлекают выгоду из низко затратных структур, известных брендов и репутации. Хотя новые игроки могут войти в более мелкие и нишевые направления бизнеса, мы не ожидаем, что их потенциальное присутствие существенно изменит конкуренцию в отрасли или динамику показателей прибыльности в среднесрочной перспективе, поскольку рынок отличается высоким уровнем концентрации и доминированием в нем местных страховых компаний.

• Казахстанский сектор общего страхования предлагает довольно простые страховые продукты, а основным направлением бизнеса в нем является автострахование и страхование имущества, на которые приходилось 64% подписанной страховой премии-брутто в 2022 г. (см. диаграмму 3). Мы оцениваем вероятность того, что риски, связанные со страховыми продуктами, обусловят волатильность показателей прибыли, как довольно низкую.

Диаграмма 3.

• Тарифы на страховые продукты в сегменте ОГПО ВТС изменятся, в частности, произойдет корректировка коэффициентов для регионов, в которых эти тарифы оказывают давление на показатели прибыльности страховых компаний. Мы полагаем, что такие изменения могли бы оказать позитивное влияние на показатели прибыльности сектора.

Факторы, оказывающие негативное влияние на оценку IICRA сектора общего страхования в Казахстане

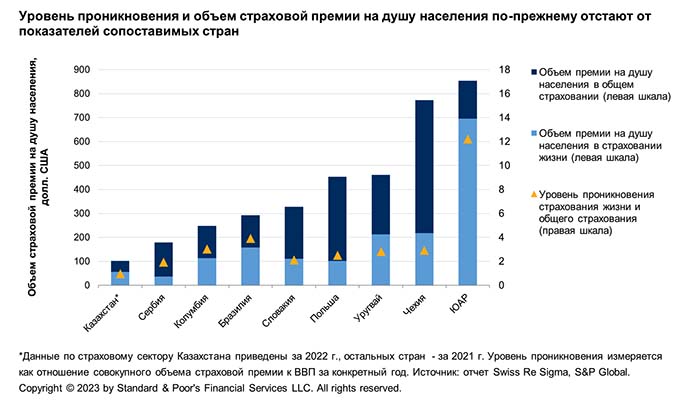

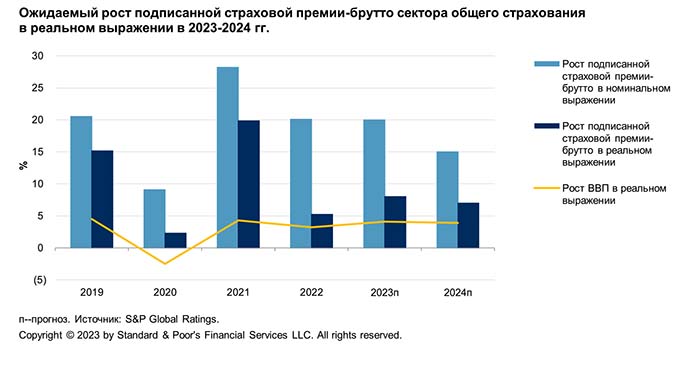

• Проникновение услуг общего страхования в Казахстане составляло 0,5% по данным на конец 2022 г. и остается значительно ниже, чем в других развивающихся и развитых странах. Мы полагаем, что причины этого заключаются в том, что некоторые розничные продукты не являются обязательными, например страхование жилья, на которое приходится значительный объем премии на других рынках. Мы прогнозируем умеренный рост подписанной страховой премии-брутто казахстанского сектора общего страхования в реальном выражении в ближайшие два года (см. диаграмму 4). Это объясняется ограниченным числом инициатив со стороны регулирующего органа, которые могли бы поддержать развитие сектора. В то же время мы полагаем, что уровень страховой грамотности в стране (как населения, так и компаний) постепенно повышается, что будет поддерживать объемы бизнеса в секторе общего страхования. Мы прогнозируем рост рынка примерно на 20% в номинальном выражении и примерно на 6-8% в реальном выражении в 2023 г., в результате чего средний размер страховой премии на душу населения (58 долл. в 2022 г.), вероятнее всего, останется существенно ниже показателей сопоставимых стран (более 200 долл. на душу населения, см. диаграмму 1).

• Казахстан подвержен риску стихийных бедствий и не имеет централизованного механизма покрытия и оценки катастрофических событий. Казахстан находится в регионе, который подвержен высоким рискам, связанным с такими стихийными бедствиями, как землетрясения и засуха, особенно в районе г. Алматы. Последнее крупное землетрясение в Казахстане произошло в 1911 г. (8-9 баллов по шкале Рихтера). Насколько мы понимаем, возможные экономические убытки от гипотетического катастрофического события существенно выше объема застрахованных убытков, при этом показатель проникновения страховых услуг в секторе общего страхования составлял всего 0,52% в конце 2022 г. Насколько мы понимаем, лишь несколько казахстанских страховых компаний используют перестрахование от катастрофических рисков ввиду его высокой и продолжающей повышаться стоимости. Существующие модели для оценки катастрофических рисков в Казахстане являются недостаточно развитыми и требуют дополнительного прогнозирования и анализа, что повышает значение адекватной оценки кумуляции рисков.

• Большинство казахстанских страховых компаний имеют относительно небольшой объем капитала в абсолютном выражении в международном контексте. Всего несколько крупных компаний располагают капиталом в размере более 100 млн долл. Это делает казахстанские страховые компании более чувствительными к риску непредвиденного разового убытка и ограничивает их способность страховать крупные риски.

• Неблагоприятная геополитическая ситуация, устойчиво высокая инфляция и сильная волатильность на финансовых рынках могут оказать негативное влияние на выручку и чистую прибыль страховых компаний.

Фактор корректировки

Мы считаем, что оценка странового риска как высокого несколько завышает риски, с которыми сталкивается сектор общего страхования в Казахстане. Несмотря на оценку странового риска как высокого, этот сектор исторически демонстрировал устойчивые операционные показатели. На наш взгляд, способность отрасли справляться с текущими и будущими трудностями, с которыми сталкиваются страховые компании в Казахстане, сохранится в ближайшие два года.

Диаграмма 4.

Отраслевой риск сектора страхования жизни в Казахстане: Умеренно низкий риск

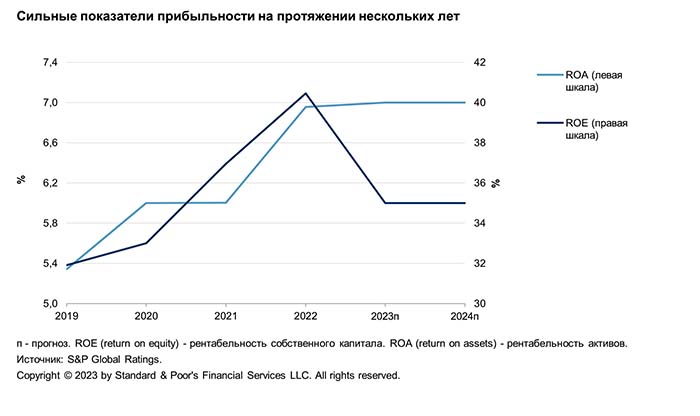

По нашему мнению, сектор страхования жизни в Казахстане демонстрирует сильные показатели прибыльности благодаря динамике развития отрасли и характеристикам страховых продуктов, которые обусловливают высокие показатели прибыльности компаний этого сегмента, и вопреки невысоким барьерам для входа на рынок для новых участников. Мы полагаем, что режим регулирования стимулирует развитие отрасли благодаря нескольким инициативам, которые будут поддерживать рост подписанной страховой премии-брутто как минимум на 15-20% в год в ближайшие два года. Мы ожидаем, что в 2023-2024 гг. рентабельность собственного капитала (ROE) будет составлять в среднем около 30%-35% в год, а рентабельность активов (return on assets — ROA) — около 6-7%, что оценивается нами как высокий показатель по сравнению с показателями европейских компаний, занимающихся страхованием жизни.

Менее развитые, чем западноевропейские, финансовые рынки Казахстана ограничивают возможности сектора страхования жизни в том, что касается управления несовпадением активов и обязательств и получения доступа к долгосрочным инвестициям, за исключением государственных долговых обязательств и депозитов. Мы отмечаем, что подверженность рискам банковского сектора оказывает меньшее влияние на средние показатели кредитного качества активов казахстанских компаний по страхованию жизни благодаря тому, что они в большей степени инвестируют средства в казахстанские суверенные облигации с рейтингом «ВВВ-» и в меньшей — в банки с рейтингами от «В-» до «ВВ+» (см. статью «Оценка страновых и отраслевых рисков банковского сектора (BICRA): Республика Казахстан», опубликованную 23 июня 2023 г.).

Факторы, оказывающие позитивное влияние на оценку IICRA сектора страхования жизни в Казахстане

• Показатели прибыльности сектора страхования жизни в Казахстане оказывают позитивное влияние на нашу оценку: они выше, чем в других регионах, в частности, в странах Западной Европы, где показатель ROE составлял в среднем менее 10% в 2022 г. Вместе с тем, по нашим оценкам, в секторе страхования жизни в Казахстане среднее значение ROE за пять лет (2018-2022 гг.) составляет приблизительно 34%, ROA — около 6% (см. диаграмму 5). По нашему мнению, показатели прибыльности сектора в меньшей степени чувствительны к волатильности процентных ставок и их низкому уровню, чем в странах Западной Европы, главным образом вследствие по-прежнему формирующейся структуры портфелей компаний, занимающихся страхованием жизни, которые в настоящее время предлагают накопительное и аннуитетное страхование. Процентные ставки остаются высокими в Казахстане в сравнении со странами Западной Европы. Инвестиционный доход в секторе составлял в среднем почти 8,5% в 2022 г. без учета прибыли от валютной переоценки, и мы ожидаем, что этот показатель будет составлять около 9,0% в 2023 г.

• Уровень проникновения страховых услуг в Казахстане невысок, что обусловливает потенциал роста, особенно с учетом мер, принимаемых регулирующим органом для стимулирования дальнейшего развития сектора страхования жизни и повышения осведомленности населения о страховых продуктах этого сектора. В 2022 г. доля страховой премии-брутто в ВВП составляла около 0,4% в сравнении с 0,6% в Польше, 0,9% в Колумбии, 1,3% в Уругвае и 3,5% в Португалии. Несмотря на небольшое сокращения премий в 2022 г. из-за уменьшения пенсионного аннуитета, мы ожидаем, что рост в 2023-2024 гг. продолжится как в номинальном, так и в реальном выражении (см. диаграмму 6). Мы уже отмечаем рост страховой премии на 24% по итогам четырех месяцев 2023 г. в сравнении с тем же периодом 2022 г. По нашему мнению, инициативы регулирующего органа, направленные на развитие рынка страхования жизни, будут стимулировать рост этого рынка в среднесрочной перспективе. Передача средств государственного пенсионного обеспечения из АО «Единый накопительный пенсионный фонд» в компании, занимающиеся страхованием жизни, налоговые льготы и реализация государственных программ по поддержке образования (накопительные программы страхования для детей, частично субсидируемые государством), а также введение продуктов страхования жизни с инвестиционной составляющей будут способствовать росту сектора в среднесрочной перспективе. Мы также отмечаем, что после пандемии COVID-19 граждане стали более активно использовать программы страхования жизни, что также обеспечило стимул для роста страховой премии.

Диаграмма 5.

Диаграмма 6.

• Мы ожидаем, что компании, занимающиеся страхованием жизни, сохранят показатели маржи платежеспособности и увеличат абсолютные значения капитала на фоне прогнозируемого быстрого роста страховой премии. Мы не ожидаем, что регулирующий орган перейдет к режиму Solvency II в 2027 г., который дает возможность оценить уровень рисков, специфичных для определенной страховой компании.

• Казахстанский режим регулирования не ограничивает возможности входа новых участников на рынок. Мы отмечаем усиление конкуренции, но это не обусловило существенных изменений в секторе страхования жизни в прошедшие 12 месяцев, поскольку рост рынка начинался с очень низкой базы. Вместе с тем в настоящее время концентрация в нем является высокой: на долю трех крупнейших страховых компаний по страхованию жизни приходилось 72% рынка по объему подписанной страховой премии-брутто в 2022 г. в сравнении с 73% в 2021 г., и мы ожидаем, что высокий уровень концентрации будет постепенно снижаться, но не существенно и составит менее 70% в 2023-2024 гг. Эти компании имеют преимущества в продаже страховых продуктов благодаря наличию сети фирменных страховых агентов, довольно известным брендам, пользующимся доверием клиентов, налаженному банковскому каналу продаж или обслуживанию определенных групп клиентов. Мы не ожидаем, что иностранные компании пересмотрят свои стратегии и вернутся на казахстанский рынок, несмотря на директиву Всемирной торговой организации (ВТО) о допуске филиалов иностранных страховых компаний на страховой рынок Казахстана. Это обусловлено доминированием казахстанских организаций на относительно небольшом рынке и отсутствием достаточных масштабов для деятельности международных организаций.

• В последние десять лет Казахстан повысил качество регулирования страхового сектора. Регулятор тесно работает с участниками рынка по внедрению стандартов МСФО 17 в 2023 г. Регулирующий орган принял ряд мер раннего реагирования в целях контроля страхового сектора. Однако, на наш взгляд, регуляторная среда менее развита, а уровень раскрытия информации ниже в сравнении с развитыми страховыми рынками. Вместе с тем, на наш взгляд, регулирующий орган осуществляет активный контроль деятельности страховых компаний в Казахстане относительно размеров всего страхового сектора.

Фактор корректировки

Мы полагаем, что влияние высокого уровня странового риска на нашу общую оценку сегмента страхования жизни на рынке Казахстана является ограниченным. Казахстан остается страной с развивающейся экономикой, поэтому показатели прибыльности и роста сектора страхования жизни остаются высокими и, по нашему мнению, в меньшей степени подвержены высокому страновому риску, чем другие рынки страхования в развивающихся и развитых странах.

Оценка страновых рисков Республики Казахстан: Высокий риск

По нашему мнению, неблагоприятные условия операционной деятельности в Казахстане оказывают некоторое давление на показатели сектора страхования, однако в меньшей степени, чем, возможно, в других странах с высоким страновым риском (см. статью «Оценка отраслевых и страновых рисков страхового сектора: Обновление (апрель 2023 г.)», опубликованную на английском языке 26 апреля 2023 г.).

Хотя мы и ожидаем, что внутренний реальный экономический рост останется стабильным на уровне около 4% в среднем в 2023-2024 гг., фактический уровень благосостояния населения Казахстана остается низким в международном контексте: прогнозируемый показатель ВВП на душу населения составит около 13-14 тыс. долл. США в 2023-2024 г. (11,3 тыс. в конце 2022 г.). Это обстоятельство, а также низкая платежная культура и все еще недостаточный уровень финансовой грамотности населения страны обусловливают небольшой объем страховой премии в казахстанском секторе общего страхования и страхования жизни — в среднем около 100 долл. на душу населения в 2022 г. (99 долл. в 2021 г.) и препятствуют развитию сектора.

Расходы населения страны в первую очередь направлены на предметы первой необходимости, поэтому не у всех есть адекватная страховая защита или ее нет вовсе. Годовые расходы на общее страхование составляли около 58 долл. на душу населения в 2022 г., а на страхование жизни — около 42 долл. в том же году. Хотя этот показатель демонстрирует положительную динамику, повысившись примерно с 43 долл. на душу населения в 2020 г. в сегменте общего страхования и с 29 долл. в том же году в сегменте страхования жизни, он остается намного ниже показателей развитых страховых рынков (см. диаграмму 1).

На последнем заседании по вопросам денежно-кредитной политики в феврале 2023 г. НБРК оставил учетную ставку без изменений и заявил о намерении поддерживать ее на текущем уровне в течение длительного периода. Запрет на экспорт, введенный Россией в отношении сахара и зерна, и обесценение национальной валюты Казахстана (тенге) по отношению к российскому рублю в 2022 г. привели к росту цен на продукты питания в Казахстане, что обусловило повышение среднегодовой инфляции до 15%. Мы полагаем, что темпы инфляции в среднем составят 12% в 2023 г. и замедлятся до 5% к 2025 г. благодаря более эффективному таргетированию инфляции, повышению базовой ставки и более медленному ожидаемому снижению курса национальной валюты.

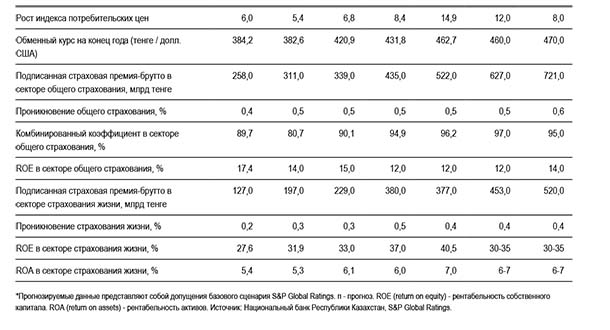

Таблица 1.

Авторы: Александра Филатова, ведущий кредитный аналитик; второй кредитный аналитик: Татьяна Гринева, Елена Полякова, Роман Рыбалкин

Источник: S&P Global Ratings