Прогноз по суверенному кредитному рейтингу Республики Казахстан пересмотрен на «Негативный» в связи с более высокими внешними и финансовыми рисками; рейтинги подтверждены на уровне «BBB-/A-3».

Резюме

• На наш взгляд, Казахстан остается уязвимым в отношении возможных перебоев в работе Каспийского трубопроводного консорциума (КТК), по которому экспортируется около 80% нефти, добываемой в Казахстане.

• В случае снижения пропускной способности КТК в течение продолжительного времени, это может негативно сказаться на внешнеэкономических и фискальных показателях страны.

• Растущая зависимость от внутреннего финансирования и повышение стоимости заимствований могут привести к росту расходов по обслуживанию и погашению долга и ухудшению бюджетных показателей.

• Как следствие, мы пересмотрели прогноз по рейтингам Республики Казахстан со «Стабильного» на «Негативный» и подтвердили суверенные рейтинги на уровне «BBВ-/А-3».

Рейтинговое действие

2 сентября 2022 г. S&P Global Ratings пересмотрело прогноз по суверенным кредитным рейтингам Республики Казахстан со «Стабильного» на «Негативный». В то же время мы подтвердили долгосрочные и краткосрочные суверенные кредитные рейтинги Республики Казахстан по обязательствам в иностранной и национальной валюте на уровне «ВВВ-/А-3».

Кроме того, мы подтвердили долгосрочный рейтинг Казахстана по национальной шкале — «kzAAA».

Оценка риска перевода и конвертации валюты остается на уровне «BBB».

Прогноз

«Негативный» прогноз отражает риски, связанные с экспортом казахстанской нефти по трубопроводу КТК, а также рост расходов на обслуживание долга.

Негативный сценарий

Мы можем понизить рейтинги Казахстана в ближайшие два года в случае значительного сокращения нефтяного экспорта в течение продолжительного периода, которое может привести к ухудшению внешнеэкономических показателей и увеличению дефицита бюджета Казахстана. Это может произойти, например, если пропускная способность трубопровода КТК снизится и будет оставаться такой длительное время. Мы также можем понизить рейтинги, если инфляционное давление и рост затрат на привлечение заемных средств продолжат способствовать росту расходов на обслуживание и погашение государственного долга.

Прочие дестабилизирующие факторы, такие как ухудшение внутренней стабильности вследствие масштабных протестов или беспорядков, также могут привести к понижению рейтинга.

Позитивный сценарий

Мы можем пересмотреть прогноз по рейтингам Казахстана на «Стабильный», если среднесрочные перспективы изменения бюджетных показателей улучшатся, рост долга замедлится, а объем расходов на обслуживание и погашение долга сократится. Это может произойти, например, если правительство существенно увеличит базу ненефтянных доходов или сократит расходы.

Обоснование

Рейтинговое действие отражает риски, связанные с экспортом казахстанской нефти по трубопроводу КТК, а также рост стоимости долгового финансирования.

В этом году произошло как минимум четыре инцидента, связанных с основным для Казахстана нефтепроводом КТК, по которому экспортируется около 80% добываемой в стране нефти. Нефтепровод соединяет казахстанские Тенгизкое, Кашаганское и Карачаганакское нефтяные месторождения с черноморским портом Новороссийск в России. Во-первых, морские терминалы КТК пострадали вследствие шторма на Черном море в марте, что привело к сокращению объема экспорта почти на месяц. Во-вторых, в июне проводились проверки безопасности и поиск глубоководных мин времен Второй мировой войны. В-третьих, в июле российский суд вынес решение о прекращении работы трубопровода на 30 дней из-за предполагаемых нарушений по ликвидации разливов нефти на трубопроводе, которое через несколько дней было отменено и заменено небольшим штрафом. И, наконец, совсем недавно были обнаружены подводные трещины в выносных причальных устройствах КТК, и это может повлечь ограничение пропускной способности нефтепровода за счет снижения нагрузки на два из трех причальных устройствах КТК примерно на месяц. Как следствие, мы ожидаем, что объемы добычи нефти в Казахстане составят 85,6 млн т в год (эквивалентно примерно 1,8 млн барр н.э./сутки), что ниже нашей предыдущей оценки (87,5 млн т в 2022 г.).

На наш взгляд, геополитическая напряженность, вызванная российско-украинским конфликтом, в будущем может послужить причиной возможных перебоев в работе трубопровода КТК (см. статью «Республика Казахстан по-прежнему подвержена риску вмешательства со стороны России в работу «Каспийского трубопроводного консорциума», опубликованную 13 июля 2022 г. в RatingsDirect). Около 90% нефти, экспортируемой по трубопроводу КТК, поступает из Казахстана (что составляет 54 млн т, или около 1 млн барр. н.э./сутки), а остальные 10% — из России. По альтернативным экспортным маршрутам возможно осуществлять поставки объемом менее трети пропускной способности КТК, и они являются более сложными и затратными с точки зрения логистики. На наш взгляд, на фоне неопределенной геополитической обстановки Россия может прервать поставки нефти по трубопроводу, чтобы получить рычаги воздействия на Казахстан или потребителей нефти, то есть страны Европы, поддерживающие Украину, или нанести ущерб западным компаниям, имеющим доли в казахстанских нефтяных активах (в число акционеров трубопровода и нефтяных казахстанских месторождений входят Chevron, ExxonMobil, Shell и TotalEnergies). В таком случае перебои в работе трубопровода могут быть не связаны со взаимоотношениями России и Казахстана, но, тем не менее, могут нанести ему ущерб.

Ключевым сектором казахстанской экономики остается нефтяной, на который приходится примерно 15% ВВП, более половины объема экспорта и более 30% доходов расширенного правительства. По нашим прогнозам, цена на нефть марки Brent будет составлять в среднем около 100 долл/барр. в 2022 г., 85 долл/барр. в 2023 г. и 55 долл/барр. в период с 2024 г. (см. статью «S&P Global Ratings повышает допущения в отношении цен на нефть и природный газ ввиду дальнейшего роста рыночных цен», опубликованную 8 июня 2022 г.). Несмотря на высокие цены на нефть в краткосрочной перспективе, возможное улучшение внешнеэкономических и бюджетных показателей может быть ограничено из-за стагнации добычи нефти.

Кроме того, расходы бюджета в 2022 г., обусловленные урегулированием беспорядков в начале января, могут создать дополнительные трудности в сдерживании роста расходов с 2023 г. Также мы ожидаем, что снижение цен на нефть с 2024 г., скорее всего, окажет давление на доходы бюджета. Мы прогнозируем, что в связи с ростом заимствований начиная с 2022 г. долговые обязательства правительства начнут незначительно превышать его ликвидные активы. В то же время стоимость государственных заимствований возрастет, учитывая рост процентных ставок и зависимость от выпуска внутренних долговых обязательств. По нашим прогнозам, доля расходов на обслуживание долга составит в среднем 9,8% доходов бюджета в 2022–2025 гг.

Рейтинги Казахстана поддерживаются его сильными фискальными и внешнеэкономическими показателями. Это обусловлено главным образом профицитами бюджета в период высоких цен на сырьевые товары, завершившийся в конце 2014 г. Соответствующие активы были аккумулированы в Национальном фонде Республики Казахстан (НФРК) и в основном инвестированы за рубежом. По нашим прогнозам, объем внешних ликвидных активов будет превышать внешний долг до конца 2025 г.

Институциональная система и экономические показатели: в 2022-2025 гг. рост ВВП Казахстана в среднем составит 3,6% и будет поддерживаться ростом в нефтяном и ненефтяном секторах

• Мы ожидаем, что на фоне российско-украинского конфликта инфляция достигнет высокого уровня, а темпы бюджетной консолидации могут замедлиться.

• Мы предполагаем, что Президент Республики Казахстан Касым-Жомарт Токаев останется на посту президента после выборов, и политические реформы, если и будут проводиться, то будут довольно умеренными.

• Диверсификация экономики, развитие частного сектора и повышение благосостояния населения останутся приоритетами государственной политики.

На наш взгляд, влияние российско-украинского конфликта на темпы экономического роста и банковский сектор Казахстана до настоящего момента было умеренным. Вместе с тем Россия является крупнейшим торговым партнером Казахстана и основным поставщиком импортируемых в Казахстан товаров и услуг. В первом квартале 2022 г. на долю России приходилось около 35% общего объема импорта Казахстана и около 9% экспорта. Запрет на экспорт, введенный Россией в отношении сахара и зерна, и обесценение национальной валюты Казахстана (тенге) по отношению к российскому рублю привели к росту цен на продукты питания в Казахстане, что обусловило повышение инфляции до 15% в годовом исчислении по данным на июль. Вторичное влияние санкций, введенных в отношении России, также может ухудшить условия торговли для местных компаний в определенных секторах, хотя, насколько мы понимаем, объем торговли, вероятно, увеличился, учитывая, что между станами сохраняется свободное движение товаров, услуг и рабочей силы. Казахстан в основном поставляет в Россию железную руду и уран, а ввозит автомобили, полуфабрикаты, уголь и нефтепродукты. Санкции правительства США, связанные с запретом торговли нефтью российского происхождения, не касаются сырой нефти казахстанского происхождения, поставляемой по трубопроводу КТК.

Казахстан, наряду с Арменией, Беларусью, Кыргызстаном и Россией, является членом Евразийского экономического союза (ЕАЭС), таможенного союза, обеспечивающего беспошлинную торговлю между странами — членами союза и единые таможенные тарифы для торговли со странами, не входящими в его состав. ЕАЭС обеспечивает свободное движение товаров, услуг, рабочей силы и капитала между государствами, и с середины марта 2022 г. было объявлено об использовании расчетов в рублях для компенсации таможенного сбора при торговле с Россией и Беларусью.

Россия также является ключевым источником инвестиций: на ее долю напрямую приходится около 8% совокупных внешних обязательств Казахстана, хотя эта цифра может быть заниженной, поскольку инвестиции в нефтегазовый и горнодобывающий сектора Казахстана часто проводятся через Нидерланды и Великобританию. В отличие от других стран Центральной Азии, денежные переводы из России не являются важным источником дохода для Казахстана.

Хотя Казахстан и является членом Организации Договора о коллективной безопасности (ОДКБ), в состав которой также входят бывшие советские республики, мы считаем маловероятным, что он будет напрямую участвовать в военных действиях на территории Украины. Правительство Казахстана не признало самопровозглашенные Луганскую Народную Республику (ЛНР) и Донецкую Народную Республику (ДНР) и воздержалось при голосовании ООН по вопросу осуждения действий России на Украине, подтвердив свою политику нейтралитета, как и в ситуации с Крымом. В январе 2022 г. правительство Казахстана обратилось за помощью к ОДКБ на фоне беспорядков в стране, и миротворческие войска, в основном из России, быстро прибыли для помощи в восстановлении порядка. Если аналогичная ситуация возникнет в будущем, мы полагаем, что Россия с меньшей долей вероятности выразит желание снова вмешаться в дела Казахстана и предоставить необходимые ресурсы без соответствующей ответной реакции со стороны Казахстана, свидетельствующей о большей поддержке внешней политики России.

В начале января протестное движение быстро распространилось по всему Казахстану. Оно было спровоцировано повышением цен на сжиженный углеводородный газ (LPG), но затем протестующими были подняты и такие темы, как сохраняющееся неравенство, низкая заработная плата и уровень жизни, высокий износ инфраструктуры, ограниченная возможность участия общества в политических процессах и предполагаемый высокий уровень коррупции. В Алматы, крупнейшем городе Казахстана, наблюдалась наибольшая волна беспорядков.

В ответ на протесты со стороны населения президент Казахстана Касым-Жомарт Токаев объявил о проведении ряда экономических и управленческих реформ. Правительство вернуло ограничения на цены на бензин, сжиженный газ и коммунальные услуги на шесть месяцев. Затем контроль над ценами на бензин более низкого качества был продлен до конца года, а повышение тарифов будет поэтапным в зависимости от объемов потребления. Г-н Токаев также объявил об изменениях институциональной системы с целью снижения влияния бывшего президента Казахстана Нурсултана Назарбаева и его семьи на политику и бизнес, содействия плюрализму и в некоторой степени децентрализации власти, а также повышения конкурентоспособности и социальной роли крупных государственных предприятий, таких как АО «Самрук-Қазына».

Мы ожидаем, что политические реформы будут проводиться постепенно и будут носить ограниченный характер. На наш взгляд, процесс принятия решений останется централизованным, а система сдержек и противовесов — ограниченной, при этом мы не ожидаем появления заслуживающей доверия политической оппозиционной партии. Кроме того, ограничения свободы слова значительны, а уровень восприятия коррупции в Казахстане оценивается как высокий: страна занимает 102-е место в Индексе восприятия коррупции Transparency International.

Экономические реформы, принимаемые в качестве ответной реакции на народные волнения, во многом являются продолжением прежних. Правительство Казахстана намерено повысить диверсификацию экономики путем реализации инвестиционных программ, в частности проектов развития инфраструктуры и жилищного строительства. Стоимость рассматриваемых инвестиционных проектов оценивается в 30 трлн тенге (33% ВВП 2022 г.). Правительство также уделяет особое внимание улучшению инвестиционного климата, сокращению государственного участия в экономике, усилению конкуренции частного сектора, совершенствованию налоговой политики, реформированию процесса государственных закупок и снижению административных барьеров для бизнеса. Хотя мы и полагаем, что правительство продолжит проводить взвешенную и в целом эффективную макроэкономическую политику, мы не ожидаем, что широкий спектр реформ приведет к существенным изменениям в макроэкономической среде.

Мы ожидаем, что темпы экономического роста замедлятся с 4,1% в 2021 г. до 3,0% в этом году в основном вследствие стагнации объемов добычи нефти и влияния высокой инфляции на потребление. В период с января по июль 2022 г. рост экономики Казахстана составил примерно 3,3% в годовом выражении, поддерживаемый ростом в секторе строительства, коммуникаций, торговли, обрабатывающей промышленности и ИТ-секторе. Правительство продолжает принимать меры по стимулированию экономического роста с 2019 г., в частности в форме увеличения расходов на проекты развития, оборону, заработную плату, социальное обеспечение и образование.

Мы ожидаем, что в ближайшие три года экономический рост в стране будет составлять чуть менее 4% в год. Основным фактором, поддерживающим рост экономики, станет расширение Тенгизского нефтяного месторождения, которое должно поспособствовать значительному увеличению объемов добычи нефти. В отсутствие сбоев в цепочке экспорта казахстанской нефти мы ожидаем, что объем добычи нефти может достичь более 100 млн т в год к 2025 г. по сравнению с 85,8 млн т в 2021 г. Текущие инвестиционные проекты и меры по привлечению иностранных инвестиций также должны поспособствовать высокому росту в ненефтяном секторе.

Финансовая гибкость и финансовые показатели: хотя уровень государственного долга и остается невысоким, расходы на его обслуживание растут

• Высокие цены на нефть поддержат доходы бюджета в 2022-2023 гг., однако тенденцию к росту расходов, наблюдаемую в этом году, может быть трудно изменить.

• Мы ожидаем, что позиция Казахстана как внешнего нетто-кредитора останется сильной: внешние ликвидные активы будут превышать объем внешнего долга в среднем примерно на 28% платежей по счету текущих операций (СТО) к 2025 г.

• Темпы инфляции составят в среднем 12% в годовом выражении в период с января по июль 2022 г., что выше целевого диапазона, установленного Национальным банком Республики Казахстан (НБРК), — 4-6%; это обусловлено стимулирующей фискальной политикой и более высокими ценами на импорт.

Мы ожидаем, что консолидированный бюджет расширенного правительства будет исполнен с дефицитом в размере 3,8% ВВП в 2022 г. по сравнению с дефицитом на уровне 4,6% в 2021 г. Мы прогнозируем, что доходы бюджета возрастут почти на 17% в этом году благодаря более высоким ценам на нефть и другие сырьевые товары, что приведет к росту поступлений по налогу на прибыль корпораций. В то же время мы ожидаем, что расходы бюджета увеличатся на 11%. Чтобы снизить общественное недовольство, продемонстрированное в ходе недавних протестов, и смягчить влияние инфляции, правительство намерено использовать дополнительные доходы для увеличения текущих и капитальных расходов.

Мы ожидаем, что дефицит бюджета снизится в среднем до 1,3% ВВП в 2023–2025 гг. благодаря мерам правительства по расширению доходной базы и умеренному росту расходов. С 2023 г. правительство планирует ввести определенные фискальные правила, которые ограничат рост расходов и объем трансфертов из Национального фонда Республики Казахстан (НФРК) в бюджет на основании уровня цен на нефть. Тем не менее расходы, вероятно, останутся повышенными, поскольку приоритет социальных расходов и поддержание экономического роста за счет государственного финансирования по-прежнему будут определять налогово-бюджетную политику Казахстана в условиях неопределенной внешней среды. Несмотря на высокий рост ненефтяных доходов, связанный с введением нового налогового кодекса в 2017 г., до конца 2025 г. значительная доля доходов бюджета (30%) по-прежнему будет зависеть от показателей нефтяного сектора.

Рейтинг Республики Казахстан поддерживается сбалансированным бюджетом правительства с относительно большим объемом ликвидных активов. По нашим оценкам, чистый государственный долг составит 0,4% ВВП в 2022 г. Мы отмечаем ухудшение этого показателя по сравнению с 2015 г., когда объем чистых активов правительства составлял почти 40% ВВП. Стоимость всех активов НФРК снизилась с 73 млрд долл. США по данным на конец 2014 г. примерно до 53 млрд долл. (27% ВВП) в июле 2022 г., поскольку цены на нефть снизились с исторического максимума, а трансферты из фонда правительству в этот период увеличились. Выполнение фискального правила, ограничивающего объем переводов из НФРК в бюджет, и увеличение объемов нефтедобычи будут способствовать росту активов правительства, по прогнозам, примерно до 71 млрд долл. к концу 2025 г. Тем не менее мы ожидаем, что чистый государственный долг продолжит расти и составит 2,8% ВВП к 2025 г.

По нашим прогнозам, объем совокупного государственного долга увеличится с 25% ВВП по данным на конец 2019 г. до 33% ВВП к концу 2022 г. в связи с увеличением потребностей в финансировании и ослаблением тенге. Около 40% государственного долга представлено внешними обязательствами, номинированными в иностранной валюте, около 60% из них являются коммерческими, а остальное в основном приходится на международные кредитные организации. В течение последних двух лет правительство увеличило объем заимствований у международных кредиторов и осуществило выпуск обязательств, номинированный в рублях, что, на наш взгляд, послужило естественным хеджированием курса валюты тенге к рублю.

Несмотря на относительно небольшой объем государственного долга, расходы на обслуживание долга растут отчасти из-за увеличения доли внутренних долговых обязательств. Мы ожидаем, что эти расходы продолжат увеличиваться, учитывая ужесточение денежно-кредитной политики: средняя доходность по краткосрочным государственным долговым обязательствам в национальной валюте выросла с 10% в среднем в 2021 г. до 14% в июле 2022 г. Мы ожидаем, что отношение расходов на обслуживание долга к доходам бюджета повысится с 5,4% в 2019 г. до 11,0% к 2025 г.

Более высокие цены на нефть должны привести к профициту СТО впервые с 2014 г. Сильные показатели платежного баланса будут частично нивелированы чистым оттоком по счету первичных доходов, вызванным репатриацией прибыли от прямых иностранных инвестиций (ПИИ), связанных с нефтедобывающими активами. Мы ожидаем, что снижение цен на нефть и рост импорта обусловят возвращение к дефициту СТО в среднем на уровне чуть менее 2% ВВП в 2023–2025 гг.

Казахстан занимает сильные позиции как внешний нетто-кредитор, и мы ожидаем, что совокупные потребности во внешнем финансировании будут оставаться ниже 100% поступлений по СТО и золотовалютных резервов. Объем резервных активов НБРК немного уменьшился с 34 млрд долл. в конце 2021 г. до около 33 млрд долл. в июле 2022 г. Около двух третей резервов составляет золото. НБРК приобретает золото за национальную валюту, давая правительству возможность увеличить резервы, несмотря на дефицит СТО. Мы прогнозируем, что объем резервов останется в целом стабильным, несмотря на приток ПИИ, отчасти из-за эффекта переоценки на фоне более низких цен на золото. По прогнозам S&P Global Ratings, цены на золото составят 1 600 долл. / унция в 2022 г. и 1400 долл. / унция в 2023–2025 гг. по сравнению с 1 829 долл. / унция в 2021 г. (см. статью «Допущения S&P Global Ratings в отношении цен на металлы: Цены снижаются по мере роста опасений, касающихся замедления темпов роста экономики», опубликованную 8 августа 2022 г.).

На наш взгляд, более свободно плавающий обменный курс (введенный после резкого обесценения тенге в 2015 г.) позволил экономике Казахстана адаптироваться к давлению со стороны внешних факторов. Национальная валюта Казахстана обесценилась примерно на 18% в середине марта (максимальный уровень) по сравнению с обменным курсом по состоянию на конец 2021 г., что было вызвано стремлением снизить риски после начала российско-украинского конфликта. К настоящему моменту курс тенге восстановился с конца марта 2022 г., и мы ожидаем, что валюта обесценится в среднем на 9% в течение 2022 г. В период до конца 2025 г. давление на тенге будут оказывать сохраняющийся дефицит СТО и планируемое правительством сокращение трансфертов из НФРК, являющегося основным покупателем национальной валюты на внутреннем рынке.

Повышение инфляции в 2022 г. привело к тому, что НБРК повысил базовую ставку в общей сложности на 475 базисных пунктов (б.п.) до 14,5%. Мы ожидаем, что инфляция составит в среднем 13% в 2022 г., что связано с аккомодационной фискальной политикой, ростом цен на импортируемые товары (в частности, на продовольственные) и досрочным снятием некоторыми гражданами части своих пенсионных накоплений для приобретения жилья, оплаты медицинских услуг или перевода этих средств частным управляющим компаниям. Мы полагаем, что темпы инфляции замедлятся и ее уровень составит около 5% к 2025 г. благодаря более эффективному таргетированию инфляции, повышению базовой ставки и более медленному ожидаемому снижению курса национальной валюты.

В целях повышения независимости своей деятельности и эффективности монетарной политики НБРК заявил об отказе от участия в новых программах кредитования и поддержки экономики и выходе из подобных программ к 2023 г. Из семи первоначально запланированных программ только две продолжают действовать и будут завершены к следующему году: ипотечная программа и финансирование программы «Экономика простых вещей». НБК остается акционером нефтегазовой компании АО НК «КазМунайГаз» (9,8% акций).

Кроме того, в сотрудничестве с министерством финансов НБРК работает над построением кривой доходности в тенге с целью повышения ликвидности на вторичном рынке ценных бумаг в Казахстане. Чтобы повысить прозрачность рынка национальной валюты, НБРК начал публиковать все продажи долларов из НФРК. В 2019 г. на базе бывшего подразделения НБРК по регулированию финансового сектора было создано Агентство Республики Казахстан по регулированию и развитию финансового рынка, что позволило НБРК в большей степени сосредоточиться на обеспечении макроэкономической стабильности, в то время как Агентство занимается обеспечением стабильности финансовой системы.

На наш взгляд, риски для финансовой стабильности, связанные с российско-украинским конфликтом, до сих пор были управляемыми. Три российских банка, на долю которых ранее приходилось около 14% совокупных депозитов банковской системы Казахстана, ДБ АО «Сбербанк», ДО АО «ВТБ Банк (Казахстан)» и ДБ АО «Альфа Банк» (Казахстан), быстро сократили объем операций в Казахстане примерно до 2% базы депозитов (см. статью «Риски для финансовой стабильности банковского сектора Казахстана, связанные с дочерними структурами подсанкционных российских банков, ограничены», опубликованную 7 июля 2022 г.). Это было достигнуто путем сделок по приобретению и частичной продажи кредитного портфеля другим банкам.

Мы ожидаем, что показатели качества активов банков могут временно ухудшиться, отчасти на фоне рецессии, ожидаемой нами в России в этом году. Мы также считаем, что изменение операционной среды, вызванное политическими переменами, может повлиять на конкурентную среду, поскольку многие банки по-прежнему зависят от деловых и политических связей своих акционеров. В настоящий момент мы относим банковский сектор Казахстана к группе 9 по уровню отраслевых и страновых рисков (Banking Industry Country Risk Assessment — BICRA). Классификация BICRA использует шкалу от 1 до 10, при этом в группу 10 входят страны с наиболее слабыми показателями (см. статью «Рейтинги 8 казахстанских банков подтверждены после пересмотра критериев, несмотря на рост неопределенности; прогнозы по рейтингам остались прежними», опубликованную 26 января 2022 г.). Банковская система Казахстана характеризуется относительно небольшими размерами: совокупный объем кредитных портфелей банков составлял всего 26% ВВП в 2021 г., что ограничивает эффективность финансового посредничества. Мы оцениваем риск реализации условных обязательств, связанных с банковской системой, для правительства как ограниченный.

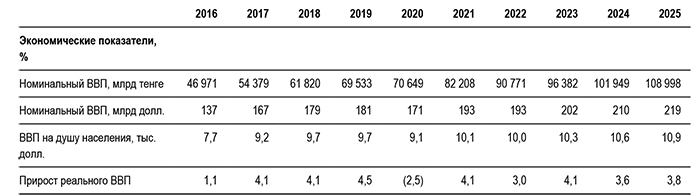

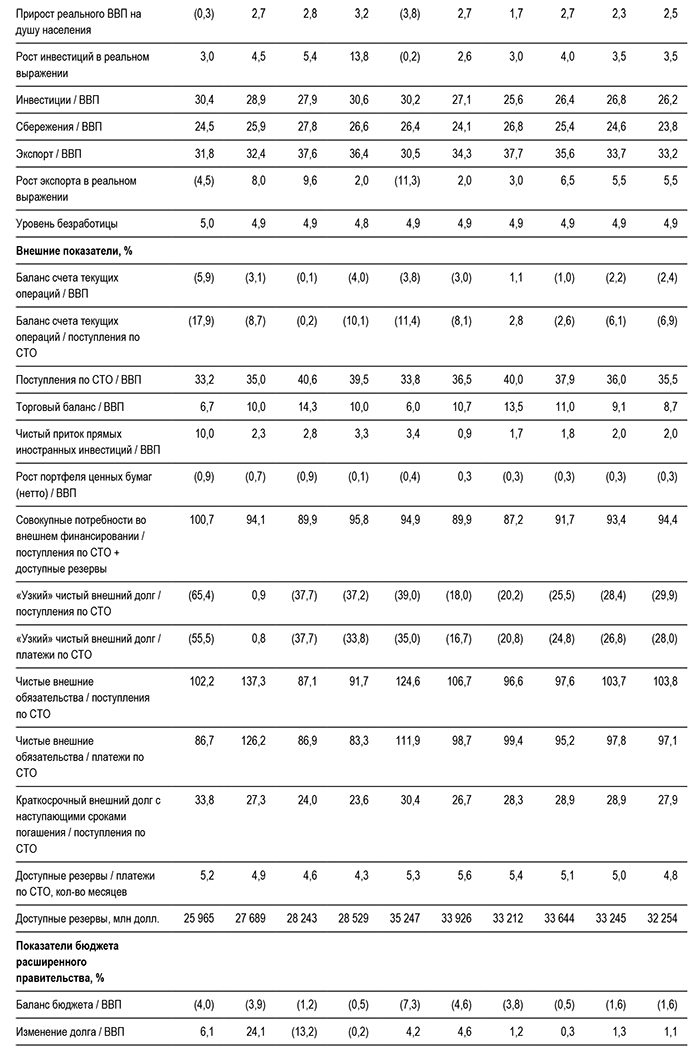

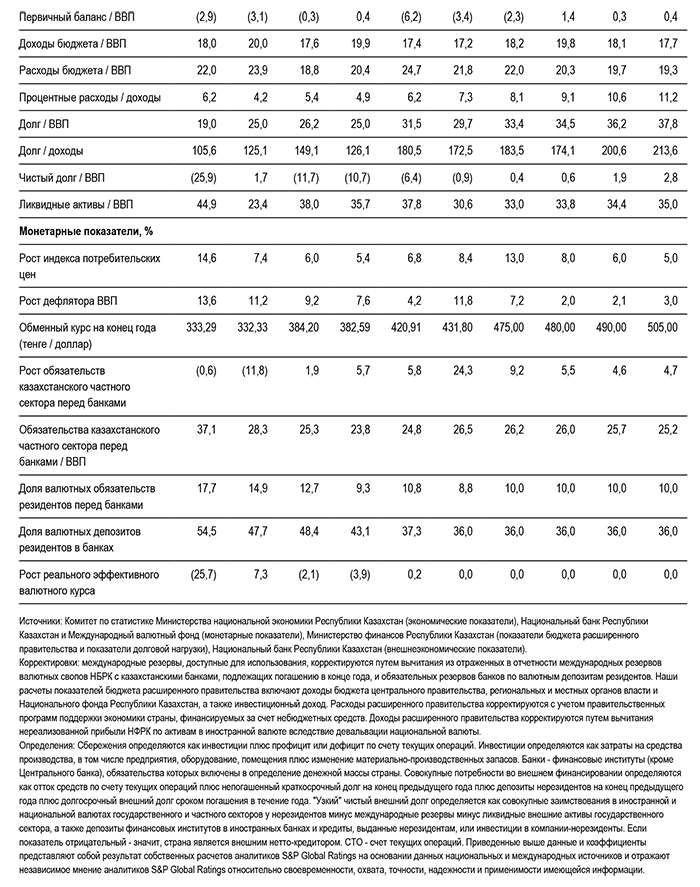

Основные экономические и финансовые показатели

Таблица 1 - Республика Казахстан: некоторые финансовые и экономические показатели

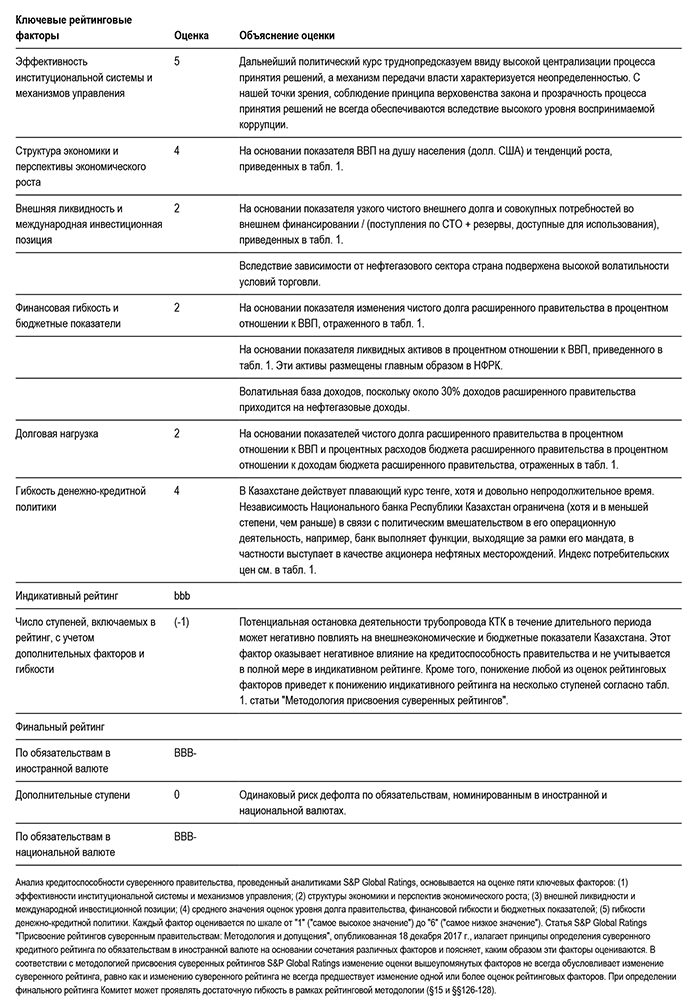

Оценки рейтинговых факторов

Таблица 2 - Республика Казахстан: оценки рейтинговых факторов