Глава 1. Страховой маркетинг: его цели и особенности

...это такая штука, которую вы спокойно можете объяснять два раза, не опасаясь, что кто-нибудь поймет, о чем вы говорите.

А. Милн. Винни-Пух и Все-все-все.

1.1. Определение страхового маркетинга.

К настоящему времени по маркетингу написана достаточно широкая литература. Одновременно в литературных источниках имеется большое количество определений того, что такое маркетинг. Так, например, можно привести формулировку, предложенную классиком маркетинга Ф. Котлером: маркетинг есть социальный и управленческий процесс, направленный на удовлетворение нужд и потребностей как индивидов, так и групп, посредством создания, предложения и обмена товаров. Как представляется, это определение является маркетинга слишком общим, всеобъемлющим, и поэтому — неконкретным. К тому же оно не учитывает специфики страхования. Поэтому в качестве определения, наиболее полно отражающего его суть, предлагается следующая формулировка: страховой маркетинг — это система понятий и приемов, с помощью которых достигается взаимопонимание и эффективное взаимодействие страховщика и страхователя — оптимизация их финансово-экономических отношений, направленная на наилучшее обеспечение разнообразных потребностей страхователей в качественной, относительно дешевой и полной страховой защите в сочетании с достижением достаточной доходности страховых операций для компании.

Это определение исходит из того, что, как правило, в рыночных условиях производитель и потребитель страховой услуги не связаны между собой организационной подчиненностью. В связи с этим страховщик или иное лицо чаще всего не может директивно указывать страхователю номенклатуру и количество потребляемой им страховой продукции и, соответственно, наоборот — страхователь не может устанавливать цену полиса и широту покрытия. Исключение составляют компании, осуществляющие социально значимые виды защиты населения — это, прежде всего, обязательное медицинское страхование, страхование автогражданской ответственности, страхование военнослужащих и сотрудников правоохранительных органов. Здесь тариф, взносы и размер выплат регулируются законодательно или при помощи различных актов уполномоченных государственных органов. Также не свободы в своей тарифной политике кэптивные, территориальные и корпоративные компании[1]. Но на большей части страхового поля производитель и потребитель услуги свободны в своем выборе. В связи с этим для взаимопонимания страхователю и страховщику требуется особый язык, набор понятий и инструментов, учитывающий специфику их интересов и взаимоотношений, а также их места в экономическом процессе. Поэтому в идеале страховой маркетинг — это система взаимного учета потребностей страховщиков и страхователей, поиска разумного компромисса между их интересами.

Довольно часто под страховым маркетингом понимают комплекс действий, направленных на увеличение прибыли страховщика или максимальное расширение сбыта страховой продукции за счет более полного учета потребностей страхователей. Можно встретить и такое определение: страховой маркетинг — это предварительный анализ доходности клиентуры и рынков, а также методология их завоевания и удержания. Понимание сути маркетинга, выраженное в этих двух определениях, является достаточно узким, не отражающим весь спектр его возможностей. Они содержат взгляд на потребителя не как на полноправную сторону страховых отношений, а как на объект приложения усилий страховщика, что, в принципе, допускает манипулирование сознанием и использование технологий психологического давления на клиента в процессе продажи. Однако опыт показывает, что эффективными могут быть только максимально прозрачные и равноправные отношения компании и потребителя ее услуг. Поэтому далее мы будем пользоваться расширенной трактовкой маркетинга как системы взаимного учета интересов сторон страховых отношений. Тем не менее, в практической деятельности страховых компаний чаще всего используются именно такие, суженные варианты определения страхового маркетинга.

[1] Корпоративная страховая компания — страховщик, работающий в основном в рамках определенной отраслевой группы (нефтегазовая промышленность, электроэнергетика, железнодорожный транспорт и т.д.).

Кэптивная страховая компания — страховщик, обслуживающий исключительно своих учредителей и их дочерние компании.

Территориальная страховая компания — страховщик, существующий при органах власти определенного территориального образования и оперирующий в его пределах, часто на основании исключительных полномочий, предоставленных местными органами власти.

1.2. Особенности страхового маркетинга и факторы, определяющие его развитие

Наиболее развитым в настоящее время является маркетинг в сфере массового производства. Но страховой маркетинг достаточно сильно отличается от него. В первую очередь это связано с особенностями финансово-экономических отношений в страховании. К ним, прежде всего, относятся:

1. Долгий срок жизни страхового продукта — долгосрочный характер взаимодействия страховщика и страхователя. Например, срок действия договора страхования жизни может достигать 50 и более лет, по многим полисам рискового страхования срок предъявления претензий не лимитирован и может отстоять на годы и десятилетия от момента окончания срока его действия. В результате этого в ряде случаев истинная рентабельность и свойства страхового продукта становятся понятными потребителю только через много лет после его приобретения. Наиболее важная для клиента часть его общения со страховой компанией — расследование страхового события и урегулирование претензий — могут отстоять на многие годы от момента заключения договора, т.е. на этапе покупки страхового продукта клиент не может адекватно оценить его качество;

2. Неотделимость страховой услуги от страховщика, который берет на себя долговременные обязательства по возмещению ущерба. Вследствие этого качество страхового продукта может изменяться по субъективным причинам с течением времени или, например, вследствие ухудшения финансового положения компании;

3. Традиционный маркетинг в сфере производства не предусматривает подробного анализа различных рисков. В то же время риск (его оценка и управление им) является одной из основных составляющих страхового продукта, что, соответственно, влияет на структуру страхового маркетинга;

4. Сильная государственная регламентация страхового бизнеса, в частности, наличие жестких требований к свойствам страхового продукта (лицензирование тарифов и условий страхования, нормативы по размещению страховых резервов и т.д.), что существенно снижает маркетинговую свободу маневра страховщика. Например, он не может существенно снизить цены на свои услуги, так как это вызывает ответную реакцию государственных органов, контролирующих платежеспособность компании. То же самое относится и к размеру страхового покрытия. Так, введение в страховой продукт новых рисков, не оговоренных в Правилах страхования, может повлечь за собой санкции Департамента страхового надзора Минфина;

5. Отсутствие патентования страховых продуктов, что автоматически влечет за собой быстрое копирование удачных разработок и страховых программ конкурентами;

6. Зависимость от макроэкономического окружения: его динамика прямо сказывается на положении страхования, особенно в части распространения долгосрочных страховых продуктов, например, страхования жизни. Долгосрочное страхование, как, впрочем, и иные его отрасли, требует политической и экономической стабильности, а также высокого уровня доверия населения к финансовым институтам. Это не характерно для маркетинга, существующего в области товарного производства: сбыт продуктов широкого потребления практически мало связан с политическим окружением рынка;

7. Недостаточное понимание сути страхования большинством потенциальных клиентов, особенно физическими лицами, из чего вытекают осложнения в общении страховщика со страхователями, часто не представляющими себе эффективность страховой защиты и механизм формирования ее цены.

При анализе развития страхового маркетинга важно выделить факторы, которые тормозят и стимулируют его применение. К сожалению, на сегодня к развернутому, многостороннему внедрению маркетинга в свою деятельность приступило не более 10-15 российских страховых компаний. Среди причин такого положения основными являются

1. Недостаток навыков цивилизованного бизнеса у страховщиков, отсутствие долгосрочного планирования и видения перспективы развития компании, ориентация страховщиков на краткосрочные нужды сегодняшнего дня.

2. Высокий уровень развития кэптивного и корпоративного страхования. Корпоративные и кэптивные страховые компании особо не нуждаются в страховом маркетинге — для них вопрос борьбы за рынок не слишком актуален. Страховое поле для этих компаний предоставляют акционеры или члены той же финансово-промышленной группы, Для таких компаний имеют большое значение неэкономические аргументы расширения страхового поля, которые вовсе не рассматриваются традиционным страховым маркетингом.

3. Современный страховой маркетинг является весьма дорогостоящим, а значительное большинство российских страховщиков не имеет инвестиционных возможностей для развития маркетинговых проектов. Следует учитывать, что в список лидеров национального рынка, которые как раз и обладают инвестиционным потенциалом, входит значительное число кэптивных и корпоративных компаний, не заинтересованных в широком развитии страхового маркетинга. Кроме того, финансовый кризис 17 августа 1998 года проделал серьезные бреши в платежеспособности российских страховщиков.

4. Еще одним фактором, сдерживающим развитие страхового маркетинга, является преимущественная ориентация крупных российских компаний на страхование юридических лиц, а также чрезмерное развитие «зарплатного» страхования. Страховой маркетинг в полном объеме применим на массовых рынках, таких, как страхование физических лиц, малого и среднего бизнеса. Полномасштабное применение страхового маркетинга на рынке предприятий затруднено из-за необходимости учета индивидуальной специфики клиентов: здесь часто встречаются штучные страховые продукты и программы, плохо вписывающиеся в традиционные маркетинговые подходы. «Зарплатное» страхование вовсе не нуждается в страховом маркетинге: выбор тех или иных схем определяется исключительно их стоимостью и быстротой возврата премии в виде заработной платы персонала.

5. Развитие российского страхового маркетинга замедляется тем, что для его внедрения в повседневную жизнь компании нужна ломка существующего технологического процесса, что может поставить под удар коммерческий успех страховщика в ближайшей перспективе.

С другой стороны, современное состояние страхового рынка дает ряд оснований для того, чтобы считать, что у российского страхового маркетинга есть определенные перспективы.

1. Важным фактором, который может активизировать развитие страхового маркетинга в нашей стране, является перенесение акцентов рядом крупных российских страховых компаний на рынок физических лиц. Именно этот страховой рынок во всем мире является классическим полем приложения маркетинговых усилий.

2. Расширение присутствия иностранных компаний на российском рынке приведет к резкой активизации маркетинговых исследований, так как иностранные страховщики будут вкладывать деньги в России только после детального изучения рынка. Кроме того, иностранные страховщики принесут с собой развернутый маркетинг и высокую маркетинговую культуру, которые неизбежно будут заимствоваться российскими компаниями.

3. Развитие рынка и увеличение оборотов страховых компаний неизбежно приведет к повышению интереса к нему со стороны финансовых институтов (банков, инвестиционных фондов и т.д.), что, в свою очередь, будет способствовать усилению интереса к маркетинговому исследованию рынка.

4. Рост конкуренции также вызовет повышение интереса к маркетингу, так как он является мощным инструментом конкурентной борьбы за потребителя.

5. Помимо маркетинговых подразделений, входящих в состав страховых компаний, на рынке в последнее время стали появляться независимые консультанты, специализирующиеся на страховом маркетинге. В последние годы на российский рынок страхового консалтинга вышли крупные иностранные специализированные фирмы, что также способствует развитию маркетинга. Как представляется, у этого сегмента рынка консультационных услуг есть большое будущее.

1.3. Эволюция страхового маркетинга

На сегодняшний день российский страховой рынок находится на этапе пробуждения интереса к маркетингу и создания первых профессиональных маркетинговых служб в страховых компаниях, а также зарождения независимой системы страхового маркетингового консультирования. В то же время для большинства российских страховщиков маркетинг служит инструментом расширения продаж уже готовой продукции, разработанной, как правило, «вслепую», без подробного учета требований рынка. Коммерческие усилия направлены, прежде всего, на расширение сбыта за счет усиления рекламы, общественных связей, развития сети продаж страховой продукции и их стимулирования. Ряд российских компаний идет на существенные убытки ради захвата рынков. Страховщики, специализирующиеся на рисках физических лиц, вкладывают большие средства в комиссионные вознаграждения агентов, тем самым пытаясь расширить сбыт страховой продукции за счет перераспределения агентской сети. Многие страховщики ради расширения клиентуры идут на демпинговое снижение тарифных ставок. Эта практика особенно опасна применительно к высокорисковым видам страхования — таким, как, например, страхование автотранспорта населения. Положение усугубляется ужесточением конкуренции из-за экономического кризиса. При этом эффективность предпринятых усилий контролируется достаточно редко. Внедрение элементов страхового маркетинга вызывает существенное увеличение расходов, которое часто не компенсируется ростом объема продаж. Иногда результаты рекламных кампаний не покрывают и малой части затрат на них.

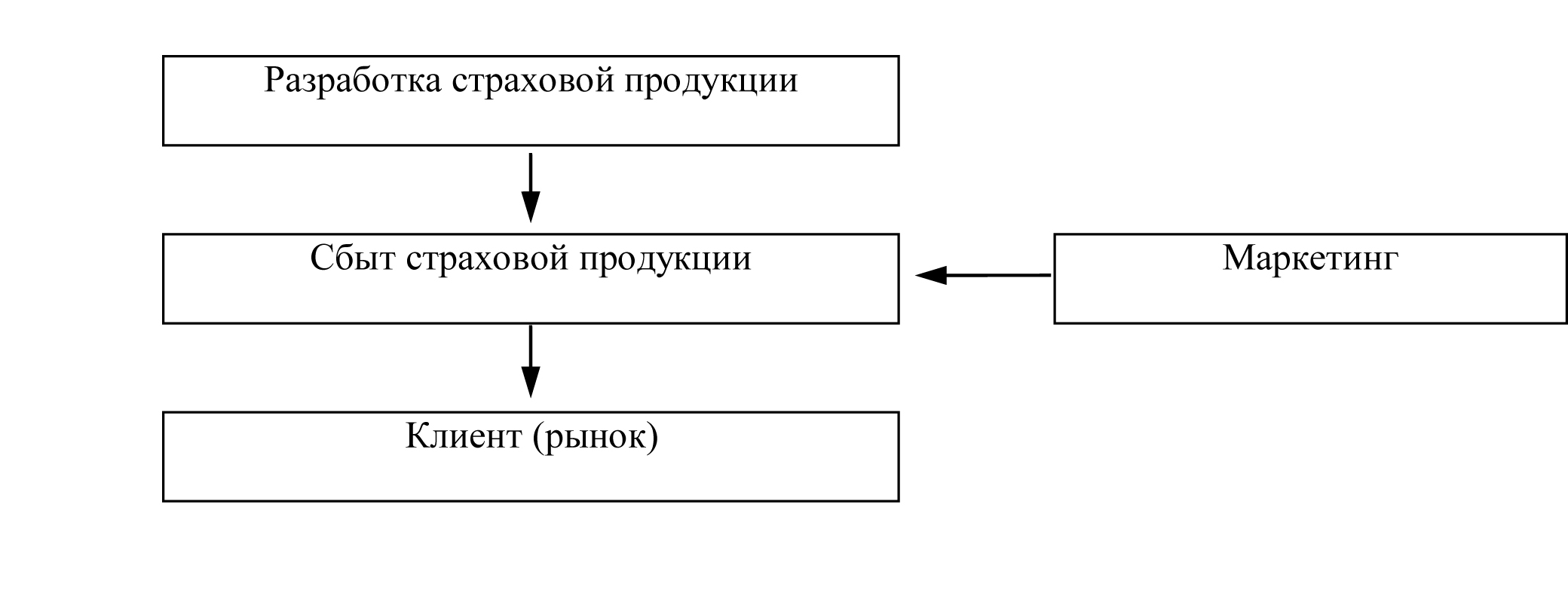

Сегодняшнее место маркетинга в страховом деле можно выразить схемой, представленной на рис. 1.3.1.

Рис. 1.3.1. Современное место маркетинга в российском страховании

В то же время в последнее время многие страховщики отходят от примитивного взгляда на маркетинг как на инструмент «заталкивания» страхового продукта, разработанного без глубокого учета потребностей потребителя. На российском рынке появляется все больше специальных программ, рассчитанных на максимальное удовлетворение клиентских запросов. В этом проявляется повышение внимания страховщиков к совершенствованию финансово-экономических отношений с потребителями, в частности, за счет использования страхового маркетинга. В целом более 57% профессионалов российского страхового рынка считают маркетинг основным инструментом расширения продаж страховой продукции[1]. Следует учитывать, что эволюция страхового маркетинга — это долгий процесс. Так, в экономически развитых странах он возник в конце шестидесятых — начале семидесятых годов, однако, до сегодняшнего времени (то есть уже более 30 лет), он все еще не устоялся и не принял законченных форм. В экономически развитых странах страховой маркетинг эволюционирует в сторону все более полного внедрения в повседневную жизнь компаний, удешевления и оптимизации инструментов, адаптации процедур к потребностям клиентуры, а также повышения их эффективности. Как и на Западе, в России со временем он должен приобрести характер скоординированного пакета продуктов и программ, нацеленных на повышение эффективности страхования как для компании, так и для потребителя.

Исходной точкой перестройки маркетинговой политики страховщиков станет положение о том, что любое вложение капитала, в том числе и в маркетинг, должно приносить соответствующую прибыль. В практику страховщиков необходимо ввести понятие «управление маркетингом». Его суть состоит в том, что маркетинг должен быть интегрирован в систему управления всеми сторонами деятельности страховой компании, он должен быть подвергнут рационализации и приспособлен к нуждам фирмы. Основная цель управления маркетингом состоит в сокращении затрат на маркетинговые процедуры, придании им комплексного характера и повышении их удельной эффективности.

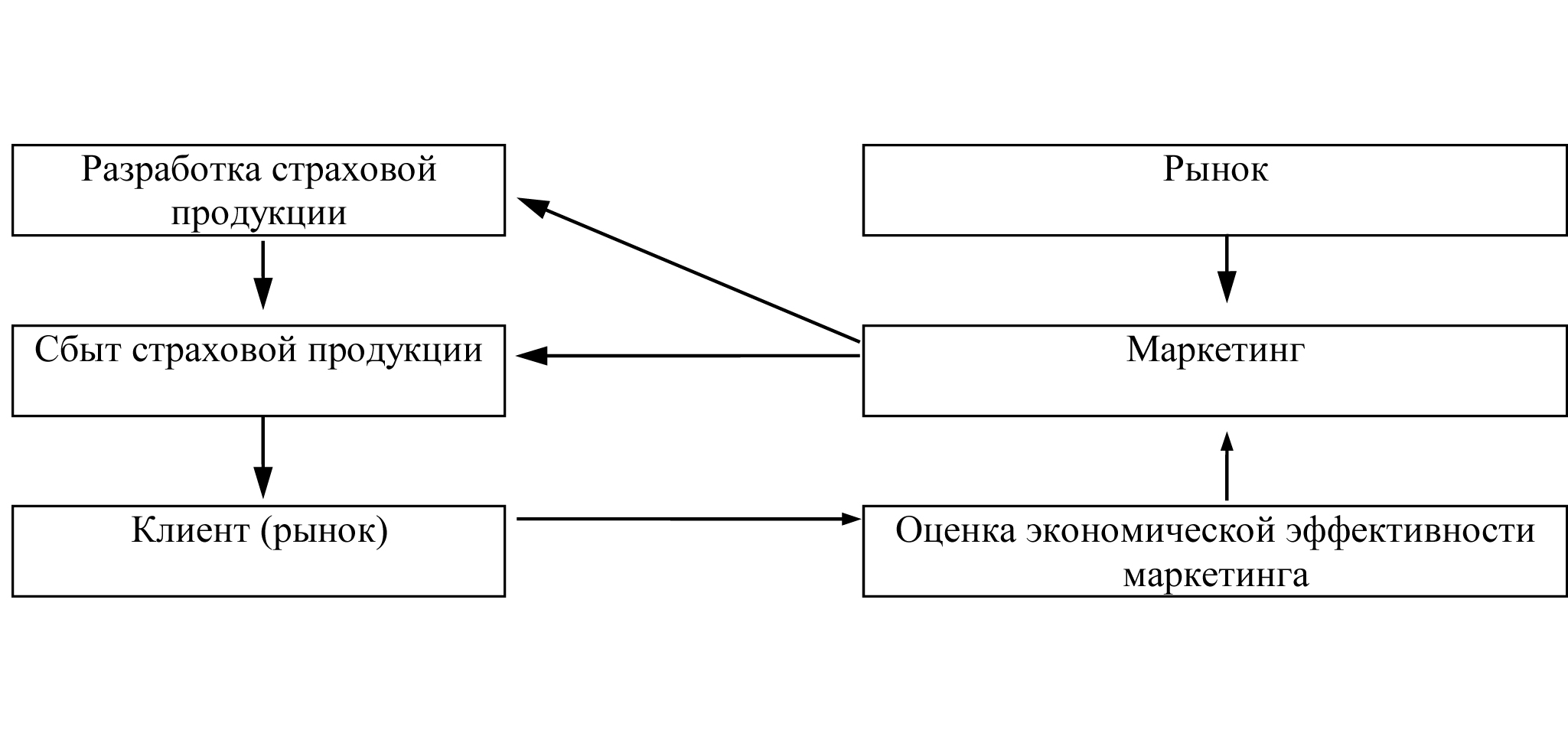

Перспективное место страхового маркетинга в системе организации деятельности российских страховщиков при внедрении системы управления маркетингом представлено на рис. 1.3.2.

Рис. 1.3.2. Место маркетинга в страховом деле при использовании технологий «управления маркетингом»

Итогом этого этапа развития российского страхового маркетинга должна стать его рационализация и совершенствование, а также его интеграция во все составляющие производственного процесса: от создания страхового продукта до его продажи потребителю.

В этой части следует сказать несколько слов о дальнейшей эволюции современного страхового маркетинга. Согласно опросам, проведенным журналом «Economist», и 40 интервью руководителей страховых компаний, основными особенностями развития страхования в наступающем веке будут:

· ориентация на клиента,

· появление новых конкурентов (нестраховых компаний),

· появление новых каналов распространения страховых услуг,

· развитие технологии,

· предпочтение компетенции и знаний,

· комплексное решение проблем страхования[2].

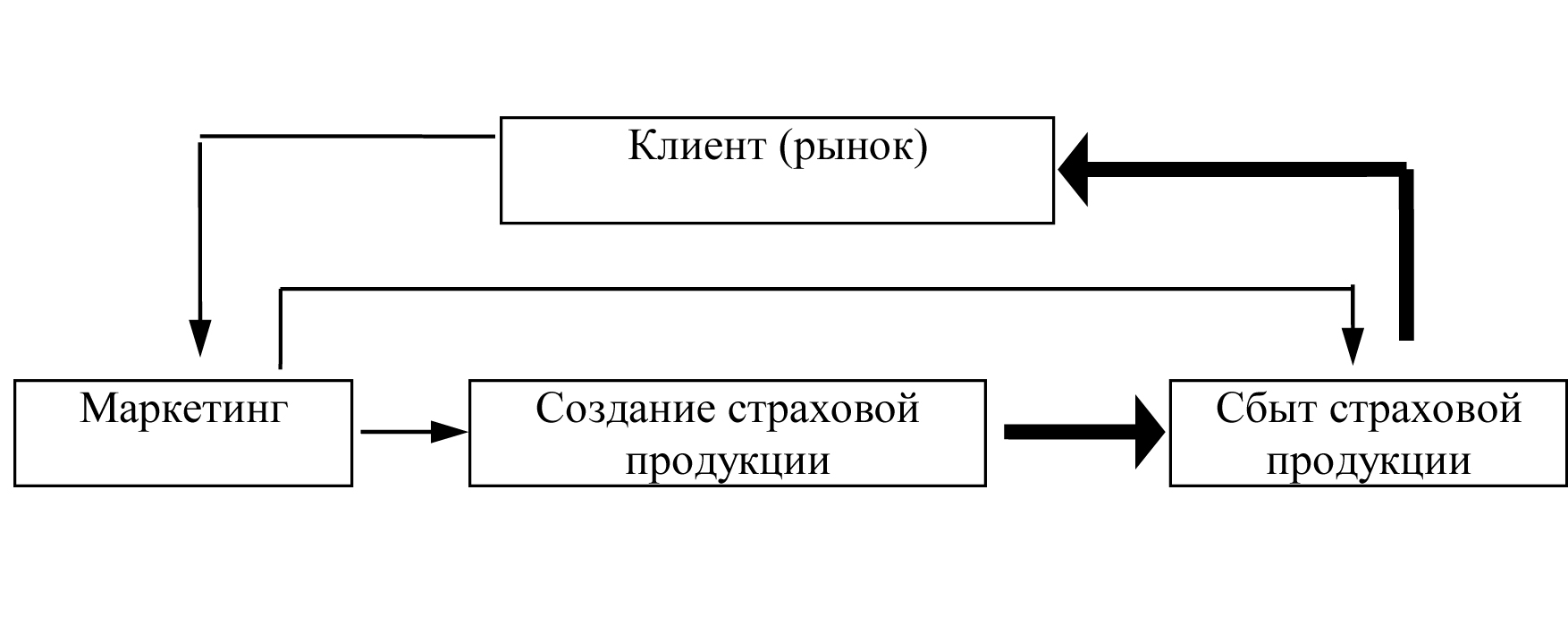

Как видно, на первом месте в этом списке стоит ориентация на клиента, являющаяся коренным элементом маркетинга. Тот маркетинг, который сегодня начинают осваивать российские компании, в экономически развитых странах стал уже пройденным этапом. В кругах специалистов дискутируются проблемы пост-маркетинга, который представляет собой качественно новый этап в его развитии. Дело в том, что классический маркетинг, как правило, выступал и выступает в качестве дополнительного элемента организации бизнеса, построенного по схеме производство Þсбыт (см. рис. 1.3.2). В ней маркетинг предназначен для повышения эффективности страховщика за счет коррекции производственного процесса, его приспособления к потребностям потребителей. Но может оказаться, что само организационное построение компании является тормозом на пути приближения компании к клиенту. Поэтому в перспективе, по мере развития бизнеса, маркетинг должен перестать существовать в качестве независимого инструмента, раствориться во всех составляющих деятельности компании. Маркетинг станет само собой разумеющейся частью организации производственного процесса страховщика. Действительно, требования совершенствования всех сторон деятельности компании и их ориентации на потребности и предпочтения клиентуры могут на определенном этапе натолкнуться на негибкость организационных структур. Поэтому для оптимизации финансово-экономических отношений страховщика и страхователя начиная с определенного этапа развития маркетинга необходимо будет использовать резервы изменения организационного построения компании.

Здесь повторится та же история, что имела место в прошлом применительно к качеству продукции. Первоначально обеспечение высокого качества было мощным инструментом конкурентной борьбы, дополнительным элементом традиционного производственного цикла. А теперь обеспечение качества стало необходимой составляющей производственного процесса, т.е. забота о качестве органически вошла в его ткань, перестав существовать в качестве дополнительного элемента к нему. Аналогично выглядит суть постмаркетингового развития бизнеса. На удовлетворение потребностей и пожеланий потребителя должны быть переориентированы не только разработка и сбыт страховых продуктов, но и вся организационная структура компании. Из-за этого она как бы переворачивается: политику компании определяет не ее руководство, а сбытовые подразделения, вокруг которых и строится вся остальная организационная структура страховщика. Перспективное место маркетинга в страховании можно проиллюстрировать схемой, представленной на рис. 1.3.3.

Рис. 1.3.3. Перспективное место комплексного маркетинга в страховом деле

На новом этапе изменится и набор маркетинговых инструментов. Движение в этом направлении стимулируется тем, что многие из них уже сегодня утрачивают эффективность. Речь идет, прежде всего, о способах стимулирования потребительской активности — рекламе, скидках, розыгрышах призов, лотереях и т.д. Общественное мнение все больше укрепляется в мысли, что это все обман и пустые обещания, тем более, что скидки и призы сейчас не обещает только ленивый. Агрессивная реклама все больше отторгается обществом. Нельзя сказать, что они стали совсем неэффективными, но результативность их применения в последнее время снижается как в России, так и в экономически развитых странах. Уже сейчас в связи с распространением маркетинга рыночные лидеры применяют примерно одинаковый набор инструментов — сегментацию рынка, рекламные кампании, сходные страховые продукты. Это снижает их эффективность и сокращает список средств, при помощи которых можно добиться серьезного рыночного прорыва.

Для того, чтобы сохраниться в постмаркетинговом обществе, компания должна все в большей мере стремиться к социальной ориентации и интеграции в общественные структуры. Она выражается, прежде всего, в том, что страховщик рассматривает страхователя в качестве равного партнера, а не как объект манипулирования. Компания отказывается от агрессивной рекламы, становится все более прозрачной для общества и потребителей. Эта тенденция сопровождается максимальным приближением страховщика к клиенту, компания как бы входит в круг общения потребителя, растворяется в социальной структуре. Такие подходы носят название социально ориентированного маркетинга. В его рамках компания берет на себя обязательства беречь и сохранять не только социальную общественную среду, но и экологическое окружение общества. При этом нельзя сохранить одинаковые позиции во всех общественных слоях: страховщику приходится выбирать определенную социальную или географическую нишу, в которой он позиционирует себя как «компания для своих». Именно так, за счет эмоциональной привязки можно обеспечить долговременное устойчивое положение компании на рынке.

Развитие технологий создает благоприятные возможности для принципиально новых способов контакта со страхователем. Современное общество становится все более информатизированным, поэтому в дополнение к традиционным каналам распространения информации и услуг страховщики должны больше использовать компьютерные сети, телевизионные и другие дистанционные продажи. К числу маркетинговых инструментов, имеющих большое будущее, относятся гибкая ценовая политика, общественные связи, интерактивные и косвенные системы продаж и др. Опыт уже сейчас показывает, что наиболее эффективным рекламным приемом является простое и прозрачное информирование потенциальных потребителей о свойствах предлагаемой услуги.

Социальная ориентация компании не является самоцелью или благотворительностью: это, прежде всего, способ обеспечения долгосрочного рыночного успеха. Дело в том, что агрессивные, негуманные подходы к ведению бизнеса будут все в большей степени отторгаться обществом. Такое «очеловечивание» страховщика является сложным и дорогим процессом, но оно является необходимым условием выживания компании и ее успеха в долгосрочной перспективе.

Однако в России до постмаркетинга дело дойдет не скоро. Задачей российских страховщиков пока еще является освоение маркетинга в его классических формах. О них мы и будем говорить дальше.

[1] Отчет о результатах экспертного опроса специалистов страхового рынка // «Эксперт», «Эксперт РА». 1998. 18 с.

[2] Лукинов А. Основные тенденции в развитии страхования в 3-м тысячелетии // Страховое дело № 3, c. 54-55.

1.4. Интерпретация страхового маркетинга с точки зрения критерия Парето и проблема оценки эффективности маркетинговых мероприятий.

Если рассуждать с точки зрения страховщика, то система страхового маркетинга в конечном итоге является не самоцелью, а инструментом решения определенных задач, стоящих перед компанией. Целями страховой компании могут быть:

· максимизация прибыли компании;

· получение страховщиком достаточной прибыли наряду с выполнением им каких-либо дополнительных функций;

· выживание компании при основном упоре в ее деятельности на осуществление целей, не связанных с получением прибыли за счет страховой деятельности.

Первая цель является основной для большинства страховщиков и страховых посредников (брокеров и агентов), заинтересованных в повышении собственных доходов. Но это устремление может быть не единственным. На страховщика может быть наложен ряд дополнительных ограничений, связанных, например, с социальной ролью страхования. В неявном виде общество может потребовать от страховщика ограничения собственных прибылей, участия в финансировании внутреннего государственного долга через инвестиции в долгосрочные государственные ценные бумаги, вложения средств в стратегически важные отрасли бизнеса. Отчасти это достигается, например, через регламентирование размещения страховых резервов. Часто получение прибыли страховщиком становится не единственной, а в ряде случаев и вовсе вспомогательной задачей, обеспечивающей выполнение основной социальной функции страховых отношений. Прибыли, тарифы, условия договоров страхования подвергаются в данном случае жесткому регулированию. Ярким примером этого является обязательное медицинское страхование (ОМС). Компании, работающие в этой сфере, имеют своей основной целью не получение доходов, а предоставление населению качественной медицинской помощи. В то же время это не исключает получения страховщиком определенной прибыли, достаточной для того, чтобы обеспечить его заинтересованность в участии в ОМС. Задача кэптивной или корпоративной компании может состоять в поддержании минимального уровня рентабельности в сочетании с предоставлении своим акционерам страховых услуг высокого уровня по минимальным ценам. Тем не менее, в большинстве случаев страховыми компаниями движет желание получить прибыль.

С другой стороны, страхователь прежде всего заинтересован в получении качественной и наиболее полной страховой услуги по минимальной цене. Как видно, желания страховщика и страхователя в большинстве случаев совершенно не совпадают. Более того, существующее между ними противоречие является фундаментальным и не может быть снято в пользу той или иной стороны. Наличие противоречия целей является краеугольным камнем рыночной экономики, обеспечивающим ее эффективность. Именно состязательность независимых сторон страхового процесса — компании и клиента — обеспечивает развитие рынка, расширение ассортимента предлагаемых услуг, снижение цен, повышение качества страховых продуктов и т.д. В то же время противоречие интересов страховщика и страхователя нельзя абсолютизировать. Необходимо найти определенный компромисс между их интересами, который бы, с одной стороны, сохранил состязательность сторон и, с другой стороны, позволил оптимально использовать ресурсы рынка на пользу страховщику и страхователю. За счет этого удастся добиться соблюдения интересов сторон страхового процесса и сэкономить их средства.

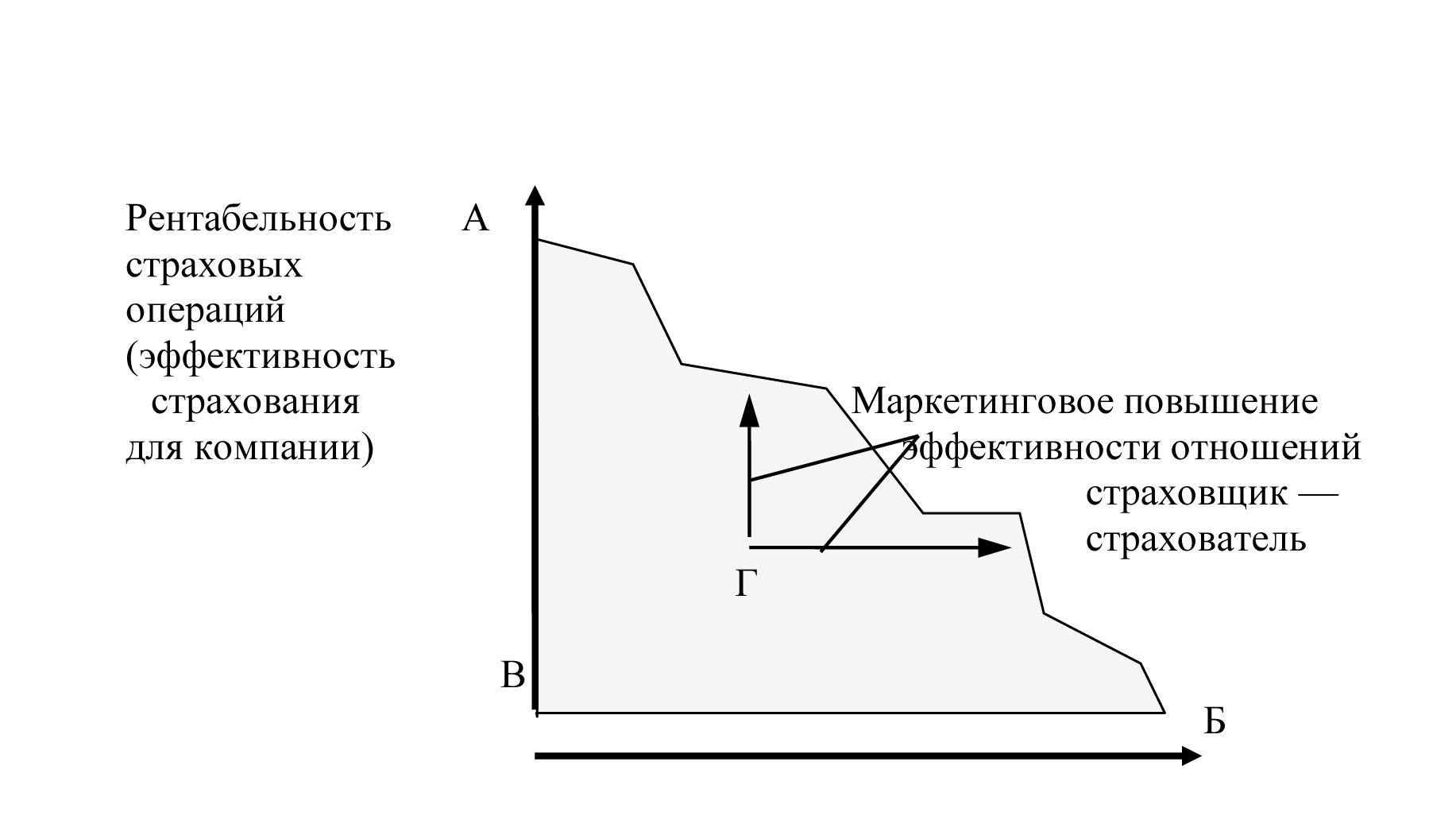

Из определения страхового маркетинга, приведенного выше, можно сделать следующий вывод: в определенном смысле он представляет собой систему балансирования интересов различных групп субъектов страховых отношений (страховщиков и страхователей) с противоречивыми интересами. Роль маркетинга состоит в понижении остроты этих противоречий и предоставлении страхователям услуг нужного качества и в требуемом ассортименте по приемлемым ценам при обеспечении определенного (достаточного) уровня прибыльности страховщика. Можно утверждать, что маркетинг — это средство достижения оптимального по Парето распределения ресурсов в системе страхования. Суть критерия Парето кратко можно выразить в следующей формуле: один вариант взаимоотношений страховщика и страхователя лучше другого, если по всем параметрам он не хуже, а хотя бы по одному — лучше, и оптимальным считается тот вариант, для которого не существует более предпочтительного. Говорят, что ресурсы системы распределены оптимально по Парето, когда никто не может улучшить свое положение без того, чтобы в результате для кого-то оно не ухудшилось. Такое положение в системе страховщик-страхователь наступает тогда, когда все резервы маркетингового повышения эффективности их взаимодействия уже исчерпаны. Тогда повышение качества и полноты обслуживания страхователя может достигаться только за счет снижения нормы прибыли страховщика и наоборот — компания может повысить доходы только за счет повышения тарифов.

Схема отражающая соотношение экономической эффективности использования страхового маркетинга для страховщика и страхователя с применением критерия Парето приведена на рис. 1.4.1.

Эффективность страхования для потребителя

(величина страхового покрытия, приобретаемого им за определенную сумму страховой премии)

Рис. 1.4.1. Использование маркетинга для оптимизации финансово-экономических отношений страховщик-страхователь

Здесь под экономической эффективностью страхования для компании понимается рентабельность (норма прибыли) страховых операций, а эффективность страхования для потребителя можно с определенным приближением описать размером страхового покрытия, приобретаемого на определенную сумму страховой премии.

Граница А-Б на рис. 1.4.1 показывает для каждого уровня рентабельности компании максимальный уровень эффективности страхования (размер страхового покрытия), который может получить страхователь и наоборот. Двигаясь к границе из любой точки, находящейся внутри области А-Б-В, как, например, из Г, можно при помощи методов страхового маркетинга улучшить положение по крайней мере одного субъекта страховых отношений без нанесения ущерба другому. Или же положительный эффект достигается для обеих сторон. Так, например, исследование рынков и выявление потребностей страхователей позволяет акцентировать внимание агентов на определенной, наиболее перспективной группе потребителей или сформировать специальную систему сбыта, рассчитанную на многообещающие сегменты страхового рынка. Это, в свою очередь, дает возможность повысить эффективность и рентабельность страховщика без дополнительного повышения стоимости услуг. Кроме того, эффекта можно достичь путем снижения затрат у страховщика за счет оптимизации страхового продукта, предлагаемого потребителям, а также за счет совершенствования системы продаж. В результате эффективность и уровень совершенства финансово-экономических отношений страховщика и страхователя повышаются.

Граница достижимой эффективности А-Б имеет отрицательный наклон, поскольку если ни один из ресурсов не растрачивается — резервы маркетингового повышения эффективности полностью исчерпаны и страховая компания работает с максимальной отдачей, то улучшение положения для одной стороны обязательно означает ухудшение положения для другой стороны страховых отношений. Если абсолютно все маркетинговые ресурсы обеспечения эффективности страховщика уже задействованы, то единственным способом увеличения его прибыли является повышение страховой премии, выплачиваемой потребителем или пропорциональное снижение размера страхового покрытия.

Точки, находящиеся выше границы А-Б, не могут быть достигнуты вследствие ограниченности суммарных ресурсов страхователей и страховщиков, которые обладают конечными возможностями в рамках системы их взаимоотношений: клиент не может истратить на приобретение страхового покрытия больше определенной суммы, кроме того, он не будет покупать страховой продукт с нулевыми обязательствами страховщика, а компания не может проводить страховые операции себе в убыток или предоставлять полис даром.

В точке А все ресурсы системы отданы страховщику. Уровень эффективности для него находится на максимальном уровне, который может быть достигнут при заданных наличных ресурсах системы, т.е. страхователь отдает все свои деньги страховой компании и не требует ничего взамен. При этом эффективность для потребителя равна нулю. В точке Б страхователь получает максимальный эффект и обладает всеми имеющимися ресурсами системы — компания предоставляет ему даровой страховой полис. При движении из точки А в точку Б имеет место поиск компромисса, когда сумма ресурсов системы, с одной стороны, используется максимально эффективно и, с другой стороны, перераспределяется между страхователем и страховщиком. При этом положение страховщика неуклонно ухудшается, а эффективность страхования для клиента растет. Все точки границы А-Б эффективны по Парето, так как ни в одной ситуации нельзя улучшить положения страховщика или страхователя без того, чтобы не сделать другому хуже.

Граница А-Б задана неопределенной ломаной линией, так как характер взаимозависимости эффективности страховых отношений для клиента и компании заранее не известен. Более того, такое понятие, как оптимальность системы финансово-экономических отношений страховщика и страхователя, является довольно неопределенным — оно плохо поддается цифровой оценке. Поэтому границу А-Б можно было бы определить в виде достаточно неопределенной и широкой зоны решений, примерно равных по уровню совершенства страховых отношений, достигнутого за счет использования маркетинговых инструментов. Кроме этого, практически в любой реальной ситуации всегда имеются маркетинговые резервы повышения эффективности деятельности компании, что связано с быстрым изменением ситуации на страховом рынке, конкуренцией, предложением новых продуктов, а также изменением потребительских предпочтений.

Суммируя сказанное, можно заявить, что задача современного страхового маркетинга состоит в достижении области максимальной эффективности финансово-экономических отношений страховщика и страхователя, т.е. максимальное использование рыночных ресурсов на пользу обеим сторонам. Эта задача решается путем снижения растрат средств у страховщика и страхователя в основном за счет

· оптимизации страхового продукта, предлагаемого потребителям,

· совершенствования организационного построения компании и в первую очередь — системы сбыта страховой продукции;

· эффективной информационной (рекламной) поддержки продаж и иных мер активизации сбыта.

Эти направления являются основой системы мероприятий, входящих в инструментарий страхового маркетинга.

Вообще в страховых отношениях, как уже указывалось выше, помимо страховщика и страхователя участвует еще ряд сторон, прежде всего — государственные регулирующие органы, представляющие общественные интересы. Поэтому в общем случае при оптимизации страховых отношений необходимо согласовывать цели страховщика, страхователя, а также общественные интересы в этой сфере. Задача поиска компромисса между ними является достаточно сложной и здесь мы ее рассматривать не будем[1].

При проведении маркетинговых мероприятий необходимо располагать четким критерием их эффективности. Результатом маркетинговых мероприятий по совершенствованию отношений компании и ее клиента является, с одной стороны, рост прибыли компании, и, с другой стороны, предоставление клиенту дешевых и качественных услуг. Однако, свести их воедино практически не представляется возможным в силу противоречивости и несоразмерности данных критериев. Комплексный результат страхования для клиента довольно сложно формализовать из-за того, что в него помимо чисто денежных входят и неденежные составляющие — например, перечень дополнительных услуг и качество сервиса. В принципе, можно встать только на точку зрения страховой компании и оценивать эффективность маркетинговых мероприятий как прирост продаж страхования на единицу вложений в маркетинг. Однако такая точка зрения не полностью учитывает интересы потребителя — ведь расширение продаж может быть достигнуто, например, за счет манипулирования человеческим сознанием, т.е. в ущерб страхователю. Поэтому здесь лучше всего опираться на субъективную оценку страховых отношений через удовлетворенность компании и клиента. Она может быть выражена, например, по определенной численной шкале в пределах от 1 до 5 как применительно к страховщику, так и к страхователю. Страховщик оценивает свою удовлетворенность размером прибыли У1, а страхователь — величиной страхового покрытия, номенклатурой дополнительных услуг и качеством сервиса в соотнесении с уплаченной премией У2. Понятно, что здесь должна проводиться оценка удовлетворенности не одного страхователя, а всех клиентов компании. Для этого могут быть использованы соответствующие социологические исследования — например, опрос клиентов по определенной выборке. Переход к оценке эффективности страховых отношений как со стороны страховщика, так и страхователя по единому показателю дает возможность соотнести их величины. На этом основании можно определить интегральный показатель эффективности маркетинговых мероприятий по совершенствованию страховых отношений ЭS:

ЭS= У12 + У22 (1.4.1)

В результате маркетинговых мероприятий значение ЭSдолжно достигнуть максимальной величины, что отражает определенный оптимум в финансово-экономических отношениях страховщика и страхователя. Заметим, что максимальное значение этой величины не может быть достигнуто за счет одной из сторон: если страховщик полностью удовлетворен размером прибыли от своей деятельности, а его клиент скорее неудовлетворен ценой, качеством и номенклатурой услуг, то значение ЭSдостигнет 29 (У1 = 5 и У2 = 2) если же оба они скорее удовлетворены, то ЭS= 32 (У1 = 4 и У2 = 4). При проведении маркетинговых мероприятий можно использовать два замера эффективности — до и после их реализации. Их сравнение дает основания для определенных выводов о правильности и эффективности принятых маркетинговых решений.

Естественно, опора на субъективную оценку качества страховых отношений оставляет открытым вопрос: а все ли маркетинговые резервы использованы даже в случае, если обе стороны заявляют о своей полной удовлетворенности результатами? Действительно, субъективизация отношений может привести к тому, что не все инструменты будут использованы в полной мере. С другой стороны, целью маркетинга является именно достижение высокой оценки страховых отношений их обеими сторонами, а перечень используемых инструментов определяется уровнем развития страховой культуры. Если потребители считают приемлемым использование узкого набора маркетинговых инструментов, то его искусственное расширение не будет в нужной мере оценено страхователями, при том, что расходы компаний заметно возрастут. Все это снизит эффективность страховых отношений. Поэтому использование субъективных оценок здесь можно считать вполне оправданным.

[1] Более подробно эти вопросы рассмотрены в работе: Зернов А.А., Зубец А.Н. Системные исследования страхового регулирования. «Страховое ревю», 1997.

1.5. Субъективные стороны страхового маркетинга

Страховой маркетинг оперирует с целом рядом понятий, не поддающихся полноценной объективной интерпретации. В этом состоит одна из его ключевых особенностей. В предыдущем пункте уже упоминалась важнейшая субъективная составляющая страховых отношений — удовлетворенность страховщика и потребителя эффективностью маркетинговых мероприятий. Однако ею не исчерпывается иррациональная сторона маркетинга.

Человеческое сознание очень мифологично. Интерпретация полученной информации осуществляются человеком при помощи определенных шаблонов (или «архетипов» по терминологии К.Г. Юнга[1]). К ним относятся такие понятия, как «отец», «мать», «семья», «родина» и т.д. Каждый из них содержит определенный набор более простых понятий, они несут эмоциональную нагрузку и взаимодействуют между собой определенным образом — выстраиваются в определенные схемы. Последние находят отражение в мифах, сказках, стереотипах общественного сознания. Эмоциональная окраска этих шаблонов основана на предыдущем личном или общественном опыте, а также личных и общественных оценках. Если предыдущий опыт негативен, он порождает страх, и, соответственно, наоборот.

Символьные ряды определяют как бытовое, так и общественное поведение человека. На общественных стереотипах строится, например, одна из наиболее эффективных техник продажи полисов долгосрочного накопительного страхования. Ее суть состоит в эксплуатации модели поведения, согласно которой сильный глава семьи должен создать долгосрочную защиту для слабых, а дети — заботиться о престарелых родителях. Причем она должна быть эффективна даже тогда, когда сам глава семейства больше не сможет больше защищать свою семью или родителей.

Свое место в ряду знаков и символов занимают как риск, так и цена полиса, защищающего от опасности, а также «альтернативные» способы защиты от них — например, соблюдение примет. Свойства компании — например, ее надежность, также знаковые и мифологические понятия. Исполнение примет является способом предупреждения неблагоприятных событий, таким же, как и страхование. Только страхование используется в общественных группах с развитым экономическим мышлением, а приметы — там, где его заменяют мифы и предрассудки. Исследования показывают, что часто и страховая премия рассматривается потребителями как своеобразные «отступные», плата за то, что опасное событие никогда не наступит. Все это подводит нас к мысли о том, что страховщик должен учитывать знаковый характер риска, определяющий чувствительность к нему, и использовать особенности человеческого восприятия для расширения продаж[2]. Мифологическую, знаковую форму общественного восприятия рисков можно также с успехом использовать, например, в рекламе страховщика. Тем более, что эта тема уже однажды была использована Министерством по налогам и сборам: некоторое время назад на телевидении был показан ролик, в котором уплата налогов приравнивалась к жертвоприношению богам суши и моря, призванному умилостивить их.

Символьный, мифологический характер страхования уже используется иностранными страховщиками. «Страхуйте свои страхи и навязчивые идеи!» — гласит рекламный слоган одной из американских страховых компаний. В мировой страховой практике имеются случаи защиты от таких рисков, как порча имущества домовыми, падение кометы Галлея на крышу дома, всемирный потоп, образование в квартире «черной дыры» — отверстия-перехода в параллельное пространство, в котором могут исчезнуть вещи и родственники, приход коммунистов к власти в США, зомбирование гамма-лучами, смерть из-за лучевой болезни в результате начала третьей мировой войны, причем в последнем случае страховщик оговорил, что возмещение будет выплачено только в случае официального объявления войны[3].

Важнейшим фактором, учитываемым в маркетинге, является чувствительность потребителя к риску или оценка риска. Это, с одной стороны, высокая оценка страхуемого имущества или интереса, а, с другой стороны — страх потерять его (или высокая оценка угрожающей опасности). Если, например, клиент дорожит своим новым автомобилем и боится угона, то он, скорее всего, задумается о его страховании. Сюда также может относиться, например, страхование автогражданской ответственности, если человек много ездит на своей машине, регулярно видит аварии на дорогах или сам в них попадал. Одним из основных видов операций в системе Росгосстраха является страхование крупного рогатого скота. Его популярность связана с зависимостью сельских жителей от животноводства: понимание того, что в случае смерти коровы купить новую будет невозможно, заставляет страховать ее.

Чувствительность к риску — это субъективное, символическое понятие. Сама опасность, как было показано выше, представляет собой определенный знак, а чувствительность к ней — это отношение к знаку, его эмоциональная окраска. Эмоциональное значение стереотипов играет в маркетинге очень большую роль. Как показывают исследования, страх — это основной мотив страхования населения. Он представляет собой эмоциональную оценку грозящей опасности. Страх — это эмоциональный, субъективный аналог математической вероятности реализации определенного неблагоприятного события. Финансовым аналогом страха является средняя стоимость ущерба от неблагоприятных событий за определенный промежуток времени. Значимость тех или иных опасностей в общественном сознании может не совпадать с реальной вероятностью их наступления. Средний страхователь не может правильно определить ее, поэтому в массовом сознании реальный размер опасности часто замещается определенным страхом, знаком, субъективным символом, имеющим негативную эмоциональную окраску. Так, из статистики известно, что пешеход на дороге подвергает себя гораздо большей опасности, чем шофер автомобиля, а последний рискует больше, чем пассажир самолета. Однако в общественном сознании опасности, угрожающие им, выстраиваются противоположным образом, что связано, скорее всего, с растущим отрывом от повседневной среды обитания человека. Сельские жители, проживающие в деревянных домах, часто преувеличивают опасность пожара. Как правило, родителям свойственно преувеличивать опасности, угрожающие их детям. Причина разрыва между эмоциональной и реальной оценкой опасности состоит в том, что в первом случае в нее включаются стресс, а также моральный ущерб от страхового события. Так, серия взрывов домов в Москве привела к резкому росту спроса на страхование от террористических актов, хотя реальная вероятность стать жертвой чеченских боевиков в Москве невелика. Причина роста спроса на страхование объясняется именно страхом перед терроризмом.

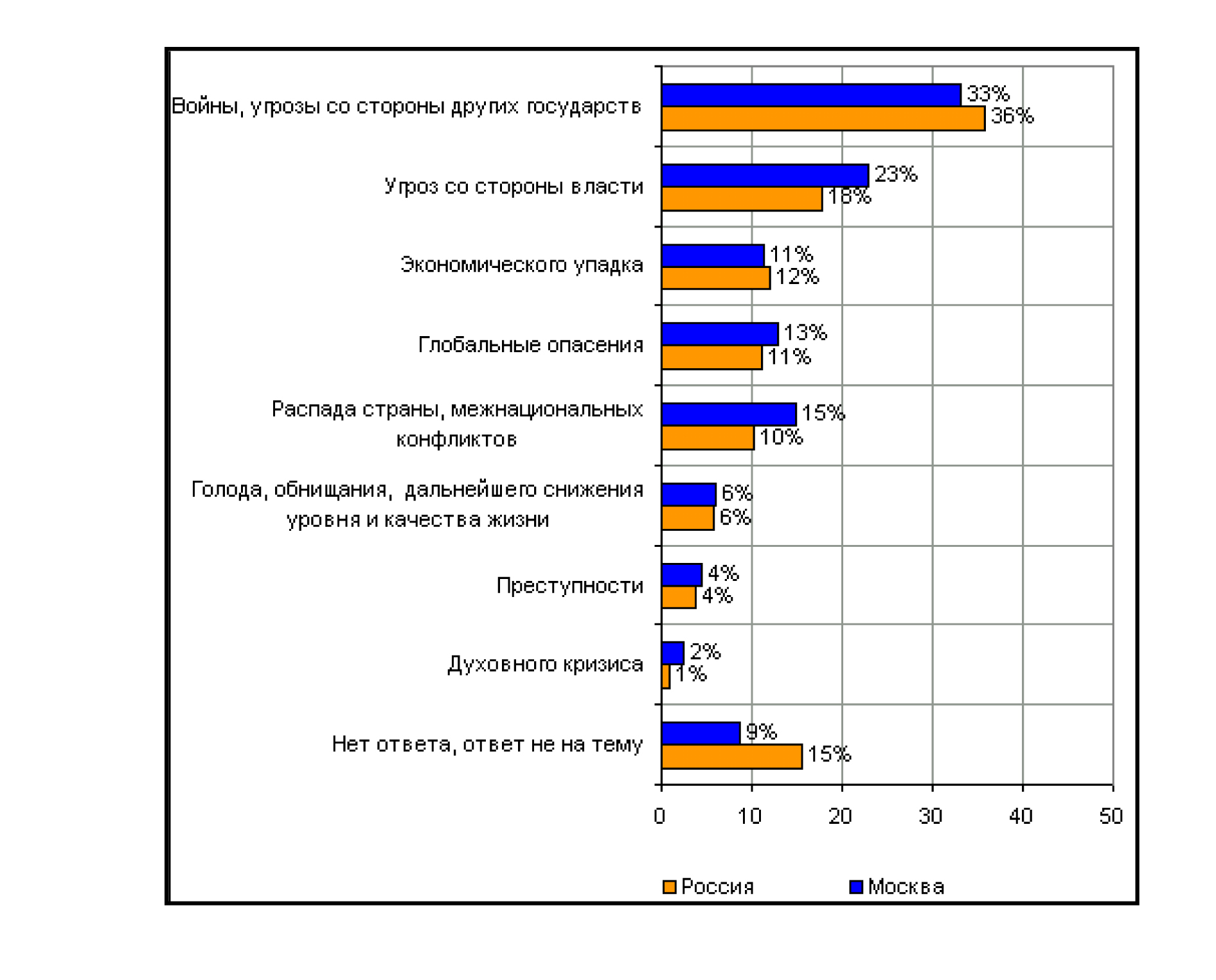

Можно привести еще один характерный пример несоответствия общественной оценки опасности ее реальному размеру. Вот как ответили россияне на вопрос Фонда «Общественное мнение» «Какие опасности представляют наибольшую угрозу России?» (лето 2000 г.)

Рис. 1.5.1. Общественная оценка опасностей, угрожающих России

Как видно, маловероятное нападение иностранной державы кажется россиянам более страшным, чем такие совершенно конкретные опасности, как нищета и экономический упадок. А развал здравоохранения и массовый алкоголизм, например, и вовсе не упоминаются.

Субъективные и объективные оценки опасности несоизмеримы между собой. Для того, чтобы привести их к единой шкале, можно, например, попытаться перевести вероятность реализации неблагоприятного события и его среднюю стоимость на язык субъективных оценок и сопоставить со значимостью риска. При этом оценка премии и вероятности осуществляется по субъективной шкале «много — мало». Субъективная оценка опасности может быть как выше, так и ниже значимости его денежного эквивалента, которая, в свою очередь, сильно зависит от имущественного уровня страхователя. Поэтому, если страховая компания хочет добиться существенного экономического результата, она должна искать риски и потребителей, для которых оценка опасности выше, чем значимость стоимости полиса, защищающего от нее. Опыт показывает, что чем выше потребительская оценка риска, тем больше страхователь готов платить за избавление от него. Поэтому страховщики часто поднимают цены полисов по наиболее востребованным видам выше обоснованного уровня, что обеспечивает им дополнительный доход. Здесь, однако, есть проблема. Заключение договора страхования не означает полное и безусловное избавление от страха, поэтому более точным является подход, при котором с оценкой значимости премии сравнивается не оценка риска, а ее снижение, вызванное приобретением полиса.

Субъективная оценка рисков больше характерна для населения. Предприятия в лице менеджеров, принимающих решение о страховании, как правило, способны объективно оценить опасность на основании соответствующей статистики по ущербам. В частности, с ее помощью может быть построено распределение убытков за определенный период времени. За счет этого можно сопоставить уровень риска и страховую премию по полису, защищающему от него. Поэтому при страховании юридических лиц страховщики вынуждены больше внимания уделять экономическому обоснованию защиты. И доходность на рынке страхования предприятий, как правило, ниже, чем на сегменте физических лиц. Обоснование необходимости страхования юридических лиц необходимо строить на основании методики управления риском. Ее основы мы рассмотрим ниже.

Вообще работа страховщика имеет много общего с врачебной практикой: и здесь, и там пациент нуждается в утешении и сочувствии, а также в вере в избавление от болезней и опасностей. Основанием для веры в первом случае является медицинский препарат (лекарство), а во втором — страховой полис. Любую веру необходимо подтверждать практикой — лекарство должно лечить, а страховой полис — компенсировать потери. Но первичной в этом тандеме является все же вера и именно за ней приходит клиент в офис компании. Защита от рисков посредством страхования должна воплотиться для потребителя в избавлении от опасности — психологическом комфорте, уверенности в себе и в своем будущем. Безопасность — понятие субъективное и эмоциональное, поэтому у страхового полиса должна быть субъективная, эмоциональная оболочка. В нее входит человеческое участие, сочувствие и сопереживание со стороны страховщика. Создание этого эмоционального окружения входит в обязанности сотрудников компании, непосредственно работающих с клиентами. Из практики Росгосстраха известны случаи, когда страхователь приобретает полис исключительно для того, чтобы общаться с агентом, к которому испытывает симпатию. Эту же роль может играть, например, почтальон, приносящий пенсию одинокой старушке. Такие крайние случаи ярко показывают нам необходимость эмоциональной окраски страхования. Эти факторы особенно важны в силу того, что они обеспечивают эмоциональную составляющую взаимодействия компании и клиента — страхователь видит перед собой не безликую машину, а живое человеческое лицо. Страхователь подсознательно «очеловечивает» компанию, в идеале у него должна возникнуть симпатия к страховщику. Именно поэтому многие страховщики стараются сделать так, чтобы в контактах с клиентом их всегда представлял один и тот же человек (агент), которому удалось наладить с потребителем эффективные контакты.

Эмоциональную составляющую страхового продукта необходимо поддерживать технически: для того, чтобы у страхователя создалось чувство защищенности, страховщик должен быть «по близости». Это означает

· постоянный обмен информацией между компанией и потребителем;

· быстроту реакции на клиентские запросы;

· эффективность и быстроту в урегулировании страховых событий.

Уверенность в эффективности страховой защиты, а значит, и готовность платить за нее, в значительной степени определяются данными факторами. Маркетинговая эффективность работы с потребителями может потребовать полной перестройки процедур обработки информации, принятых в компании, даже если они являются оптимальными с точки зрения технологий. Часто эффективные страховые процедуры неприемлемы с точки зрения обеспечения удовлетворенности потребителей. Так, многие компании вводят сложную систему расследования страхового события, целью которой является поиск признаков мошенничества в действиях клиента или урегулирование претензий строится без учета психологии потребителей. Задержки, бюрократическая сложность прохождения заявок и обилие необходимых документов разрушают климат взаимопонимания между страховщиком и страхователем, последний теряет чувство защищенности и отказывается от работы с этой компанией. При этом ущерб от потери клиентов может в разы превосходить выгоду, полученную от пресечения мошенничества. В экономически развитых странах это хорошо понимают и создают целую инфраструктуру, обеспечивающую быстроту реакции на клиентские запросы в сочетании с качеством урегулирования претензий. Так, французская компания Pacifica, с целью улучшения контакта с потребителями, создала мощную систему обработки заявок на урегулирование убытков. Для того, чтобы получить возмещение, достаточно просто позвонить в компанию. Все прочие заботы берет на себя страховщик, который назначает определенного специалиста, сопровождающего дело от начала до конца. 90% дел обрабатываются в электронном виде, вообще без заполнения каких-либо бумаг. В большинстве случаев урегулирование осуществляется через 48 часов после заявления о страховом событии.

Для того, чтобы помочь клиенту преобразовать полис в уверенность в завтрашнем дне, страховщик сам должен быть убежден в эффективности собственного «лекарства». Поэтому наиболее эффективно работают те агенты, которые сами застрахованы по широкой программе. Кроме того, на конечный результат — вселение веры в защищенность — должна работать вся система общественных связей и рекламы страховщика.

Таким образом, если подытожить сказанное выше, страховой маркетинг представляет собой по сути балансирование образов и оценок: с одной стороны, потребительская оценка стоимости полиса, а, с другой стороны, значимость полного или частичного избавления от опасности, веры в защищенность. Понимание этого факта сильно облегчает работу страховщика.

[1] ЮНГ Карл Густав (1875-1961), швейцарский психолог и философ, основатель «аналитической психологии». Развил учение о коллективном бессознательном, в образах которого (т. н. архетипах) видел источник общечеловеческой символики, в т. ч. мифов и сновидений. Источник — www.km.ru

[2] Если продолжить логическое развитие этой мысли, то можно представить себе, как должно выглядеть комплексное обслуживание клиентов в страховой компании. Потребителю необходимо предлагать выбор одного из инструментов борьбы с вероятными неблагоприятными событиями: молебен о здравии, освящение имущества (квартиры, дома, машины),приглашение шамана для изгнания злых духов, страховой полис. Возможна и их комбинация — например, освящение застрахованной квартиры в сочетании с развешиванием оберегов на дверях и окнах. Такой продукт будет более востребованным, чем страхование в чистом виде.

1.6. Структура страхового маркетинга. Маркетинговая стратегия страховой компании.

В структуре страхового маркетинга можно выделить два самостоятельных направления:

1. Товарный, рыночный маркетинг,

2. Структурный, организационный маркетинг.

Товарный, рыночный маркетинг направлен на совершенствование финансово-экономических отношений страховщика и страхователя за счет анализа состояния его внешнего окружения (рыночной среды) и правильной ориентации компании на рынке. Его основными составляющими являются

· исследование рынков,

· разработка требований к страховому продукту исходя из свойств рыночного сегмента, на котором его предполагается продавать;

· выбор системы сбыта страховой продукции, адаптированной к рынку и продукту;

· обеспечение эффективной информационной, прежде всего — рекламной поддержки продаж;

· разработка мер по активизации сбыта (активизации потребительского поведения).

Структурный маркетинг достигает той же цели за счет оптимизации организационного построения структуры компании и, прежде всего, системы сбыта страховой продукции исходя из максимально более полной ориентации на поведенческие особенности потребителя и свойства страховой услуги. Значение структурного маркетинга объясняется тем, что страховой продукт мало правильно разработать, его надо корректно донести до страхователя и потери, вызванные недостатками организационного построения компании, могут поглотить все преимущества, достигнутые на этапе исследования рынка и разработки страхового продукта.

Выше, в разделе, посвященном эволюции страхового маркетинга, было показано, что, начиная с определенного этапа, его развитие станет невозможным без адаптации организационных структур страховщика исходя из общей цели — наиболее полного удовлетворения потребностей клиентуры. Поэтому разделение маркетинга на рыночный и организационный является условным и временным явлением. В идеале он представляет собой комплексный, единый инструмент, нацеленный на обеспечение достаточной прибыльности компании в сочетании с предоставлением потребителям относительно дешевой, качественной и полной страховой защиты.

Разработка оптимальной страховой услуги, эффективная поддержка продаж и совершенствование организационного построения компании — это взаимосвязанные задачи. Так, например, решения, принятые в части свойств страхового продукта, влекут за собой определенные шаги в организационном построении систем сбыта, и наоборот. Соответственно, от свойств продукта зависит и рекламная поддержка. Таким образом, товарный и организационный маркетинг — это две стороны одного явления, тесно связанные между собой. Тем не менее, для простоты анализа их лучше разделять и рассматривать раздельно.

Увязка инструментов организационного и рыночного маркетинга представляет собой сложную итеративную задачу. При этом оптимизационную процедуру необходимо строить на основании принципа получения максимальной эффективности на единицу вложений в маркетинговые мероприятия. Если встать на точку зрения страховой компании, то мерилом эффективности маркетинговых инструментов является объем продаж страховой продукции. В этом случае принцип достижения максимального эффекта можно выразить следующим соотношением.

где П и Пmax— фактический и максимальный объем продаж, Зр, Зо — затраты на рыночный и организационный маркетинг.

Оптимальное сочетание маркетинговых инструментов является практическим воплощением маркетинговой стратегии компании. Ее назначение состоит в эффективном планировании рыночных действий страховщика. Она включает в себя

· рынки, отобранные для действий компании;

· продукты, сформированные для продвижения на данных рынках (особое значение имеет адаптация свойств услуги к особенностям рынка);

· выбранные системы сбыта для каждого сегмента;

· информационную (рекламную) поддержку продаж.

Исходными предпосылками для построения маркетинговой стратегии являются

· свойства страхового рынка,

· прогноз действий конкурентов;

· возможности самой страховой компании (прежде всего — финансовый потенциал, территориальное присутствие, наличие широкой гаммы страховых продуктов, разнообразие систем сбыта).

Для разработки маркетинговой стратегии может быть использован чисто вероятностный подход, когда каждому значению внутренних и внешних параметров ставится в соответствие определенная вероятность реализации, а дальше на основе экономико-математического моделирования определяется наиболее перспективный вариант маркетинговой стратегии. Однако этот способ является слишком сложным. Проще применить сценарный подход. В его рамках задаются три сценария развития страхового рынка — пессимистический, наиболее вероятный и оптимистический. Далее на них накладывается перспективное видение возможностей компании, а также прогноз действий конкурентов. Их совместное рассмотрение дает возможность сформулировать основной и вспомогательные варианты маркетинговой стратегии. Выбор вариантов маркетинговых действий компании осуществляется исходя из принципа обеспечения максимальной эффективности на единицу вложений. Важным требованием к ней является гибкость, т.е. возможность приспособления к ранее непредвиденным внешним условиям.

Вот как можно графически изобразить процесс формирования маркетинговой стратегии страховой компании.

Рис. 1.6.1. Схема формирования маркетинговой стратегии.

С точки зрения страховщика наиболее привлекательными сегментами являются части рынка, характеризующиеся

· высокой доходностью,

· предсказуемостью;

· быстрым ростом;

· умеренной конкуренцией;

· сильными позициями данной компании.

С другой стороны, на этих сегментах, как правило, самая высокая конкуренция. Поэтому, осуществляя собственное позиционирование, компания должна соотносить собственные возможности (прежде всего — инвестиционные), а также свойства своих продуктов, с конкурентным окружением. Как правило, оценка перспективности позиционирования компании на том или ином рынке осуществляется при помощи социологических опросов, в ходе которых населению предлагается провести сравнительную оценку соперничающих компаний и их продуктов. На данный анализ накладывается оценка долей страховщиков по сегментам. С учетом этого определяются зоны перспективной и бесперспективной конкуренции. Там, где у страховщика нет шансов закрепиться, происходит сворачивание деятельности, а на тех сегментах, где у компании имеются хорошие перспективы, проводится развитие операций.

В настоящее время наибольшее развитие получил рыночный страховой маркетинг, поэтому далее мы для краткости будем называть его просто страховым маркетингом. Его основанием является исследование страхового рынка. Поэтому мы начнем рассмотрение составляющих страхового маркетинга именно с рыночных исследований.

1.7. Построение маркетинговой службы в страховой компании.

При развитии маркетинговых технологий большой проблемой, встающей перед компанией, является грамотная организация соответствующей службы. Многообразие функций маркетинга диктует его разделение на отдельные составляющие, специализирующиеся на выполнении конкретных задач. В первом приближении его можно разделить на исследовательский (стратегический), а также оперативный маркетинг. К функциям стратегического маркетинга относятся, прежде всего,

· исследование рынка в целом или его отдельных сегментов,

· формирование требований к страховой продукции исходя из ее максимальной адаптации к требованиям рынка,

· информационная и рекламная поддержка продаж;

· выбор тех или иных систем сбыта для конкретных рынков и продуктов;

· разработка системы стимулирования продаж (активизации потребительского поведения),

· оценка эффективности маркетинговых мероприятий.

· Оперативный маркетинг занимается поддержкой продаж страховой продукции в помощь агентам или иным представителям страховщика. Его функцией является практическая реализация разработок стратегического маркетинга на месте продаж в части рекламы и активизации потребительского поведения.

Подразделение, осуществляющее оперативный маркетинг, лучше всего присоединить к системам продаж страховой продукции или же сделать его самостоятельной структурной единицей, работающей в тесной связи с ними. С другой стороны, подразделение, занятое исследовательским, стратегическим маркетингом должно остаться самостоятельным.

По мере развития маркетинговых процедур в самостоятельное направление выделится организационный маркетинг. В его функции входит

· анализ «внутренней среды» страховой компании — контроль состояния ее структуры с точки зрения максимальной адаптации к рыночным требованиям,

· оптимизация структуры компании и используемых процедур,

· внутренние коммуникации, поддержание «корпоративной культуры», «боевого духа» и т.д.

В связи с таким разделением структура маркетинговых подразделений в страховых компаниях может быть представлена в следующем виде.

Рис. 1.7.1. Структура маркетинговых подразделений в страховой компании

Меню

Allinsurance.kz

Казахстанский портал о страховании

Allinsurance.kz

Казахстанский портал о страховании

13

Ср, авг

По мере роста цифровых угроз и киберпреступности страховщики усиливают требования к потенциальным клиентам в сегменте киберстрахования. Как заявила Кармел Грин, партнёр юридической фирмы RPC Premier Law, сегодня страховщики уделяют особое внимание тому, как именно компания управляет киберрисками — и делают это ещё до заключения договора страхования.

По мере роста цифровых угроз и киберпреступности страховщики усиливают требования к потенциальным клиентам в сегменте киберстрахования. Как заявила Кармел Грин, партнёр юридической фирмы RPC Premier Law, сегодня страховщики уделяют особое внимание тому, как именно компания управляет киберрисками — и делают это ещё до заключения договора страхования. 2024 год стал рекордным для казахстанского рынка обязательного автострахования (ОГПО ВТС) по страховым выплатам, а убыточность приблизилась к критическим 95% от собранных премий. Всё это ставит под вопрос устойчивость продукта и требует системных решений от участников рынка и регулятора.

2024 год стал рекордным для казахстанского рынка обязательного автострахования (ОГПО ВТС) по страховым выплатам, а убыточность приблизилась к критическим 95% от собранных премий. Всё это ставит под вопрос устойчивость продукта и требует системных решений от участников рынка и регулятора.