По итогам 2018 года моторные классы страхования (обязательное страхование автовладельца и автоКАСКО) в совокупности превысили долю в 30% от всех премиальных сборов компаний общего страхования. В настоящий момент в Казахстане моторные классы являются единственными рыночными классами страхования, по которым застраховано около трети населения страны.

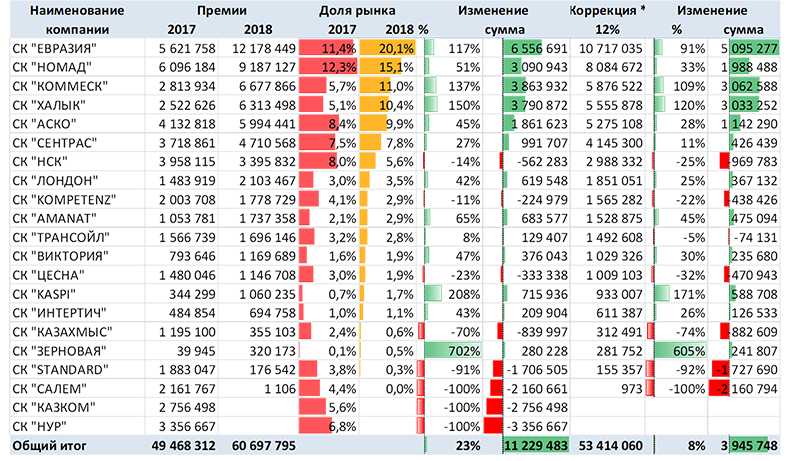

Согласно данным Национального банка РК и расчетам, произведенным KERIMBAYEV ONLINE ![]() , концентрация рынка ОС ГПО ВТС за 2018 год выросла почти на 40%. Если в 2017 году на долю пяти компаний лидеров рэнкинга по сбору премий приходилось 47,6 % собранных премий, то в 2018 году этот показатель составил 66,5%.

, концентрация рынка ОС ГПО ВТС за 2018 год выросла почти на 40%. Если в 2017 году на долю пяти компаний лидеров рэнкинга по сбору премий приходилось 47,6 % собранных премий, то в 2018 году этот показатель составил 66,5%.

ТОП-5 по 2018 году обновился почти на половину: АО СК «Сентрас» и АО СК «НСК» покинули рэнкинг, а вошли в него АО СК «Комеск» и АО СК «Халык». Кроме того, компании, входящие в ТОП-5 рэнкинга 2018 года показали довольно хороший темп прироста доли в премиях. Лидерами по темпу прироста стали АО СК «Халык» (150%) и АО СК «Коммеск» (137%), замыкает тройку лидеров по темпам прироста премий АО СК «Евразия» (117%).

Внутри ТОП-5 распределение долей неоднородное: лидер рэнкига имеет долю 20,1% (АО СК «Евразия»), замыкающий рэнкинга - 9,9% (АО СК «АСКО»), хотя годом ранее все компании ТОП-5 имели долю в портфеле ОС ГПО ВТС в диапазоне примерно 10 % (плюс-минус 2%).

Отмена ограничения уровня агентского вознаграждения, выплачиваемого при заключении договора страхования, предоставила страховым компаниям возможность значительного наращивания агентских продаж за счет предложения более высокого агентского вознаграждения. В течение 2018 года две страховые компании, которые в совокупности в 2017 году имели долю в портфеле по ОС ГПО ВТС более 12%, прошли процесс слияния с компаниями материнских банков. Агентские сети, которые очень болезненно воспринимают «перерывы в производстве», моментально переориентировались на новые партнерские отношения на очень выгодных для себя условиях. Это и обусловило появление довольно крупных игроков рынка моторного страхования, но не оказало положительного влияния на охват обязательным страхованием.

К примеру, количество заключенных договоров страхования за 2017 год составило 5 177 721ед., а количество объектов страхования 6 333 729 ед., тогда как в 2018 году количество заключенных договоров составило 5 228 228 ед., а количество объектов страхования 6 019 236 ед. То есть при видимом увеличении количества заключенных договоров, количество объектов страхования, по которым фактически идет поступление страховых премий – уменьшается. Это свидетельствует о снижении охвата обязательным страхованием.

При этом добровольное страхование автомобилей показало рост за 2018 год, как в части количества заключенных договоров страхования на 7,4%, так и по количеству объектов страхования на 48,3%. Причем, если количество объектов страхования в 2017 году по договорам физических и юридических лиц было примерно одинаковым, то в 2018 году юридические лица застраховали в 3 раза большее количество авто, чем физические лица.

Рост концентрации рынка ОС ГПО ВТС трудно назвать положительной тенденцией, поскольку в числе участников ТОП-5 появляются страховщики, которые фактически являются специализированными, что повышает их персональные риски и соответственно риски системы гарантирования страховых выплат, в случае невыполнения компаниями своих обязательств. Например, АО СК «АСКО» имеет в своем страховом портфеле долю ОС ГПО ВТС на уровне 87,9% или АО СК «Коммеск» - 58,9 %. Такая концентрация рынка ОС ГПО ВТС и значительная зависимость некоторых игроков в ТОП-5 от рентабельности этого класса страхования, может привести к тому, что крупные игроки могут «искусственно влиять» на уровень выплат.

Таблица 1. Динамика премий ОС ГПО ВТС за 2017-2018 годы, в тыс. тенге

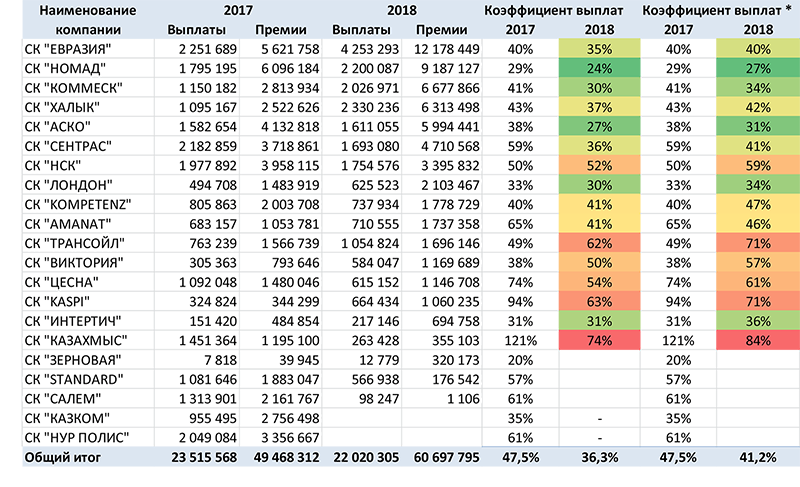

Если посмотреть на динамику коэффициента выплат, то можно констатировать, что коэффициент выплат за 2018 год снизился значительно с 47,5% в 2017 году до 36,3 % в 2018 году. Даже если учесть примерный объем расторжений страховых договоров, который по экспертной оценке KERIMBAYEV ONLINE составляет 12%, то коэффициент выплат в 2018 году достиг уровня 41,2%, что соответствует снижению на 6,4% за прошедший год.

Таблица 2. Динамика коэффициента выплат по ОС ГПО ВТС за 2017-2018 год, в тыс. тенге.

Уровень инфляции за период декабрь 2017- декабрь 2018 года составил по официальным данным НБРК 5,3%, при этом количество урегулированных страховых случаев уменьшилось на 12,8% с 68 609 ед. в 2017 году до 59 835 ед. в 2018 году, а средняя страховая выплата выросла всего на 5,8% с 342 747 тенге в 2017 году до 368 017 тенге в 2018 году, что наводит на мысль, что некоторые игроки рынка ОС ГПО ВТС начали оптимизацию страховых выплат, то есть реальное сокращение суммы выплат, причитающихся пострадавшим.

Такой вывод очевиден, если учесть неравномерное снижение коэффициента выплат по компаниям. С трудом верится, что при агрессивном росте страхового портфеля компании могут проводить реальную селекцию рисков страхователей. Значит, основным инструментом управления убыточностью стало занижение страховых выплат, особенно в высокоубыточных регионах, о чем мы будем говорить в нашем следующем обзоре.

К сожалению, на основе публикуемых регулятором страхового рынка данных нет возможности отследить динамику в разрезе страховых компаний, но тенденция, которая обозначилась по итогам 2018 года в целом по рынку, заставляет задуматься.

Подготовлено порталом Allinsurance.kz