Волотальность фондовых рынок не в последнюю очередь обусловлена паникой инвесторов. Bank of America ответил на ряд вопросов, которые волнуют инвесторов после недавнего обвала рынков.

Как коронавирус и нефтяной шок повлияли на ваши прогнозы?

Рынки ведут себя так, словно рецессия уже неизбежна. Однако наши экономисты все еще с оптимизмом смотрят в будущее, хотя и понижают прогнозы по темпам роста мирового ВВП и ВВП США в этом году с 3.1% до 2.2% и с 1.8% до 1.2% соответственно.

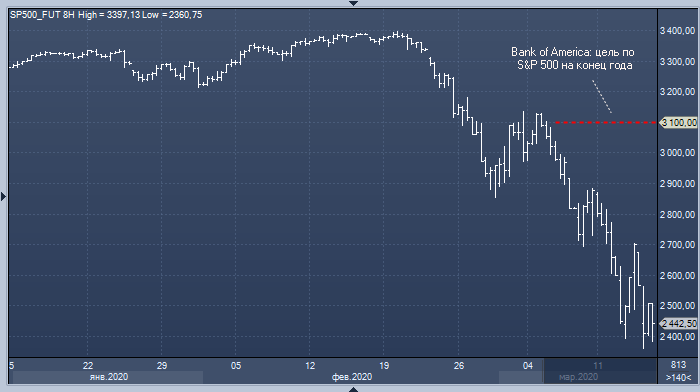

Прогноз банка по доходности 10-летних трежерис на конец года составляет 1.25% (см. график ниже), а по S&P 500 – 3100 пунктов (см. график выше).

Похоже ли это на 2008 год и каковы главные риски?

Нет, не похоже. Каждая рецессия отличается от предыдущих: кризис 2008 года был обусловлен проблемами на рынке жилья, закредитованностью домохозяйств и слабостью финансовых компаний. Сегодня уровень задолженности домохозяйств низок, а финансовая система устойчива.

Главными рисками являются ухудшение ликвидности, корпоративные дефолты по цепочке, увольнения и рецессия.

Что могут сделать центробанки?

Сегодня сработает только скоординированное принятие большого пакета стимулирующих мер фискального характера. Как мы уже видели, снижение ставок со стороны ФРС, объявление о перезапуске QE и даже готовность кредитовать нефинансовые компании может предотвратить полную заморозку рынков, но больше не может спровоцировать рост акций, как это бывало в последние десять лет.

Хорошие же новости заключаются в том, что благодаря резервному статусу доллара у правительства США есть большие возможности в области фискального стимулирования.

Зачем оставаться в рынке?

Если у вас нет позиций, то вы рискуете пропустить большую часть долгосрочного роста. Мы знаем, что лучшие рыночные дни часто следуют за обвалами, а недавнее снижение рынка поставило сразу несколько рекордов, как по глубине, так и по скорости.

Начиная с 1929 года, S&P 500 в среднем рос на 20% в течение 24 месяцев после окончания медвежьего рынка. Если отбросить Великую депрессию, то этот показатель составит и вовсе 27%.

Историческая вероятность получить убыток на рынке акций по результатам десятилетия составляет всего 4%.

Когда покупать?

Мы думаем, что рынок близок к точке капитуляции, после прохода которой позиционирование и техническая картина становятся бычьими. Однако мы станем уверенными краткосрочными быками только после решительных фискальных действий со стороны властей США.Как строить портфель?

Традиционная модель портфеля 60/40 (60% акций и 40% облигаций), возможно, доживает последние дни. Вместо этого мы рекомендуем портфель 25/25/25/25, который состоит (в равных долях) из длинных позиций по акциям, корпоративным облигациям и золоту, а также из коротких позиций по нефти.

Какие акции покупать?

Как только рынок стабилизируется, инвесторам следует покупать акции качественных эмитентов в защитных секторах, вроде здравоохранения, производителей предметов первой необходимости и ЖКХ. Кроме того, перспективно выглядят сектора информационной безопасности, национальной обороны и строительства.

Что насчет облигаций?

Мы бы рекомендовали перекладывать деньги из трежерис в муниципальные облигации, а также в корпоративные облигации инвестиционного уровня и ипотечные ценные бумаги.

Источник profinance.ru

Меню

Allinsurance.kz

Казахстанский портал о страховании

Allinsurance.kz

Казахстанский портал о страховании

18

Чт, сен