Рынок страхования жизни во всем мире превалирует в объемах собранных премий, при этом, соотношение премий жизни и не-жизни составляет в среднем 60% на 40%. Казахстан изо всех сил пытается соответствовать общемировым трендам, что подтверждают темпы роста объемов премий по страхованию жизни и усилия регулятора страхового рынка по созданию благоприятных условий для развития лайфа.

Не будем рассматривать казахстанский рынок страхования жизни во всех его аспектах. Только обратим внимание на тот факт, что в нынешнем году компании по страхованию жизни, добившись эксклюзивного права страхования и перестрахования в части обязательного страхования работника от несчастных случаев, повысили концентрацию рисков в своей отрасли, а рынок общего страхования на фоне замедления роста объемов премий в классах добровольного имущественного страхования, теперь снизит свою долю и в обязательных классах.

ОСРНС – эксклюзив для КСЖ

В июле 2018 года изменениями в законодательные акты по вопросам страховой деятельности регулятор страхового рынка прекратил участие компаний общего страхования в обязательном страховании работника от несчастных случаев при исполнении им трудовых (служебных) обязанностей (ОСРНС). История этого класса страхования начинается с 2005 года и первоначально страховщиками по этому классу были компании общего страхования (КОС). Затем были подключены компании по страхованию жизни (КСЖ) и какое-то время КОС и КСЖ конкурировали между собой за объемы рынка. С 2012 года страховщиками по классу ОСРНС стали исключительно КСЖ, а КОС могли перестраховывать премии по ОСРНС. Такая схема реализации обязательного страхования фактически позволяла КОС работать со своими «постоянными клиентами» через перестраховочные договоры с КСЖ, которые были первичными страховщиками.

Статистические данные по объему страховых брутто-премий, публикуемые регулятором страхового рынка отражают премии, принятые по договорам страхования и перестрахования. Учитывая, описанную схему взаимодействия КОС и КСЖ в рамках перестрахования по классу ОСРНС, реальный объем рынка этого класса можно примерно определить как объем брутто-премий первичных страховщиков, то есть КСЖ.

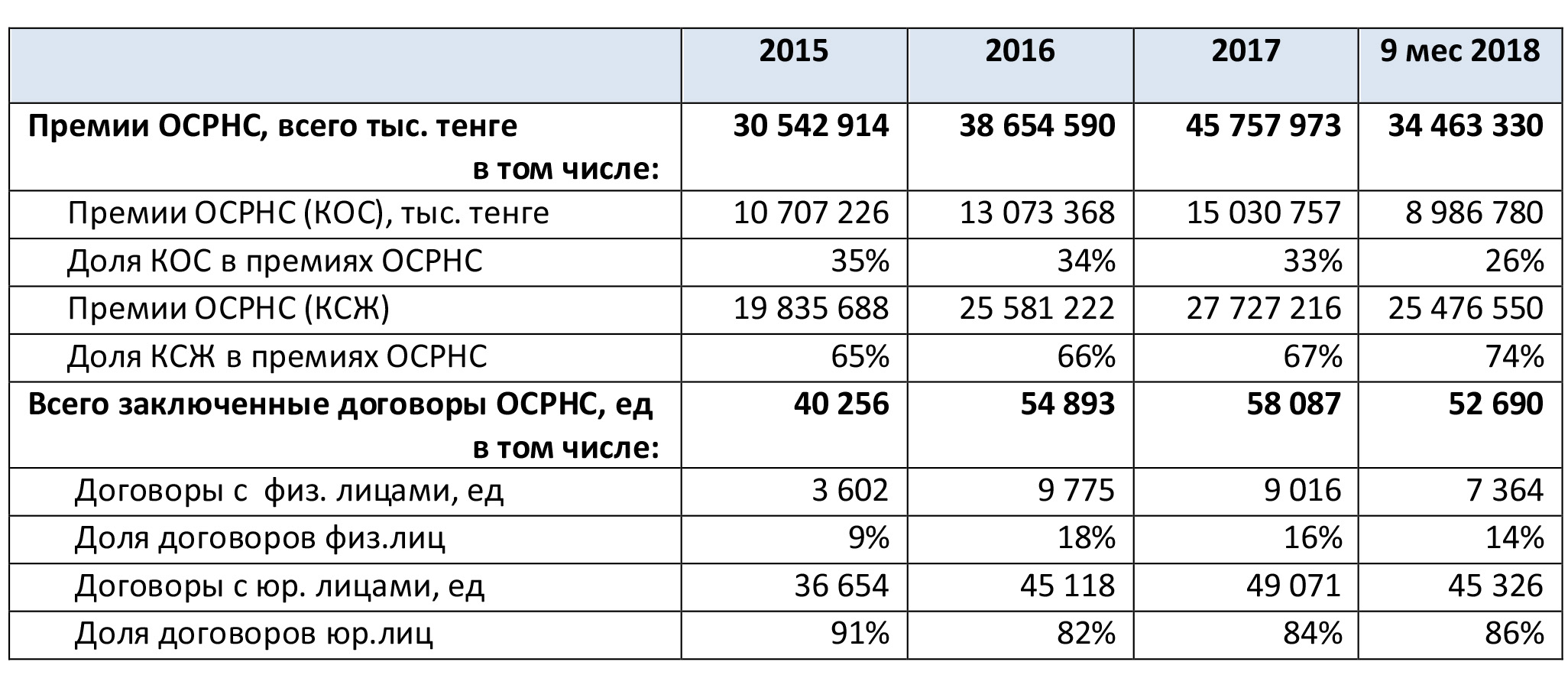

Таблица.1 Показатели ОСРНС 2015-2018 год

Источник: данные НБРК и МНЭ РК

Из приведенной статистики видно, что доля КОС в брутто-премиях ОСРНС составляет в текущем году (за 9 месяцев) 26% или 8986,8 млн тенге, с учетом того, что с середины июля КОС уже перестали осуществлять перестрахование по ОСРНС. Динамика роста премий КСЖ за 2016-2017 годы составила порядка 14,5%, за 9 месяцев текущего года этот показатель составил всего 1,6%, то есть отмечается значительное замедление темпов роста реальных премий по ОСРНС. Скорее всего, это связано с тем, что КОС, которые не имеют в составе группы аффилированной КСЖ «теряют интерес» к страхованию ОСРНС. Из приведенной таблицы 2 видно, что КОС в отношении перестрахования по ОСРНС разделились на «два лагеря». Учитывая обсуждавшуюся с начала 2018 года перспективу полной передачи ОСРНС в КСЖ, одни компании «слили» объемы, а другие «прихватили напоследок». В итоге рынок ОСРНС в части перестраховочных премий КОС просел на 26 % или в суммовом выражении на 3,16 млрд тенге.

Таблица 2. Динамика перестрахования ОСРНС в компаниях общего страхования за 9 месяцев 2017-2018 годы

Источник: данные НБРК и расчеты KERIMBAYEV ONLINE

С учетом динамики текущего года объем брутто-премий по ОСРНС за текущий год не превысит 38 млрд тенге, из которых 23% составит доля перестрахования КОС. В следующем году, после полного выхода КОС из страхования ОСРНС, этот класс может «провалиться на 20% по сравнению с объемами брутто-премий текущего года.

Кто хорошо поработал, тот и заработал

Потенциальный рынок ОСРНС – это непаханое поле. Такой вывод напрашивается сам собой, если посмотреть объем заключенных договоров по ОСРНС. Динамика последних четырех лет положительная, что не может не внушать оптимизма. Но, когда смотришь на статистические данные по количеству действующих юридических лиц, количество которых на 1 октября 2018 года было: всего – 274 813 ед, малых предприятий – 266 299 ед., средних предприятий – 6 120 ед, крупных предприятий – 2 394 ед., то начинаешь понимать, что существующий объем заключенных договоров по юридическим лицам на уровне прошлого года в количестве 49 071 ед. – это просто «капля в море». Что уже говорить о физических лицах, то есть ИП с наемными работниками, которых на сегодня насчитывается по стране до 70 тыс. и количество застрахованных из них ИП в прошлом году составило около 9 тыс.

Но, одно дело – видеть перспективу, а другое – иметь возможность ее реализовать. Смогут ли КСЖ своими ресурсами, капиталом и агентскими сетями «поднять» такой объем договоров? – вопрос риторический.

Проглотить и не подавиться

Выход КОС из страхования и перестрахования по классу ОСРНС не только скажется на объемах брутто-премий, но и, скорее всего, увеличит риски КСЖ по этому классу страхования. Участие международного перестраховочного рынка в распределении рисков ОСРНС – минимально по крупным контрактам и отсутствует полностью по мелким договорам. Те КСЖ, которым «посчастливилось отхватить кусок пожирнее», то есть получить контракт с каким-то крупным промпроизводством, как правило, не могут распределить эти риски на внутреннем рынке, поскольку условия ценообразования по крупным договорам, «идут по нижней ценовой границе», учитывая привлекательность таких клиентов с точки зрения единоразового объема страховой премии.

В итоге, некоторые эксперты высказывают сомнения относительно перспектив рынка КСЖ по качественному обслуживанию рисков ОСРНС, учитывая, что доля местных перестраховщиков (то есть КОС) в страховых выплатах составляла около 20%.

Одним из вариантов снижения рисков для КСЖ в части ОСРНС может быть организация национального пула для участников этого класса обязательного страхования, который может быть организован аналогично пулу, предусмотренного для страховщиков обязательного страхования опасных объектов в России. Но, видимо, сейчас, когда КСЖ и регулятор еще до конца не поняли, смогут ли КСЖ «проглотить этот кусок пирога», говорить о таком пуле, даже в формате обсуждения на уровне идеи, пока никто не собирается.

Вместо заключения

Последние трансформации на страховом рынке, которые обусловлены, как законодательными инициативами, так и изменяющейся бизнес средой, уже привели к отрицательной динамике страхового рынка. За оставшееся время до конца года, не просматривается каких-либо «прорывных» проектов, способных исправить ситуацию. В нынешнем году у казахстанского страхового рынка, скорее всего, будет наихудший результат по динамике роста премий со времен финансового кризиса 2008 года, то есть за последние 10 лет. Но, как бы сказали китайцы и оптимисты, кризис – это новые возможности...

Подготовлено порталом Allinsurance.kz