На прошедшем 15 ноября VIII Конгрессе финансистов председатель Национального Банка РК Д. Акишев сетовал на то, что, несмотря на рост активов страховых организаций в Казахстане за последние пять лет в два раза, рынок пока не превратился в высоко капитализированный инструмент абсорбции рисков.

Также Д. Акишев добавил, что в текущих условия у национального страхового сектора не так много времени для обеспечения устойчивой модели развития, позволяющей выдерживать конкуренцию со стороны иностранных игроков.

Какова же должна быть модель развития, чтобы казахстанские страховщики смогли выдержать конкуренцию со стороны иностранных страховщиков?

Крупные и многомиллионные контракты с корпоративным сектором – это то, в чем сильны и опытны иностранные страховщики. Скорее всего, местным страховщикам не стоит питать иллюзий на счет того, что все корпоративное страхование в Казахстане может «легко уплыть» в портфели международных страховщиков, у которых, и капитала, и опыта, и возможностей намного больше, чем у всего местного рынка.

Но и в розничном страховании, иностранцы могут составить местному рынку серьезную конкуренцию. У них за плечами: развитое розничное страхование, широкий продуктовый ряд и высокотехнологичные продажи в личном страховании, страховании личного имущества и рисков физических лиц. Опыта им не занимать, поскольку в объемах премий на развитых зарубежных рынка страхования превалирует именно личное страхование и страхование жизни с долей от 60% и более.

Что же казахстанский страховой рынок может противопоставить международной экспансии?

В Казахстане объемы компаний по страхованию жизни в портфеле премий за 9 месяцев 2018 года составили 31%, а годом ранее этот показатель составлял 25,7 %. Основные продукты отрасли страхования жизни – это аннуитеты (ОСРНС и пенсионные), страхование жизни (в основном заемщиков по банковским кредитам), ну и «подарок от регулятора» - единоличное страхование и перестрахование в рамках ОСРНС.

Говорить о независимом развитии рынка страхования жизни, несмотря на его долю в общем страховом премиальном портфеле, можно только в первом приближении, поскольку любое изменение рыночной конъюнктуры и законодательства (например, снижение объемов банковского кредитования, изменение пенсионного законодательства и т. д.) может резко «раскачать» объемы отрасли как в одну, так и в другую сторону. Пример такой прямой зависимости мы уже наблюдали не так давно.

Что может предложить более «зрелый и опытный» казахстанский рынок общего страхования?

В своем выступлении на VIII Конгрессе финансистов председатель Нацбанка сообщил, что регулятор проделал работу по совершенствованию страхового законодательства в 2018 году, приняв ряд законодательных актов, которые позволят развиваться розничному страхованию через введение онлайн страхования, усиление защиты прав потребителей страховых услуг, изменение системы защиты туристов, выезжающих за рубеж.

Но все эти нововведения направлены пока только на развитие обязательного страхования, поскольку даже онлайн страхование планируется вводить пока только через обязательны виды. Но каковы перспективы добровольных видов страхования?

На чем зарабатывают лидеры общего страхования

Прежде чем понять, как и куда развиваться казахстанскому страховому рынку для роста его конкурентоспособности с международными гигантами, нужно понять его текущее состояние.

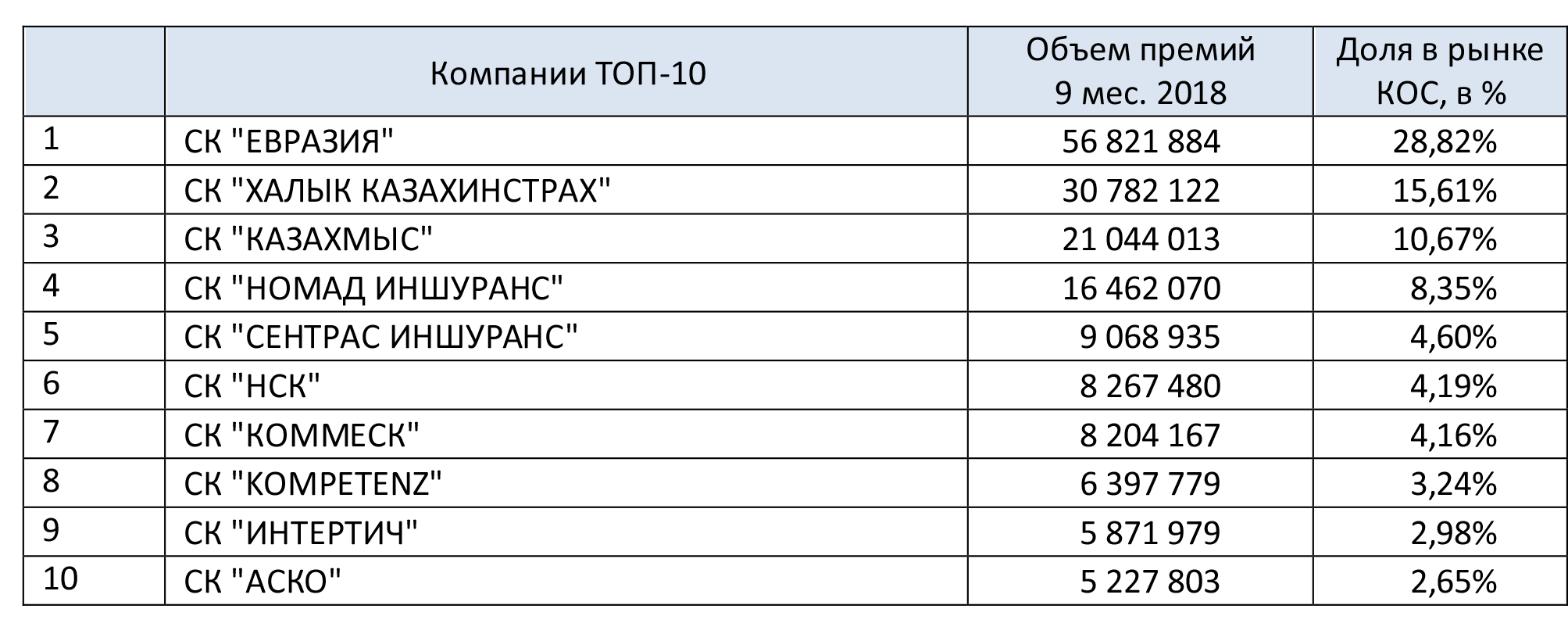

Анализируя динамику сборов брутто-премий компаний общего страхования, рассмотрим ТОП-10 по объему страховых премий за 9 месяцев 2017-2018 годы:

Как видно из таблицы, концентрация на рынке общего страхования довольно высока, поскольку ТОП-5 компаний собирает 68% премий, а ТОП-3 – 55%, поэтому, можно предположить, что основную конкуренцию иностранным компаниям смогут составить высоко капитализированные лидеры рынка, то есть компании, входящие как минимум в ТОП-5.

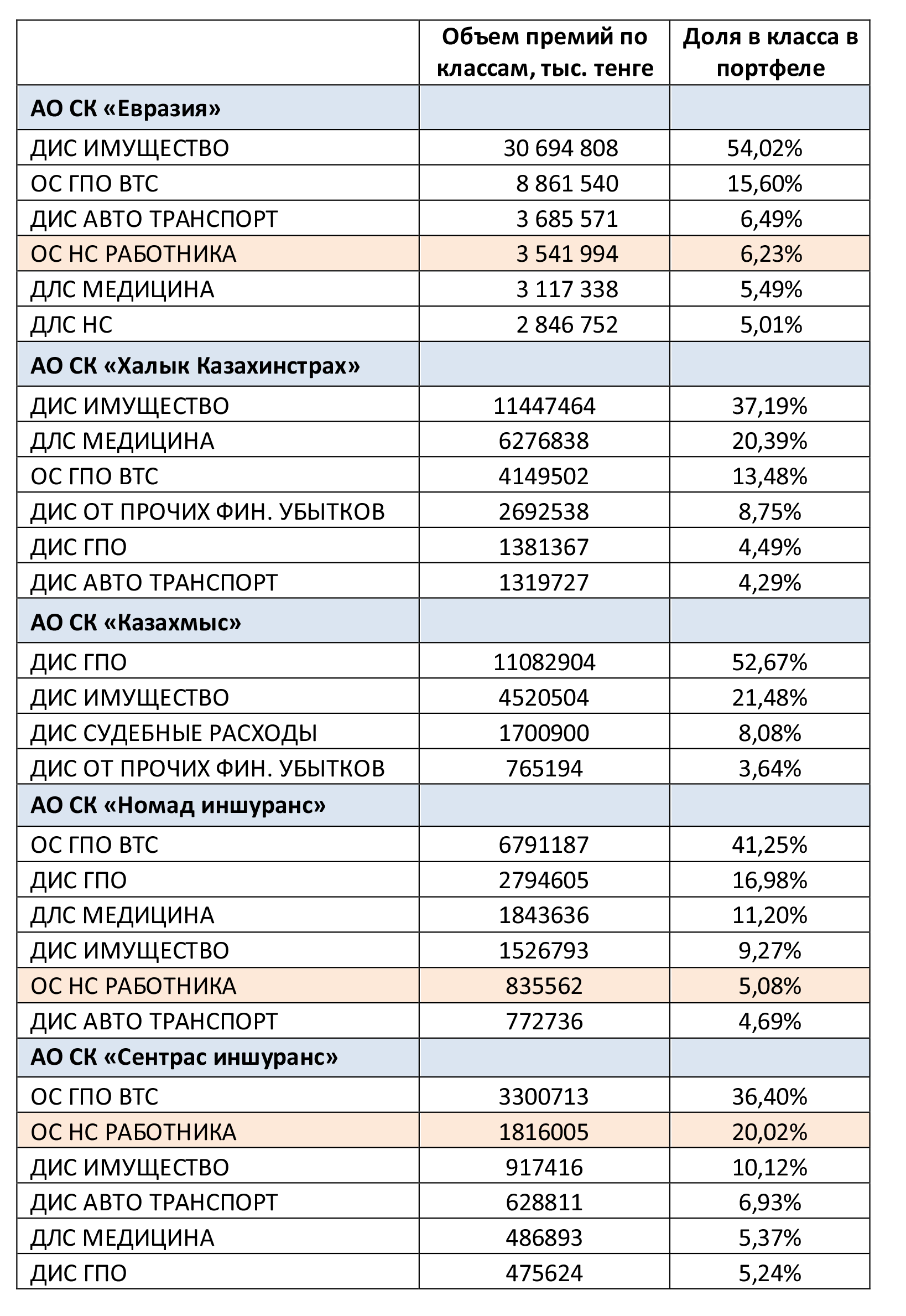

Для оценки «шансов» казахстанского рынка общего страхования в части конкуренции в добровольных корпоративных и розничных продуктах, рассмотрим портфели компаний общего страхования из ТОП-5 за 9 месяцев 2018 года.

Нужно учитывать, что объемы портфеля по ОСНС работника, это перестраховочные премии, которые последний год присутствуют в портфелях компаний общего страхования. С июля 2018 года регулятор прекратил участие КОС в этом классе.

Анализируя портфели компаний ТОП-5 можно определить наиболее перспективные классы добровольного страхования в части развития розницы. Это могут быть классы добровольного страхования имущества, ГПО, автотранспорта и страхование на случай болезни.

Добровольное имущественное страхование, доля которого составляет 28,6% в рыночном портфеле, по факту не является розничным классом, поскольку основное покрытие - это договоры с юридическими лицами, а договоры с физическими лицами, в основном, составляют договоры страхования залогового имущества по банковским кредитам. По мнению экспертов рынка, менее 1% имущества физических лиц застраховано в добровольном порядке.

Добровольное страхование ГПО, доля которого составляет 12,6% в рыночном портфеле, в основных объемах ответственности покрывает договоры с юридическими лицами. Также нужно учитывать, что после последних ограничений регулятора в части перестрахованию по этому классу, объемы по нему заметно "сдулись", почти на 30%, что говорит о наличии "схемного страхования".

Добровольное страхование на случай болезни, доля которого составляет 11,6% в рыночном портфеле, в части договоров с физическими лицами представлено добровольным медицинским страхованием туристов, выезжающих за рубеж. Остальные объемы по договорам с юридическими лицами – это объемы медицинского страхования работодателей в пользу своих работников. То есть после введения обязательного страхования туриста с января 2019 года, добровольное медицинское страхование «просядет» в части розницы.

Добровольное страхование автотранспорта, доля которого составляет 7,4% в рыночном портфеле, в большей части покрывает договоры с юридическими лицами, также как и большая часть договоров с физическими лицами связана со страхованием залогового автотранспорта по банковским кредитам. Учитывая количество объектов страхования и количество зарегистрированных автотранспортных средств в республике, можно сказать, что добровольным автострахованием покрыто менее 10% автопарка страны.

На основе приведенных данных по портфелям компаний и классам добровольного страхования можно сделать вывод, что на текущий момент страховые портфели ТОП-5 страховщиков рынка общего страхования в незначительном объеме состоят из договоров добровольного розничного страхования, а основной объем портфелей – это корпоративные программы страхования для бизнеса, которые, как уже было сказано - легкая добыча для иностранных компаний.

Одним словом, нет у местного рынка конкурентных преимуществ, которые могли бы «напугать» иностранных страховщиков. Успокаивать может только одно, что все крупные европейские компании, которые хотели прийти на казахстанский рынок уже пришли и ушли, не найдя ничего интересного для себя. Так что ждать экспансии с Запада, скорее всего не стоит. А вот Восток (то есть Китай), у которого в Казахстане бизнес-интересов предостаточно, пока еще серьезно и не пытался зайти на казахстанский страховой рынок. Но, если такая попытка будет предпринята, то местным страховщикам мало не покажется.

Так что там регулятор говорил о смене бизнес-модели для казахстанского страхового рынка?

Подготовлено порталом Allinsurance.kz