Волатильность растёт, нефть дешевеет, рубль снижается, в то время как информационный фон становится всё более противоречивым

Казахстанский тенге ослаб по отношению к доллару в среду, чему информационно способствовало снижение котировок нефти, завершение майского налогового периода, а также негативные настроения на внешних рынках. По итогам вчерашних валютных торгов на KASE средневзвешенный курс по паре USDKZT вырос на 1,39 тенге, до 381,69 тенге за доллар. Между тем российский рубль подешевел к тенге на два тиына до 5,88 тенге за рубль.

На текущий момент (10:26 ALA) курс по паре USDKZT составляет 381,70 тенге за доллар, что на один тиын выше уровня средневзвешенного значения предыдущих торгов.

Диаграмма 1. Курс USDKZT:

Источник: KASE

Ставки на денежном рынке в среду в целом выросли, а индекс денежного рынка (MM Index) поднялся на 8 б.п. до 7,93% годовых. Рост MM Index был обеспечен увеличением доходности операций своп. Так, стоимость однодневных своп операций выросла на 33 б.п. до 7,36%, а доходность двухдневных операций поднялась на 10 б.п. до 7,27% годовых. Однако, доходность операций репо овернайт вчера снизилась на один б.п. до 8,01% годовых, тогда как операции со сроком на два дня подешевели на 2 б.п. до 7,99% годовых.

Спрос на недельные депозиты в НБРК значительно снизился, но остаётся на относительно высоком уровне. Так, объем вчерашнего размещения составил 173,0 млрд тенге под 8,72% годовых. Напомним, что фактический объем размещения на недельные депозиты НБРК во вторник составил рекордные 339,0 млрд тенге, тогда как среднедневной объем размещения составляет 106,2 млрд тенге.

Множество корпоративных событий происходит на фондовом рынке KASE. Индекс KASE завершил торги среды умеренным снижением (-0,39%) до 2 263,56 пунктов. Причиной снижения индекса стало уменьшение стоимости долевых бумаг АО «КазТрансОйл» (-1,70%), Kcell (-0,96%) и KAZ Minerals (-0,77%). Тем временем рост стоимости акций АО «Банк ЦентрКредит» (+0,42%) и АО «Народный банк Казахстана» (+0,37%) ограничил снижение индекса. В отношении КазТрансОйл следует отметить принятие решения общим собранием акционеров о выплате дивиденда в размере 104 тенге на одну простую акцию с использованием 100% чистой прибыли компании за 2018 года, а также части нераспределённой прибыли прошлых лет в размере 1,5 млрд тенге. КазтРансОйл также сообщил финансовые результаты по итогам первого квартала 2019 года, в соответствии с которыми выручка и чистая прибыль компании выросли на 14% и 12% соответственно. Вчера также стало известно, что БЦК намеревается разместить двухлетние еврооблигации на AIX на сумму 100 млн долларов США. Хотим также отметить, что Казахтелеком выплатил дивиденды в размере 781,06 тенге на одну простую акцию, а также 481,06 тенге – на одну привилегированную акцию по итогам 2018 года.

Напряжённость в торговых отношениях между Вашингтоном и Пекином нарастает, что усиливает волатильность на мировых финансовых рынках. Тем временем усиливаются спекуляции по поводу того, что Китай может ограничить экспорт редкоземельных металлов в ответ на протекционистские действия США. Так, китайский чиновник из Национальной комиссии по развитию и реформам (NDRC) заявил, что товары, изготовленные из этих материалов, не должны использоваться против Китая. Данные обстоятельства создают давление на фондовый рынок США. Так, индустриальный индекс Dow Jones вчера снизился на 0,87%, более широкий индекс S&P просел на 0,69%, а высокотехнологичный Nasdaq потерял 0,85%. Эксперты с Уолл-Стрит отмечают, что торговое противостояние между США и Китаем стало полномасштабной и долгоиграющей темой, оказывающей всё большее влияние на финансовые рынки.

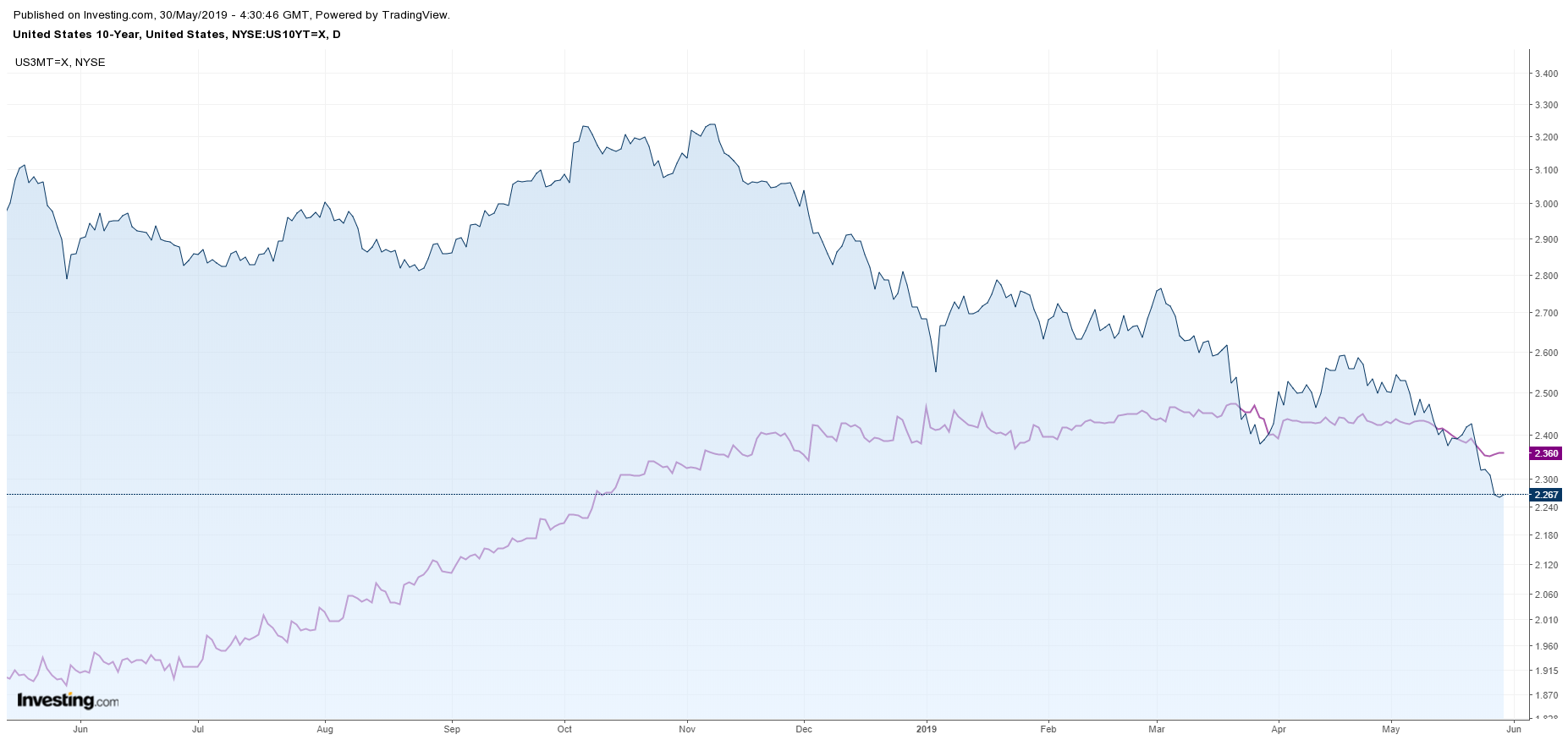

Индекс доллара США вчера вырос на 0,19% до 98,14 пунктов, что говорит о том, что доллар США остаётся предпочтительным среди инвесторов защитным активом при торговой войне между Вашингтоном и Пекином. Однако, инвесторы все сильнее беспокоятся по поводу замедления роста экономики США. Так, инверсия кривой доходности гособлигаций США вчера углубилась, что воспринимается как опережающий индикатор приближения рецессии. Доходность трёхмесячных трежерис находится на уровне 2,36% годовых, а доходность 10-летних бондов на уровне 2,27% годовых.

Диаграмма 2. Доходность трёхмесячных и десятилетних гособлигаций США:

Источник: investing.com

Источник http://afk.kz