Динамика отрасли общего страхования в странах СНГ намного скромнее, чем отрасли страхования жизни, тем не менее, именно общее страхование составляет основу существующего страхового портфеля.

На прошедшей 9-10 апреля 2019 года ежегодной XIII международной конференции «Страхование в Центральной Азии» Анастасия Литвинова, директор страховая аналитическая группа "Фичт Рейтингз СНГ Лтд" представила видение рейтингового агентства относительно состояния и перспектив отраслей общего страхования в странах СНГ, где «Фичт Рейтингз» имеет рейтинги.

Структура портфеля и специфика отрасли общего страхования стран СНГ

При сравнении рынков общего страхования стран СНГ, в которых «Фичт Рейтингз» имеет рейтинги, для рассмотрения принимались, в том числе, некоторые виды личного страхования, такие, как страхование от несчастных случаев, страхование от несчастного случая работников на производстве.

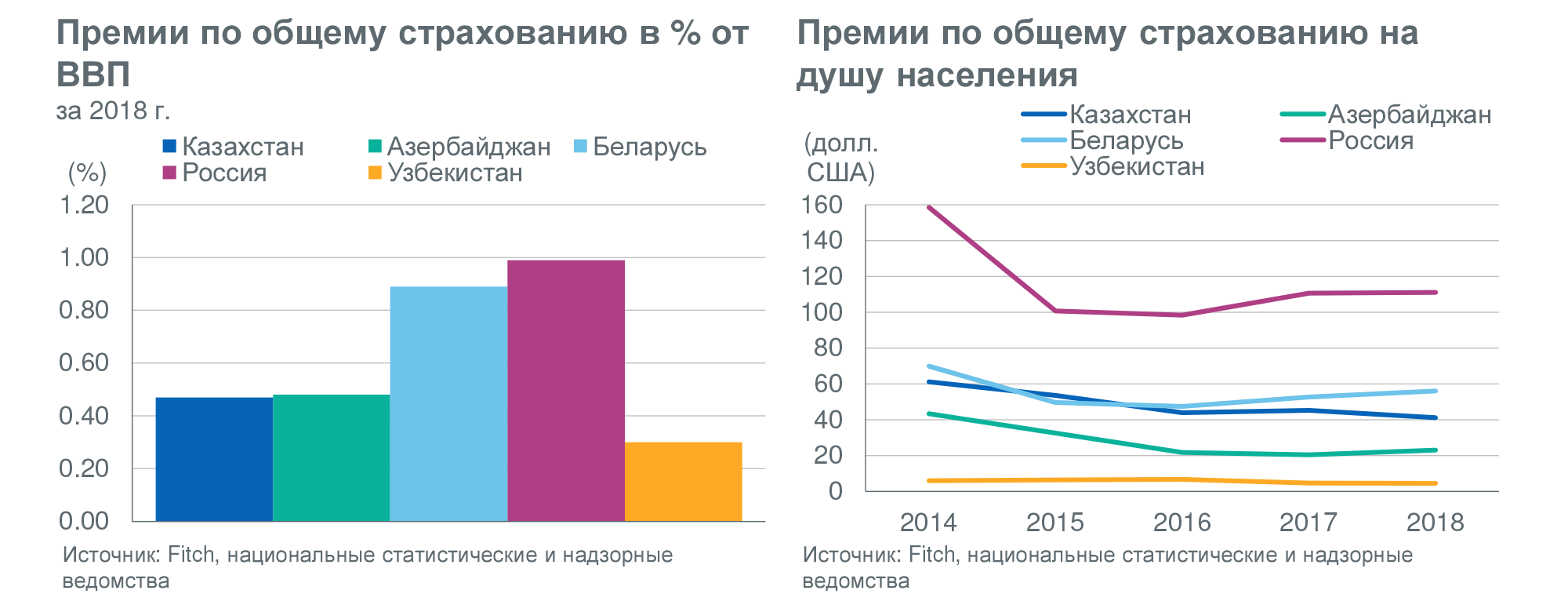

В России наблюдается самый высокий показатель уровня проникновения страхования (доля страховых услуг в ВВП), хотя он снизился в 2018 году по сравнению 2017 годом. Достигается это за счет того, что в России самая зрелая, самая диверсифицированная структура продуктов, развиты и розничные, и корпоративные виды. В Азербайджане и Казахстане довольно хорошо представлены корпоративные виды страхования, связанные с промышленностью и недвижимостью. Хотя, конечно, надо отметить, что здесь речь идет о брутто премиях. Если мы посмотрим на нетто-премии, то увидим, что большой объем премий корпоративных видов в этих странах уходит на перестрахование и, в большей части, на зарубежное перестрахование.

В Белоруссии значительный объем общего страхования связан со страхованием работников от несчастного случая на производстве, который поддерживается одной государственной компанией Белгосстрах и гарантируется государством. В Узбекистане существует огромный потенциал развития, связанный, прежде всего, с розничными видами, потому что развиты они довольно слабо.

Если посмотреть на средние показатели доли страховых премий в ВВП и суммы страховых премий на душу населения, которые были рассчитаны Швейцарским перестраховочным обществом, то можно увидеть, что для сравнимых регионов в развивающихся странах отставание, по крайней мере, у России не столь велико.

ОСАГО – базовый розничный продукт

Страхование ответственности владельцев автотранспорта - это базовый вид страхования, с которого начинается знакомство физических лиц со страховым сектором. В странах СНГ этот продукт довольно жестко регулируется, как в части тарификации, так и в части урегулирования убытков.

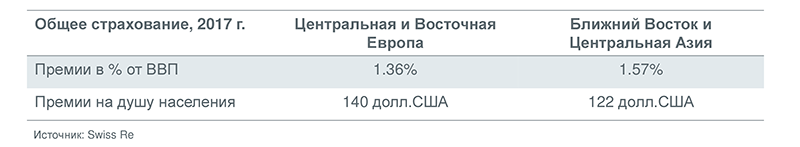

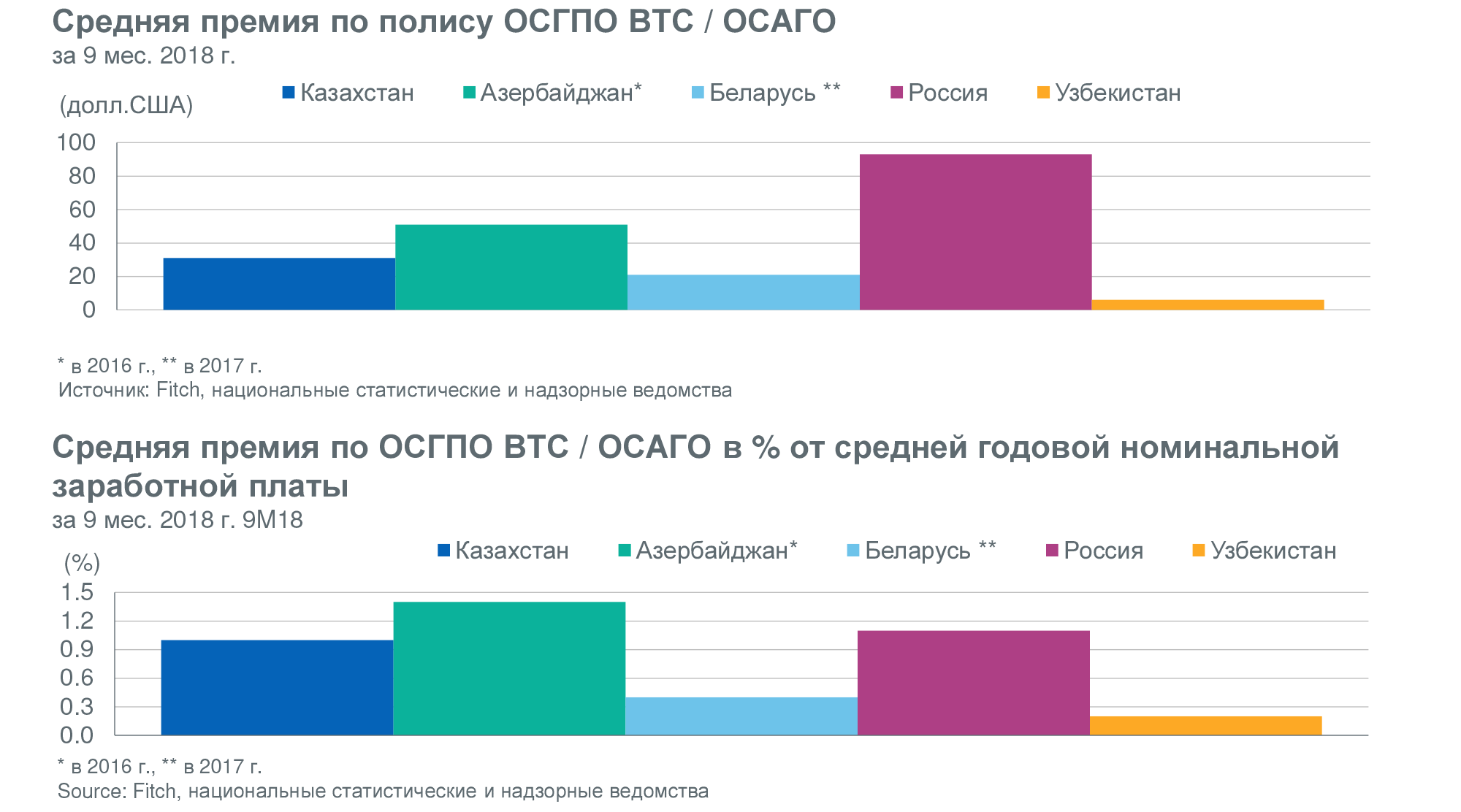

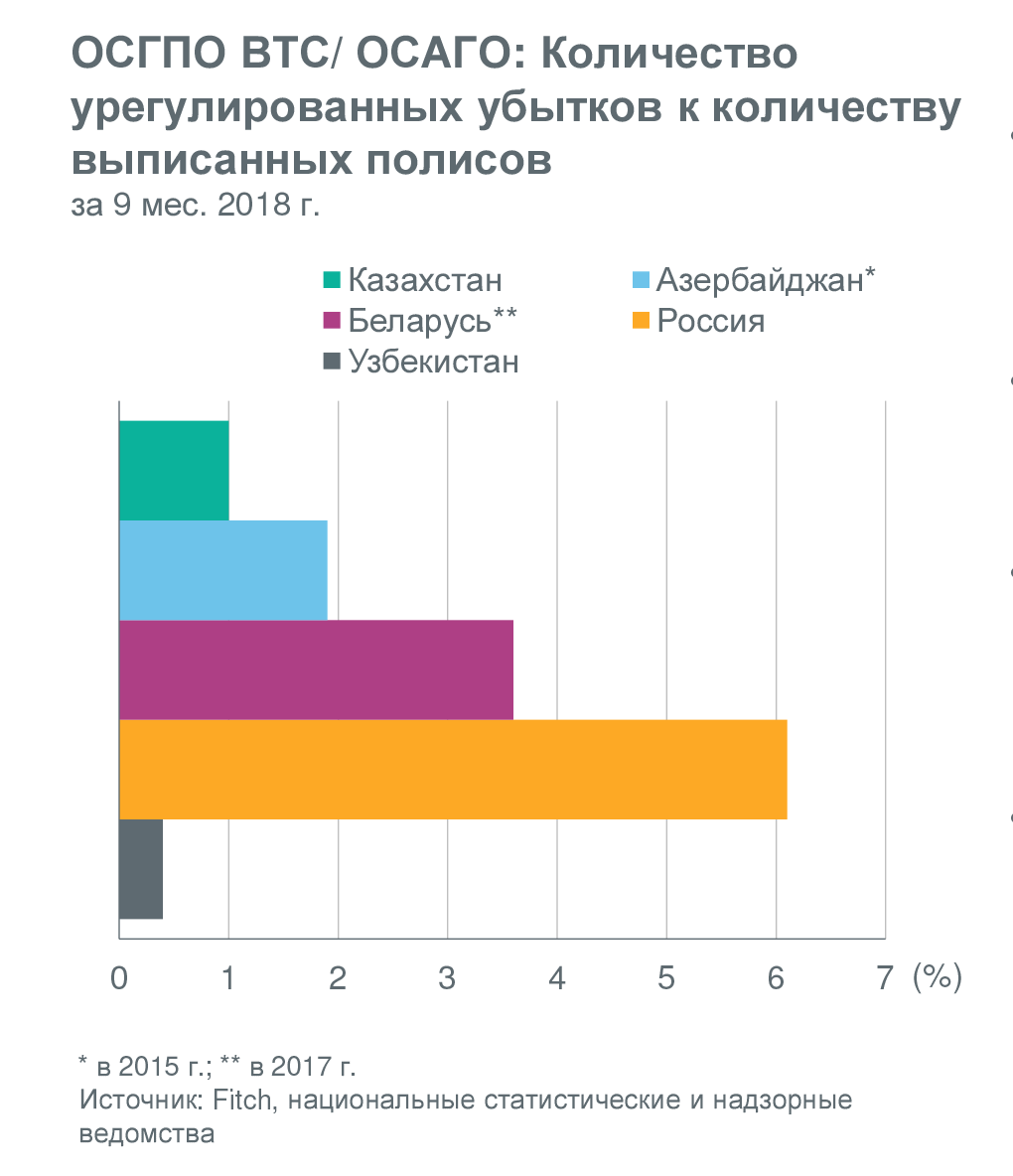

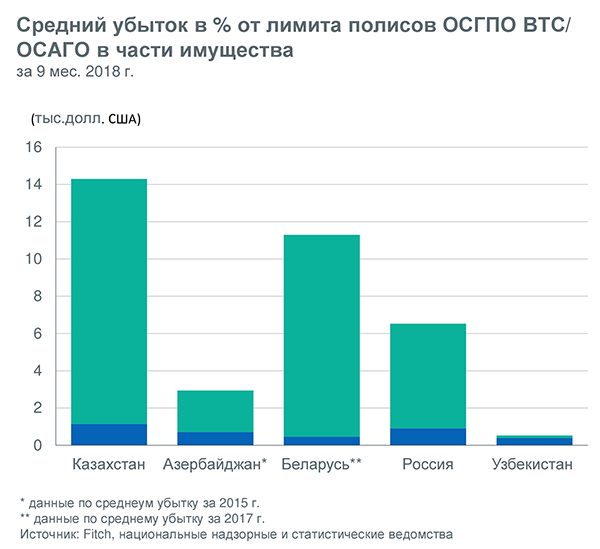

Среди представленных стран самый дешевый полис ОСАГО в Узбекистане, как в абсолютном выражении, так и в процентах от среднегодовой номинальной заработной платы. Дешевизна этого продукта, с одной стороны, представляется положительным фактором, потому, что это позволяет получить высокое проникновение по парку автомобилей, который есть в стране, но, с другой стороны, качество продукта может вызывать некоторое разочарование, потому что дешевизна продукта объясняется низким лимитом покрытия. В частности, в Узбекистане самый низкий процент страхователей, которые обращаются за выплатой и получают ее.

Конечно, на частоту выплат влияют многие факторы, такие, как, например, дорожно-транспортные условия и рельеф местности. Например, в Грузии сейчас тоже нет ОСАГО, и обсуждается проект закона, который, как ожидается, будет принят осенью 2019 года. Будет интересно сравнить то, как дорожно-транспортные условия в Грузии, например, повлияют на коэффициент убыточности по сравнению с другими странами Кавказского региона или соседних стран СНГ в связи с рельефом местности. Это, конечно, очень важный фактор.

Также на частоту убытков в ОСАГО влияет и удобство процесса урегулирования. С одной стороны мы видим урегулирование, которое осуществляется только по решению суда (Казахстан), и, конечно, здесь частота убытков будет ниже. С другой стороны (Россия), где мы видим европротокол с расширенным лимитом, и там частота заявления убытков будет выше.

Интересный вывод, который можно сделать состоит в том, что, конечно, для страховщиков, чем ниже частота заявления убытков, тем лучше, поскольку также ниже и коэффициент убыточности. Но, с другой стороны, низкая частота, связанная с тяжелым, некомфортным процессом урегулирования убытков приводит к разочарованию страхователей.

Хочется напомнить, что ОСАГО - это базовый продукт и его низкое качество снижает интерес потребителей к тому, чтобы приобретать другие продукты для физических лиц на добровольной основе. Иными словами, качество продукта ОСАГО является фундаментальным фактором для развития других розничных видов и формирования в целом розничного сегмента общего страхования.

Кроме самого процесса урегулирования убытков важна еще и полнота компенсации, то есть, размер лимита ответственности. Показательным примером, опять же, является Узбекистан, где лимит ответственности по ущербу имуществу сейчас составляет ниже 500 долларов и он, практически, равен среднему убытку.

Как оказывается, для страховщиков есть и минус в этой ситуации, потому что они не аккумулируют статистику по реальному распределению убыточности и не знают какова частота убытков по тотальным повреждениям и какова реальная величина среднего убытка. А это значит, что при либерализации тарифов страховщики могут быть не готовы к тому, чтобы вводить правильное и адекватное тарифицирование. Регулятор тоже может быть не готов при повышении лимита ответственности переходить к каким-то другим тарифам. Кстати, в Узбекистане сейчас обсуждается повышение лимита ответственности в несколько раз. И будет интересно посмотреть, как это в итоге повлияет на коэффициент убыточности ОСАГО в стране.

В плане либерализации, как тарифов, так и в плане регулирования убытков, Россия за последние годы несколько обогнала другие страны СНГ благодаря тому, что имеет самый объемный рынок, а это означает, что больше средств может быть потрачено на сопровождение, на лоббирование, на IT-системы, на привлечение специалистов, с одной стороны. С другой стороны, в России были свои специфические проблемы, связанные с законом о защите прав потребителей, положения которого были использованы так называемыми автоюристами, что привело к огромным выплатам, в том числе и по штрафам.

Повышение тарифов в России происходило одновременно с повышением и лимитов ответственности, как по имуществу, так и по жизни и здоровью потерпевших. Причем повышение лимитов по жизни и здоровью, конечно, было не так значительно, потому, что они по-прежнему занимают около 2 % в структуре выплат.

Мы ожидаем существенных положительных изменений в Казахстане после масштабного изменения страхового законодательства в июле 2018 года. Хотя, по части удобства регулирования убытков еще предстоит сделать некоторые шаги, чтобы догнать тот уровень, который был достигнут в России.

Беларусь характеризуется тем, что там несколько занижена оценка убытков по сравнению с реальным размером убытков. В Азербайджане несколько схожа ситуация с Казахстаном по части сложности урегулирования убытков.

В целом, можно говорить, что, наверное, либерализация тарифов является шагом, который свидетельствует о росте зрелости сектора и о том, что регулятор в значительной степени уверен, что компании, которые остались на рынке не будут заниматься демпингом. С другой стороны, защита прав потребителей настолько сформирована, что при снижении тарифа можно ожидать, что все-таки права потребителей и обязательства по ОСАГО в отношении страхователей будут соблюдаться.

Риски для развития отрасли общего страхования стран СНГ

Если говорить о рисках развития онлайн страхования в СНГ, то, конечно, первый риск, который мы видим, это ограниченный опыт тарифицирования массовых видов в конкурентных условиях. Это в меньшей степени характерно для России, но очень актуально для всех остальных стран региона.

Также мы выделяем такой риск, который связан с неадекватным резервированием по видам страхования с длительным периодом урегулирования. Как один из примеров, о котором мы много писали в пресс-релизах - это резервы по страхованию от несчастного случая на производстве в Беларуси, методика резервирования которого вызывает некоторые вопросы, но, поскольку, государство предоставляет полную гарантию по этому обязательному виду страхования, то в отношении Белгосстраха этот риск нивелирован. Но, в целом, методологически резервирование неправильное.

Как еще один риск, который связан с первым, мы отмечаем уровень развития IT систем, который сдерживает развитие актуарной аналитики по тарифицированию и резервированию. Опять же, это больше характерно для тех стран, которые меньше собирают премий по общему страхованию и, соответственно, могут меньше вкладывать в развитие специалистов, приобретение или разработку программного обеспечения.

Еще один риск, который мы отмечаем - это управляемость быстро растущей филиальной сети. Это был риск, который был одним из важнейших катализаторов в ситуации с Росгосстрахом в России, также этот риск привел к банкротству еще несколько российских страховых компаний. В целом, делегирование андерайтинговых полномочий, быстрота внесения убытков в базу данных, отслеживание, управление комиссионными расходами - это является первоочередной задачей компаний, которые начинают в большей степени расти через филиальную сеть, а не через головной офис.

Вот, например, интересно, что в Узбекистане была поставлена задача резко нарастить филиальную сеть. И она по количеству точек в несколько раз выросла за 2017 и 2018 год у всех компаний, присутствующих на рынке. Мы, как риск, этот фактор выделаем, но пока не видим, что это уже принесло какие-то негативные последствия и внимательно будем за этим наблюдать.

Еще одним риском, который мы видим, является готовность принимать значительный объем финансовых рисков. Опять же, хрестоматийный пример - это страхование ответственности застройщиков в Российской Федерации, которое считалось абсолютно безрисковым в силу разрыва между теми требованиями, которые есть в законодательстве и юридическими формулировками в описании страхового покрытия в полисах. И страховые компании считали, что на этом разрыве они смогут избежать выплат в случае банкротства застройщиков. Однако, в ключевой момент Банк России выпустил подзаконный акт, который этот разрыв устранил и страховые компании были вынуждены платить по очень крупным страховым событиям.

Еще один пример риска, связанного со значительными объемами финансовых рисков мы, опять же, отмечаем в Беларуси. Там страховой сектор подчиняется министерству финансов, банковский сектор подчиняется национальному банку и регулирование банковского сектора значительно более жесткое, чем регулирование страхового сектора. Учитывая этот разрыв, получается так, что часть кредитного риска, который должен был оставаться в банковском секторе и повышать требования к капиталу и резервированию, перетекает в страховой сектор. И этот объем кредитного риска, который страхуется страховым сектором в Беларуси, вызывает беспокойство.

Еще один риск для развития рынков - это недострахование в корпоративных видах, невозможность сформировать сбалансированный портфель, который бы не зависел от разовых крупных корпоративных клиентов. Это, кстати, будет одной из проблем при открытии секторов для ВТО, поскольку наблюдается узость покрытия по перечню рисков, занижение страховых сумм, неправильный расчет премий, и, как следствие - неадекватное перестрахование. Также присутствует некоторая антиселекция со стороны страхователей, которые предлагают только худшие объекты на страхование.

Подготовлено порталом Allinsurance.kz