В новом отчете S&P Global Ratings под заголовком "Прорывные технологии в розничном банкинге: Банки в Центральной Азии и на Кавказе спешат занять свою долю рынка цифровых банковских услуг". Аналити агентства отмечают, что банки инвестируют в цифровые платформы, чтобы удовлетворить растущий спрос клиентов на финансовые услуги, оказываемые через мобильные и онлайн-сервисы. S&P Global Ratings ожидает, что лидеры в области цифровых технологий укрепят свои позиции на рынке, в то время как отставание других банков будет усиливаться.

Резюме

• Быстрое развитие технологий, повышение доступности и расширение сетей мобильной и интернет-связи в Армении, Азербайджане, Грузии, Казахстане и Узбекистане способствуют значительному росту цифровизации финансовых услуг.

• Банки инвестируют в цифровые платформы, чтобы удовлетворить растущий спрос клиентов на финансовые услуги, оказываемые через мобильные и онлайн-сервисы. Мы ожидаем, что лидеры в области цифровых технологий укрепят свои позиции на рынке, в то время как отставание других банков будет усиливаться.

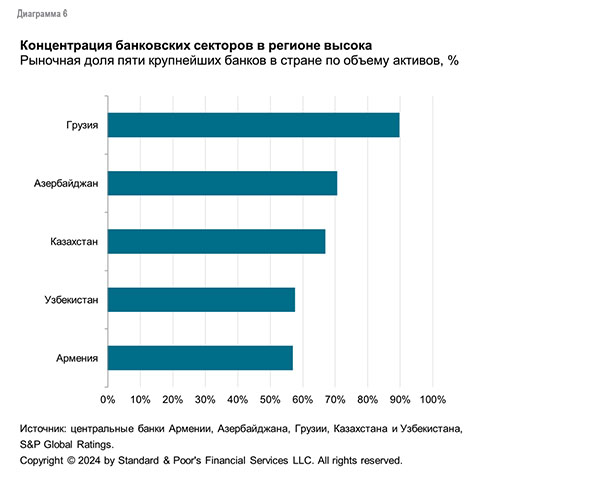

• В банковских секторах Армении, Азербайджана, Грузии, Казахстана и Узбекистана крупнейшие банки занимают устойчивые позиции, на которые в краткосрочной перспективе вряд ли смогут посягать банки меньшего размера или финтех-компании.

• Деятельность по выдаче кредитов и приему депозитов менее чувствительна к цифровой трансформации, при этом банки сталкиваются с более жесткой конкуренцией в сегменте цифровых платежей. Это может поспособствовать дальнейшим приобретениям финтех-компаний банками, включая трансграничные операции.

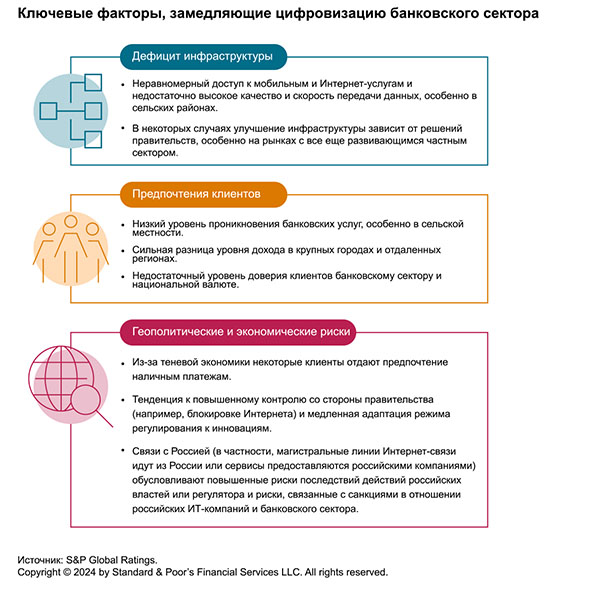

• Геополитические риски влияют на развитие цифровых технологий путем передачи знаний в результате миграции квалифицированной рабочей силы, однако такие риски могут оказать и негативное влияние, такое как усиление контроля над интернет-услугами, риски кибербезопасности, регуляторные риски и риски, связанные с политической напряженностью.

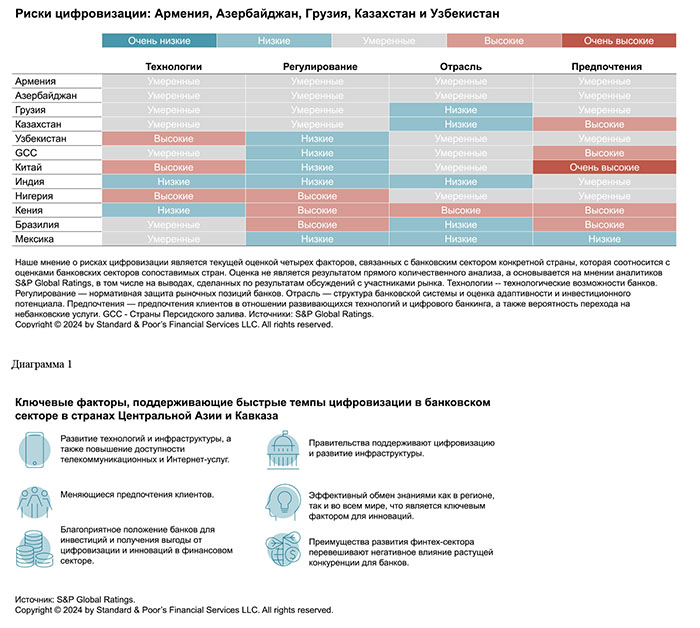

Риски цифровизации существенно различаются в разных странах и у разных банков региона.

Наша оценка учитывает четыре фактора: развитие технологий, режим регулирования, отраслевые характеристики и предпочтения (technology, regulation, industry, and preferences — TRIP). В этой статье мы рассмотрим банки, ведущие деятельность в Армении, Азербайджане, Грузии, Казахстане и Узбекистане (вместе ─ Центральная Азия и Кавказ). В табл. 1 мы обобщаем наши оценки этих стран и приводим оценки сопоставимых.

Таблица 1

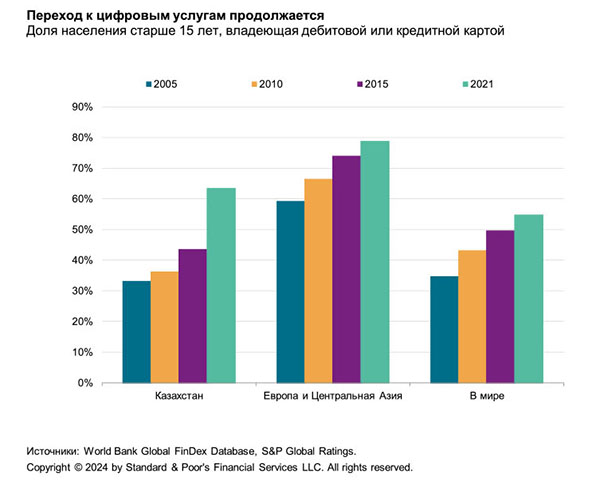

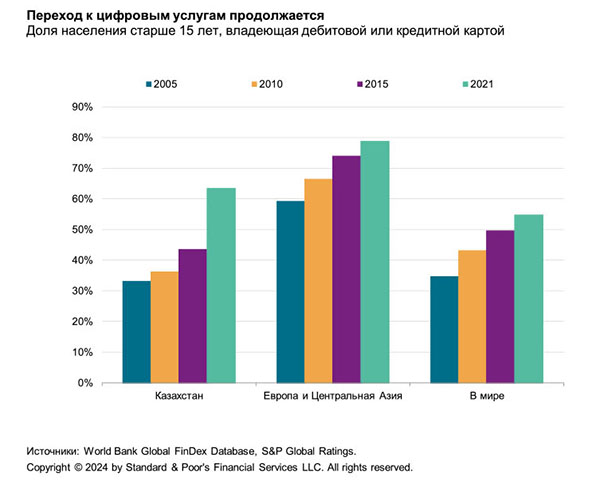

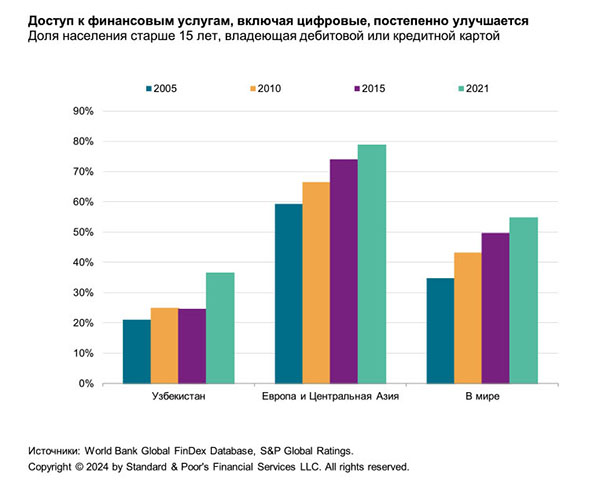

Развитие технологий и телекоммуникационной инфраструктуры, а также повышение доступности услуг мобильной связи и интернета способствуют цифровизации финансовых услуг.

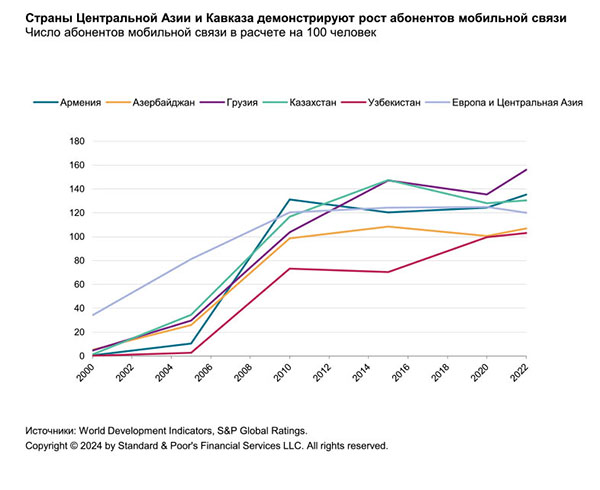

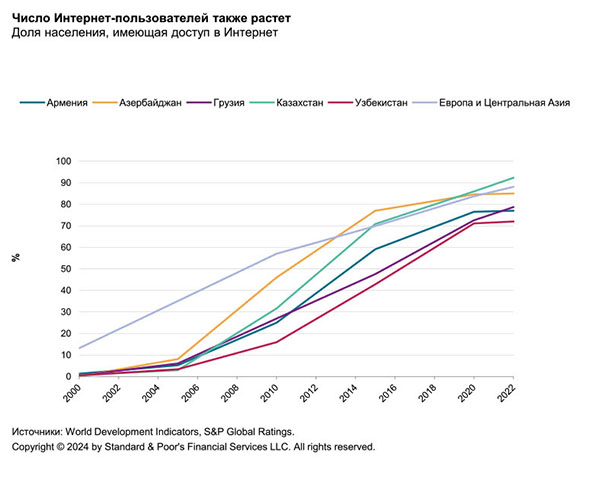

В свою очередь это поддерживает все большее предпочтение клиентами цифровых финансовых услуг. За последние двадцать лет во всем регионе число пользователей услуг мобильной связи и интернета стремительно росло. Таким образом, разрыв между числом пользователей мобильной связи и интернета в странах Центральной Азии и Кавказа и более развитых экономиках Европы сократился.

По данным Всемирного банка, в 2022 г. в среднем жители этих пяти стран имели 1,26 контракта мобильной связи на человека (по сравнению со средним показателем по региону Европы и Центральной Азии ─ 1,21). В то же время в среднем 81% населения являются Интернет-пользователями по сравнению с 88% в целом по Европе и Центральной Азии.

Диаграмма 2

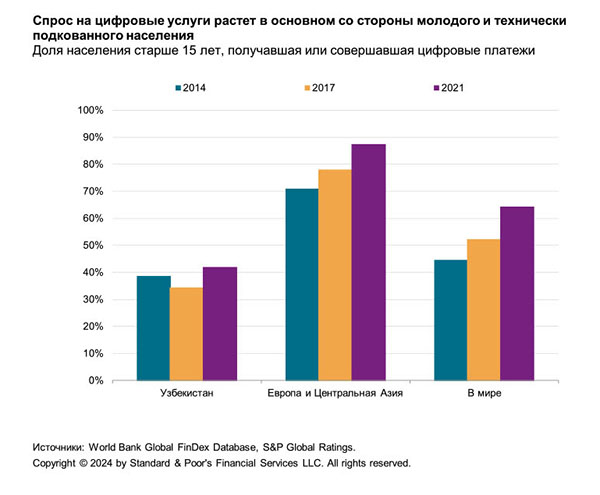

Диаграмма 3

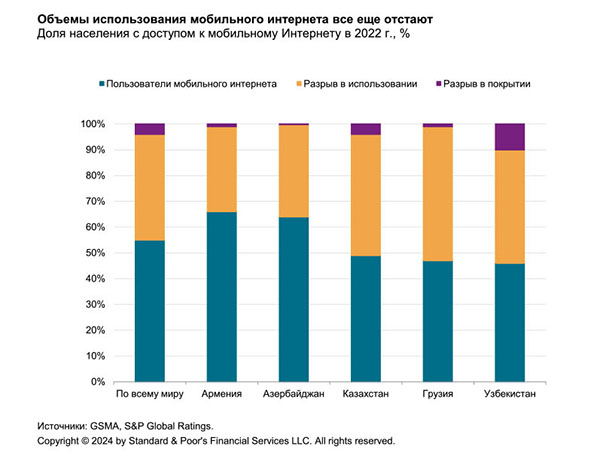

В четырех странах без учета Узбекистана разрыв в покрытии мобильным интернетом незначителен и составляет около 1–2% (процент населения, не проживающего в пределах зоны действия мобильной широкополосной сети), что сопоставимо со средними показателями по Европе и Центральной Азии. В то же время сохраняется значительный разрыв в использовании населением Интернета (те, кто проживает в пределах сети мобильной широкополосной связи, но не пользуется мобильными услугами Интернета), варьирующемуся от 33% в Армении до 52% в Грузии. Относительно большое число людей, имеющих мобильные телефоны, но не пользующихся мобильным интернетом, объясняется рядом причин. В частости, низкий уровень доходов делает такие услуги недоступными для определенной части населения. Это обстоятельство может быть особенно актуально для Узбекистана с самым низким уровнем ВВП на душу населения в регионе — около 2 500 долл. США в 2023 г. (по сравнению с Казахстаном, где этот показатель является самым высоким среди пяти стран — около 13 200 долл. США).

В то же время ряд факторов указывают на то, что существует дальнейший потенциал для роста числа потребителей современных технологий, телекоммуникационных и цифровых финансовых услуг в регионе, в том числе:

• прогнозируемый нами экономический рост в Армении, Азербайджане, Грузии, Казахстане и Узбекистане в ближайшие несколько лет;

• долгосрочная тенденция роста располагаемого дохода;

• сохраняющаяся тенденция к урбанизации; и

• относительно молодое население (медианный возраст составляет около 34 лет).

Диаграмма 4

Диаграмма 5

Лидеры в области внедрения цифровых технологий и новаторы, ведущие деятельность в банковских секторах стран Центральной Азии и Кавказа, занимают более выгодные позиции на рынке на фоне быстро меняющихся условий.

Банкам необходимо успевать за быстро меняющимися и возрастающими требованиями клиентов, ужесточением нормативных требований, а также справляться с растущим конкурентным давлением со стороны не только традиционных конкурентов в банковском секторе, но и финтех- и крупных технологических компаний. В то же время текущая ситуация обеспечивает банкам огромный потенциал роста за счет цифровизации клиентских услуг и систем, лежащих в их основе. Это обусловлено растущим предпочтением клиентами удобства цифрового банкинга и давлением со стороны небанковских игроков, способных предложить аналогичные услуги. Цифровизация позволяет повысить эффективность работы банков на развивающихся рынках за счет потенциальной экономии средств вследствие автоматизации и оптимизации филиальной сети и расходов на персонал.

В настоящее время банки, первыми начавшие внедрять цифровые услуги, демонстрируют ограниченную немедленную экономию средств. На самом деле, мы ожидаем, что они продолжат увеличивать свои ИТ-бюджеты в ближайшие несколько лет для поддержки инвестиций. Мы считаем, что в долгосрочной перспективе они смогут улучшить свои позиции и повысить экономическую эффективность. В то же время экономия на ИТ-бюджете, скорее всего, вряд ли может стать верным решением для банков, не инвестирующих достаточно средств в цифровизацию и автоматизацию, поскольку тогда они будут демонстрировать все большее технологическое отставание.

Банки, ведущие деятельность в регионе, имеют все возможности извлечь выгоду, активно осваивая цифровые инновации.

Все пять банковских секторов рассматриваемых нами стран отличаются достаточно высокой концентрацией и доминированием на рынке нескольких крупных игроков. Многие из этих крупных организаций возглавили переход к цифровому банкингу, имея сильное присутствие и узнаваемость бренда, большие ИТ-бюджеты и возможность привлекать лучших специалистов на рынке. Дополнительные факторы, помогающие конкурировать с потенциальными новыми участниками рынка и финтех-компаниями, включаю следующее:

• банковское регулирование в этих странах в целом скорее защищает действующие банки;

• регуляторы, по-видимому, отдают предпочтение стабильности и предсказуемости и ценят разработанные ими инструменты контроля, в то время появление новых игроков может обусловить неопределенность;

• недостаточно развитые рынки капитала дают возможность банкам выкупать конкурирующие финтех-компании, поскольку небанковским учреждениям может быть сложнее привлекать финансирование для дальнейшего роста.

Банковский сектор является основным кредитором в регионе в отсутствие большого числа крупных корпоративных клиентов, которые могли бы получить доступ к внутренним и внешним рынкам капитала, а объем кредитования со стороны небанковских финансовых учреждений, преимущественно занимающихся выдачей микрозаймов, невелик. Прием депозитов осуществляется банками, поскольку внутренние рынки капитала находятся в стадии становления, а регулирование защищает розничных вкладчиков. В то же время в некоторых сегментах, например проведении платежей, конкуренция довольно высока. Финтех-компании завоевывает свою долю рынка благодаря менее строгому режиму регулирования и быстрой эволюции предпочтений клиентов в пользу цифровых платежей.

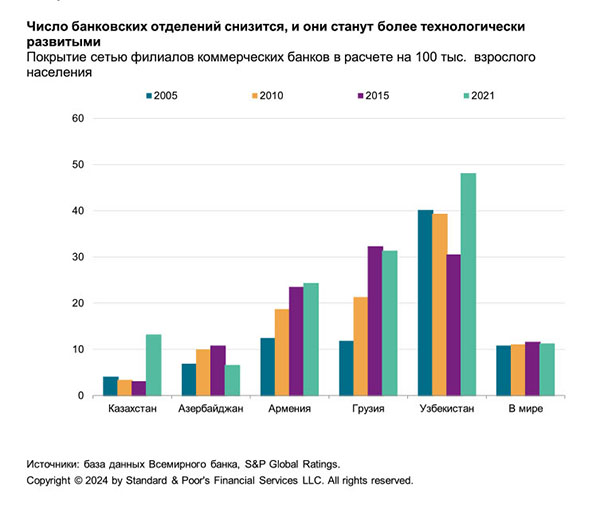

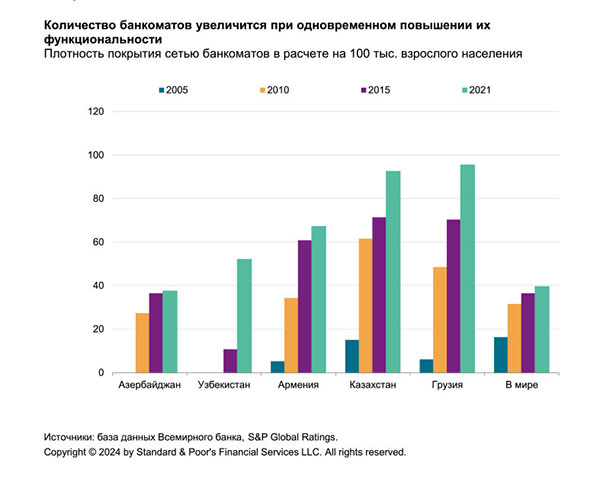

Мы сомневаемся, что большинство банков в регионе вскоре перейдет к цифровой модели без офисов в ближайшие три-пять лет. На наш взгляд, для банков по-прежнему будет важно иметь физическое присутствие и возможность лично общаться с клиентами. Однако число отделений будет сокращаться, они станут более дешевыми в обслуживании и более технологически оснащенными, позволяя клиентам безопасно и быстро получать финансовые услуги без необходимости взаимодействия с сотрудниками банка. Расширение сети банкоматов происходит медленно, и мы ожидаем повышения функциональности банкоматов и расширения спектра услуг, оказываемых через сети банкоматов.

Диаграмма 7

Диаграмма 8

Правительства и регулирующие органы продолжают принимать меры по улучшению доступа к финансовым услугам и сокращению доли неофициального сектора.

Во всем регионе доля операций неофициального сектора существенна, а доступ к финансовым услугам неравномерен, поскольку значительная часть населения c низким уровнем достатка не получает надлежащих банковских услуг. Цифровые банковские услуги более экономичны по сравнению с традиционными и могут повысить их доступность. Кроме того, мы считаем, что в целом регулирующие органы поддерживают расширение цифрового банкинга, поскольку он предоставляет им больше инструментов для вывода экономических агентов из неофициального сектора.

Банки и банковские регуляторы успешно работают над внедрением цифровой идентификации, которая обеспечивает розничным клиентам доступ к финансовым и государственным услугам без необходимости посещать отделение банка.

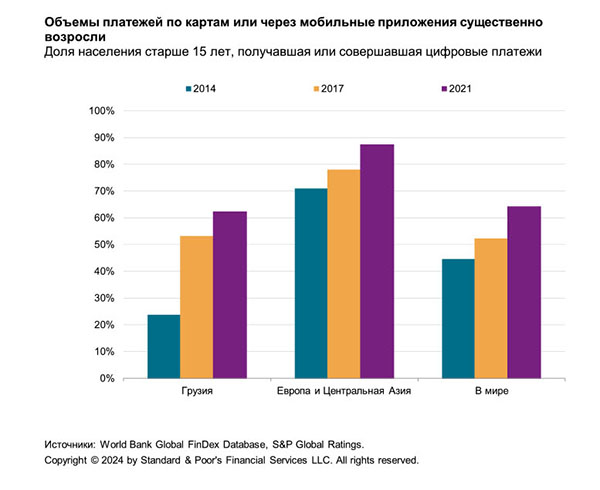

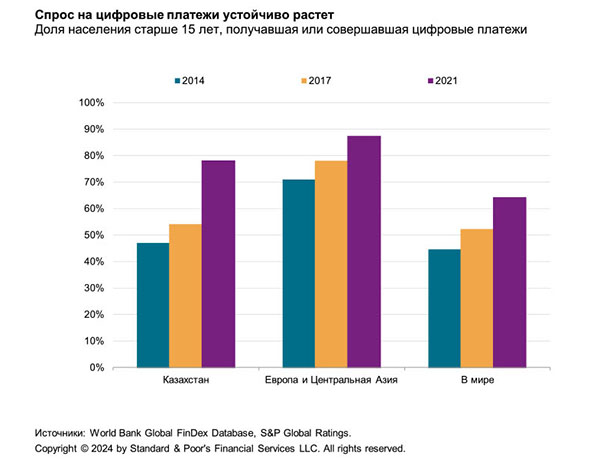

Конкуренция в сегменте проведения платежей очень высока и усиливается в других сегментах.

Во всем регионе продолжается быстрый рост цифровых платежей и операций с электронными кошельками, предлагаемых банками и небанковскими финтех-компаниями, что делает этот сегмент одним из самых передовых, но в то же время очень конкурентным. Это также объясняет высокий интерес банков к слияниям и поглощениям финтех-компаний, работающих в платежном сегменте.

В то же время хотя конкуренция в сфере цифровых сбережений и инвестиций продолжает расти, она, вероятно, будет ниже, чем в других сегментах, таких как цифровые платежи или переводы. Это обусловлено относительно низким располагаемым доходом населения в регионе и, следовательно, более важным фактором становится низкая цена, а не высокое качество услуг. Кроме того, чем ниже способность к сбережению, тем менее развиты рынками капитала, а недостаточная финансовая грамотность и понимание сути сбережений и инвестиций оказывает влияние на сберегательные привычки в регионе.

Диаграмма 9

Диаграмма 10

В то же время факторы, которые в настоящее время препятствуют развитию цифровизации, могут представлять собой потенциал для дальнейшего роста. Например, развитие мобильного и онлайн-банкинга — при условии наличия надежной телекоммуникационной и интернет-инфраструктуры — позволяет банкам предлагать услуги клиентам, проживающим в районах, где отсутствуют банковские отделения. Правительства также могут поддержать более широкое распространение инновационных банковских услуг, если это поможет снизить долю неофициального сектора экономики. Кроме того, цифровой банкинг меняет подход клиентов к ведению своих финансовых дел и может стимулировать спрос на другие банковские продукты.

Для получения всех преимуществ, предлагаемых развивающимися технологиями, банкам и их клиентам необходимо осуществить значительные инвестиции и привлечь лучших специалистов.

Спрос на таланты в сфере ИТ/банковского дела со стороны банков, которые разрабатывают и реализуют свои амбициозные планы роста в сфере цифровизации и инноваций, за последние десять лет стремительно растет. Однако банковские сектора не всегда могут контролировать факторы, определяющие успех цифровых инноваций, например, разработку регулирования для реагирования на меняющуюся среду или развитие современной инфраструктуры, включая телекоммуникации, производство и распределение энергии, хранение и управление данными. Среди всем стран региона Грузия наиболее близка к приведению норм банковского регулирования к европейским стандартам. Однако это, скорее, исключение. В других рассматриваемых нами странах мы наблюдаем ограниченную координацию работы банков в области цифровых инноваций и сдержанный энтузиазм в отношении разработки платформ и решений открытого банкинга.

В странах Центральной Азии и на Кавказе разница в качестве инфраструктуры в городских и сельских районах значительна, а доступ к финансовым услугам остается не повсеместным. Это одновременно как проблема, так и как область потенциального роста для банковских секторов, способных обслуживать население, в настоящее время недостаточно охваченное банковскими услугами. Это потребует совместных усилий банков, государственных органов и поставщиков важной инфраструктуры, такой как телекоммуникации, производство и распределение энергии.

Несмотря на повышение регуляторных и надзорных рисков, мы считаем, что регулирующие органы в регионе будут с осторожностью поддерживать цифровые инновации в секторе.

В то же время регулирующие органы с осторожностью относятся к потенциалу быстрого развития инноваций и цифровизации в финансовом секторе, которые могут ограничить их способность контролировать адекватность рисков, принимаемых на себя участниками финансового сектора, особенно за пределами банковского сектора, который традиционно является объектом самого строгого надзора и контроля со стороны регулирующих органов. Регуляторам также необходимо обеспечить справедливое отношение к розничным клиентам, которые могут быть не такими информированными, как институциональные. Должна быть обеспечена защита данных клиентов и прозрачность инновационных продуктов. Не менее важен достаточный контроль за соблюдением в секторе правил противодействия отмыванию денег и меняющегося режима санкций.

Кроме того, сотрудничество между регулирующим органом и представителями финансового сектора необходимо, чтобы гарантировать принятие адекватных мер по минимизации киберрисков и предотвращению попыток неправомерного использования низкого уровня финансовой грамотности населения, а также осведомленность о мошенничестве с использованием социальной инженерии. Принимая необходимые меры, регулирующие органы зачастую должны сопоставлять преимущества инноваций с рисками стабильности и безопасности финансовой системы и иногда занимать чью-то сторону в конкурентной борьбе между действующими банками и новыми финтех-компаниями. Хотя это и не очень благоприятно для финтех-компаний, это позволяет действующим банкам сохранять лучшие позиции, несмотря на растущую конкуренцию.

Мы учитываем четыре фактора для оценки рисков цифровизации

Мы анализируем риски, связанные с цифровизацией, в работе розничных банков, используя нашу систему оценки TRIP.

Диаграмма 11

Республика Армения: Потребуется еще много времени, чтобы цифровые решения стали заменой наличным платежам

Резюме

• В Армении наблюдается высокий уровень проникновения мобильной связи и смартфонов. Несмотря на быстрый рост цифровых платежей, наличные расчеты продолжают доминировать.

• Правительство разработало стратегию развития цифровизации и создало специальное агентство, занимающееся цифровой трансформацией экономики.

• Условия в банковском секторе стремительно меняются, и цифровые конкуренты укрепляют свои позиции.

Развитие технологий: Глубокое проникновение мобильного банкинга поддерживает трансформацию

Цифровая трансформация экономики является приоритетом для правительства. Существует несколько государственных органов ─ Министерство высокотехнологической промышленности Республики Армения и Агентство информационных технологий ─ которые целенаправленно работают в этой области. Проводятся многочисленные государственные инициативы, включая недавнее внедрение единой системы цифровой идентификации «Yes Em», которую мы считаем важным шагом на пути к более широкому проникновению финтех-услуг и цифрового банкинга в экономику.

Армения является относительно технологически развитой страной. По данным исследований GSMA Intelligence, по состоянию на 2022 г. около 66% населения пользовались мобильной связью. Возможно, это самый высокий показатель в Центральной Азии и на Южном Кавказе. Согласно GSMA Intelligence, 84% из них использовали смартфоны, что способствует цифровой трансформации.

Цифровые кошельки для электронных денег широко распространены. Так, по данным Центрального банка Республики Армения, на конец 2023 г. насчитывалось более 700 тыс. активных счетов при численности населения около 3 млн чел. Использование электронных денег набирает обороты.

Режим регулирования: Регулирование, направленное на поддержку цифровизации, не несет прямых конкурентных рисков банковской модели ведения бизнеса

Мы считаем, что режим регулирования не представляет существенного риска для банковского сектора, поскольку власти не поощряют деятельность небанковских посредников. Альтернативные платежные системы, такие как электронные деньги, имеют определенные преимущества (например, кошельки не могут быть заморожены в случае банкротства), однако регулирование становится все более жестким, что снижает возможности регулятивного арбитража.

Власти уделяют все больше внимания сфере цифровой трансформации: в 2022 г. правительство и центральный банк наметили программу цифровой трансформации экономики Армении, а курировать этот процесс будет недавно созданное Агентство информационных систем. Также была создана регуляторная «песочница» для поддержки новых участников рынка, но результаты пока не очевидны.

Норм регулирования цифровых активов еще нет, однако в конце 2023 г. Центральный банк Армении объявил, что намерен создать нормативную базу для этого сектора. Аналогичным образом исследование, посвященное цифровой валюте центрального банка и опубликованное исследовательским отделом центрального банка в 2023 г., выявило лишь ограниченное число возможностей использования цифровой валюты в стране.

Отраслевые характеристики: Банки доминируют в секторе, но их позициям угрожают цифровые конкуренты

Цифровые инициативы небанковских организаций не способны существенно снизить ведущую роль банков в Армении в целом. Однако цифровые конкуренты (в частности Inecobank, Evocabank и ID Bank) укрепляют свои позиции в секторе, имея сильное мобильное предложение для клиентов. Они продемонстрировали самый высокий рост на рынке, увеличив свою базу активов в среднем на 21% за последние пять лет по сравнению с 12% в остальном банковском секторе. Средняя оценка клиентами приложений трех крупнейших банков в Google Play и Apple Store составляет всего около 3,3 в сравнении с 4,5–4,6 у цифровых конкурентов.

Относительно небольшая численность населения и небольшой размер финансового сектора (почти 23 млрд долл. США по объему активов в 2023 г.) в некоторой степени защищают финансовый сектор Армении от выхода на этот рынок новых участников. Также неясно, когда станет возможной полностью цифровая банковская модель с учетом юридических требований о личном подписании некоторых документов и предпочтений клиентов, особенно среди пожилого населения.

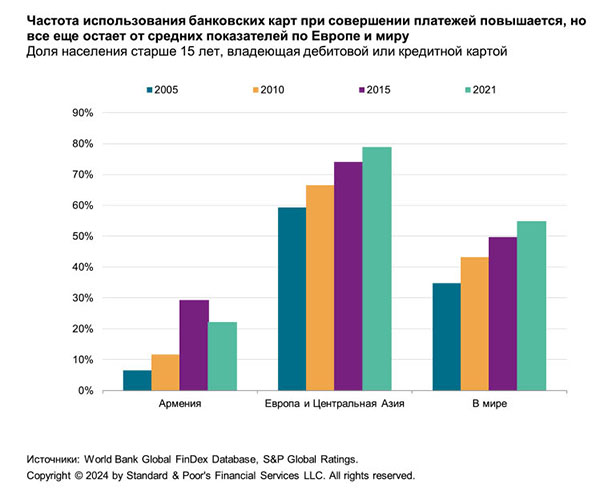

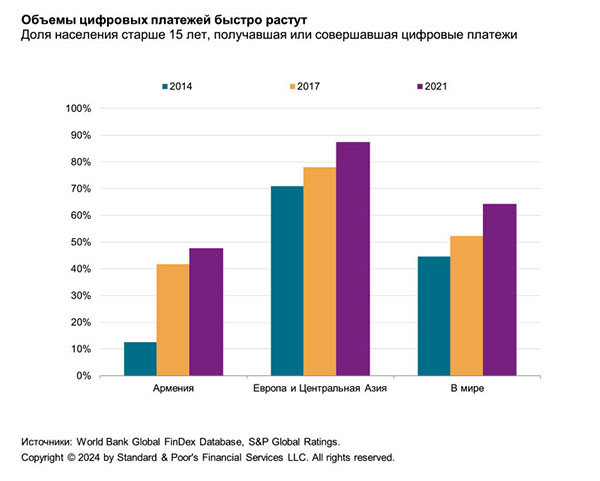

Предпочтения: Безналичные расчеты постепенно становятся нормой.

Армения постепенно переходит на безналичные расчеты, однако наличные средства по-прежнему остаются предпочтительным способом оплаты. Около 50% всех операций по картам в четвертом квартале 2023 г. составили операции по снятию наличных (это существенный прогресс по сравнению с 70% в четвертом квартале 2021 г.). В то же время средняя сумма платежа за товары и услуги составляет всего 20 долл. США, что свидетельствует о быстром росте популярности этой технологии в некоторых сегментах.

В некоторых сферах новые технологии обеспечивают существенные преимущества с точки зрения снижения затрат: электронные деньги превзошли карты как средство оплаты коммунальных услуг, а почти половина всех платежей за товары и услуги осуществляется через виртуальные POS-терминалы (point of sale ─ точка продаж). Однако Армения в значительной степени следует модели большинства развивающихся рынков: цифровые услуги широко распространены в столице, но все еще находятся на стадии развития в регионах, где проживает половина населения.

Диаграмма 12

Диаграмма 13

Азербайджанская Республика: Финтех-компании не представляют угрозы для банков

Резюме

• Азербайджанские розничные банки являются лидерами в разработке цифровых продуктов, и финтех-компании вряд ли могут потеснить банки с занимаемым ими позиций в ближайшие несколько лет.

• Банковский регулятор лишь недавно приступил к разработке нормативной базы для цифрового банкинга.

• Клиенты по-прежнему главным образом предпочитают наличные расчеты. При этом молодое городское население, хорошо разбирающиеся в технологиях, постепенно осваивает цифровой банкинг.

Развитие технологий: Правительство контролирует инфраструктуру Интернета

Стратегия социально-экономического развития Азербайджанской Республики на 2022-2026 гг. включает в себя разработку Стратегии цифровой экономики. Страна входит в число лидеров региона по уровню электронной коммерции благодаря мерам, запланированным в рамках реализации этой стратегии.

В 2023 г. 86% населения Азербайджана имели доступ в Интернет, из которых 90% домохозяйств находились в городской местности, а 83% — в сельской. Связь за пределами Баку значительно хуже, чем в столице, особенно в отдаленных районах. По данным Международного союза электросвязи (МСЭ), в 2022 г. в Азербайджане на 100 человек приходилось 20 абонементов фиксированного широкополосного доступа в Интернет и 77 абонементов мобильной широкополосного доступ в Интернет на 100 человек.

По состоянию на 2020 г. мобильные сети 2G и 3G были доступны для практически всего населения, сети 4G — для около половины населения. Сеть 5G находится на стадии испытаний. Правительство разрабатывает новую региональную волоконно-оптическую сеть — Трансъевразийскую информационную супермагистраль, а стратегия расширения широкополосного доступа направлена на то, чтобы к 2025 г. охватить 100% домохозяйств и обеспечить минимальную скорость загрузки 25 Мбит/с. Мы считаем это очень амбициозными целями.

Правительство контролирует инфраструктуру Интернета и уполномочено давать компаниям указания об отключении интернет-услуг в широко определенных обстоятельствах. Оно также осуществляет мониторинг и цензуру Интернета (например, в прошлом правительства блокировало доступ к определенным платформам социальных сетей и веб-сайтам). Однако мы не считаем это проблемой для цифровых инноваций в финансовом секторе.

Режим регулирования: Нормативная база для цифрового банкинга не нарушит работу банков

В 2022 г. Центральный банк Азербайджанской Республики (ЦБ АР) запустил Дорожную карту открытого банкинга и создает для нее законодательную базу. До 2025 г. азербайджанским банкам необходимо постепенно перейти к открытому банкингу (Open Banking), приведя свою существующую техническую инфраструктуру в соответствие с требованиями этого подхода. ЦБ РА создает централизованную инфраструктуру API (интерфейса прикладного программирования) для интеграции стартапов в банковском секторе. Применение регуляторной «песочницы» и цифровой валюты центрального банка со стороны ЦБ РА находится на начальной стадии: Положение о применении регуляторной «песочницы» было опубликовано в январе 2024 г.

Стратегия цифровых платежей ЦБ РА 2023 основана на пяти принципах:

• совершенствование законодательства для поддержки услуги цифровых платежей;

• расширение охвата;

• разработка регулирования, основанного на оценке рисков;

• повышение финансовой доступности;

• повышение финансовой грамотности.

Стратегия повышения кибербезопасности на финансовых рынках на 2023–2026 гг. направлена на укрепление информационной безопасности и киберзащиты ЦБ РА и финансовых учреждений, а также на более эффективное управление угрозами кибербезопасности и кибератак.

Отраслевые характеристики: Розничные банки возглавляют разработку цифровых продуктов

Все 23 банка, ведущих деятельность в Азербайджане, предлагают услуги Интенет- и мобильного банкинга. Мы не ожидаем, что небанковские игроки финтех-сектора смогут создать существенную конкуренцию традиционным банкам, и считаем, что ведущие банки страны с точки зрения цифровых решений — Yelo Bank, Birbank и Leobank (цифровые банки, созданные Капитал Банком и Unibank) — хорошо удовлетворят нынешний спрос клиентов. Другие банки среднего размера, деятельность которых сосредоточена на обслуживании физических лиц, также приступили к разработке своих цифровых приложений.

Однако азербайджанские банки пока не в полной мере используют свой потенциал по продаже продуктов в цифровом формате. Соотношение расходов к доходам в банковской системе Азербайджана в 2023 г. было выше, чем у сопоставимых банков в регионе, и составило 59%, что свидетельствует о том, что дальнейший прогресс в области цифровизации и автоматизации может повысить эффективность сектора.

Ассоциация финтех-компаний Азербайджана была основана в декабре 2020 г., и в настоящее время в финтех-экосистему входят 16 компаний, которые в основном работают в сегментах онлайн-платежей и электронных кошельков, а также в меньшей степени — в сегментах лояльности и электронной коммерции.

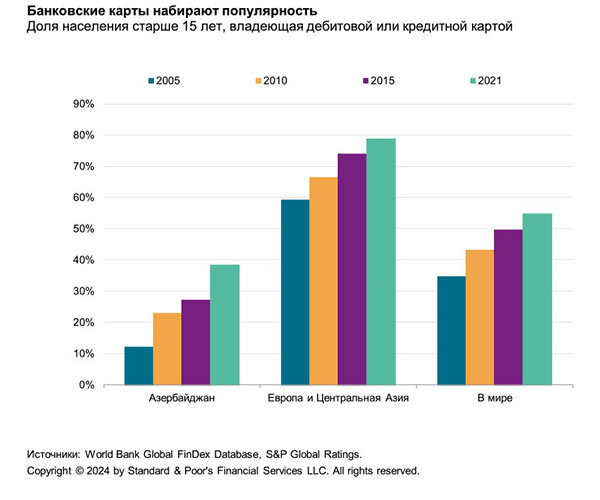

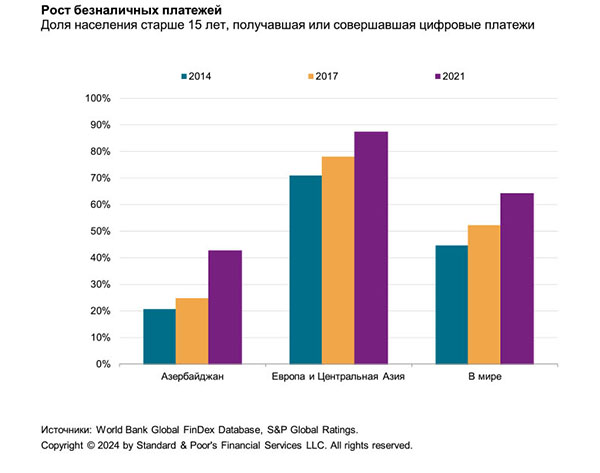

Предпочтения: Внедрение цифрового банкинга происходит медленно, особенно среди населения с низким уровнем дохода

Население Азербайджана постепенно осваивает продукты и услуги цифрового банкинга, особенно в столице Баку и среди молодого населения. Количество платежных карт увеличилось с 9,6 млн к концу 2020 г. до 18,1 млн к середине 2024 г., из которых 80% были бесконтактными (по сравнению с 39% три года назад). В июне 2024 г. около 75% переводов клиентов с текущих счетов были проведены в электронном виде в сравнении с 25% в бумажной форме. Доля безналичных платежей в операциях по картам к середине 2024 г. достигла 64%.

Тем не менее, по некоторым оценкам, более половины населения работает неофициально (без контракта) и по-прежнему получает зарплату наличными. Население с низким уровнем дохода реже пользуется цифровыми услугами из-за в целом плохого доступа к финансовым услугам, тогда как некоторая доля населения с высоким доходом может предпочесть наличные платежи из-за низкой прозрачности источников доходов. Кроме того, около половины населения имеют лишь базовые цифровые навыки, что ниже среднего показателя по ЕС и ОЭСР, что ограничивает дальнейшее использование онлайн-банкинга.

Проникновение традиционной финансовой инфраструктуры в Азербайджане ниже, чем в Грузии и Армении. По состоянию на середину 2024 г. в Азербайджане насчитывалось около 4,7 отделений и 30 банкоматов на 100 тыс. населения. По нашему мнению, это скорее отражает более низкий уровень финансового посредничества, а не переход к цифровым банковским услугам. Многие малые предприятия не предлагают оплату картами, что приводит к большому объему наличных расчетов. Хотя в 2021 г. около 86% населения имели мобильный телефон и Интернет-доступ, только около 46% использовали их для проверки банковского баланса, а 31% — для совершения платежей.

Диаграмма 14

Диаграмма 15

Грузия: Два крупнейших банка во главе цифровой трансформации

Резюме

• Два крупнейших банка лидируют в области цифровых инноваций в стране, а менее крупные банки только приступают к цифровой трансформации.

• Регулирование, поощряющее цифровизацию и стимулирующее инновации, поддерживает развитие цифрового банкинга в Грузии.

• Население постепенно осваивает цифровые продукты, несмотря на обширную физическую банковскую инфраструктуру.

Развитие технологий: Сильная институциональная и политическая системы и правительственные инициативы будут поддерживать цифровую трансформацию

Основная долгосрочная стратегическая программа Грузии «Стратегия развития Грузии – Видение 2030» определяет цифровую экономику и информационные технологии как один из 13 ключевых аспектов экономического развития страны. Стратегия предусматривает позиционирование Грузии как глобально интегрированного цифрового центра.

Национальная стратегия развития широкополосной связи Грузии и план действий на 2020–2025 гг. направлены на максимальное расширение покрытия широкополосной связью с целью охвата 99% территории Грузии сетью 4G к 2025 г. В 2024 г. 94% населения будут иметь доступ к проводному или фиксированному беспроводному широкополосному доступу в Интернет, а 58% — к оптоволоконному Интернету. Доступность фиксированной и мобильной широкополосной связи остается ограниченной: в 2022 г. цены составили 2,35% валового национального дохода на душу населения, что выше целевого показателя Международного союза электросвязи на уровне 2%. В то время как 79% крупных предприятий имеют высокоскоростной Интернет (более 30 Мбит/с), среди средних и малых предприятий он есть только у 54% и 38% соответственно. За последние несколько лет разрыв между городскими и сельскими районами в области доступа к цифровой инфраструктуре сократился и составил 13% в 2021 г.

Правительство Грузии ведет работу над комплексной Национальной цифровой стратегией. Уровень знаний в области цифровых технологий в Грузии остается ниже срежних показателей ОЭСР и ЕС. В 2021 г. 36% населения Грузии имели лишь базовые цифровые навыки. Программа развития навыков цифровой экономики Грузии направлена на обучение и сертификацию 3 тыс. граждан Грузии по наиболее востребованным цифровым навыкам к марту 2023 г.

Режим регулирования: Поддержка инноваций и цифровизации

Национальный банк Грузии (НБГ) занял открытую и проактивную позицию в вопросах разработки новых технологий и инноваций в финансовом секторе с целью повышения финансовой стабильности и доступности. Подход НБГ к надзору за рисками является технологически нейтральным. За последние несколько лет НБГ создал политическую среду и инфраструктуру для расширения использования цифровых финансовых услуг и финтех-услуг, включая:

- 2019 г. – создана Служба финансовых инноваций для взаимодействия с новаторами в области финансовых технологий и оказания помощи финтех-специалистам в понимании надзорного подхода Национального банка.

- 2020 г. – введена в действие Регуляторная лаборатория («песочница»), позволяющая участникам финансового рынка тестировать инновационные услуги и продукты, соблюдая при этом требования надзорных органов. Проекты в основном были направлены на тестирование новых способов проверки клиентов.

- 2021 г. – в Грузии запущен открытый банкинг, который предполагает мгновенный обмен информацией между финансовыми учреждениями с использованием электронных технологий по инициативе клиентов. В 2023 г. нормативные акты включили небанковские организации в открытый банкинг. Банки и небанковские организации имеют определенные обязательства по обмену данными и должны соблюдать правила стандартизации данных;

- начали разрабатывать цифровую валюту центрального банка;

- внесли поправки в Закон о платежных системах и платежных услугах в соответствии с Директивой ЕС о платежных услугах 2;

- была подана заявка на вступление в Единую европейскую платежную зону.

- 2023 г. – разработана Стратегия развития финтех-сектора.

Отраслевые характеристики: Крупнейшие банки занимаются развитием передовых цифровых технологий, в то время как финтех-компании выходят на рынок

Два крупнейших банка в Грузии, TBC Bank и Bank of Georgia (Банк Грузии), занимающие около 70-80% в ключевых сегментах рынка банковской системы, включающей в общей сложности 15 банков, лидируют в области цифровых инноваций в стране. Они раньше прочих начали инвестировать во внутренние ИТ-системы и таланты, а также проводить маркетинговые и образовательные кампании для распространения информации о преимуществах цифрового банкинга. Они разработали собственные цифровые бренды, Tnet и mBank. Например, по данным Банка Грузии, в середине 2024 г. 57% розничных продуктов и 80% кредитов были предоставлены в цифровом формате.

По состоянию на середину 2024 г. 70% розничных транзакций и выдача 68% кредитов TBС Bank осуществлялись через интернет- и мобильный банкинг. Банки разработали так называемые финансовые «суперприложения» для удовлетворения различных потребностей клиентов. Они имеют все возможности для продолжения цифровой трансформации, которая уже позволила сократить филиальные сети, обеспечить конкурентоспособное обслуживание клиентов и повысить эффективность. Так, отношение расходов к доходам у Банка Грузии составило 33%, а у TBC Bank — 38% в первой половине 2024 г., что выше среднего показателя по банковской системе, составляющего около 45%, и среднего показателям сопоставимых банков в регионе.

В то же время небольшие грузинские банки только начинают разрабатывать цифровые продукты и услуги, которые требуют значительных инвестиций и рентабельность которых проявится только в среднесрочной перспективе.

В 2020 г. НБГ ввел систему лицензирования цифрового банкинга. В 2023 г. центральный банк выдал банковские лицензии, основанные на принципах лицензирования цифрового банкинга, компаниям Space, Pave Bank Georgia JSC и Hash JSC, которые сначала будут работать в тестовом режиме в течение семи месяцев, а также лицензию на цифровой банкинг компании Paysera. Мы не ожидаем, что эти новые игроки нарушат сложившуюся конкурентную среду ввиду высокой цифровизации деятельности крупнейших банков Грузии.

Предпочтения: Клиенты постепенно переходят на цифровые продукты, но наличные расчеты остаются предпочтительными

Повышение уровня финансовой доступности является давним приоритетом для Грузии. Согласно Global Findex Всемирного банка, в 2021 г. 70% взрослого населения имели расчетные счета. Однако малоимущие домохозяйства, а также микро- и небольшие торговые компании, особенно в сельской местности, по-прежнему имеют ограниченный доступ к финансовым продуктам.

Мы считаем, что среднестатистический потребитель розничных банковских услуг в Грузии скорее отдает предпочтение традиционным банковским услугам в сравнении с ЕС, но более подкован в цифровых технологиях, чем в Центральной Азии. За последние годы существенно возросли объемы платежей по картам и с помощью мобильных устройств: 62% населения совершили или получили цифровой платеж в 2021 г. По состоянию на середину 2024 г. в Грузии было выпущено около 8,5 млн дебетовых и кредитных карт. Однако большая часть населения Грузии по-прежнему использует наличные деньги в повседневных расчетах. Традиционная финансовая инфраструктура Грузии сопоставима со странами Южной Европы: на 100 тыс. населения приходится около 31 отделения и 95 банкоматов.

Диаграмма 16

Диаграмма 17

Республика Казахстан: Крупные банки лидируют в области финансовых инноваций

Резюме

• Внедрение новых цифровых платформ, превосходные инвестиционные возможности и универсальная банковская модель казахстанских банков помогает им сохранять доминирующее положение на рынке в стремлении повысить эффективность операционной деятельности и сохранить высокие показатели прибыли.

• Банковский сектор применяет лучшие мировые практики, внедряет инновации и пользуется преимуществами быстрого распространения мобильной связи и интернета, технически подкованных клиентов и развитого ИТ-сектора.

• Банки занимают благоприятные позиции для инвестирования и получения выгоды от цифровой трансформации благодаря относительно неразвитому рынку венчурного капитала в Казахстане, высоким барьерам для входа и строгому регулированию в финансовом секторе.

Развитие технологий: Банки создают финтех-инфраструктуру в рамках собственных экосистем

Банки в Казахстане быстро адаптируются к новым технологиям, имея явное преимущество как организации, которые первыми начали внедрять такие технологии, и потенциал для укрепления своих позиций на рынке. Мы считаем, что доступный Интернет, высокая скорость соединения, высокое и растущее проникновение сети Интернет, а также высококвалифицированные ИТ-специалисты поддерживают цифровую трансформацию банковского сектора Казахстана. Это поспособствовало тому, что банки стали совершенствовать свою платежную инфраструктуру и искать способы создания собственных технологически-ориентированных экосистем. В то же время финтех-компании имеют лишь умеренное присутствие на рынке.

Согласно Индексу цифрового доступа Глобальной инициативы в области устойчивого развития, Казахстан занимает 10-е место по доступности и 62-е место из 157 стран по доступу и использованию новых информационно-коммуникационных технологий, что сопоставимо с показателями Мексики, Аргентины и Южной Африки.

За последние десять лет банковская отрасль Казахстана, и особенно крупнейшие игроки, вкладывали значительные средства в цифровизацию. Это было главным образом обусловлено предпочтениями клиентов, сильным ИТ-сектором и жесткой конкуренцией. Это поддерживает процесс андеррайтинга, расширяет предложение для клиентов и улучшает пользовательский опыт. Однако трансформация бизнеса имеет свою цену. Возрос риск, связанный с цифровизацией, в работе технологий или инфраструктуры, что требует дополнительных значительных инвестиций в ИТ, защиту данных и развитие инфраструктуры. По нашей оценке, средняя доля ИТ-расходов банков, вероятно, вырастет с 8-10% в настоящее время до 15–17% их операционных расходов в ближайшие три года.

Режим регулирования: Баланс инноваций и устойчивости

В целом в отношении финансовых услуг по-прежнему применяются жесткие нормы регулирования, основное внимание в котором уделяется традиционным финансовым бизнес-моделям и стандартным банковским рискам. Это в значительной степени ограничит доступ на рынок для новых участников с абсолютно инновационными бизнес-моделями. Учитывая растущий риск утечки данных, мы ожидаем, что регулирование по-прежнему будет уделять особое внимание конфиденциальности и безопасности данных.

Регулирование и регуляторная практика поддерживают инвестиции банков в новые технологии и препятствуют инновациям в финансовом секторе. Финансовый регулятор реализовал несколько крупных проектов, поддерживающих дальнейший технологический прогресс в банковском секторе, и работает над еще несколькими инициативами. Национальный банк Республики Казахстан (НБК) продолжает изучать идею реформирования денежно-кредитной системы путем запуска цифровой валюты центрального банка (цифрового тенге), пилотный проект уже запущен в начале 2024 г. Мы полагаем, что эта инициатива вряд ли будет иметь последствия для банковской системы.

Отраслевые характеристики: Барьеры для входа высоки, учитывая доминирование в секторе крупных банков

По нашему мнению, маловероятно, что цифровые инновации в банковской сфере существенно потеснят позиции доминирующих игроков, поскольку они были в числе первых, кто начал предпринимать шаги в области цифровизации и инноваций. Доля десяти крупнейших банков в совокупных активах банковской системы составляет около 88%, а на два крупнейших банка — АО «Народный банк Казахстана» (Халык Банк) и АО «Kaspi Bank» — в совокупности приходится около половины совокупных средств клиентов. Лидеры рынка также являются лидерами в области банковских инноваций и инвестиций в цифровую трансформацию, имея большие возможности для инвестиций и определив оптимизацию затрат и цифровую трансформацию в качестве своих основных приоритетов. Казахстанские банки продемонстрировали высокие показатели прибыльности: за последние пять лет показатель доходности среднего капитала (return on average equity, ROAE) составил около 25%, а также одно из лучших в отрасли отношение расходов к доходам — 25–30%, что помогает им быстро адаптироваться к новым технологиям и меняющимся потребностям клиентов. Доминирующее положение банков поддерживается длительной историей деятельности на рынке Казахстана и прочными отношениями с клиентами.

Мы считаем, что такая высокая степень концентрации является преимуществом для розничных банков, ведущих деятельность в Казахстане, поскольку она представляет собой серьезное препятствие для цифровых компаний, пытающихся выйти на рынок. Кроме того, банки имеют благоприятные позиции для инвестирования и получения выгоды от цифровой трансформации благодаря относительно неразвитому рынку венчурного капитала в Казахстане и отсутствию потенциальных внешних конкурентов.

Предпочтения: Растущий спрос со стороны технически подкованного населения

Модель лояльности клиентов банков будет меняться. Вместо выбора одного конкретного банка клиенты будут обращаться к нескольким организациям для проведения различных операций и получения услуг, с возможностью легкого перехода от одного к другому. Меняющиеся предпочтения клиентов заставляют банки быстро внедрять цифровые технологии и постоянно совершенствовать свои продукты и услуги. Урбанизация, географическое расположение и возраст в особенности влияют на предпочтения клиентов в банковском секторе и их потребности в цифровых инновациях.

Большая часть городского населения Казахстана готова применять новые финансовые технологии, адаптированные под их повседневные финансовые потребности. Около 88% населения хорошо разбираются в технологиях, используют банковские карты вместо наличных платежей, а также услуги интернет- и мобильного банкинга. Этот сегмент населения также тесно связан с основной долей потребителей розничных банковских услуг. Хотя пандемия ускорила внедрение мобильного банкинга, демографические факторы также стали сыграли немаловажную роль. Так называемое «цифровое» поколение привыкло совершать транзакции удаленно, часто с помощью своих телефонов, и, как правило, мало привязано к традиционным банковским брендам, услугам, отделениям или продуктам. Это делает их более открытыми, чем предыдущие поколения, для новых решений, таких как кредиты с возможностью купить сейчас и заплатить позже, а также для смены поставщика банковских услуг.

Мы считаем, что географическое расположение и средний возраст населения играют определенную роль в темпах цифровой банковской трансформации. Например, около 64% общего объема транзакций в Казахстане с использованием карт приходится на три крупнейших города (Алматы, Астана, Шымкент), где проживает всего 24% трудоспособного населения страны. В крупных городах, по-видимому, наблюдается самая высокая концентрация технически подкованных клиентов, капитала, банков, предлагающих инновационные продукты, а также ИТ-специалистов и инфраструктуры для их поддержки.

Неравномерное распределение доходов и значительная доля населения с относительно низкими доходами сдерживают общий уровень проникновения банковских услуг и, в некоторой степени, спрос на цифровые инновации в Казахстане. По данным казахстанского статистического агентства Qazstat, около 75% населения зарабатывает в среднем не более 237 000 тенге (около 500 долл. США) в месяц, что ограничивает долю населения, способного пользоваться банковскими услугами, и сегмент клиентов, которые были бы заинтересованы в современных банковских продуктах.

Диаграмма 18

Диаграмма 19

Республика Узбекистан: Цифровые инновации могут улучшить неравномерный доступ к финансовым услугам

Резюме

• Разработка цифровых технологий и автоматизация будут набирать обороты.

• Низкий уровень доходов и неравномерный доступ к финансовым услугам объясняют неравномерные темпы развития цифровых финсовых услуг и одновременно представляют собой область для потенциального роста.

• Банки имеют все возможности для получения преимуществ от цифровых инноваций, а те организации, что внедряют их первыми, могут укрепить свои позиции на рынке с высокой конкуренцией.

Развитие технологий: Банки и финтех-компании внедряют цифровые инновации, а инвестиции в инфраструктуру поддержат дальнейший рост

В последние пять лет цифровые инновации и трансформация продолжали поддерживать стратегию правительства по масштабной трансформации и модернизации экономики Узбекистана. Ключевые инициативы описаны в стратегии «Цифровой Узбекистан – 2030», принятой в 2020 г., и Государственной программе по реализации стратегии развития нового Узбекистана на 2022–2026 гг. Стратегия цифровой трансформации правительства предполагает создание «электронного правительства», повышение качества государственных услуг посредством цифровизации, содействие использованию цифрового удостоверения личности для финансовых и нефинансовых услуг и платежей, поощрение инвестиций в телекоммуникационный сектор для улучшения покрытия мобильной связью и интернетом, а также их доступности. Для достижения этой цели государство поддерживает образовательные программы в сфере ИТ и создало ИТ-парк — среду с льготными условиями налогообложения и ведения бизнеса для ИТ-бизнеса и стартапов.

Мы считаем, что Узбекистану необходимо приложить больше усилий, чтобы улучшить покрытие мобильной связью и интернетом и сократить разрыв с рядом других стран региона. Большая часть населения проживает в сельской местности и труднодоступных районах, при этом, по оценкам, 10% населения в 2022 г. проживало в районах, не охваченных сетями мобильной широкополосной связи; в то же время, хотя 91% населения пользовались услугами сотовой связи, только около 77% имели подключение к Интернету. Достижение дальнейшего прогресса в развитии цифровых финансовых услуг потребует согласованных усилий банков, правительства, банковского регулятора и поставщиков инфраструктуры в секторе телекоммуникаций, производства м распределении электроэнергии.

Режим регулирования: Острожный подход к росту

Мы считаем, что банковское регулирование с осторожностью поддерживает дальнейшие инновации и цифровизацию и не представляет существенного риска для трансформации банковского сектора. Мы полагаем, что регулятор принимает во внимание достаточно низкую финансовую грамотность населения и по-прежнему доминирующее положение государственных банков в секторе, на долю которых приходится около 70% совокупных активов банковской системы. Такой взвешенный подход позволяет правительству осуществлять постепенную модернизацию и обеспечивать стабильное функционирование государственных банков и банковского сектора в целом.

Наиболее значимые события последних лет, которые будут стимулировать цифровизацию, одновременно обеспечивая сохранение контроля над сопутствующими рисками, это введение MyID для доступа к государственным и финансовым услугам, обновленное законодательство о платежах и платежных системах, а также регулирование криптовалютных бирж.

Отраслевые характеристики: Рост электронных платежей и кредитов набирает обороты, однако конкуренция также усиливается, в то время как в сегменте цифровых сбережений конкурентное давление ниже

Финансовый сектор претерпел существенные изменения за последние десять лет. Однако он все еще находится на ранней стадии своего развития и предлагает своим клиентам довольно простые финансовые продукты. Сектору необходимо внедрять лучшие банковские практики, такие как более высокие стандарты управления, эффективные бизнес-модели и передовые методы управления рисками и андеррайтинга. В то же время благоприятное влияние на него оказывает цифровые нововведения в мировом финансовом секторе и обмен передовым международным опытом и талантами.

Узбекистан остается рынком со существенно более низкими общими показателями проникновения финансовых услуг по сравнению с другими странами региона. Согласно данным Global Findex Всемирного банка, в период с 2011 г. по 2021 г. доля населения, имеющего банковский счет, увеличилась почти вдвое и достигла 44%. Низкий уровень доходов, особенно в сельской местности, и удаленное расположение банковских отделений являются наиболее распространенными факторами, объясняющими плохой доступ к финансовым услугам для 15–30% населения, по-прежнему существует значительный неофициальный сектор экономики, и широко распространены операции с наличными.

Проблемные области представляют собой уникальную возможность для банковского сектора Узбекистана, поскольку цифровые инновации могут помочь в решении проблем с физическим доступом к банковским отделениям, а также снизить стоимость финансовых услуг, сделав их более доступными для населения. Среди наиболее выдающихся цифровых инноваций в финансовом секторе, которые мы наблюдаем в последнее десятилетие, можно выделить следующие.

Продолжается активный рост цифровых платежей и использования электронных кошельков.

Объем транзакций через POS-терминалы только в 2023 г. вырос в четыре раза и продолжает расти. Банки стремятся извлечь выгоду из этой деятельности, о чем свидетельствует консолидация Payme банком TBC Bank и интерес со стороны казахстанской финтех-группы Kaspi.kz к приватизации Humo, одной из ведущих платежных систем Узбекистана. Мы ожидаем, что в ближайшие несколько лет будут происходить дальнейшие межсекторальные и трансграничные приобретения.

Банки продолжают развивать свои экосистемы.

Они интегрируют финансовые услуги и стремятся раскрыть огромный, по их оценкам, потенциал сегмента электронной коммерции, который демонстрирует высокие темпы роста, но все еще имеет довольно низкий уровень проникновения.

Розничное кредитование демонстрирует уверенный рост.

Действующие банки развивают онлайн и мобильные кредитные продукты, включая кредиты «купи сейчас — заплати потом», которые рассматриваются как потенциальная область роста для банков. По нашему мнению, недавнее приобретение АКИБ «Ипотека-банк» венгерской OTP Group в 2023 г. позволит ему использовать обширный опыт работы в сфере розничного бизнеса и знания группы OTP, полученные в ходе ее деятельности в Восточной и Центральной Европе. Увеличение числа иностранных игроков также может усилить конкуренцию в секторе.

Государственные и частные банки стремятся активно развивать направление услуг микро-, малому и среднему предпринимательству.

Это потребует от банков предложения полного спектра услуг, доступ к которым клиенты могут получить удаленно и по низкой цене.

Мы полагаем, что банки Узбекистана сохранят свои позиции в банковском секторе, и мы не считаем, что финтех-компании на данном этапе могут угрожать позициям этих банков. Те банки, которые сейчас активно развивают и инвестируют в цифровые технологии, в течение следующих нескольких лет займут более выгодные позиции на рынке. В то же время улучшение затратной базы, вероятно, будет заметно не сразу, поскольку, скорее всего, банки продолжат осуществлять значительные инвестиции.

Предпочтения: Молодое, технически подкованное население приветствует финансовые инновации

Наблюдается выраженная диспропорция в использовании цифровых финансовых услуг разными слоями населением, в зависимости от их возраста, уровня дохода и доступа к финансовым услугам. Однако мы полагаем, что демографическая структура населения и сохраняющаяся тенденция к урбанизации продолжат стимулировать спрос на цифровые инновации в финансовом секторе. Это будет выражаться во внедрении мобильного и интернет-банкинга, предпочтении цифровых платежей наличным и готовности пробовать новые банковские продукты.

Население Узбекистана молодо, а его численность устойчиво растет. Около 30% населения Узбекистана ─ это люди моложе 14 лет, а средний возраст составляет около 30 лет. В то же время общий уровень доходов населения низок, ВВП на душу населения является одним из самых низких в регионе, что является наибольшим препятствием для роста использования традиционных и инновационных банковских услуг. При этом доходы сельского населения существенно ниже среднего уровня.

Диаграмма 20

Диаграмма 21

Источник: S&P Global Ratings