Окончание первого полугодия 2024 года ознаменовалось замедлением роста экономики РК – она выросла на 3,3% г/г, что существенно ниже прошлогодних 5,3% за аналогичный период. Рост сократился из-за ощутимого снижения темпов в двух отраслях, доминирующих в формировании ВВП – торговле и горнодобывающем секторе. Торговля во многом снизилась из-за спада инвестиций в основной капитал горнодобывающего сектора, повлекшего снижение реализации товаров и услуг. Таким образом, наблюдается высокая трансмиссия уязвимостей в нефтяном секторе в другие секторы страны.

К середине года стало очевидным, что экономика Казахстана все-таки будет финансироваться дополнительно – принято решение о приобретении Национальным фондом акций АО НАК «Казатомпром» почти на $1 млрд. Однако с учетом темпов экономического роста, недобора налоговых доходов – особенно по НДС и КПН – и стремительного освоения запланированного объема трансфертов за первые полгода, мы ожидаем, что это будет не единственное дополнительное использование средств Национального фонда для поддержания государственного бюджета.

Валютный курс полностью следовал траектории изъятий трансфертов. Курс тенге, сильное укрепление которого наблюдалось с конца прошлого года, не был равновесным и сложился благодаря высоким изъятиям валюты из Национального фонда для обеспечения трансфертов в бюджет. Двукратное сокращение трансфертов в июне и предложения валюты на рынке привело к обесценению тенге на 6% по итогам месяца.

Инфляция в последние месяцы уверенно снижается, достигнув минимума за последние 2,5 года. В то же время волатильность обменного курса и обесценение тенге могут оказать проинфляционное давление в ближайшие периоды. Кроме того, дополнительное стимулирование экономики в виде внебюджетного финансирования также создает риск отложенной инфляции, что может сказаться на консервативности НБК по будущим решениям касательно снижения базовой ставки.

Снижение темпов роста торговли и нефтяного сектора замедлили движение экономики

За первые 6 месяцев 2024 года рост экономики существенно замедлился по сравнению с показателями прошлого года. Если в первом квартале удавалось удерживать его на уровнях, близких к 4%, то во втором квартале он составил 3,3%, следуя траектории ранее озвученных пессимистичных прогнозов. Причинами такого замедления продолжают оставаться снижение объемов нефтедобычи, замедление роста оптовой торговли и драматичное падение инвестиций в основной капитал – с двузначных темпов прироста в прошлом году до отрицательных значений в этом.

При этом, несмотря на умеренную долю горнодобывающего сектора в структуре ВВП, события в нем могут негативно влиять и на смежные секторы, например, оптовую торговлю непродовольственными товарами, которая поддерживалась высокими инвестициями в основной капитал нефтяного сектора.

Локомотивом экономики во втором квартале стал обрабатывающий сектор, рост которого составил 5,1%. В то же время он обеспечивался в основном сырьевой частью обрабатывающего сектора, а именно ростом выпуска черных металлов и химической продукции. Среди несырьевых компонентов можно отметить динамичный рост в машиностроительной отрасли с приростом на 9,4% г/г.

Низкие темпы роста экономики, недобор налоговых доходов в части НДС и КПН (исполнение планов – 72% и 87% соответственно), а также факт использования 77% от запланированного объема трансфертов за 6 месяцев привели к дополнительному стимулированию экономики – в июле была завершена сделка по приобретению на средства Национального фонда акций АО НАК «Казатомпром» на сумму около $1 млрд. Мы ожидаем, что до конца года будут проведены и другие подобные транзакции с целью дополнительного финансирования экономики.

Мы сохранили наш прогноз по росту экономики Казахстана на 2024 год на уровне 3,9%, ранее озвученный нами в июне. Определяющими факторами стали стагнация в нефтяном секторе и в сфере торговли, фискальная неопределенность из-за недостаточной собираемости налогов, довольно жесткие денежно-кредитные условия, сдерживающие темпы роста корпоративного кредитования и экономики в целом.

НБК смягчает монетарные условия, но сохраняет осторожность на фоне прежних и новых проинфляционных факторов

По итогам июня темпы инфляции вновь снизились до рекордно низких за последние месяцы уровней, составив 8,4% г/г. Ее основным драйвером по-прежнему остаются платные услуги, и такая тенденция будет сохраняться ввиду дальнейшего роста тарифов на ЖКУ. Тем не менее, продолжают сохраняться, а также появляются новые внешние и внутренние проинфляционные факторы.

Неопределенность по дополнительным изъятиям из Национального фонда для финансирования экономики в некоторой степени прояснилась – средства от покупки акций АО НАК «Казатомпром», по информации НБК, поступят в бюджет уже в июле, что может увеличить ликвидность на рынке и оказать давление на цены. Кроме того, резкое сокращение трансфертов из Национального фонда в июне, повлиявшее на обесценение тенге, а также ухудшение внешнего инфляционного фона из-за ускорения инфляции в России и Узбекистане несет риски импортной инфляции в ближайшие периоды. Национальный Банк продолжает постепенно смягчать денежно-кредитную политику, но делает это консервативно. Два последних заседания по денежно-кредитной политике НБК ознаменовались снижением базовой ставки по 25 б.п. Данное снижение продолжает сохранять реальную ставку довольно высокой, и, на наш взгляд, пространство для дальнейшего понижения существует.

Учитывая все балансирующие риски, мы сохраняем наш прогноз по инфляции до конца 2024 года на уровне 8,5%, но не исключаем и более позитивный результат. В текущих условиях оптимальный уровень базовой ставки, на наш взгляд, составляет 13,5%. Тем не менее, Национальный Банк может не опустить ее до такого значения до конца года ввиду реализации вышеперечисленных проинфляционных факторов.

Как и ожидалось, снижение объема трансфертов из Национального фонда заметно отразилось на обесценении тенге

Обменный курс продолжает зависеть не от фундаментальных факторов, а от объемов валютных изъятий для трансфертов в бюджет, как отмечает и сам монетарный регулятор. Сокращение объема трансфертов за июнь сразу в два раза по сравнению с маем привело к ослаблению тенге на 6% по итогам месяца. В то время как дополнительная продажа валюты из Национального фонда для обеспечения покупки акций АО НАК «Казатомпром» должна повлиять на укрепление тенге, она, вероятно, будет более сбалансированной вследствие равномерного поступления валюты на рынок на протяжении 4 месяцев по решению НБК.

Ниже представлены наши прогнозы на текущий и следующий годы. Как мы и предполагали, экономика в этом году будет финансироваться дополнительными поступлениями из Национального фонда – совокупные трансферты превысят запланированные на год Т3,6 трлн. На основе динамики уже совершенных изъятий существует высокая вероятность, что финансирование экономики из Национального фонда не ограничится единственной сделкой в этом году. Это, с одной стороны, может вызвать нефундаментальное укрепление национальной валюты, а с другой – стимулировать рост инфляции из-за увеличения ликвидности в экономике.

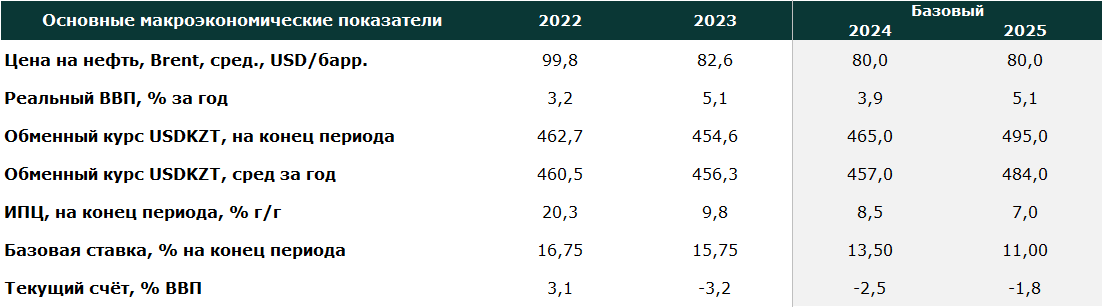

Прогнозы Halyk Finance

РОСТ ЭКОНОМИКИ РК В ПЕРВОМ ПОЛУГОДИИ РЕЗКО ЗАМЕДЛИЛСЯ

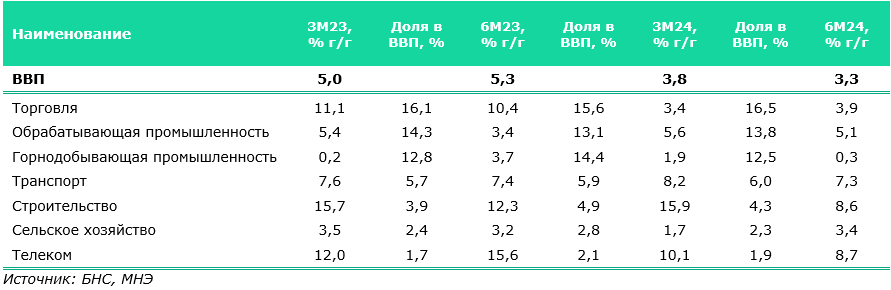

Экономический рост в первом полугодии 2024 года значительно сбавил темпы до 3,3% г/г по сравнению с первым кварталом (3,8% г/г) и прошлым годом, когда он на протяжении всего года был на уровне 5%. Снижение темпов роста экономики было связано с замедлением показателей внутренней торговли по сравнению с предыдущим годом, слабой динамикой сырьевого сектора, прежде всего из-за стагнации нефтедобычи, а также снижением инвестиций в основной капитал. Другими факторами были довольно жесткие монетарные условия, которые продолжают влиять на темпы кредитования, в первую очередь – корпоративного, что сдерживает темпы роста ВВП. Так, за 5 месяцев 2024 года объемы корпоративного кредитования выросли всего на 0,7%, в то время как розничный сектор вырос на 7,8%. Отчетный период был также отмечен продолжением экспансионистской бюджетной политики: расходы государственного бюджета по итогам первого полугодия составили Т13,1 трлн, что на 6,5% больше, чем за аналогичный период 2023 года.

Рост бюджетных расходов происходит на фоне сильного недобора налоговых доходов, особенно по НДС и КПН, где планы были выполнены только на 72% и 87% соответственно. При этом эта проблема остается нерешенной уже многие годы. Недавний анализ Всемирного Банка показал, что потери в налоговых доходах страны из-за недобора именно по КПН и НДС составили около 7,8% к ВВП в 2021 году. В такой ситуации бюджетные расходы поддерживали высокие изъятия из Национального фонда. За первое полугодие текущего года было потрачено 77% от запланированного совокупного объема трансфертов из Национального фонда в 2024 году.

Рис. 1. Динамика ВВП и отраслей

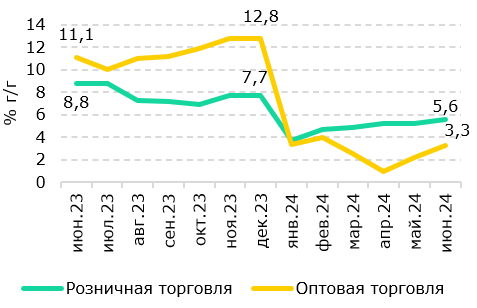

Торговлю тормозит сокращение в оптовой торговле непродовольственными товарами

Во втором квартале сектор внутренней торговли, который традиционно вносит наибольший вклад в ВВП, замедлил свой рост по сравнению с аналогичным периодом прошлого года – индекс физического объема торговли (ИФО) за 6М24 показал прирост в 3,9%, а за 6М23 – 10,4%. При этом большая часть в общем объеме отрасли приходится на оптовую торговлю, удельный вес которой составляет 68%, а розничной – 31% (около 1% занимает ремонт автомобилей).

| Рис. 2. Структура внутренней торговли | Рис. 3. Динамика оптовой и розничной торговли |

|

|

| Источник: БНС, Bloomberg | Источник: БНС |

Поэтому замедление было вызвано динамикой оптовой торговли, которая по итогам второго квартала выросла на 3,3% г/г (+11,1% г/г за 6М23), тогда как розничная показала 5,6% рост г/г (+8,8% г/г за 6М23). Тогда как темпы роста и в оптовой, и в розничной торговле снизились, именно в оптовой наблюдалось наиболее драматичное падение прироста с начала текущего года.

В оптовой торговле непродовольственные товары доминируют с долей в 80%, и за 6М24 по ним наблюдался не прирост, а 1,3% сокращение. Даже 20,4% прирост в торговле продовольствием в итоге не смог переломить скромные показатели первого полугодия по оптовой торговле. Такая ситуация, вероятно, сложилась на фоне резкого сокращения инвестиций в основной капитал, больше всего в горнодобывающем секторе, сельском хозяйстве и строительстве, что повлияло на объемы реализации товаров и услуг.

Несмотря на замедление роста по сравнению с прошлым годом, расширение в розничной торговле все же сильно опередило рост ВВП за январь-июнь 2024 года. В категории товаров наблюдается различная динамика: продовольственные товары, доля которых составляет 31%, увеличились на 9,6% г/г. Непродовольственные товары с долей 69% показали более умеренный рост в 4% г/г, что соответствует движению и в оптовой торговле, где сильнее всего снизился рост именно по торговле непродовольственными товарами. В прошлом году в этот период розничная торговля непродовольственными товарами росла двузначными темпами – на 16,8% г/г.

Горнодобывающая отрасль просела из-за стагнации нефтедобычи

Производство в горнодобывающем секторе в реальном выражении за первое полугодие выросло на 0,3% г/г (+1,9% г/г в первом квартале; +3,7% г/г за 6М23). Основную роль в таком замедлении сыграли слабые показатели по добыче нефти, которая имеет удельный вес свыше 70% в данной отрасли. Во втором квартале она продолжила показывать снижение объемов относительно данных 2023 года. Так, если в апреле объемы добычи сырой нефти, включая газовый конденсат, сложились на уровне 7,3 млн тонн (-3,6% г/г), то в мае и июне они упали до 7,2 млн тонн (снижение на 4,9% г/г и 2,3% г/г соответственно), что ниже значений первого квартала, которые находились в интервале 7,3-7,8 млн тонн.

Рис. 4. Динамика нефтедобычи

Такие изменения в объемах добычи связаны с тем, что, превысив установленные квоты в рамках ОПЕК+ в первом квартале, Казахстан решил компенсировать перепроизводство уже во втором. Напомним, что в начале июня страны ОПЕК+ решили в очередной раз продлить добровольное сокращение добычи нефти на 2,2 млн баррелей в сутки, теперь уже до конца сентября 2025 года. С учетом этих и других обязательств РК можно предположить, что темпы роста нефтедобычи в стране будут умеренными в течение всего текущего года.

В отчетном периоде наблюдался рост добычи металлических руд на 5,8% г/г, тогда как объемы предоставления услуг в горнодобывающем секторе выросли на 8,4% г/г.

Обрабатывающая отрасль растет в основном за счет сырьевой части

В период замедления горнодобывающего сектора основным локомотивом роста промышленности, а также экономики в целом в первом полугодии стал обрабатывающий сектор, который показал прирост на 5,1% г/г (+5,6% г/г в первом квартале; +3,7% г/г за 6М23). Если рассмотреть структуру производства, то можно увидеть, что положительная динамика сложилась в основном за счет ее сырьевой части, прежде всего – за счет продукции металлургической промышленности (металлы первичной и вторичной переделки), которая обеспечивает 40% выпуска отрасли и учитывается в статистике как обрабатывающий сектор. Так, за 6М24 объемы выпуска черных металлов выросли на 13,7% г/г, а цветных металлов – на 5% г/г. При этом производство химической продукции продемонстрировало рост на 5,3% в годовом исчислении, в то время как объемы выпуска кокса и продукции нефтепереработки сократились на 0,3% г/г.

Среди несырьевых компонентов можно отметить динамичный рост машиностроительной отрасли (18% выпуска сектора) с приростом в 9,4% г/г. Это произошло главным образом благодаря более чем двукратному росту производства прочих транспортных средств, в то время как производство автомобилей сократилось на 10,2% г/г. Производство продуктов питания (14% выпуска сектора) за отчетный период осталось примерно на том же уровне, а легкая промышленность сократилась на 1,9% г/г.

Другие секторы

Темпы прироста в строительной отрасли замедлились до 8,6% г/г по итогам первого полугодия по сравнению с 15,9% г/г в первом квартале (+12,3% г/г за 6М23). В целом рост поддерживался за счет строительства жилых зданий (+22,4% г/г) и сооружений (+15,6% г/г). В свою очередь объемы строительства нежилой недвижимости сократились на 3,9% г/г после роста на 8,7% г/г в первом квартале.

Довольно высокие темпы прироста сложились в сфере транспорта – 7,3% г/г, что немного ниже показателя в 8,3% г/г за первый квартал и почти повторяет динамику 2023 года. Рост в отрасли обеспечил пассажирооборот, который увеличился на 12,9% г/г за первое полугодие, в то время как грузооборот сократился на 1,8% г/г.

В результате влияния паводков и периода сбора весеннего урожая темпы прироста выпуска в сельскохозяйственном секторе ускорились до 3,4% г/г по сравнению с 1,7% г/г в первом квартале (+3,2% г/г за 6М23). Сфера телекоммуникаций за первое полугодие показала динамичный рост на 8,7% г/г (+10,1% г/г в первом квартале), однако значительно ниже аналогичного показателя прошлого года – 15,6% г/г.

Наш прогноз

Мы сохранили наш прогноз по росту экономики Казахстана на 2024 год на уровне 3,9%, который впервые представили в середине июня. Это обусловлено несколькими факторами. Во-первых, высокой фискальной неопределенностью из-за недостаточного объема налоговых поступлений и потребности в дальнейшем увеличении трансфертов из Национального фонда. Во-вторых, как описывалось выше, замедление в секторе торговли и проблемы в нефтедобывающей отрасли наряду с ухудшением инвестиционной активности продолжают оказывать сильное давление на динамику ВВП. Жесткие монетарные условия и стагнация корпоративного кредитования на фоне резкого ослабления тенге в июне и соответственно возросших инфляционных ожиданий также продолжают сдерживать экономический рост.

ИНВЕСТИЦИИ В ОСНОВНОЙ КАПИТАЛ СНИЗИЛИСЬ ВПЕРВЫЕ ЗА НЕСКОЛЬКО ЛЕТ

После двузначных темпов прироста, которые наблюдались в 2023 году, инвестиции в основной капитал в первой половине 2024 года продолжают показывать отрицательную динамику. Так, за январь-июнь текущего года объем инвестиций в основной капитал составил около Т6,7 трлн, сократившись на 3,5% в реальном выражении по сравнению с аналогичным периодом прошлого года. Это снижение во многом было обусловлено падением в таких ключевых отраслях, как сельское хозяйство (-24,5% г/г), горнодобывающая промышленность (-31% г/г) и строительство (-10% г/г).

Однако не все секторы показали отрицательную динамику. Так, инвестиции в обрабатывающую промышленность увеличились на 9,4% г/г, в телеком – на 143% г/г, что свидетельствует о динамичном развитии этих направлений. Также заметный прирост показал сектор транспорта (+33,7% г/г). Среди других секторов следует отметить финансовую и страховую деятельность, где наблюдался прирост на 22,1% г/г. Операции с недвижимым имуществом также показали увеличение на 4,5% г/г. Сфера консалтинга выросла на 58% г/г.

Отрицательная динамика наблюдалась в секторах, связанных с водоснабжением и утилизацией отходов (-5,4% г/г), и в административном и вспомогательном обслуживании (-15,4% г/г). Государственное управление и оборона показали снижение на 33,6% г/г. Таким образом, первая половина 2024 года для Казахстана стала периодом значительных колебаний в инвестиционной активности, где отдельные секторы показали резкий рост, тогда как традиционно сильные отрасли переживают времена спада.

| Рис. 5. Инвестиции в основной капитал | Рис. 6. Инвестиции в отдельные отрасли |

|

|

| Источник: БНС | Источник: БНС |

Ключевой причиной, которая привела к снижению совокупных инвестиций в основной капитал в первом полугодии, стало сокращение инвестиций в горнодобывающей промышленности и в сельском хозяйстве. Анализируя данные по инвестициям за последние пять лет, можно увидеть значительные колебания в обеих отраслях.

Сельское хозяйство показало рост в 2020 и 2021 годах с приростом инвестиций на 19% г/г и 45,9% г/г соответственно. В 2022 году произошло небольшое снижение, после чего в 2023 году наблюдалось восстановление с ростом на 22,1% г/г. Однако в 2024 году сектор пережил резкое падение на 24,5% г/г. Горнодобывающая промышленность, на которую традиционно приходится наибольшая доля вложений, также показывает непостоянство. После сокращения инвестиций в 2020 году на 11,6% в 2021 году отрасль пережила значительное падение на 31,6%. В последующие два года был зафиксирован рост на 6,3% и 11,4% соответственно, однако в 2024 году произошло новое падение на 31%. Э

Таким образом, обе отрасли сталкиваются с серьезными вызовами, что подчеркивает важность разработки новых стратегий для стабилизации и стимулирования инвестиционной активности в ключевых секторах экономики Казахстана.

ПАДЕНИЕ РОСТА РЕАЛЬНЫХ ДОХОДОВ НАСЕЛЕНИЯ

Во втором квартале 2024 года денежные доходы населения Казахстана продемонстрировали негативную динамику. Номинальный рост доходов замедлился, что особенно заметно в апреле и мае, когда прирост составил около 8% г/г в каждом месяце, и это существенно ниже показателя первого квартала (+14,4% г/г). Согласно данным БНС, в апреле реальные доходы упали на 0,6% в годовом выражении, а в мае – на 0,4% г/г. Это следует после значительного улучшения в марте, когда реальные доходы выросли на 4,9% по сравнению с предыдущим годом. Уменьшение роста инфляции в мае до 8,5% г/г не компенсировало замедление роста номинальных доходов, подчеркивая, что одного только снижения темпов инфляции недостаточно для обеспечения стабильности реальных доходов.

| Рис. 7. Динамика денежных доходов | Рис. 8. Реальный рост заработных плат |

|

|

| Источник: БНС | Источник: БНС |

Заработные платы восстанавливаются после периода высокой инфляции, однако их текущий рост все еще значительно отстает от показателей прошлых лет. За первые три месяца 2024 года реальные заработные платы увеличились менее чем на 3% г/г, что является одним из самых низких показателей за последние пять лет. Данные за 2020 год показывают резкий рост индекса реальной заработной платы до 12,2% г/г. В 2021 году темпы роста замедлились до 7,4% г/г, отражая стабилизацию экономических условий. В 2022 году произошло ускорение роста до 12,7% г/г. Однако в 2023 году индекс показал отрицательный рост (-0,6% г/г), свидетельствуя о снижении реальных доходов из-за инфляции. В 2024 году индекс восстановился до 2,7% г/г, что, хоть и является улучшением по сравнению с предыдущим годом, все же остается на относительно низком уровне. В целом рост реальных доходов не всегда соответствует общему экономическому росту страны. Основным фактором, влияющим на реальные размеры заработных плат, остается инфляция, а не экономический рост.

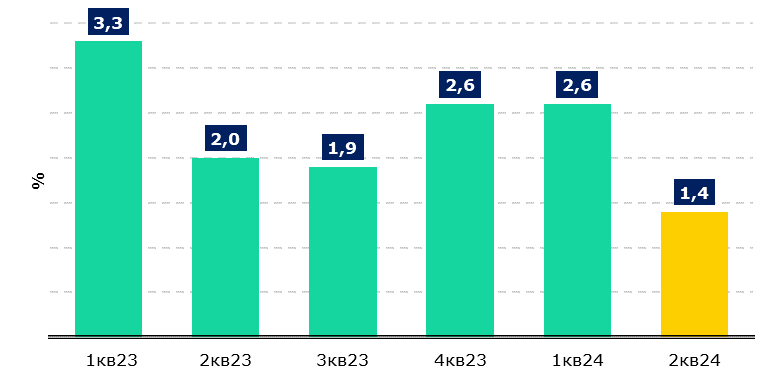

НБК МЕДЛЕННО, НО ВЕРНО СНИЖАЕТ БАЗОВУЮ СТАВКУ

Во втором квартале цикл смягчения монетарных условий был продолжен. Вслед за сохранением базовой ставки в апреле на уровне 14,75%, в июне НБК снизил базовую ставку на 25 б.п. до 14,50%. В начале июля она была снижена еще на 25 б.п. до 14,25%. Таким образом, НБК пока осмотрительно снижает уровень базовой ставки. Решения по ставке принимались в условиях некоторого ухудшения внешнего инфляционного фона ввиду роста цен на продовольствие в мире и ускорения инфляции в России и Узбекистане. При этом во внутренней экономике сохраняются проинфляционные факторы вследствие устойчивого внутреннего спроса, поддерживаемого фискальным стимулированием, а также продолжающейся реформы регулируемых цен.

В то же время фактическая инфляция в стране продолжает снижаться. По итогам июня 2024 года годовая инфляция составила 8,4% (8,5% в мае; 8,7% в апреле). Самым высоким компонентом инфляции во втором квартале стали платные услуги, которые все же за квартал замедлились до 2,3% по сравнению с 3,5% в первом квартале. Кроме того, во втором квартале замедлился рост цен на продовольственные товары – 0,1% по сравнению с 2,5% в первом квартале, что связано со снижением цен на отдельные продукты питания на фоне ограничительных мер правительства. Темпы роста цен на непродовольственные товары за отчетный период немного ускорились с 1,7% до 1,8%. Из-за замедления ключевых компонентов инфляции в целом в квартальном выражении инфляция значительно снизилась до 1,4% (2,6% в первом квартале).

| Рис. 9. Инфляция по кварталам | Рис. 10. Динамика инфляции и базовой ставки |

|

|

| Источник: БНС | Источник: БНС, НБК |

Несмотря на динамично снижающиеся темпы инфляции, денежно-кредитные условия остаются довольно жесткими. Причем в текущий момент и в ближайшие месяцы НБК может действовать еще более консервативно. Это связано, во-первых, с волатильностью обменного курса тенге – от значительного укрепления в первые пять месяцев 2024 года до 6%-го обесценения в июне – и связанным с этим повышением импортной инфляции. Во-вторых, будет сохраняться высокий темп роста тарифов на ЖКУ и роста цен на ГСМ, что со временем будет оказывать мультипликативный эффект на инфляцию. В-третьих, а это один из ключевых факторов – увеличение трансфертов в экономику, в том числе через внебюджетное использование средств НФ на покупку акций АО НАК «Казатомпром» на сумму Т467,4 млрд. Эти и другие операции с НФ до конца года повысят ликвидность в экономике, увеличив совокупный спрос и создав проинфляционное давление.

С другой стороны, на наш взгляд, пространство для продолжения цикла смягчения монетарной политики все же существует, и прежде всего из-за сохраняющегося высокого значения реальной ставки, которая превышает 5,8%. Несмотря на некоторое обесценение национальной валюты, увеличение трансфертов должно вернуть валютный курс на траекторию укрепления. Инфляция с конца предыдущего года, когда ее темпы прироста достигли однозначных величин, продолжает показывать положительную динамику. Учитывая все балансирующие риски, мы сохраняем наш прогноз по инфляции до конца 2024 года на уровне 8,5%, но не исключаем и более позитивный результат. В текущих условиях оптимальный уровень базовой ставки, на наш взгляд, составляет 13,50%. Тем не менее, Национальный Банк может не опустить ее до такого значения до конца года ввиду реализации вышеперечисленных проинфляционных факторов.

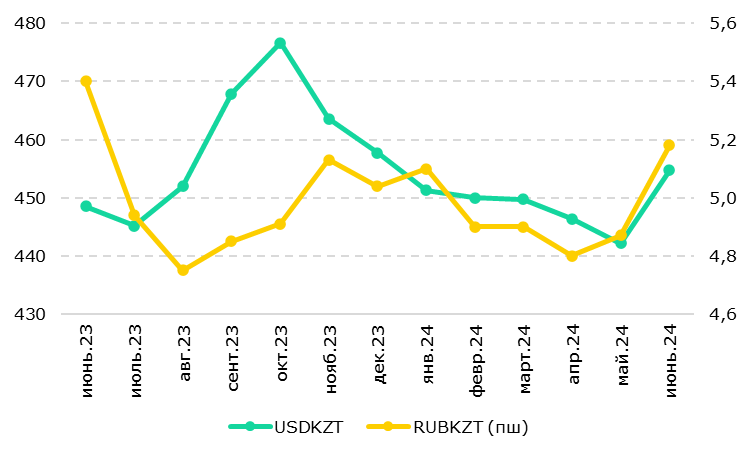

НАЦИОНАЛЬНАЯ ВАЛЮТА ЗАМЕТНО ОСЛАБЛА

Во втором квартале 2024 года курс доллара США к тенге испытал значительные колебания, когда он варьировался от 439,4 до 471,5 тенге за доллар. Эти колебания большей частью объясняются валютными вливаниями из Национального фонда, которые поддерживали курс тенге на относительно стабильном уровне. В мае 2024 года, благодаря активным продажам валюты на сумму $800 млн, среднемесячный курс достиг минимального значения за предыдущие два года – 442,2 тенге за доллар. Однако в июне объемы продаж валюты из фонда сократились почти в два раза – до $420 млн, что привело к ослаблению тенге до 454,7 тенге за доллар. В июне все другие фундаментальные факторы, влияющие на курс тенге (цена на нефть, платежный баланс и другие), практически остались без изменений, а курс рубля к доллару в России даже укрепился. Таким образом, единственной причиной достаточно резкого ослабления тенге стало двукратное снижение продаж долларов из Национального фонда на валютной бирже.

По нашим прогнозам, к концу текущего года курс доллара к тенге составит 465 тенге за доллар. Несмотря на обесценение национальной валюты, внешние инфляционные факторы остаются благоприятными, а увеличение трансфертов из Национального фонда может способствовать некоторому укреплению курса тенге. Так, Национальный Банк в июле должен провести разовую конверсионную операцию, в рамках которой планируется конвертировать примерно $970 млн из Национального фонда для финансирования бюджета через продажу акций АО «Казатомпром». НБК осуществит конвертацию на валютном рынке равномерно на протяжении четырех месяцев на сумму $243 млн ежемесячно. Кроме того, на основе динамики уже совершенных изъятий существует высокая вероятность, что финансирование экономики из Национального фонда не ограничится единственной сделкой в этом году. Это, с одной стороны, может снова вызвать нефундаментальное укрепление национальной валюты, а с другой – стимулировать рост инфляции из-за увеличения ликвидности в экономике.

Рис. 11. Динамика обменных курсов

Источник: НБК

МЕЖДУНАРОДНЫЕ РЕЗЕРВЫ РК ПРЕВЫСИЛИ ОТМЕТКУ В $100 МЛРД

Консолидированные международные резервы РК во втором квартале 2024 года составили $101,6 млрд, увеличившись на 5,6% с начала года (+7,5% г/г) и превысив отметку в $100 млрд с мая. В последний раз подобные значения наблюдались в феврале 2015 года. Расширение произошло в основном благодаря росту резервов НБК в золоте: так, монетарное золото в международных резервах с начала года выросло на 14,6% (+1,4% за второй квартал) или на $2,9 млрд. Согласно данным Всемирного совета по золоту, в первом квартале текущего года НБК приобрел 16,4 тонн золота, войдя в топ-5 стран по объему закупок, что, вероятно, и отразилось на показателях. При этом активы в СКВ с начала года выросли на 6,8% (+11,1% за второй квартал) или на $1,1 млрд. В целом на конец второго квартала 2024 года чистые международные резервы НБК составили $37,9 млрд – прирост на 11,8% с начала года (+17,7% г/г).

Рис. 12. Консолидированные резервы РК

Источник: НБК, Bloomberg

За второй квартал 2024 года активы НФ выросли на 1,0% до $61,4 млрд (+2,3% с начала года). Несмотря на высокие нефтяные котировки (80$+ за баррель), за первое полугодие прямые налоговые поступления в НФ снизились на 10,6% г/г до Т2 312 млрд. За тот же период изъятия сложились на уровне Т2 755 млрд, что на 26,5% выше, чем за аналогичный период прошлого года. Такой заметный прирост связан с неравномерным ежемесячным графиком использования Национального фонда для пополнения бюджета в виде трансфертов. Это, в свою очередь, является следствием спорного бюджетного планирования.

Таким образом, текущая динамика изъятий и поступлений Национального фонда указывает на продолжение процикличной политики, когда уровень расходов заметно превышает доходы даже при высоких ценах на нефть. Это, в свою очередь, негативно сказывается на росте активов НФ, которые могли быть гораздо выше при соблюдении надлежащей контрцикличной политики в стране (бюджетных правил). В этом отношении бюджетное планирование и исполнение планов правительства требуют доработок. Схожие мнения высказываются и со стороны НБК и Высшей аудиторской палаты (ВАП). Например, согласно отчетам ВАП, в последние годы наблюдается заметный рост расходов бюджета. Однако их обеспеченность ненефтяными доходами колеблется на уровне 50%. Разрыв в основном покрывается за счет трансфертов из Национального фонда, а также привлеченных займов.

Приложение 1. Отдельные макроэкономические показатели РК

Источник: БНС, НБК, МФ РК, ВБ, Halyk Finance

Источник: Аналитический центр Halyk Finance