В последнее время поднимается вопрос о значительной закредитованности казахстанцев. Первое кредитное бюро в своем в Telegram-канале Data Hub изложило цифры и факты, а также свою точку зрения на эту проблему.

СКОЛЬКО ДОЛЖНЫ КАЗАХСТАНЦЫ?

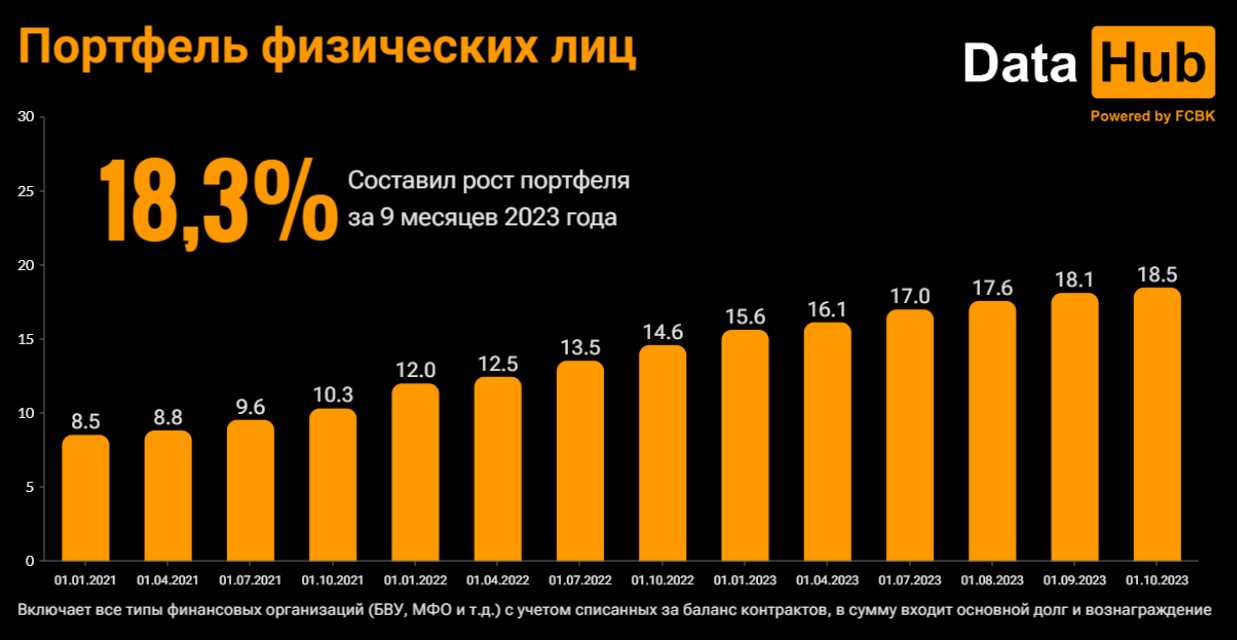

Портфель кредитования физических лиц по состоянию на 1 октября 2023 года составил 18,5 триллиона тенге, показывают данные Первого кредитного бюро, опубликованные в Telegram-канале Data Hub. Это совокупная оставшаяся задолженность населения перед всеми участниками финансовой системы (банками, микрофинансовыми организациями и т. д.) по действующим займам с учетом списанных контрактов. Под задолженностью здесь и далее мы понимаем сумму основного долга и вознаграждения.

С начала 2023 года портфель вырос на 18,3%, или почти 2,9 триллиона тенге, а вместе с суммой растет и количество заемщиков. На 1 октября 2023 года действующие кредиты имело около 8 миллионов 508 тысяч казахстанцев. Это почти на 379 тысяч человек больше, чем в начале года.

Меняется и средняя задолженность на одного заемщика. На 1 октября 2023 года среднестатистический заемщик имел оставшуюся непогашенную задолженность в размере 2 миллионов 174 тысяч тенге. Если сравнивать с началом года, то показатель вырос на 249,9 тысяч тенге (+13%). Темпы роста средней задолженности значительно выше темпов инфляции, которая по итогам 9 месяцев 2023 года составила 7,2%.

КАКИХ КРЕДИТОВ У ГРАЖДАН БОЛЬШЕ ВСЕГО?

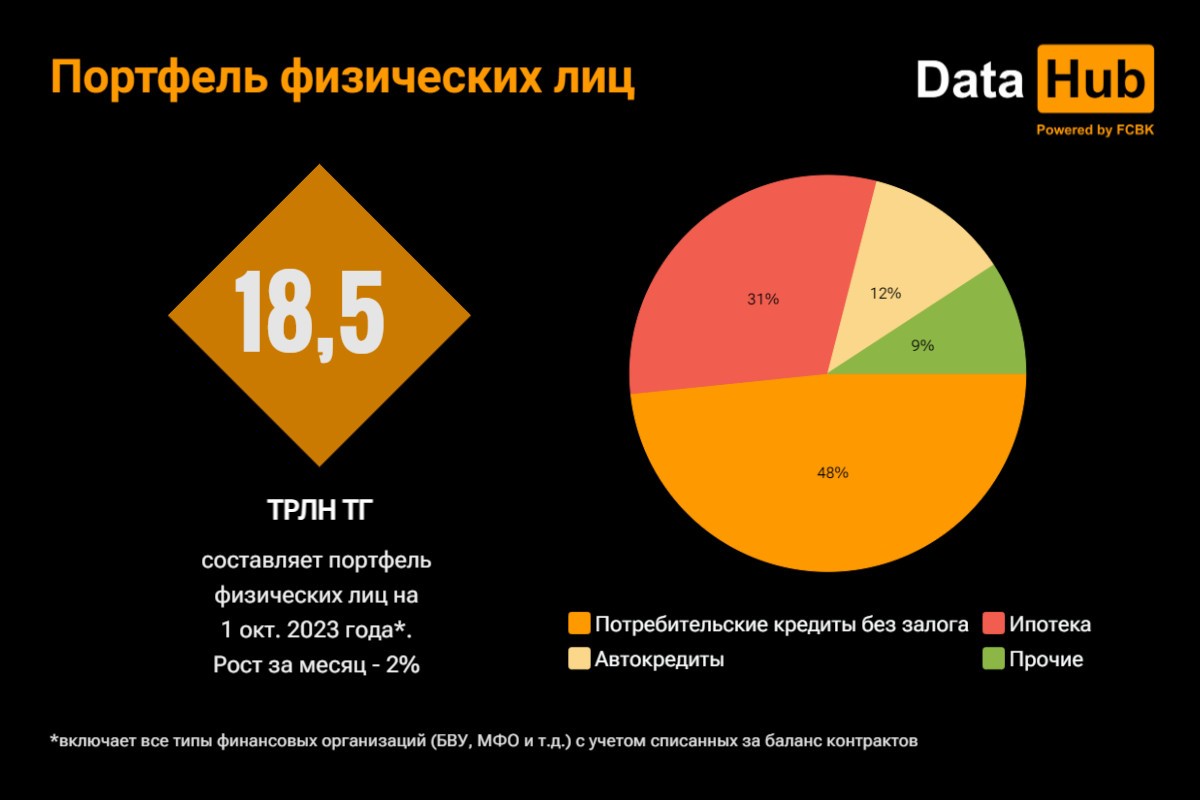

Почти половину портфеля физических лиц обеспечивает потребительское беззалоговое кредитование. Общая сумма задолженности физических лиц по этому продукту на 1 октября 2023 года составила 8,9 триллиона тенге. На втором месте — ипотека — около 5,7 триллиона тенге. На третьем месте — автокредитование — немногим менее 2,2 триллиона тенге. Совокупно на эти три продукта приходится более 90% от общего объема всего портфеля физических лиц.

Они же внесли и основной вклад в рост портфеля кредитования в 2023 году:

• Портфель потребительских беззалоговых кредитов вырос на 1,56 триллиона тенге, или 21%

• Портфель автокредитования — на 668 миллиардов тенге, или 44%

• Ипотечный портфель — на 418 миллиардов тенге, или 8%

Совокупная оставшаяся задолженность по остальным продуктам (залоговое потребительское кредитование, микрозаймы, кредитные карты, автоломбарды и бизнес-кредиты физических лиц) по итогам 9 месяцев 2023 года увеличилась на 209 миллиардов тенге, или 14%, составив на 1 октября чуть больше 1,7 триллиона тенге.

Таким образом, в 2023 году портфель кредитования физических лиц растет во многом за счет потребительских беззалоговых займов, а самую сильную динамику показывает автокредитование.

Основной объем портфеля кредитования приходится на банки второго уровня — 89,1% от общего объема (или около 16,5 триллиона тенге). МФО обеспечивают 6,4% от общего портфеля (1,2 триллиона тенге). Доля прочих типов операторов — 4,5% (830 миллиардов тенге).

НАСКОЛЬКО ВЕЛИКИ КРЕДИТЫ БОЛЬШИНСТВА КАЗАХСТАНЦЕВ?

Важно понимать, что заемщик заемщику рознь. У кого-то сумма действующих займов исчисляется десятками тысяч тенге, у других — десятками миллионов. Сегодня часто звучат тезисы о перекредитованности населения, но при этом нужно обратить внимание на то, что распределены кредиты очень неравномерно.

Яркий пример — беззалоговые потребительские кредиты. По состоянию на 1 октября 2023 года половина всех заемщиков, имеющих данный вид займа (а это около 3,8 миллиона человек), имело среднюю оставшуюся задолженность в размере 215 тысяч тенге, что гораздо меньше среднего размера заработной платы в Казахстане. По последним доступным данным БНС, средняя месячная зарплата на II квартал 23-го, с учетом сотрудников малого бизнеса, составляет 335,1 тысячи тенге. Минимальный размер зарплаты на 2023 год — 70 тысяч.

Если говорить о 90% всех заемщиков, или 6,9 миллиона человек, то тут средний размер задолженности только по потребительским беззалоговым кредитам на 1 октября 2023 года составил 686 тысяч тенге.

Соответственно, самые высокие показатели — у 10% заемщиков с наибольшей оставшейся суммой задолженности. Сюда входят казахстанцы с наиболее крупными займами. Их средний размер задолженности составил около 5,5 миллиона тенге. Более того, на долю этих 10% заемщиков приходится 47% от общего объема портфеля беззалоговых потребительских кредитов.

Подчеркнем, что цифры приведены исключительно для этого одного типа займов: у тех же самых людей притом могут быть другие долги, например ипотека.

ЕСТЬ ЛИ СЕРЬЕЗНЫЕ ПРОБЛЕМЫ С ПОГАШЕНИЕМ?

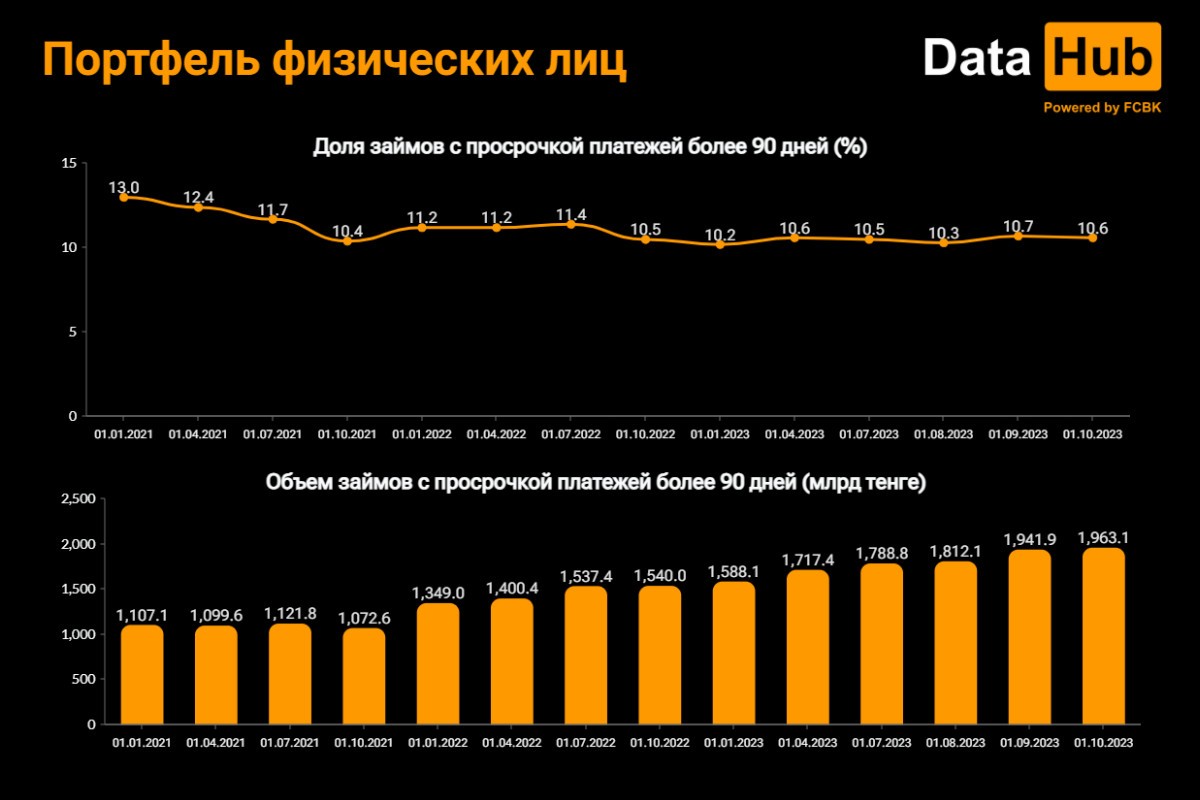

Общий объем кредитов физических лиц с просрочкой платежей в 90 и более дней на 1 октября 2023 года составил 1 триллиона 963 миллиардов тенге. Эта сумма включает в себя займы, выданные всеми участниками финансового рынка, с учетом списанных контрактов.

По итогам 9 месяцев 2023 года объем NPL90+ вырос на 375 миллиардов тенге, или 23,6%. Однако на фоне роста самого портфеля доля NPL90+ изменилась незначительно — с 10,2% по состоянию на 1 января 2023 г. до 10,6% на 1 октября 2023 г. По сравнению с 1 сентября она даже снизилась (было 10,7%).

Количество заемщиков, имеющих хотя бы 1 кредит с просрочкой в 90 и более дней, по состоянию на 1 октября 2023 года составляет 1,8 миллиона человек. За 9 месяцев 2023 года их количество выросло на 158,5 тысячи человек, причем к 1 октября по сравнению с 1 сентября цифра снизилась.

При этом ключевую роль в росте объема кредитов с просрочкой платежей сыграло потребительское беззалоговое кредитование. За 9 месяцев объем NPL90+ увеличился на 290 миллиардов тенге, или 31%, составив на 1 октября 2023 года 1 триллиона 239 миллиардов тенге. Доля NPL90+ по этому продукту кредитования увеличилась с начала года с 12,9% до 13,9%.

Что касается ипотеки, то тут объем NPL90+ составляет 211,8 миллиарда тенге (это 3,7% от портфеля) и с начала года он снизился на 10 миллиардов тенге. По автокредитам объем NPL90+с начала года увеличился на 53,8 миллиарда тенге, достигнув 142 миллиардов тенге (доля в портфеле автокредитования за это время выросла с 5,8% до 6,5%).

СКОЛЬКО КРЕДИТОВ ВЫДАЛИ В ЭТОМ ГОДУ?

Общий объем выданных населению кредитов за 9 месяцев 2023 года составил почти 10,2 триллиона тенге. По сравнению с январем-сентябрем 2022 года рост составил 30%, или около 2,3 триллиона тенге. Темпы роста выданных кредитов значительно выше темпов инфляции.

Пик выданных займов пришелся на июль — общий объем выдач составил около 1 триллиона 440 миллиардов тенге, что стало историческим максимумом.

Всего за 9 месяцев 2023 года новые кредиты оформило почти 6,5 миллиона казахстанцев. И это примерно на 454 тысячи человек больше, чем было в январе–августе 2022 года. Если в январе–августе 2022 года среднестатистический заемщик взял кредитов на 1 миллион 301 тысячу тенге, то год спустя — на 1 миллион 571 тысяч тенге. Разница — 270 тысячи тенге, или 20,8%.

На долю банков в 2023 году пришлось 85,4% (или около 8,7 триллиона тенге) от общего объема выданных кредитов. Практически весь остальной объем (14,2% или более 1,4 триллиона тенге) обеспечили микрофинансовые организации. При этом с точки зрения количества выданных кредитов распределение иное, доля банков уже ниже, а МФО, соответственно, выше по сравнению с денежным распределением: 67,2% и 32,5% соответственно.

НА ЧТО НАСЕЛЕНИЕ БЕРЕТ НОВЫЕ КРЕДИТЫ?

Самый популярный продукт — это потребительские беззалоговые кредиты. За 9 месяцев 2023 года их оформило 6 миллионов человек (в январе–сентябре 2022 г. — 5,5 миллиона). Общая сумма выданных подобных кредитов по итогам 9 месяцев 2023 г. составила 6,6 триллиона тенге. Это на 36% и 1,7 триллиона тенге больше, чем годом ранее. На долю беззалоговых потребительских займов приходится 64% от общего объема выданных в 2023 году кредитов. В общей структуре портфеля на 1 октября их доля составляет около 48,4%.

Значительно вырос объем выданных автокредитов — с 608 миллиардов тенге в январе–сентябре 2022 г. до 1,1 триллиона тенге в январе–сентябре 2023 г. Рост — 81%. Выдача ипотечных кредитов сократилась, причем значительно — с 1,5 триллиона тенге по итогам 9 месяцев 2022 года до 1,3 триллиона тенге в 2023 году. Что касается остальных продуктов, то тут рост с 914,3 миллиарда тенге до 1 триллиона 263 миллиардов тенге (+38%).

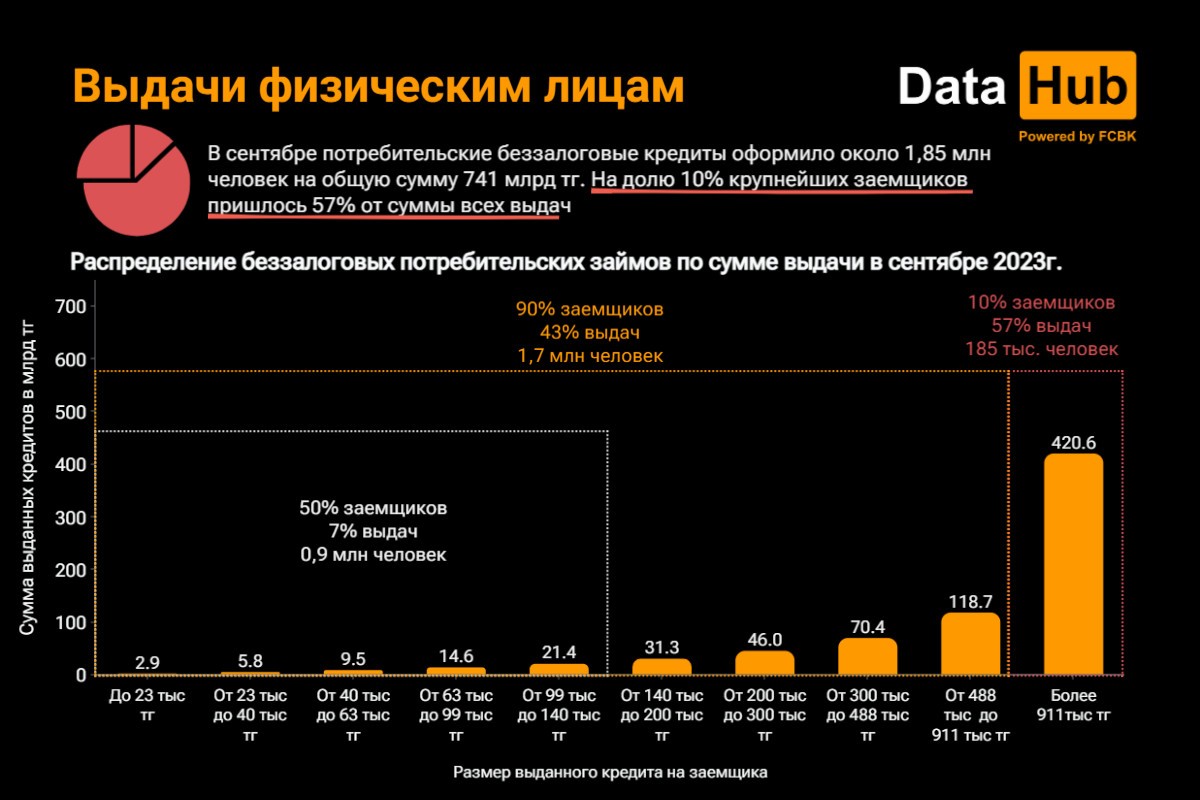

Однако выдачи также распределены неравномерно. Например, в сентябре 2023 года потребительские беззалоговые кредиты оформило 1,85 миллиона человек на общую сумму 741 миллиард тенге. При этом 57% от этой суммы (это 420,6 миллиарда тенге) пришлось лишь на 10% всех заемщиков. Половина из всех, кто оформил потребительские беззалоговые кредиты в сентябре (т.е. 0,9 миллиона человек), взяла займы на сумму, не превышающую 140 тысяч тенге, а 20% заемщиков (370 тысяч человек) — на сумму не более 40 тысяч тенге.

Что касается PDL-займов, то общее количество выданных займов по итогам 9 месяцев 2023 г. составило 9,4 миллиона единиц. Это на 71% и 3,9 миллиона единиц больше, чем годом ранее. Количество заемщиков за это время составило 981 тысяч человек, что на 53 тысяч человек больше, чем в январе–сентябре 2022 года. В среднем на заемщика за 9 месяцев текущего года приходится по 9,6 взятых займов на общую сумму 579 тысяч тенге.

А КАК ДЕЛА В ДРУГИХ СТРАНАХ?

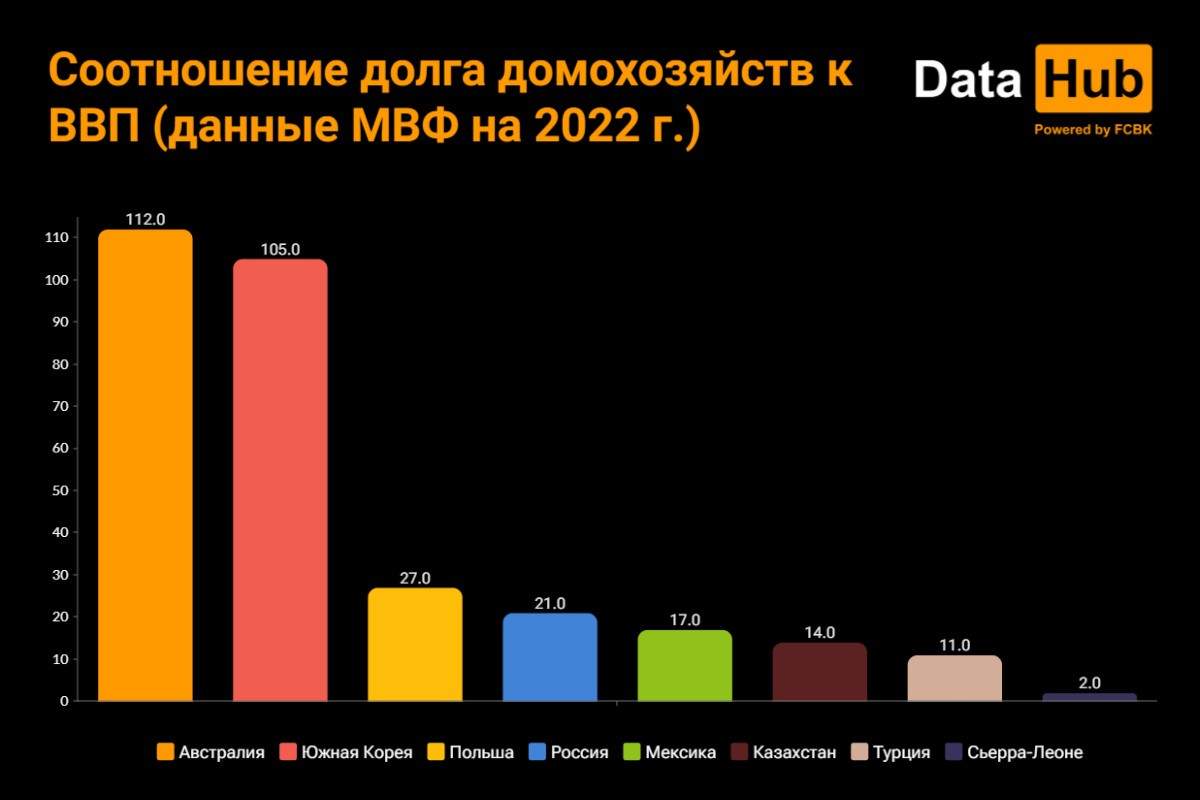

Оценивать общую ситуацию с кредитованием населения в Казахстане можно в сравнении с опытом других стран. Так, согласно данным МВФ за 2022 г. доля портфеля населения к ВВП составляет 14%, и по этому показателю Казахстан опережает Турцию (11%), но заметно отстает от, например, России (21%) и Польши (27%). Цифра по РК сравнима также с уровнем в таких государствах как Никарагуа (14%), Румыния (12%) и Мексика (17%). В развитых же экономиках показатели гораздо выше: в Австралии портфель кредитования физических лиц составляет 112% от ВВП, в Южной Корее — 105%. Для контраста: в такой африканской стране, как Сьерра-Леоне показатель составляет 2%, а в Пакистане — 3%.

Сравнивать можно и соотношение задолженности и доходов граждан. Международные данные доступны по подсчетам ОЭСР за 2021 год: организация соотнесла задолженность с чистым располагаемым доходом граждан. Для таких стран, как Словения и Колумбия, цифра составляет 52%, а для развитых государств, как Норвегия и Швейцария, речь идет о более чем 200%. У ОЭСР нет данных по Казахстану, но можно оценить сравнимый показатель: средняя задолженность заемщика к средней зарплате в том же году составляла 64%. В России, по данным ЦБ РФ и Росстата, средняя задолженность составляет 54% от годовой зарплаты.

МНОГИЕ КАЗАХСТАНЦЫ НЕ ИМЕЮТ ОФИЦИАЛЬНЫХ ДОХОДОВ. КАК ЭТО СКАЗЫВАЕТСЯ НА КРЕДИТАХ?

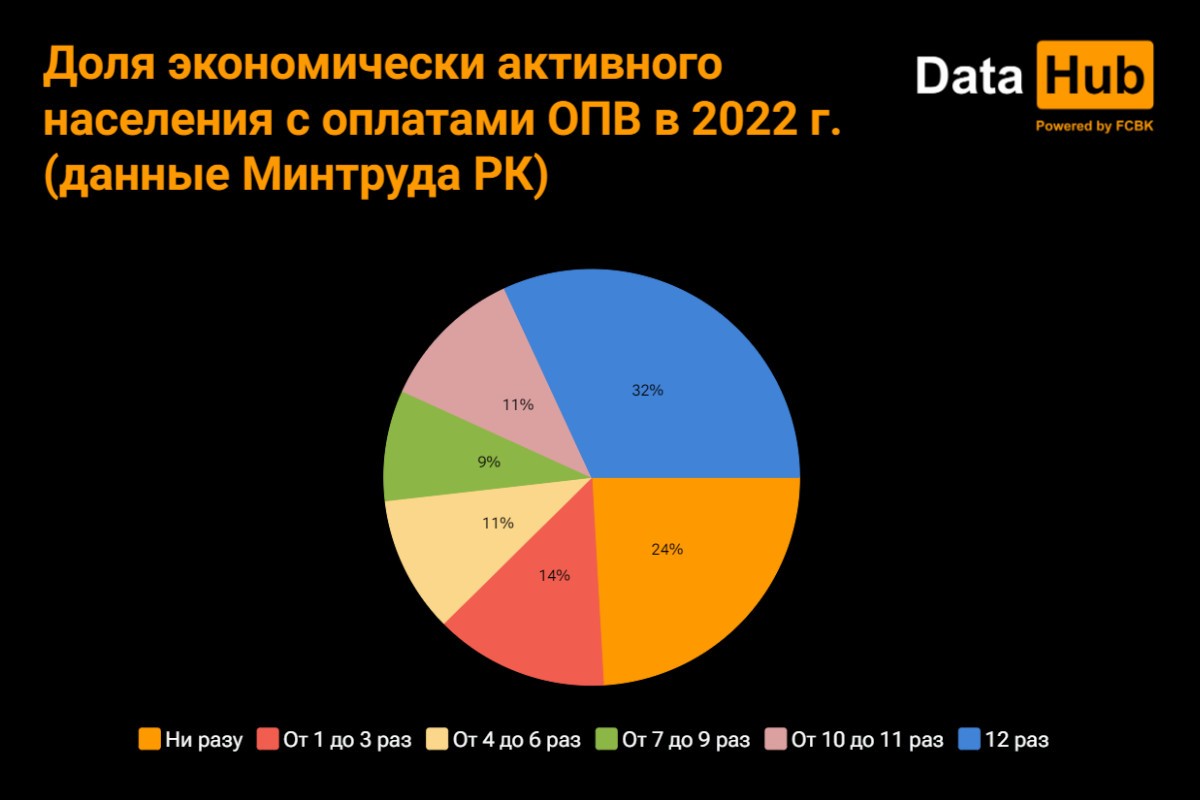

Надо отметить, что на показатели стран в некоторых случаях влияет и теневой рынок кредитования, размеры которого трудно оценить корректно. Теневая экономика влияет и на кредитование населения в Казахстане. Речь в первую очередь о сокрытии реальных доходов населения. Так, согласно официальной статистике, в Казахстане по состоянию на 1 января 2023 года к экономически активному населению относилось более 9,4 миллиона человек. При этом, по данным Министерства труда, в 2022 году хотя бы однократные обязательные пенсионные отчисления были начислены примерно 7,1 миллиона человек. Таким образом, почти четверть экономически активного населения не имеет официальных доходов.

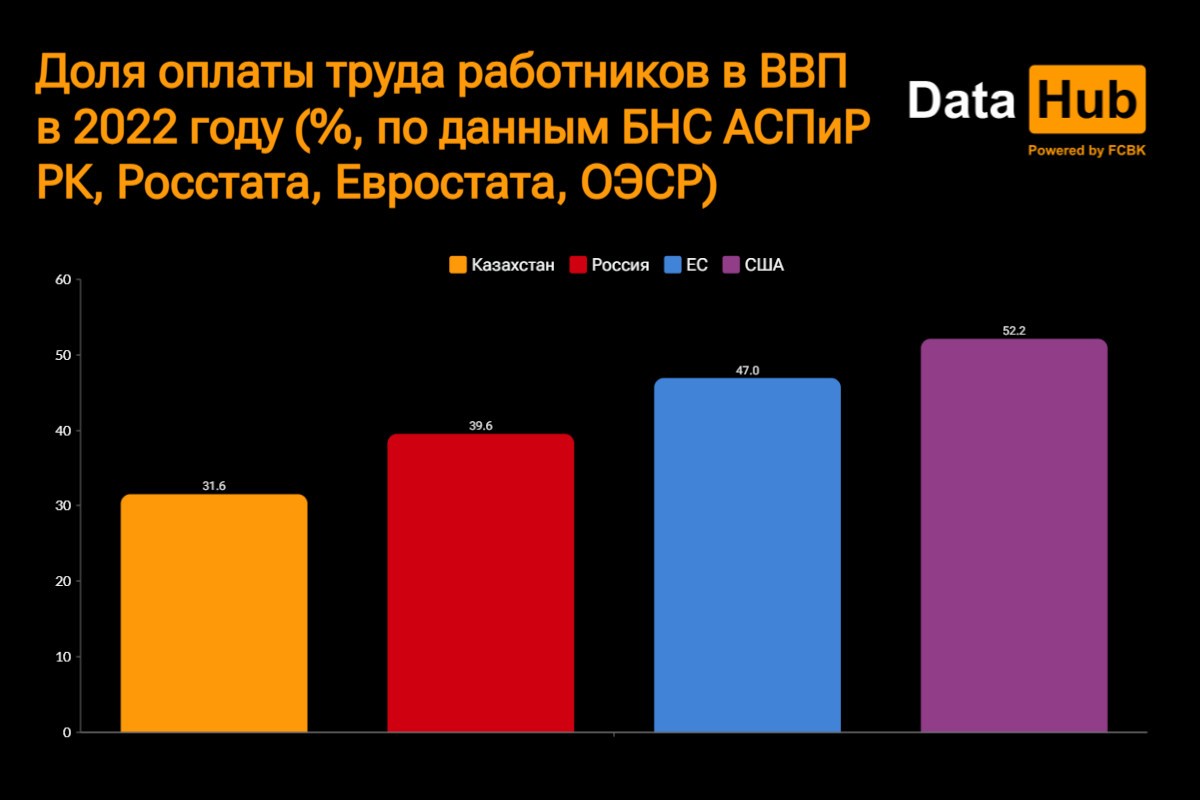

Более того, свыше 2,5 миллиона человек имели в течение года не более 6 отчислений, то есть фактически официально работали не более полугода. Количество казахстанцев, ОПВ по которым начислялось 12 раз, составило 3 миллиона человек — это менее трети от экономически активного населения. Фонд оплаты труда по всем отраслям экономики составляет около 31% от ВВП, тогда как в мировой практике нормальным считается уровень в 40-45%.

Второй момент — это неравномерность распределения доходов. Согласно данным БНС АСПиР РК, на долю 10% населения Казахстана приходилось 24% всех доходов. Но стоит обратить внимание на другие цифры из этого отчета. Среднедушевой доход половины населения республики не превышает 69 тысяч тенге. Для того, чтобы войти в число 10% казахстанцев с наибольшими доходами, достаточно получать 142 тысячи тенге на каждого члена семьи в месяц.

Таким образом, половина казахстанцев с официальной точки зрения живут на доходы, которые ниже размера минимальной заработной платы. В реальности же часть их поступлений может быть скрыта от государства. Четверть экономически активного населения либо не работает вообще, либо, опять же, занята в теневом секторе.

Влияние на рынок кредитования от этого может быть как прямое (например, невозможность корректно рассчитать коэффициент долговой нагрузки), так и косвенное (такое как рост спроса на определенные виды продуктов).

А ЧТО МОЖНО СДЕЛАТЬ, ЧТОБЫ СИТУАЦИЯ С КРЕДИТОВАНИЕМ СТАЛА ЛУЧШЕ?

Вышеизложенное говорит о необходимости повышения реального, причем официального уровня доходов населения. Рост доходов возможен исключительно за счет развития экономики, что и должно быть основной задачей. Что до «обеления», то здесь может помочь снижение налоговой нагрузки, вплоть до нулевых ставок для конкретных категорий, например, для ИП с доходами ниже определенного порога. Таким образом можно вывести из тени тех, кто сегодня «в черную» работает на себя.

Второе предложение: стимулировать потребление именно казахстанской продукции, введя особые ставки по кредитам на отечественные товары. Эти ставки должны быть ниже, чем ставки по займам на товары из-за рубежа. Здесь в качестве примера можно вспомнить о практике льготного автокредитования, которое распространялось только на машины отечественного производства.

Наконец, нужно бороться с идеологией иждивенчества. В 2019 году была объявлена программа по снижению долговой нагрузки, которая охватывала до 500 тысяч граждан из уязвимых слоев населения. Людям списывали долги в размере до 300 тысяч тенге. Со стороны государства мера была разовой, однако, например, в 2022 году АРРФР отчиталось о согласовании урегулирования проблемных займов с МФО. Частично долги простили 107 тысячам граждан на общую сумму в 800 миллионов тенге, полностью — еще 28 тысячам на сумму в 600 миллионов тенге. Также мы все помним проблему с валютными ипотечными кредитами и затянувшееся на годы урегулирование.

При этом вопрос повторения опыта 2019 года периодически поднимается публично, в том числе политиками, и у граждан может складываться впечатление, что долги рано или поздно снова спишут. Это негативно сказывается на платежной дисциплине, тогда как нам нужно формировать у людей понимание того, что погашать кредиты неизбежно придется.

КРЕДИТОВАНИЕ В КАЗАХСТАНЕ ВСЕ ВРЕМЯ ХОТЯТ СЕРЬЕЗНО ОГРАНИЧИВАТЬ. ПОЧЕМУ ЭТО МОЖЕТ БЫТЬ ОПАСНО?

В контексте рассуждений о закредитованности населения часто предлагают кардинальные решения, в том числе полные запреты по выдаче займов, например определенным категориям граждан.

Однако против такого подхода к делу есть несколько серьезных аргументов. Во-первых, жесткие ограничения по выдаче кредитов несут с собой риски замедления экономического роста в целом — в силу того, что ликвидности в экономике становится меньше.

Во-вторых, как показывает практика, запреты в любой сфере приводят, как правило, к формированию черного рынка. Такой рынок государство вообще не способно контролировать, что только усугубит ситуацию.

Важно понимать, что для многих категорий заемщиков и в особенности тех, чьи доходы невелики, кредиты — это не блажь, а необходимость. Если им будет необходимо найти условные 20 тысяч тенге до зарплаты, чтобы прокормить себя, то с введением ограничений на кредитование эта необходимость не пропадет. В такой ситуации он может обратиться к черным кредиторам (loan shark) или даже пойти на кражу или грабеж. Запреты в кредитовании, таким образом, несут с собой и социальные риски с угрозой роста преступности.

Источник: DataHub