4 сентября рейтинговое агентство S&P опубликовало обновленный обзор по Казахстану в рамках анализа суверенного кредитного рейтинга Республики Казахстан. Кредитный рейтинг на уровне «BBB-», прогноз – «стабильный» не изменился.

Резюме

Институциональная система и экономические показатели

- Темпы экономического роста в Республике Казахстан замедлятся по мере ужесточения налогово-бюджетной политики в соответствии с фискальными правилами.

- Мы ожидаем, что темпы роста реального ВВП достигнут пикового значения около 5% в этом году и в среднем будут составлять 3% в 2024-2026 гг.

- Концентрация экономики на нефтяном секторе и экспорте нефти по трубопроводу Каспийского трубопроводного консорциума (КТК) являются ключевыми факторами ее уязвимости, особенно на фоне влияния российско-украинского конфликта.

- Мы предполагаем, что Президент Республики Казахстан Касым-Жомарт Токаев останется на посту президента до 2029 г. и политические реформы, если и будут проводиться, то будут несущественными.

Финансовая гибкость и финансовые показатели

- Чистый государственный долг невысок, а позиция внешнего нетто-кредитора обеспечивает стране защиту от внешних факторов стресса.

- Планы по сдерживанию роста расходов бюджета и объема перечислений из суверенного фонда благосостояния должны ограничить дефицит бюджета расширенного правительства и поспособствовать небольшому увеличению государственных ликвидных активов до 26% ВВП к 2026 г.

- Рост импорта и отток дивидендов, выплачиваемых международным нефтяным компаниям, приведут лишь к небольшому дефициту счета текущих операций (СТО) в период до конца 2026 г.

- Мы ожидаем, что инфляция составит в среднем 14% в 2023 г. и постепенно снизится до целевого показателя Национального банка Республики Казахстан (НБРК) на уровне 5% к 2026 г.

Риски возникновения новых обстоятельств, связанных с КТК, остаются ключевыми для Казахстана на фоне российско-украинского конфликта.

Геополитическая напряженность, возникшая в результате российско-украинского конфликта, может привести к дальнейшим перебоям в экспорте нефти из Казахстана и ослабить внешнеэкономические и бюджетные показатели страны. Около 80% нефти, добываемой в Казахстане, поступает по трубопроводу КТК в Россию и далее в Европу. Ряд инцидентов привел к кратковременным приостановкам работы трубопровода в 2022 г., а недавние атаки со стороны Украины на Новороссийский морской порт в России свидетельствуют о рисках для безопасности акватории Черного моря. Однако, на наш взгляд, сильные показатели бюджета и платежного баланса Казахстана делают риски, связанные с временными перебоями в работе трубопровода, управляемыми.

Экономический рост несколько замедлится на фоне ужесточения бюджетной политики.

Увеличение государственных расходов стало ключевым фактором роста ВВП Казахстана в реальном выражении в последние годы. После протестов, произошедших в стране в январе 2022 г., правительство увеличило бюджетную поддержку социальных расходов, включая субсидии и инвестиционные проекты. С 2024 г. власти планируют ограничить темпы роста расходов бюджета и сократить объем трансфертов из Национального фонда Республики Казахстан (НФРК) в бюджет. Учитывая сокращение фискальных мер и завершение проектов по расширению добычи нефти, мы ожидаем, что темпы экономического роста снизятся в 2024-2026 гг. примерно с 5% в 2023 г.

Объем внешних ликвидных активов будет превышать внешний долг до конца 2026 г.

Рейтинги Казахстана поддерживаются его сильными фискальными и внешнеэкономическими показателями. Это обусловлено главным образом профицитами бюджета в период высоких цен на сырьевые товары, завершившийся в конце 2014 г. Соответствующие активы были аккумулированы в НФРК и в основном инвестированы за рубежом. После устойчивого снижения стоимости активов НФРК с 2014 г. мы ожидаем, что она повысится с 2023 г. и к 2025 г. достигнет уровня, близкого к показателю 2014 г.

Прогноз

Прогноз по суверенному рейтингу Республики Казахстан — «Стабильный» — отражает наши ожидания того, что фискальные и внешнеэкономические показатели Казахстана останутся сильными, обеспечивая достаточные резервы, в частности, для компенсации временных перебоев в работе трубопровода КТК или иных политических рисков.

Негативный сценарий

Мы можем понизить рейтинг Казахстана в случае более значительного ухудшения внешнеэкономических показателей и увеличения дефицита бюджета Казахстана, чем мы ожидаем в настоящее время. Это может произойти, например, если загрузка трубопровода КТК будет снижена и будет оставаться низкой длительное время и приведет с существенному сокращению экспорта нефти. Мы также можем понизить суверенный рейтинг, если рост затрат на привлечение заемных средств продолжит способствовать росту расходов на обслуживание государственного долга. Прочие дестабилизирующие факторы, такие как ухудшение стабильности внутри страны и масштабные протесты или беспорядки, также могут привести к понижению рейтинга.

Позитивный сценарий

Мы можем повысить рейтинг Казахстана, если среднесрочные перспективы изменения бюджетных показателей улучшатся и превысят наши ожидания, рост долга замедлится, а объем расходов на обслуживание долга сократится. При этом также повысится эффективность денежно-кредитной политики, о чем будет свидетельствовать низкая инфляция, сохраняющаяся приверженность гибкости обменного курса и снижение уровня долларизации экономики.

Обоснование

Институциональная система и экономические показатели: в 2023-2026 гг. рост ВВП Казахстана в среднем составит почти 4% и будет поддерживаться ростом в нефтяном и ненефтяном секторах

Влияние российско-украинского конфликта на темпы экономического роста и банковский сектор Казахстана было умеренным. Россия является крупнейшим торговым партнером Казахстана и основным поставщиком импортируемых в Казахстан товаров и услуг. Хотя структура торговли меняется с большим уклоном в сторону Китая и Европы, сейчас российский импорт составляет около 27% общего объема импорта Казахстана по сравнению с более чем 40% до конфликта, а экспорт в Россию составляет около 13% общего объема экспорта из Казахстана (12% до конфликта). Вторичное влияние санкций, введенных в отношении России, вероятно, ухудшило условия торговли для местных компаний в ряде секторов, хотя, насколько мы понимаем, объем торговли, скорее всего, увеличился, учитывая, что между станами сохраняется свободное движение товаров, услуг и рабочей силы. Казахстан в основном поставляет в Россию железную руду и уран, а ввозит автомобили, полуфабрикаты, уголь и нефтепродукты. В отличие от других стран Центральной Азии, денежные переводы мигрантов из России не являются важным источником дохода для Казахстана.

Ключевым сектором казахстанской экономики остается нефтяной, на который приходится примерно 15% ВВП, более половины объема экспорта и более 30% доходов расширенного правительства. По нашим прогнозам, цена на нефть марки Brent будет составлять в среднем около 85 долл/барр. в оставшиеся месяцы 2023 г. и в период до конца 2026 г. (см. статью «S&P Global Ratings снижает допущения в отношении цен на углеводороды в связи с умеренным спросом», опубликованную 22 июня 2023 г.). Трубопровод КТК останется основным экспортным маршрутом, на долю которого приходилось около 42,2 млн т нефти, или 80% экспорта казахстанской нефти за первые семь месяцев 2023 г. Нефтепровод КТК соединяет казахстанские Тенгизкое, Кашаганское и Карачаганакское нефтяные месторождения с черноморским портом Новороссийск в России. Санкции правительства США, связанные с запретом торговли нефтью российского происхождения, не касаются сырой нефти казахстанского происхождения, поставляемой по трубопроводу КТК.

Хотя это и не предусмотрено нашим базовым сценарием, Россия может прервать поставки нефти по трубопроводу, чтобы получить рычаги воздействия на Казахстан или потребителей нефти, то есть страны Европы, поддерживающие Украину, или нанести ущерб западным компаниям, имеющим доли в казахстанских нефтяных активах (в число акционеров трубопровода и нефтяных казахстанских месторождений входят Chevron, ExxonMobil, Shell и TotalEnergies). В таком случае перебои в работе трубопровода не будут направлены на причинение экономического ущерба Казахстану непосредственно. В 2022 г. произошло не менее четырех инцидентов, связанных с трубопроводом КТК, которые привели к временным перебоям в его работе и были обусловлены операционными, экологическими или политическими факторами. Мы считаем, что фискальные и внешние резервы страны достаточно велики, чтобы компенсировать временное сокращение экспорта нефти. Однако если остановка в работе КТК будет продолжительной, это может привести к существенно большим последствиям.

Зависимость Казахстана от трубопровода КТК вряд ли ослабнет, несмотря на усилия по диверсификации экспортных маршрутов. В перспективе правительство намерено экспортировать 20 млн т или 400 тыс. баррелей нефти в день по трубопроводу Баку-Тбилиси-Джейхан (БТД), что составит около 40% экспорта нефти Казахстана. Трубопровод БТД проходит через «Средний коридор», то есть через Каспийское море, Азербайджан, Грузию и Турцию. Сроки достижения этой цели является неопределенным с учетом более высоких затрат и логистических проблем, связанных с Транскаспийским маршрутом, а также необходимых значительных дополнительных инвестиций в инфраструктуру.

Мы ожидаем, что в 2023 г. темпы роста экономики Казахстана составят примерно 5%, чему будет способствовать рост секторов строительства, торговли, IT и коммуникаций, транспорта и горнодобывающей промышленности. Правительство продолжает принимать меры по стимулированию экономического роста с 2019 г., в частности в форме увеличения расходов на проекты развития, оборону, заработную плату, социальное обеспечение и образование.

Мы ожидаем, что в ближайшие три года экономический рост в стране будет составлять около 3% в год. Основным фактором, поддерживающим рост экономики, станет расширение Тенгизского нефтяного месторождения, которое должно поспособствовать значительному увеличению объемов добычи нефти. Власти ожидают, что к 2025 г. добыча нефти достигнет 103 млн т в год по сравнению с 90,5 млн т в 2023 г. Рост ненефтяного сектора будет поддерживаться реализуемыми государственными инвестиционными проектами. Однако, если правительство ужесточит бюджетную политику в соответствии с его планами, это должно в некоторой степени ослабить внутренний спрос.

Правительство Казахстана намерено повысить диверсификацию экономики и решить проблему дефицита базовых услуг путем реализации проектов развития инфраструктуры и жилищного строительства. Стоимость рассматриваемых инвестиционных проектов оценивается в 28 трлн тенге (22% ВВП 2023 г.). Правительство также уделяет особое внимание сокращению государственного участия в экономике, усилению конкуренции частного сектора и реформе налоговой политики. Правительство частично приватизировало АО НК «КазМунайГаз», продав 3% акций на казахстанской бирже в 2022 г., что позволило привлечь 330 млн долл. США. Оно также планирует приватизировать АО «Air Astana», AO «Qazaq Air», АО «НК «Казахстан Темир Жолы», АО «Казпочта» и АО «Самрук-Энерго», однако мы ожидаем, что дальнейшая продажа крупных активов будет небыстрой.

После протестов в январе 2022 г., вызванных недовольством населения, в том числе из-за неравенства, низкого уровня благосостояния и износа инфраструктуры, президент Казахстана Касым-Жомарт Токаев объявил о проведении ряда экономических и управленческих реформ. Эти меры включали ограничение цен на бензин, сжиженный газ и коммунальные услуги до июня 2023 г., после чего правительство перешло к постепенному повышению тарифов для стимулирования инвестиций. Президент Казахстана объявил об институциональных изменениях, направленных на повышение плюрализма, например, за счет увеличения представительства в парламенте и некоторой децентрализации власти в пользу местных органов власти. Были также приняты меры по снижению влияния бывшего президента Казахстана Нурсултана Назарбаева и его семьи, например, передача их прав собственности на некоторые государственные предприятия и активы, лишение г-на Назарбаева статуса «Елбасы» («Лидер нации») и прекращение юридического иммунитета членов его семьи.

Однако, по нашему мнению, процесс принятия решений останется централизованным, а система сдержек и противовесов — довольно ограниченной. Дальнейшие политические реформы, скорее всего, будут проводиться постепенно и будут носить ограниченный характер. При этом мы не ожидаем появления заслуживающей доверия политической оппозиционной партии. Президент Казахстана Касым-Жомарт Токаев поручил провести досрочные выборы в ноябре 2022 г., на которых он победил и вступил во второй президентский срок, набрав 81,3% голосов. В рамках недавней конституционной реформы президентский срок был изменен с максимум двух пятилетних на один семилетний срок. В марте 2023 г. также прошли досрочные парламентские выборы, на которых правящая партия сохранила за собой большинство мест в парламенте ─ 64% вместо 71%, занимаемых ранее. Мы полагаем, что ограничения свободы слова значительны, а уровень восприятия коррупции в Казахстане оценивается как высокий: страна занимает 101-е место среди 180 стран в Индексе восприятия коррупции Transparency International.

Хотя Казахстан и является членом Организации Договора о коллективной безопасности (ОДКБ), в состав которой также входят бывшие советские республики, мы считаем маловероятным, что он будет напрямую участвовать в российско-украинском конфликте. Правительство Казахстана подтвердило свою политику нейтралитета, как и в ситуации с Крымом в 2014 г., заявив о своей приверженности территориальной целостности всех народов, включая Украину. В январе 2022 г. правительство Казахстана обратилось за помощью к ОДКБ на фоне беспорядков в стране, и миротворческие войска, в основном из России, быстро прибыли для помощи в восстановлении порядка. Если аналогичная ситуация возникнет в будущем, неясно, найдет ли Россия необходимые ресурсы и выразит ли готовность в той же мере помочь в разрешении внутренних конфликтов, в особенности без соответствующей реакции со стороны Казахстана, свидетельствующей о поддержке внешней политики России.

Финансовая гибкость и финансовые показатели: хотя уровень государственного долга и остается невысоким, расходы на его обслуживание растут

В 2023 г. более низкие доходы бюджета от продажи нефти и более высокие, чем ожидалось, расходы бюджета (отчасти из-за недавних внутренних и геополитических событий) приведут к увеличению дефицита бюджета расширенного правительства до 2,2% ВВП (по сравнению с нашей предыдущей оценкой на уровне 1,8%), что выше 2% ВВП в 2022 г. В марте правительство Казахстана пересмотрело в сторону повышения целевой показатель расходов бюджета на 7% по сравнению с первоначальным бюджетом, утвержденным на 2023 г. В целом власти ожидают, что по итогам 2023 г. расходы бюджета возрастут на 21%.

Однако, мы ожидаем, что дефицит бюджета снизится примерно до 1,6% ВВП в среднем в 2023–2026 гг. при условии, что правительство сократит расходы и расширит доходную базу. Правительство планирует ввести фискальные правила для ограничения роста расходов (на основе реального роста ВВП за последние десять лет и будущего целевого показателя инфляции) и «гарантированных» трансфертов из НФРК в бюджет. Ограничения не распространяются на «целевые» трансферты из НФРК, которые носят дискреционный характер и определяются указом президента для конкретных проектов. Тем не менее расходы останутся повышенными, поскольку, как мы ожидаем, приоритет социальных расходов и поддержание экономического роста за счет государственного финансирования по-прежнему будут определять налогово-бюджетную политику Казахстана в условиях неопределенной внешней среды.

Меры по реформированию налоговой политики и системы администрирования должны обеспечить рост государственных доходов. Правительство готовит новый проект Налогового кодекса, который будет направлен на следующее:

- улучшение собираемости налогов за счет повышения цифровизации;

- перераспределение налогового бремени путем потенциального увеличения ставки налога на добавленную стоимость и введения дифференциации налога на прибыль предприятий по отраслям; и

- приведение налогового кодекса в соответствие с международной практикой.

Относительно небольшой дефицит бюджета будет финансироваться за счет продажи активов и выпуска внутренних долговых обязательств. Мы ожидаем, что уровень общего государственного долга в выражении к ВВП останется практически неизменным до конца 2026 г. Обесценение тенге приведет к росту долговой нагрузки, поскольку по данным на 31 июля 2023 г. 31% государственного долга представлено внешними обязательствами, номинированными в иностранной валюте. Около 60% государственного долга приходится на коммерческие заимствования, а остальное ─ в основном на международные кредитные организации. В течение последних трех лет правительство увеличило объем заимствований у международных кредиторов и осуществило выпуск обязательств, номинированный в рублях.

Сильные показатели баланса правительства поддерживаются относительно большим объемом ликвидных активов. По нашим оценкам, чистый государственный долг составит около 1% ВВП в 2023 г., при этом государственные ликвидные активы достигнут 25% ВВП. С учетом доходности инвестиций и планов правительства по снижению уровня трансфертов в НФРК это должно поспособствовать увеличению объема государственных активов с примерно 60 млрд долл. по данным на июль 2023 г. до 80 млрд долл. в 2026 г.

Несмотря на относительно небольшой объем государственного долга, расходы на обслуживание долга растут отчасти из-за увеличения доли внутренних долговых обязательств. Мы ожидаем, что эти расходы будут оставаться высокими, учитывая ужесточение денежно-кредитной политики в прошлые годы: средняя доходность по краткосрочным государственным долговым обязательствам в национальной валюте составила 14,6% по данным на июль 2023 г. (около 10% в среднем в 2021 г.). Однако доходность ценных бумаг снизилась с пикового уровня 16%, достигнутого ранее в этом году, и продолжит снижаться по мере снижения процентных ставок НБРК. Министерство финансов Республики Казахстан также выпускает облигации с плавающей ставкой, привязанной к индикатору TONIA (Tenge OverNight Index Average), что может сократить расходы на обслуживание долга при замедлении инфляции. Мы полагаем, что отношение расходов на обслуживание государственного долга к доходам бюджета в среднем будет составлять около 8% в 2023-2026 гг.

Профицит СТО в размере 3,5% ВВП, отмечавшийся в прошлом году, по ожиданиям, в 2023 г. сменится дефицитом вследствие снижения цен на нефть и высокого роста импорта, частично стимулируемого государственными расходами. Мы прогнозируем дефицит СТО в среднем на уровне 1,6% ВВП в ближайшие четыре года. Профицит платежного баланса традиционно в значительной части нивелировался чистым оттоком по счету первичных доходов, вызванным репатриацией прибыли от прямых иностранных инвестиций (ПИИ), связанных с нефтедобывающими активами.

Казахстан занимает сильные позиции как внешний нетто-кредитор, и мы ожидаем, что совокупные потребности во внешнем финансировании будут оставаться немного ниже 100% поступлений по СТО и доступных к использованию валютных резервов. Золото составляет около 55% международных резервов Казахстана. НБРК приобретает золото у казахстанских золотодобывающих компаний за национальную валюту, давая правительству возможность увеличить или поддержать резервы, несмотря на дефицит СТО в прошлые годы. Вместе с тем мы прогнозируем, что объем резервов сократится до конца 2026 г. вследствие переоценки на фоне более низких цен на золото, несмотря на решение НБРК снизить долю золота в объем объеме резервов. По прогнозам S&P Global Ratings, цены на золото составят 1 500 долл. / унция в 2025-2026 гг. по сравнению с 1 800 долл. / унция в оставшиеся месяцы 2023 г. и 1 700 долл. / унция в 2024 г. (см. статью «Допущения S&P Global Ratings в отношении цен на металлы: Рыночные условия в целом благоприятны», опубликованную 17 июля 2023 г.).

Мы полагаем, что темпы инфляции в среднем составят 14% в 2023 г. и замедлятся до 5% к 2026 г. Инфляция остается высокой, несмотря на снижение мировых цен на энергоносители и продукты питания, а также стабильный обменный курс национальной валюты из-за повышения тарифов на регулируемые коммунальные услуги и увеличения бюджетных расходов. Повышение среднегодовой инфляции на 14,9% в 2022 г. привело к тому, что в течение 2022 г. НБРК повысил базовую ставку на 700 базисных пунктов (б.п.) до 16,75%. Однако 25 августа НБРК решил снизить ставку на 25 б.п. на фоне ослабления внутреннего и внешнего ценового давления. Центральный банк также заявил, что продолжит постепенное снижение ставок, если темпы инфляции продолжат замедляться.

На наш взгляд, более свободно плавающий обменный курс (введенный после резкого обесценения тенге в 2015 г.) позволил экономике Казахстана адаптироваться к волатильности внешних факторов. В целях повышения независимости своей деятельности и эффективности монетарной политики НБРК заявил об отказе от участия в новых программах кредитования и поддержки экономики. НБРК остается акционером нефтегазовой компании АО НК «КазМунайГаз» (9,8% акций).

Мы ожидаем, что уровень долларизации стабилизируется после резкого снижения в прошлом году. Уровень долларизации депозитов достиг 26% по состоянию на июль 2023 г. по сравнению с почти 70% в 2015 г. Физическим лицам было предложено перевести вклады в национальную валюту ввиду повышения процентных ставок по депозитам и назначения 10%-ной премии по некоторым сберегательным счетам в национальной валюте. Перевод вкладов в национальную валюту завершился в феврале 2023 г. Соответствующие расходы были разделены между НБРК и министерством финансов. Более стабильный обменный курс и постепенно замедляющаяся инфляция должны предотвратить значительное повышение уровня долларизации.

На наш взгляд, риски для финансовой стабильности, связанные с российско-украинским конфликтом, до сих пор были управляемыми. Объем депозитов нерезидентов значительно возрос в 2022 г., однако мы ожидаем, что объем краткосрочных депозитов снизится и нормализуются по мере перевода средств в другие юрисдикции. Три российских банка, на долю которых ранее приходилось около 14% совокупных депозитов банковской системы Казахстана до начала российско-украинского конфликта, ДБ АО «Сбербанк», ДО АО «ВТБ Банк (Казахстан)» и ДБ АО «Альфа Банк» (Казахстан), быстро сократили объем операций в Казахстане. Это было достигнуто путем сделок по приобретению и частичной продажи кредитного портфеля другим банкам. В настоящее время только один банк с российским участием ведет деятельность в Казахстане (ДО АО «ВТБ Банк (Казахстан)»), и на его долю приходится менее 0,3% средств клиентов банковской системы.

Риск введения вторичных санкций сохраняется для Казахстана, учитывая масштабы торговли с Россией. Так, в отчете, опубликованном третьей стороной, говорится, что группа Freedom Finance, в которую входит брокерская компания и банк, ведущие деятельность в Казахстане, совершала сделки с организациями, в отношении которых действуют санкции (см. статью «Рейтинги Freedom Holding Corp. и дочерних компаний группы помещены в список CreditWatch с негативными ожиданиями в связи с возможными недостатками в корпоративном управлении и риск-менеджменте» опубликованную 24 августа 2023 г.). Хотя власти ужесточили процедуры контроля и регуляторный надзор с начала российско-украинского конфликта, чтобы избежать вторичных санкций, предполагаемые недостатки в корпоративном управлении такого рода могут нанести ущерб репутации правительства и финансового сектора Казахстана.

Мы считаем, что финансовая система Казахстана демонстрирует признаки восстановления после затянувшейся коррекции на фоне благоприятных цен на сырьевые товары, стимулирующих спрос на кредиты наряду с существенным улучшением качества активов. Мы ожидаем продолжения восстановления, что будет оказывать значительное влияние на банковский сектор Казахстана как минимум на протяжении 2023 г. По нашим прогнозам, расходы на формирование резервов на возможные потери по кредитам банковского сектора останутся на уровне 1,5-1,7% в ближайшие 18 месяцев вследствие возможного признания новых проблемных кредитов, а также растущей готовности банков к увеличению кредитных портфелей (см. статью «Оценка страновых и отраслевых рисков банковского сектора (BICRA): Республика Казахстан», опубликованную 23 июня 2023 г.). Банковский сектор Казахстана продемонстрировал устойчивость на фоне текущих макроэкономических и геополитических рисков в регионе, что отчасти связано повышением эффективности систем регуляторного надзора и мониторинга.

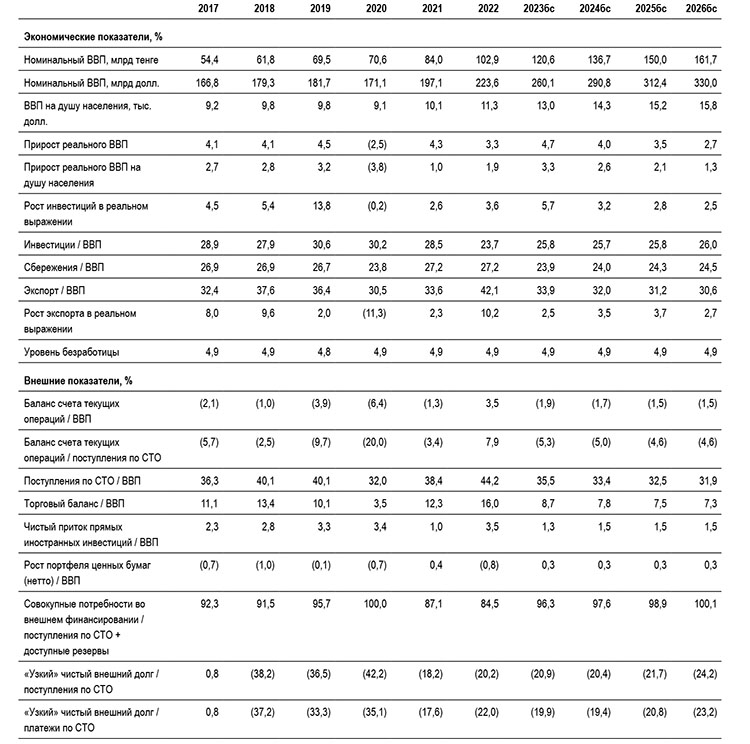

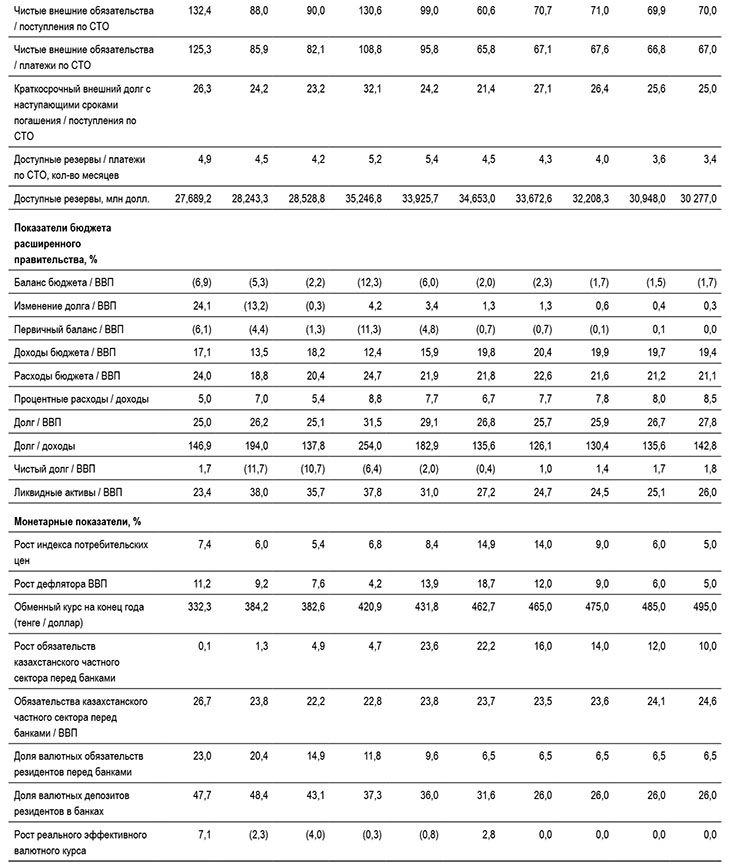

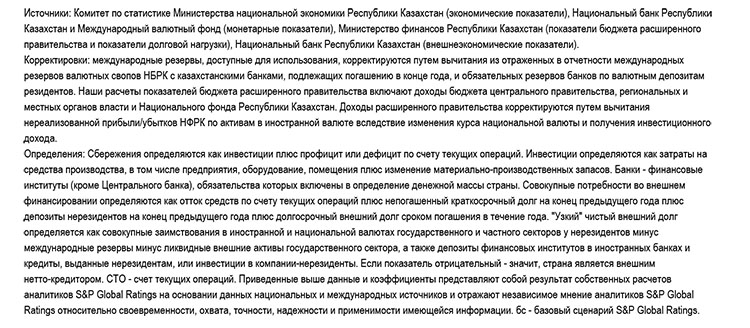

Основные финансовые и экономические показатели

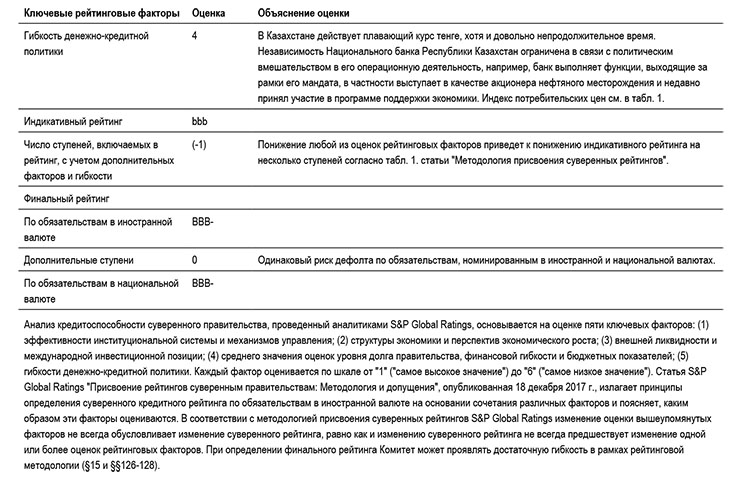

Оценки рейтинговых факторов

Источник: S&P Global Ratings