По мнению S&P Global Ratings, экономические и финансовые последствия пандемии нового коронавируса, снижение цен на нефть и нестабильность финансовых рынков станут проверкой финансовой устойчивости российских страховых компаний.

Показатели российских страховых компаний, имеющих рейтинги S&P Global Ratings, остаются устойчивыми к указанным выше факторам, которые, как мы полагаем, оказывают негативное влияние на сектор страхования в целом. Мы ожидаем, что объем подписанной страховой премии-брутто российских компаний, занимающихся страхованием иным, чем страхование жизни, снизится в 2020 г. Комбинированные коэффициенты (убытков и расходов) страховых компаний, скорее всего, повысятся и составят около 100%, а коэффициенты рентабельности собственного капитала (return on equity – ROE) снизятся примерно до 10% по сравнению с нашими предыдущими ожиданиями в отношении этих показателей на уровне 95-98% и 15% соответственно.

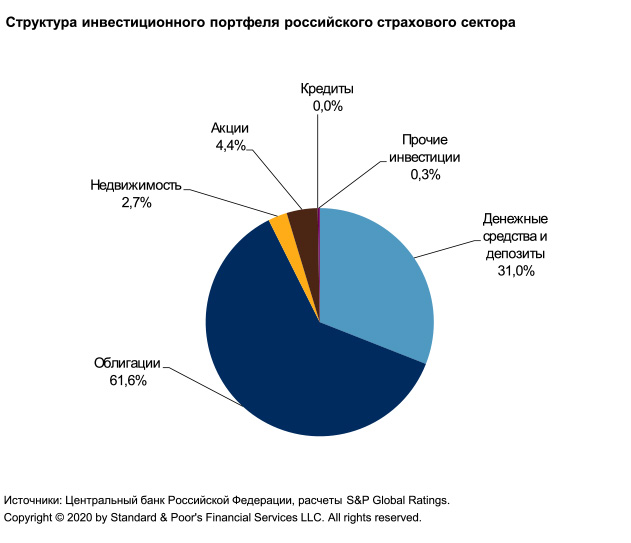

Мы отмечаем, что российские страховые компании находятся в довольно неплохом финансовом положении, чтобы пережить этот сложный период. Большинство рейтингуемых российских страховых компаний аккумулировали значительные запасы капитала еще до объявления пандемии, а их инвестиционные портфели включают небольшую долю акций и являются в целом высоколиквидными.

S&P Global Ratings осознает высокую степень неопределенности в отношении скорости распространения и срока достижения пиковых показателей распространения коронавирусной инфекции. По оценкам органов власти некоторых стран, пик пандемии придется на промежуток между июнем и августом 2020 г., и мы оцениваем экономические и кредитные последствия пандемии, опираясь на это допущение. Мы полагаем, что меры по сдерживанию распространения вируса COVID-19 подтолкнули мировую экономику к рецессии (см. статьи, посвященные анализу макроэкономической ситуации и факторам кредитоспособности, на сайте www.spglobal.com/ratings). В данный момент ситуация находится в процессе развития, и мы пересматриваем наши оценки и допущения в соответствии с ее изменением.

Мы понизили прогнозируемые в базовом сценарии темпы роста ВВП для Российской Федерации на 2020 г. и в настоящее время ожидаем сокращения экономики вследствие снижения внешнего спроса и негативной динамики внутреннего спроса, обусловленной мерами по сдерживанию распространения коронавирусной инфекции. Мы ожидаем сокращения объемов потребления и инвестиций в 2020 г. Ранее мы также понизили наши допущения относительно средней цены на нефть марки Brent — с 60 долл. / барр. до 30 долл. / барр. в 2020 г. (см. статью «S&P Global Ratings снижает свои допущения в отношении цен на сырую нефть марок WTI и Brent на фоне давления, которое будет продолжаться в ближайшей перспективе», опубликованную 19 марта 2020 г.), а также ожидаем рецессии мировой экономики в 2020 г. Мы считаем, что российская экономика справится с последствиями текущей стрессовой ситуации, и темпы ее роста, вероятно, восстановятся в 2021 г. на фоне повышения цен на нефть и роста мировой экономики.

В то же время мы отмечаем повышение вероятности того, что допущения нашего базового прогноза могут ухудшиться. Влияние пандемии COVID-19 на экономику по-прежнему сложно оценить и последствия сложившейся ситуации могут быть хуже, чем мы предполагаем в настоящее время. Темпы восстановления экономического роста также будут зависеть от политических мер, направленных на ограничение действия факторов стресса и поддержку экономики и домохозяйств. Мы выделяем несколько каналов воздействия текущей стрессовой ситуации на сектор страхования иного, чем страхование жизни, в целом и страховые компании в отдельности.

Профиль бизнес-рисков: повышение конкуренции на фоне снижения деловой активности

В настоящее время мы прогнозируем стагнацию показателей подписанной страховой премии-брутто российского страхового сектора в 2020 г. в связи с ожидаемым снижением расходов потребителей и экономической активности. Мы предполагаем, что конкуренция среди страховых компаний усилится в 2020 г. в таких основных направлениях бизнеса, как корпоративное страхование, обязательное страхование автогражданской ответственности (ОСАГО) и КАСКО. Экономический спад приведет не только к сокращению объема страховых премий, но и к снижению показателей маржи для страховых компаний. Мы ожидаем, что коэффициент ROE снизится примерно до 10%, а комбинированный коэффициент повысится до 100%. В настоящее время мы используем следующие допущения.

• Снижение спроса на страховые услуги в таких основных направлениях страхования иного, чем страхование жизни, как ОСАГО и КАСКО (46% подписанной страховой премии-брутто в сегменте страхования иного, чем страхование жизни, в 2019 г.) ввиду прогнозируемого снижения объема продаж автомобилей. Потребители, вероятнее всего, будут откладывать покупку новых автомобилей в связи с неопределенностью экономической ситуации. Вместе с тем мы отмечаем временное увеличение объема продаж автомобилей и, как следствие, страховых полисов в марте 2020 г. в связи с увеличением расходов ввиду ожидаемого повышения цен.

• Сокращение объема страхования выезжающих за рубеж вследствие значительного уменьшения международного туристического потока и ограничений авиаперелетов.

• Уменьшение объема страховых услуг в сегменте корпоративного страхования в связи со снижением деловой активности.

• Снижение спроса на медицинское страхование. Снижение страхового покрытия, предоставляемого работодателями, также будет играть определенную роль. Мы ожидаем, что в структуре страховых продуктов увеличится доля более дешевых продуктов, связанных с телемедициной.

• Снижение объема продаж полисов личного страхования от несчастных случаев и страхования имущества, продаваемых через банковские каналы, вследствие замедления роста кредитования, несмотря на скачок продаж в марте 2020 г.

• Возможное уменьшение объема продаж через сеть страховых агентов и увеличение онлайн-продаж в 2020 г. вследствие временной социальной изоляции населения, однако мы полагаем, что компании, имеющие большую агентскую сеть в российских регионах, сохранят определенные конкурентные преимущества.

Профиль финансовых рисков: негативные последствия пандемии COVID-19 могут обусловить снижение прибыли, но показатели капитала остаются устойчивыми

Страховые компании смогли увеличить объем капитала в последние пять лет, и это поможет им пережить трудный период.

Мы полагаем, что прямое негативное влияние на показатели инвестиционной деятельности, связанное с рыночной переоценкой инвестиционных портфелей акций и облигаций по рыночной стоимости, будет контролируемым и будет отражено главным образом в отчете о прибыли и убытках, а не в отчете о капитале. Доля инвестиций российских страховых компаний в акции является небольшой (менее 4% инвестированных активов), поэтому ухудшение ситуации на рынках ценных бумаг не окажет непосредственного влияния на результаты компаний.

Некоторые страховые компании учитывают облигации как ценные бумаги, удерживаемые до погашения, которые учитываются по амортизированной стоимости и не подлежат переоценке. Мы также отмечаем, что большинство страховых компаний имеют длинные открытые валютные позиции в долларах США (в отличие от банков, на страховые компании не распространяются ограничения регулирующего органа в этом отношении), поэтому в большинстве случаев отрицательные корректировки справедливой стоимости будут компенсироваться (в некоторых случаях с запасом) прибылью от переоценки активов вследствие изменения обменного курса.

Комбинированные коэффициенты страховых компаний окажутся под давлением вследствие роста убыточности в некоторых сегментах, прежде всего ОСАГО и КАСКО. Скорее всего, повторится ситуация, отмечавшаяся в 2014 г., когда влияние девальвации рубля отразилось на коэффициентах убыточности страховых компаний с задержкой в полгода.

Вместе с тем мы не прогнозируем значительного негативного влияния на коэффициенты убыточности в сегменте медицинского страхования вследствие пандемии коронавируса в 2020 г., поскольку расходы, связанные с лечением COVID-19, будут главным образом покрываться за счет государственного обязательного медицинского страхования. Страховые компании, предоставляющие услуги медицинского страхования, вероятнее всего, будут принимать меры по сокращению затрат в 2020 г. для поддержания запасов прибыли.

Мы не ожидаем, что российские страховые компании изменят структуру инвестиционных портфелей, в которых основную долю составляют облигации и депозиты, но полагаем, что давление на средние показатели кредитного качества портфелей может повыситься.

Корпоративное управление остается важным фактором для продолжения операционной деятельности

Пандемия COVID-19 привела к существенному изменению подхода к работе многих страховых компаний. По нашему мнению, большинство страховых компаний успешно выполняют план по обеспечению бесперебойной деятельности. Вместе с тем мы отмечаем, что операционные риски, киберриски и риски, связанные с отчетностью, повышаются для всех страховщиков.

Большинство страховых компаний будут пересматривать бюджеты на 2020-2021 гг., однако, насколько мы понимаем, они завершат этот процесс после того, как последствия пандемии COVID-19 станут более очевидными.

Объем ликвидности в настоящее время является достаточным для того, чтобы страховые компании могли справиться с давлением, обусловленным распространением коронавируса

Мы не прогнозируем влияния сложившейся ситуации на показатели ликвидности российских страховых компаний, имеющих рейтинги S&P Global Ratings, в ближайшее время. Инвестиционные портфели этих компаний включают главным образом российские суверенные облигации, облигации российских корпоративных эмитентов и финансовых организаций, а также депозиты в крупнейших российских банках. Мы полагаем, что, несмотря на увеличение спредов, облигации в портфелях рейтингуемых российских страховых компаний останутся ликвидными.

Кроме того, мы полагаем, что в последнее время стабильность показателей фондирования российского банковского сектора повысилась благодаря стабильному и растущему объему внутренних депозитов в последние три года. Волатильность, отмечающаяся в последнее время, может обусловить повышение риска, связанного с временным оттоком депозитов вследствие стрессовой ситуации на рынке. Вместе с тем мы полагаем, что обусловленное этим фактором сокращение ликвидности, вероятнее всего, будет контролируемым и может быть компенсировано инструментами ликвидности Центрального банка Российской Федерации (Банка России) в случае необходимости (см. статью «Российские банки: проверка на прочность в условиях рецессии и рыночной нестабильности», опубликованную 2 апреля 2020 г.).

Поддержка со стороны государства остается ограниченной

В настоящий момент мы не прогнозируем каких-либо конкретных мер по поддержке российских страховых компаний, однако отмечаем, что регулятор допускает некоторые послабления в отношении нормативных требований. В частности, были продлены сроки представления отчетности, отменены проверки, регулирующим органом продлены сроки подачи заявок. Кроме того, насколько мы понимаем, обсуждается вопрос о создании перечня системообразующих страховых компаний (аналогичного существующему перечню банков). Остается неясным, в каком объеме эти новые инициативы будут реализованы и какие дополнительные требования или выгоду они могут обусловить для таких страховых компаний.

Влияние пандемии COVID-19 на страховые компании в России будет различаться в каждом отдельном случае — одни компании будут затронуты в большей степени, чем другие. Способность страховых компаний справляться со сложившейся ситуацией будет в значительной степени зависеть от структуры их бизнеса, показателей капитализации, структуры инвестиционного портфеля и способности адаптировать операционную деятельность и бизнес-планы в соответствии с проблемами, с которыми они сталкиваются.

По нашему мнению, влияние на российские страховые компании, имеющие рейтинги S&P Global Ratings, пока является ограниченным. Однако дальнейшая динамика распространения коронавируса и изменения макроэкономической ситуации могут повлиять на их показатели в большей степени, чем мы в настоящее время предполагаем. Более быстрое снижение деловой активности может обусловить более резкое сокращение объемов бизнеса и показателей маржи, значительное увеличение числа претензий в применении мошеннических практик и потенциальное давление на базу капитала страховых компаний. Ситуация продолжает развиваться быстрыми темпами, и мы будем тщательно следить за потенциальным влиянием пандемии COVID-19 на профили бизнес- и финансовых рисков страховых компаний.

Авторы отчета:

Виктор Никольский, ведущий кредитный аналитик;

Екатерина Толстова, второй кредитный аналитик;

Екатерина Марушкевич,второй кредитный аналитик.