Глобальный экономический рост ослабнет в 2020 и 2021 годах, драйвером глобального роста станет развивающаяся Азия, считает Swiss Re Institute.

В своем последнем исследовании «Сохранение устойчивости в условиях замедления роста: перспективы мирового экономического и страхового рынка 2020/21» Swiss Re Institute (SRI) говорит о тенденциях развития глобального страхового рынка. Основные выводы исследования говорят о том, что:

• Страховые рынки продолжают расти в соответствии с тенденцией из-за очень высокого спроса в развивающейся Азии, особенно в Китае. Премии общего страхования и страхования жизни увеличатся примерно на 3% в 2020 и 2021 годах;

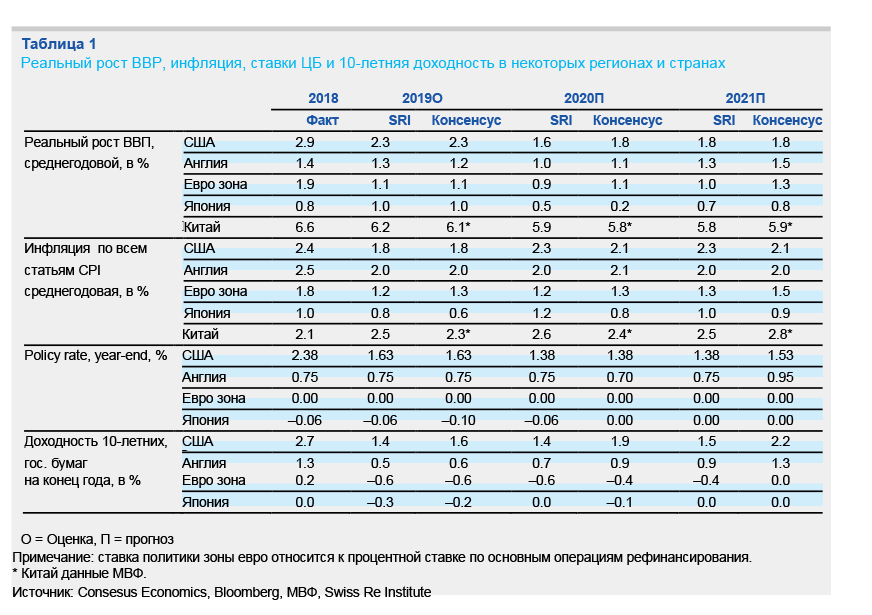

• SRI прогнозирует замедление экономического роста США до 1,6% в 2020 году и 0,9% в зоне евро, что ниже желаемого уровня;

• Основным риском для перспектив роста является эскалация торговой напряженности между США и Китаем, зона евро находится под угрозой «японизации»;

• Низкие и отрицательные процентные ставки «здесь, чтобы остаться», поэтому необходимо новое сочетание политики, включая бюджетные расходы на инфраструктуру и устойчивые инвестиции;

• Прибыли страховщиков общего страхования и страхования жизни растут, однако растущая социальная инфляция, особенно в отношении ответственности США, является растущим поводом для беспокойства.

Рынки страхования продолжают поддерживать устойчивость, и прогнозируется, что глобальные премии будут увеличиваться на 3% ежегодно в реальном выражении в 2020 и 2021 годах, несмотря на замедление мировой экономики. Swiss Re Institute (SRI) прогнозирует рост в США и зоне евро в следующем году на 1,6% и 0,9% соответственно, что ниже ожиданий. Основным драйвером роста мировой экономики станет развивающаяся Азия с почти 6% -ым ростом как в Индии, так и в Китае. Вклад страхования в устойчивость будет самым большим в этом регионе. В Китае прогнозируется рост премий, не связанных с жизнью, к 2020 году на 9%, а премий отрасли страхования жизни на 11%.

«Наш взгляд глобальный рост ухудшился по сравнению с прошлым годом», - говорит Джером Жан Хегели, главный экономист группы Swiss Re. «Торговый конфликт между США и Китаем оказался гораздо более серьезным, чем ожидалось. В более широком смысле геополитические события не улучшились. Скорее, мы стали свидетелями большей поляризации во всем мире, что усилило обстановку неопределенности, в том числе для бизнеса. В дальнейшем торговый конфликт между США и Китаем представляет собой главный риск для глобального роста».

Японизация: приходит к вам?

В связи с ухудшением условий торговли и геополитического развития за последний год, SRI понизил прогнозы роста для развитых рынков. SRI прогнозирует, что рост валового внутреннего продукта (ВВП) в США замедлится до 1,6% в 2020 году с 2,3% в этом году, так как последствия фискальных стимулов уменьшаются и торговая напряженность с Китаем сохраняется. Это ниже консенсус-прогноза на 2020 год в 1,8%. Риск рецессии в США остается повышенным на 35%, но это не базовый сценарий SRI. Согласно анализу сигмы, экономика США является наиболее устойчивой по сравнению с другими странами G4, и ожидается, что в 2021 году рост там немного увеличится до 1,8%.

В целом рост развивающихся рынков должен незначительно улучшится в течение следующих двух лет. В то время как Азия будет оставаться драйвером глобального роста, особенно развивающейся Азии, в других регионах также будет наблюдаться положительная динамика. Перспективы некоторых крупных латиноамериканских стран, в частности Бразилии, улучшились по сравнению с прошлым годом, и темпы роста в Африке также умеренно улучшаются. Продолжающийся торговый спор с США будет сказываться на росте в Китае, но с ускорением фискального и монетарного смягчения, SRI прогнозирует увеличение ВВП в Китае на 6,1% в следующем году.

Низкие и отрицательные процентные ставки «здесь, чтобы остаться»

Решительные действия в области денежно-кредитной политики были решающими, необходимыми и успешными в ответ на мировой финансовый кризис. Тем не менее, «в долгосрочной перспективе отрицательные процентные ставки являются отрицательными, что приводит к увеличению сбережений домашних хозяйств, нерациональному распределению капитала, повышению уровня задолженности и левереджа, а также приводят к снижению прибыльности банков и страховщиков», - говорит Хегели. «В краткосрочной перспективе условия низкого роста не обязательно означают, что финансовые рынки будут работать плохо, в то время как центральные банки останутся в режиме аккомодации. Однако долгосрочная свободная денежно-кредитная политика порождает призрак финансовой нестабильности».

Поскольку варианты денежно-кредитной политики в значительной степени исчерпаны, необходимы новые рецепты роста, чтобы компенсировать растущий «встречный ветер» от демографии, протекционизма и политической неопределенности. Для повышения производительности необходимо активизировать усилия по реформированию со стороны предложения и увеличить государственные инвестиции. Фискальный стимул, скорее всего, примет эстафету в ближайшие годы. Фискальный стимул может повысить производственный потенциал экономики, например, за счет расходов на инфраструктурные проекты и устойчивых инвестиций.

Страхование поддерживает устойчивость

Страхование является ключевым фактором обеспечения устойчивости экономики, особенно когда рост замедляется: когда домохозяйства и предприятия имеют доступ к финансовой компенсации за убытки, повышается базовая способность экономики противостоять потрясениям. Отрадно, что мировой страховой сектор продолжает расти в тренде. Прогнозируется рост премий, не связанных со страхованием жизни и премий по страхованию жизни, примерно на 3% как в 2020, так и в 2021 году. Сокращая существующие пробелы в защите, страховая отрасль может дополнительно поддерживать макроэкономическую устойчивость.

Развивающаяся Азия рассматривается в качестве основной движущей силы роста отрасли во главе с Китаем, где, согласно прогнозам, не связанные со страхование жизни премии в 2020 году вырастут на 9%, а премии по страхованию жизни - на 11%. Кроме того, SRI прогнозирует, что в ближайшие 10 лет на Китай будет приходиться 60% всех страховых взносов в Азии. Расширение пулов рисков будет включать не связанные с автострахованием продукты личного страхования, включая страхование медицинских расходов и здоровья. «Экспоненциальный рост частного медицинского сектора в Китае с ростом страховых премий за последние два года на 1500% свидетельствует о величине потенциала», - продолжает Хэгели. «Уровни устойчивости на других развивающихся рынках могут быть значительно повышены благодаря изучению опыта Китая».

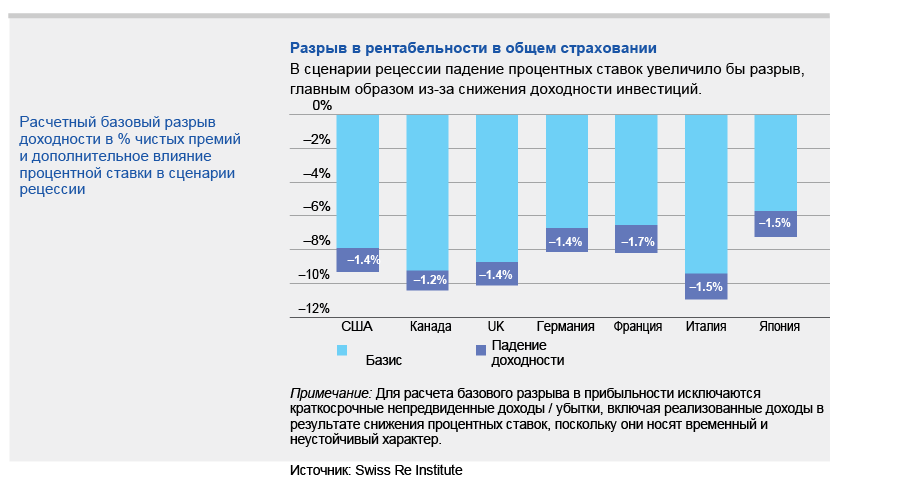

Ценообразование в страховании, не связанном со страхованием жизни, укрепилось, что обусловлено растущими потерями общего страхования в результате катастроф в США, и SRI ожидает, что тенденция продолжится. Прибыльность растет как в сфере страхования жизни, так и в общем страховании, хотя это частично связано с полученной выгодой от инвестиционного портфеля. Однако в случае рецессии спрос на страхование, как правило, падает с замедлением экономического роста, и это может повлиять на прибыльность. Например, для сектора, не относящегося к сфере страхования жизни, анализ показывает, что падение кривой доходности на 50 базисных пунктов, вероятный сценарий при текущих низких уровнях доходности рынка, расширило бы предполагаемый существующий разрыв в марже сектора с 6-9% премии на 1,2-1,5%.

Эффект от инфляции требований может частично компенсировать влияние процентной ставки. Определенные направления бизнеса, такие как несчастные случаи, имеют тенденцию извлекать выгоду из снижения тяжести требований через экономические факторы (например, инфляция заработной платы и медицинские расходы). С другой стороны, социальная инфляция, влияние изменений в деликтной системе, с помощью которой урегулируется большинство требований об ответственности, оказывает повышенное давление на издержки потерь. Это становится особенно распространенной темой в страховании ответственности США. Кроме того, среда с низкими процентными ставками означает, что доходность инвестиций остается слабой, что будет продолжать подрывать прибыльность, особенно для страховщиков жизни.

Опыт страховщиков в Японии за три десятилетия низких темпов роста и низких процентных ставок предлагает определенный опыт для колллег в других регионах, сталкивающихся с аналогичным сценарием экономической инерции. В поисках доходности японские страховщики вложили гораздо больше своих активов за границей. Компании общего страхования также стали более агрессивными в своей инвестиционной стратегии, значительно сократив денежные средства и резервы, а также увеличив свою подверженность риску, связанному с акциями.

Что касается отрасли страхования жизни, страховщики также изменили свои продуктовые линейки, чтобы создавать более дорогие продукты для здоровья и менее чувствительные к процентным ставкам сберегательные продукты.

Подготовлено порталом Allinsurance.kz